Стратегия, основанная на средней цене объема и ступенчатой EMA

Обзор

Это краткосрочная стратегия торговли золотом на форекс, основанная на использовании количественных отношений в теории прилива и многократных Stairstep EMA для прогнозирования обратных точек тренда и ведения торгов на короткие периоды. Эта стратегия подходит для высокочастотных торгов.

Принципы

Торговые сигналы для этой стратегии состоят из двух частей:

В частности, стратегия рассчитывает среднюю стоимость торгов в различных циклах (конфигурируемой) для определения изменения в тенденции. Если краткосрочная ЭМА проходит через более длительный период, считается позитивным сигналом; если краткосрочная ЭМА проходит через более длительный период, считается позитивным сигналом.

Stairstep EMA - это множественные средние значения EMA с различными параметрами, например, 10-я, 20-я, 50-я и т. д., для определения обратного тренда в зависимости от их последовательности. Если краткосрочная EMA начинается раньше, чем долгосрочная EMA, это означает, что тенденция меняется.

Стратегия объединяет эти два сигнала для принятия решения о входе. В частности, если отношение величины определяется как положительное, и Stairstep EMA показывает, что многократные EMA перевернулись в сторону положительного, то вход будет сделан; наоборот, если отношение величины определяется как отрицательное, и Stairstep EMA показывает, что многократные EMA перевернулись в сторону отрицательного, то вход будет сделан.

Преимущества

Эта стратегия, которая сочетает в себе преимущества средней цены объема торгов и множественных ЭМА, позволяет повысить точность и стабильность сигналов:

Определение количественно-ценной зависимости на основе средней стоимости сделки может быть более точным, чем просто оценка цены EMA, чтобы избежать заблуждения от усиленного ценового колебания.

Stairstep EMA позволяет увеличить размер суждений, используя последовательность различных параметров EMA, чтобы избежать шума, вызванного одной EMA.

Сочетание двух сигналов позволяет взаимно проверять друг друга и уменьшать количество ложных сигналов.

Подходит для высокочастотных краткосрочных сделок, позволяющих быстро воспользоваться небольшими возможностями для реверса.

Параметры стратегии могут быть гибко настроены для оптимизации различных сортов и циклов.

Риск

Однако эта стратегия также несет в себе некоторые риски:

Слишком большая зависимость от технических показателей может привести к ошибочным действиям.

Краткоциклические операции более чувствительны к стоимости сделки и требуют контроля над скользящими точками и комиссионными.

Параметры короткого цикла EMA требуют регулярной оптимизации, в противном случае они могут быть недействительными.

Отклонение от нормы цены не обязательно приводит к обратному исходу, существует риск ошибочного суждения.

Суждение о последовательности множественной EMA не является полностью надежным и может привести к ошибкам.

Соответствующие меры:

В результате выяснилось, что это не так.

Позиции должны быть скорректированы, чтобы гарантировать, что один стоп-лосс не будет слишком большим.

Периодически переиспытывать и оптимизировать параметры.

Повышение успешности торговли в районе ключевых зон поддержки и сопротивления.

Используется в сочетании с другими показателями для многомерной проверки.

Направление оптимизации

Эта стратегия также может быть оптимизирована в следующих областях:

Испытание различных методов расчета отношений стоимости и величины в поисках более стабильных параметров.

Добавить еще несколько уровней к оценке Stairstep EMA.

Фильтрация в сочетании с другими индикаторными сигналами, такими как RSI, MACD и т. д.

Оптимизация механизмов остановки убытков, например, перемещение остановки убытков, подвеска остановки убытков и т. д.

Оптимизация параметров в зависимости от особенностей разных сортов, разработка набора параметров, подходящих для данной разновидности.

Добавление алгоритмов машинного обучения, модели обучения суждениям с использованием больших данных.

Изучайте различные стратегии выхода, такие как фиксированный выход, отслеживание тренда и т.д.

Внедрение механизма адаптации параметров для автоматической корректировки параметров в соответствии с изменениями рынка.

Подвести итог

Эта стратегия использует преимущества обоих индикаторов, среднего объема торгов и Stairstep EMA, для ведения торгов в краткосрочных тенденциях. Эта стратегия обладает высокой стабильностью и точностью, но также требует внимания к контролю риска и оптимизации параметров. Она может стать эффективной краткосрочной торговой стратегией, если постоянно оптимизировать тестирование в сочетании с использованием других технических показателей.

/*backtest

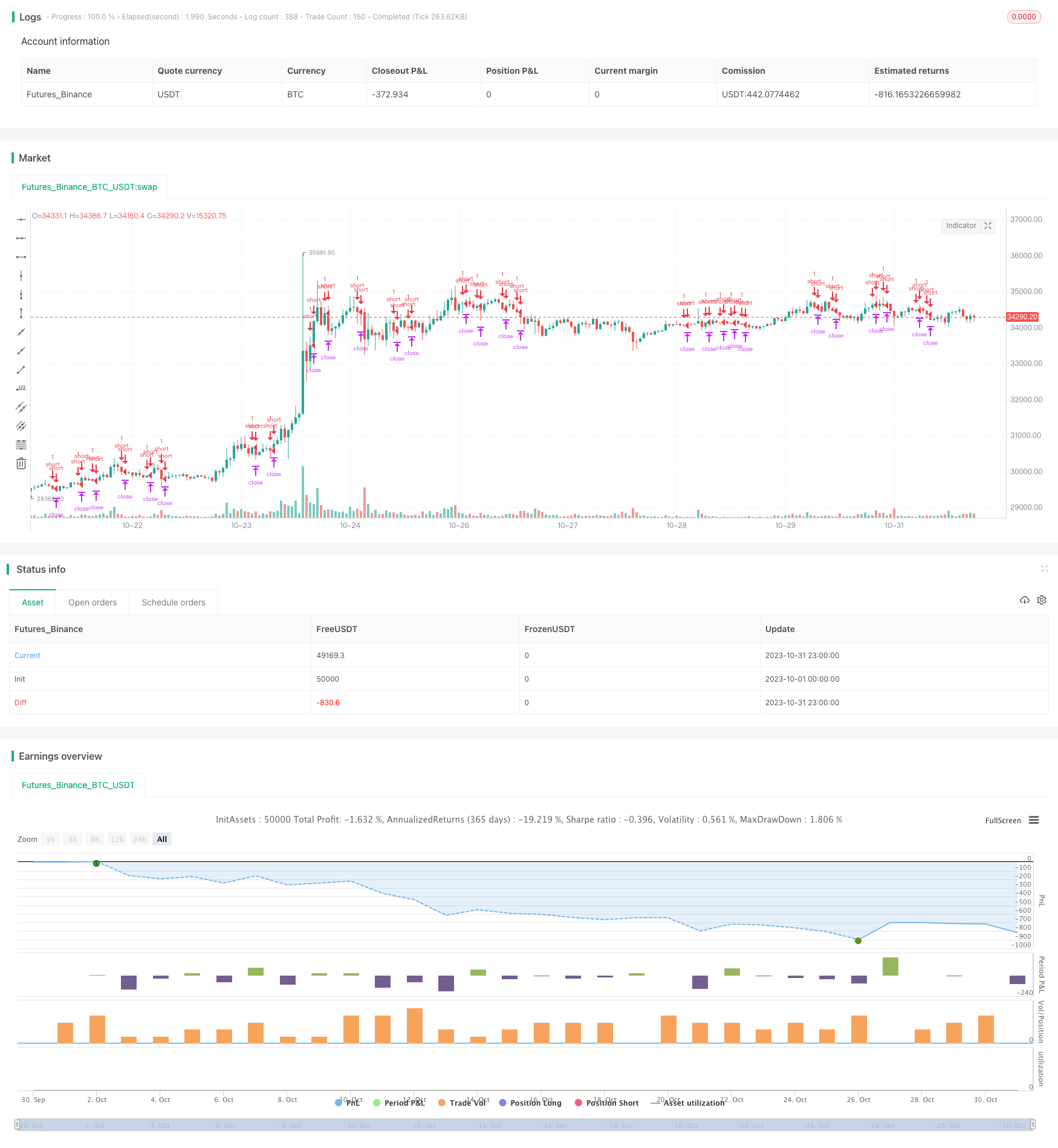

start: 2023-10-01 00:00:00

end: 2023-10-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=5

strategy("Forex Fractal EMA Scalper", overlay=true)

// Define "n" as the number of periods and keep a minimum value of 2 for error handling.

n = input.int(title="Period Fractals", defval=2, minval=2, group="Optimization Parameters")

src = input(hl2, title="Source for EMA's", group="Optimization Parameters")

len1 = input.int(10, minval=1, title="Length EMA 1", group="Optimization Parameters")

out1 = ta.ema(src, len1)

len2 = input.int(20, minval=1, title="Length EMA 2", group="Optimization Parameters")

out2 = ta.ema(src, len2)

len3 = input.int(100, minval=1, title="Length EMA 3", group="Optimization Parameters")

out3 = ta.ema(src, len3)

// UpFractal

bool upflagDownFrontier = true

bool upflagUpFrontier0 = true

bool upflagUpFrontier1 = true

bool upflagUpFrontier2 = true

bool upflagUpFrontier3 = true

bool upflagUpFrontier4 = true

for i = 1 to n

upflagDownFrontier := upflagDownFrontier and (high[n-i] < high[n])

upflagUpFrontier0 := upflagUpFrontier0 and (high[n+i] < high[n])

upflagUpFrontier1 := upflagUpFrontier1 and (high[n+1] <= high[n] and high[n+i + 1] < high[n])

upflagUpFrontier2 := upflagUpFrontier2 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+i + 2] < high[n])

upflagUpFrontier3 := upflagUpFrontier3 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+3] <= high[n] and high[n+i + 3] < high[n])

upflagUpFrontier4 := upflagUpFrontier4 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+3] <= high[n] and high[n+4] <= high[n] and high[n+i + 4] < high[n])

flagUpFrontier = upflagUpFrontier0 or upflagUpFrontier1 or upflagUpFrontier2 or upflagUpFrontier3 or upflagUpFrontier4

upFractal = (upflagDownFrontier and flagUpFrontier)

// downFractal

bool downflagDownFrontier = true

bool downflagUpFrontier0 = true

bool downflagUpFrontier1 = true

bool downflagUpFrontier2 = true

bool downflagUpFrontier3 = true

bool downflagUpFrontier4 = true

for i = 1 to n

downflagDownFrontier := downflagDownFrontier and (low[n-i] > low[n])

downflagUpFrontier0 := downflagUpFrontier0 and (low[n+i] > low[n])

downflagUpFrontier1 := downflagUpFrontier1 and (low[n+1] >= low[n] and low[n+i + 1] > low[n])

downflagUpFrontier2 := downflagUpFrontier2 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+i + 2] > low[n])

downflagUpFrontier3 := downflagUpFrontier3 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+3] >= low[n] and low[n+i + 3] > low[n])

downflagUpFrontier4 := downflagUpFrontier4 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+3] >= low[n] and low[n+4] >= low[n] and low[n+i + 4] > low[n])

flagDownFrontier = downflagUpFrontier0 or downflagUpFrontier1 or downflagUpFrontier2 or downflagUpFrontier3 or downflagUpFrontier4

downFractal = (downflagDownFrontier and flagDownFrontier)

// plotshape(downFractal, style=shape.triangledown, location=location.belowbar, offset=-n, color=#F44336, size = size.small)

// plotshape(upFractal, style=shape.triangleup, location=location.abovebar, offset=-n, color=#009688, size = size.small)

long= out1 > out2 and out2>out3 and upFractal

short= out1 < out2 and out2<out3 and downFractal

strategy.entry("long",strategy.long,when= short)

strategy.entry("short",strategy.short,when=long)

tp=input(25, title="TP in PIPS", group="Risk Management")*10

sl=input(25, title="SL in PIPS", group="Risk Management")*10

strategy.exit("X_long", "long", profit=tp, loss=sl )

strategy.exit("x_short", "short",profit=tp, loss=sl )