Стратегия количественного отслеживания тенденций

Автор:Чао Чжан, Дата: 2024-02-01 11:42:22Тэги:

Обзор

Эта стратегия использует множество индикаторов, таких как полосы Боллинджера, RSI, ADX, MACD, для оценки рыночных тенденций и обладает сильной способностью идентификации трендов.

Принцип стратегии

- Используйте полосы Боллинджера, чтобы судить, близка ли цена к верхнему или нижнему рельсу, чтобы определить, формируется ли тренд

- Комбинировать с индикатором RSI для предотвращения перекупленных и перепроданных зон для предотвращения ложных прорывов

- Используйте ADX для определения силы тренда и сигнализируйте только тогда, когда сила тренда сильна

- Принять MACD для оценки согласованности краткосрочных и долгосрочных тенденций

- Ограничение на торговые сессии для избежания рисков на ночь

С помощью комбинированного суждения нескольких индикаторов он может точно определить ценовые тенденции и своевременно отслеживать их, когда происходит тенденция, чтобы достичь избыточной доходности.

Анализ преимуществ

Наибольшее преимущество этой стратегии заключается в том, что оценка комбинации показателей является более всеобъемлющей и точной, что позволяет эффективно выявлять ценовые тенденции и избегать ложных сигналов, вызванных отдельными показателями.

В частности, преимущества:

- Болинджерские полосы могут определять диапазон и силу колебаний цен

- RSI избегает покупок в перекупленных районах и продажи в перепроданных районах

- ADX определяет силу тренда, следит только за сильными тенденциями

- MACD оценивает согласованность краткосрочных и долгосрочных показателей

- Ограничения торговых сессий для предотвращения рисков на ночь

С помощью оценки комбинации индикаторов он может максимально уменьшить ложные сигналы и повысить стабильность стратегии.

Анализ рисков

Основными рисками этой стратегии являются:

- Рыночные события, вызывающие сбой индикатора

- Частые ложные сигналы на рынках с ограниченным диапазоном

Для риска 1 зависимость от нескольких показателей может в некоторой степени смягчить проблему сбоя одного показателя, но механизмы управления рисками все еще должны быть улучшены.

Для риска 2 параметры могут быть соответствующим образом скорректированы с учетом узкого диапазона торговли и сокращенной частоты торговли для смягчения рисков.

Руководство по оптимизации

К основным оптимизируемым аспектам этой стратегии относятся:

- Добавьте механизмы остановки потери, такие как отставание от остановки потери, время остановки потери, прорывная остановка потери и т. Д., Чтобы избежать слишком глубокого отступления

- Оптимизировать параметры, регулировать индикатор параметров комбинации, чтобы найти оптимальный

- Добавить фильтры, такие как фильтр объема, чтобы избежать ложных вырывов в низком объеме

- Включить больше показателей, таких как KDJ, OBV для улучшения точности сигнала

- Принять методы машинного обучения для автоматической оптимизации параметров

Продолжая оптимизировать, постоянно улучшать надежность параметров и уменьшать вероятность ложных сигналов.

Резюме

В целом эта стратегия обладает относительно сильной способностью выявлять сигналы тренда с помощью суждений по комбинации индикаторов, которые могут эффективно выявлять ценовые тенденции.

Но он также имеет определенные риски, управление рисками и оптимизация параметров должны постоянно совершенствоваться для устойчивой долгосрочной деятельности. Если методы, такие как машинное обучение, могут быть введены позже для достижения автоматической оптимизации параметров, это значительно повысит надежность и рентабельность стратегии.

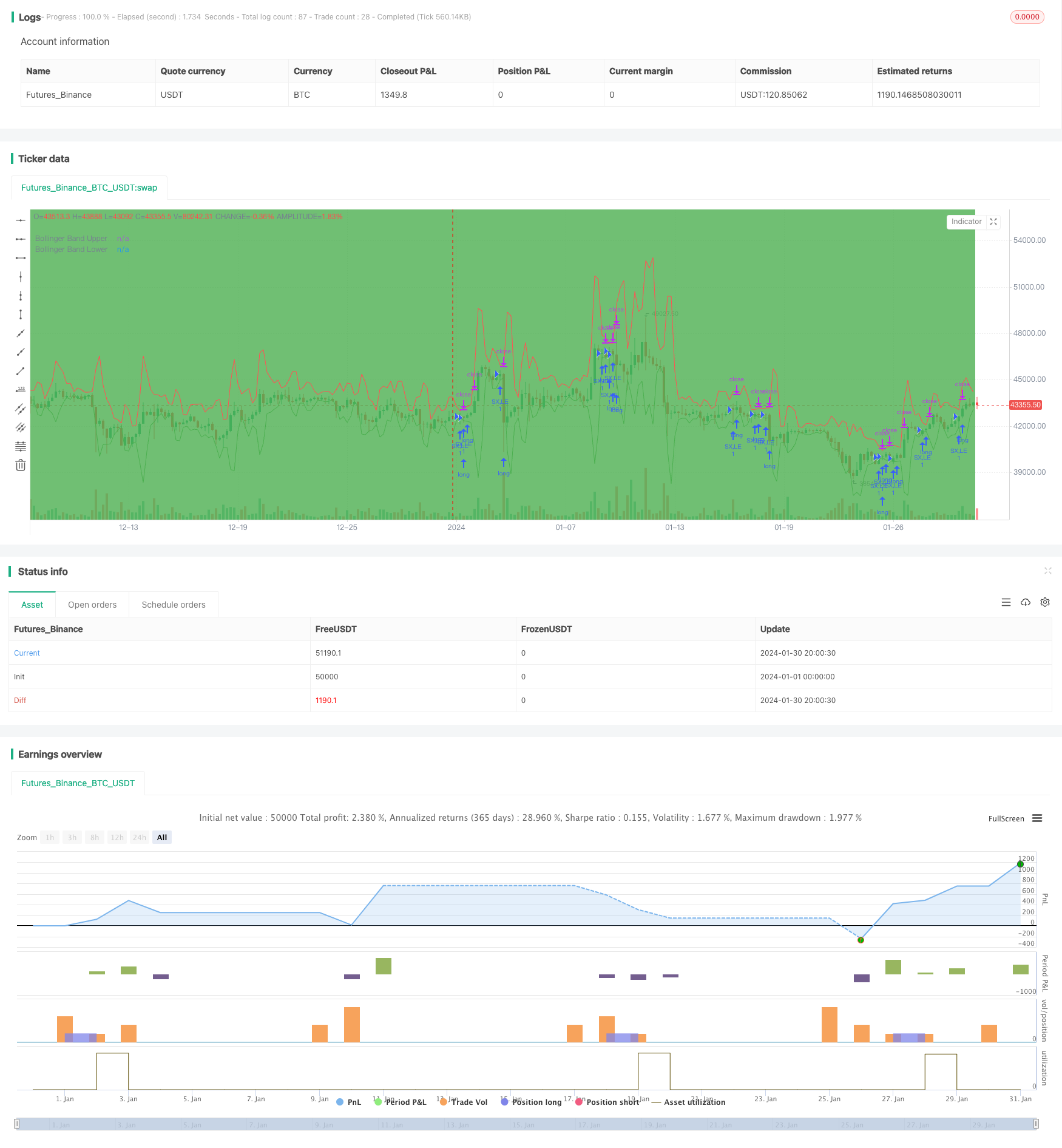

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 00:00:00

period: 5h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © abilash.s.90

dIMinusCalc(adxLen) =>

smoothedTrueRange = 0.0

smoothedDirectionalMovementMinus = 0.0

dIMinus = 0.0

trueRange = 0.0

directionalMovementMinus = 0.0

trueRange := max(max(high-low, abs(high-nz(close[1]))), abs(low-nz(close[1])))

directionalMovementMinus := nz(low[1])-low > high-nz(high[1]) ? max(nz(low[1])-low, 0): 0

smoothedTrueRange := nz(smoothedTrueRange[1]) - (nz(smoothedTrueRange[1])/adxLen) + trueRange

smoothedDirectionalMovementMinus := nz(smoothedDirectionalMovementMinus[1]) - (nz(smoothedDirectionalMovementMinus[1])/adxLen) + directionalMovementMinus

dIMinus := smoothedDirectionalMovementMinus / smoothedTrueRange * 100

dIMinus

dIPlusCalc(adxLen) =>

smoothedTrueRange = 0.0

smoothedDirectionalMovementPlus = 0.0

dIPlus = 0.0

trueRange = 0.0

directionalMovementPlus = 0.0

trueRange := max(max(high-low, abs(high-nz(close[1]))), abs(low-nz(close[1])))

directionalMovementPlus := high-nz(high[1]) > nz(low[1])-low ? max(high-nz(high[1]), 0): 0

smoothedTrueRange := nz(smoothedTrueRange[1]) - (nz(smoothedTrueRange[1])/adxLen) + trueRange

smoothedDirectionalMovementPlus := nz(smoothedDirectionalMovementPlus[1]) - (nz(smoothedDirectionalMovementPlus[1])/adxLen) + directionalMovementPlus

dIPlus := smoothedDirectionalMovementPlus / smoothedTrueRange * 100

dIPlus

Adx(adxLen) =>

dIPlus = 0.0

dIMinus = 0.0

dX = 0.0

aDX = 0.0

dIPlus := dIPlusCalc(adxLen)

dIMinus := dIMinusCalc(adxLen)

dX := abs(dIPlus-dIMinus) / (dIPlus+dIMinus)*100

aDX := sma(dX, adxLen)

aDX

BarInSession(sess) => time(timeframe.period, sess) != 0

//@version=4

strategy("Bollinger Band + RSI + ADX + MACD", overlay=true)

//Session

session = input(title="Trading Session", type=input.session, defval="0930-1500")

sessionColor = BarInSession(session) ? color.green : na

bgcolor(color=sessionColor, transp=95)

// Bollinger Bands

src = input(high, title="Bollinger Band Source", type=input.source)

length = input(3, minval=1, type=input.integer, title="Bollinger Band Length")

mult = input(4.989, minval=0.001, maxval=50, step=0.001, type=input.float, title="Bollinger Band Std Dev")

basis = sma(src, length)

dev = mult * stdev(src, length)

upper = basis + dev

lower = basis - dev

plot(upper, title="Bollinger Band Upper", color=color.red)

plot(lower, title="Bollinger Band Lower", color=color.green)

// RSI

rsiSrc = input(close, title="RSI Source", type=input.source)

rsiLength = input(16, minval=1, type=input.integer, title="RSI Length")

rsiComparator = input(39.2, title="RSI Comparator", type=input.float, step=0.1)

rsi = rsi(rsiSrc, rsiLength)

// ADX

adxLength = input(14, minval=1, type=input.integer, title="ADX Length")

adxComparator = input(14, minval=1, type=input.integer, title="ADX Comparator")

adx = Adx(adxLength)

// Heikinashi

haClose = security(heikinashi(syminfo.ticker), timeframe.period, close)

haOpen = security(heikinashi(syminfo.ticker), timeframe.period, open)

nextHaOpen = (haOpen + haClose) / 2

//MACD

macdCalcTypeProcessed = input(title="MACD Source", type=input.source, defval=high)

fast = input(12, title="MACD Fast")

slow = input(20, title="MACD Slow")

signalLen = input(15, title="MACD Signal")

fastMA = ema(macdCalcTypeProcessed, fast)

slowMA = ema(macdCalcTypeProcessed, slow)

macd = fastMA - slowMA

signal = sma(macd, signalLen)

longCondition() =>

(low < lower) and (rsi[0] > rsiComparator) and (adx > adxComparator) and (close > nextHaOpen) and BarInSession(session) and macd > signal

stop = (close - max((low - (low * 0.0022)), (close - (close * 0.0032)))) / syminfo.mintick

target = (max(upper, (close + (close * 0.0075))) - close) / syminfo.mintick

strategy.entry("SX,LE", strategy.long, when=longCondition(), comment="SX,LE")

strategy.close_all(when=(not BarInSession(session)))

strategy.exit("LX", from_entry="SX,LE", profit=target, loss=stop)

- Стратегия двойного выхода

- Стратегия торговли сетью на основе отслеживания K-линии в режиме реального времени

- Стратегия выхода из кризиса

- Многоциклическая стратегия прогнозирования адаптивных тенденций

- Стратегия реверсии тренда Renko ATR

- Ичимоку облака Квантовая стратегия

- Двухнаправленная стратегия отслеживания тренда на основе прорыва диапазона

- Стратегия торговли криптовалютами на основе MACD и стохастических индикаторов

- Стратегия перекрестного использования Swing Dual Moving Average и RSI

- Система реверсии разрыва полос Золотого Боллинджера

- Стратегия скользящего среднего и стохастического RSI

- Тенденция облаков Ичимоку в соответствии со стратегией

- Долгосрочная стратегия торговли, основанная на диапазонах Боллинджера

- Стратегия тройного скользящего среднего канала для терпеливой добычи ценной информации из линий свечей

- Инь-Янская стратегия повешения

- Процентная стратегия остановки потерь

- Тройная скользящая средняя тенденция в соответствии со стратегией

- Отслеживание стоп-лосс движущейся средней торговой стратегии

- Двойной показатель средней тенденции реверсии в соответствии со стратегией

- Динамический ценовой канал со стратегией отслеживания стоп-лосса