СуперТренд Количественная стратегия торговли для Биткойна

Автор:Чао Чжан, Дата: 2024-02-06 12:09:09Тэги:

Обзор

Это автоматизированная количественная торговая стратегия для биткойна, основанная на индикаторе SuperTrend. Она использует индикатор SuperTrend для определения рыночных тенденций и сочетает в себе принцип ATR стоп-лосса для контроля рисков, позволяя вести длинную и короткую торговлю.

Принцип стратегии

Эта стратегия использует индикатор SuperTrend для определения направления рыночных тенденций. Он длинный, когда индикатор SuperTrend меняется с нисходящего на восходящий тренд, и короткий, когда индикатор SuperTrend меняется с восходящего на нисходящий тренд.

В частности, эта стратегия сначала рассчитывает период ATR в 14 бар и определяет расстояние стоп-лосса для каждой сделки, умножая его на мультипликатор стоп-лосса ATR (например, 1,5x). Затем она рассчитывает индикатор SuperTrend с использованием параметров по умолчанию (период ATR = 9, мультипликатор SuperTrend = 2,5).

После вступления в сделку, стоп-лосс фиксируется выше или ниже стоп-лосса ATR. Первый уровень прибыли рассчитывается на основе соотношения риск-вознаграждение, по умолчанию до 0,75, что означает, что расстояние добычи прибыли составляет 0,75x от расстояния добычи. Когда цена достигнет первого уровня прибыли, 50% позиции будет закрыто, и стоп-лосс перемещается на цену входа (break even), чтобы заблокировать прибыль. Второй уровень прибыли продолжает использовать соотношение риск-вознаграждение 0,75. Если цена достигнет стоп-лосса, оставшаяся позиция будет закрыта путем стоп-лосса.

Таким образом, эта стратегия обеспечивает контролируемый риск стоп-лосса при сохранении прибыли за счет частичной прибыли, подходящей для среднесрочных и долгосрочных инвестиционных стратегий.

Анализ преимуществ

Наибольшее преимущество этой стратегии заключается в хорошем соотношении риска и прибыли, что позволяет держать в среднесрочной и долгосрочной перспективе.

-

Использование SuperTrend для определения рыночных тенденций, фильтрации рыночного шума и обнаружения основных тенденций.

-

Динамическое отслеживание ATR стоп-лосса, надежное управление однократными потерями.

-

Частичная прибыль блокируется в прибыли, что приводит к высокому соотношению риск-вознаграждение.

-

Перемещение стоп-лосса на входную цену после достижения TP1 блокирует прибыль и повышает стабильность стратегии.

-

Чрезвычайно простая логика, легкая в понимании и реализации, с большим пространством настройки параметров.

-

Применяется на основных биржах, использующих данные внутридневные или высокочастотные, высокая гибкость.

Анализ рисков

Эта стратегия также сопряжена с определенными рисками, главным образом в следующих областях:

-

Риск разрыва не вызывает стоп-лосс, сталкивается с большими потерями.

-

СуперТренд не может определить правильный тренд, что приводит к неправильным торговым сигналам.

-

Принимать коэффициент прибыли слишком высокий, не в состоянии ездить по тренду.

-

Частота торговли может быть слишком высокой или слишком низкой.

Руководство по оптимизации

По-прежнему существует большое пространство для оптимизации этой стратегии, в основном в следующих областях:

-

Проверьте различные методы ATR стоп-лосса, такие как фиксированный ATR, импульсный стоп, стоп-лосс Боллинджера и т.д.

-

Оптимизируйте параметры SuperTrend с использованием алгоритмов ходьбы вперед или генетических алгоритмов для лучших параметров.

-

Добавление второго слоя стоп-лосса, как Donchian Channels, чтобы сделать стоп-лосс более надежным.

-

Проверьте различные коэффициенты получения прибыли для оптимального получения прибыли против балансирования риска.

-

Изучить методы машинного обучения для динамической остановки потерь, регулировки положения и т.д.

Заключение

Это количественная стратегия, основанная на SuperTrend для тренда, динамической остановки ATR и частичного получения прибыли. Она имеет сбалансированное соотношение риск-вознаграждение, подходящее для торговли алгоритмами. Есть достаточно места для оптимизации параметров, остановки потери, получения прибыли и т. Д. Это стоит долгосрочной настройки и применения.

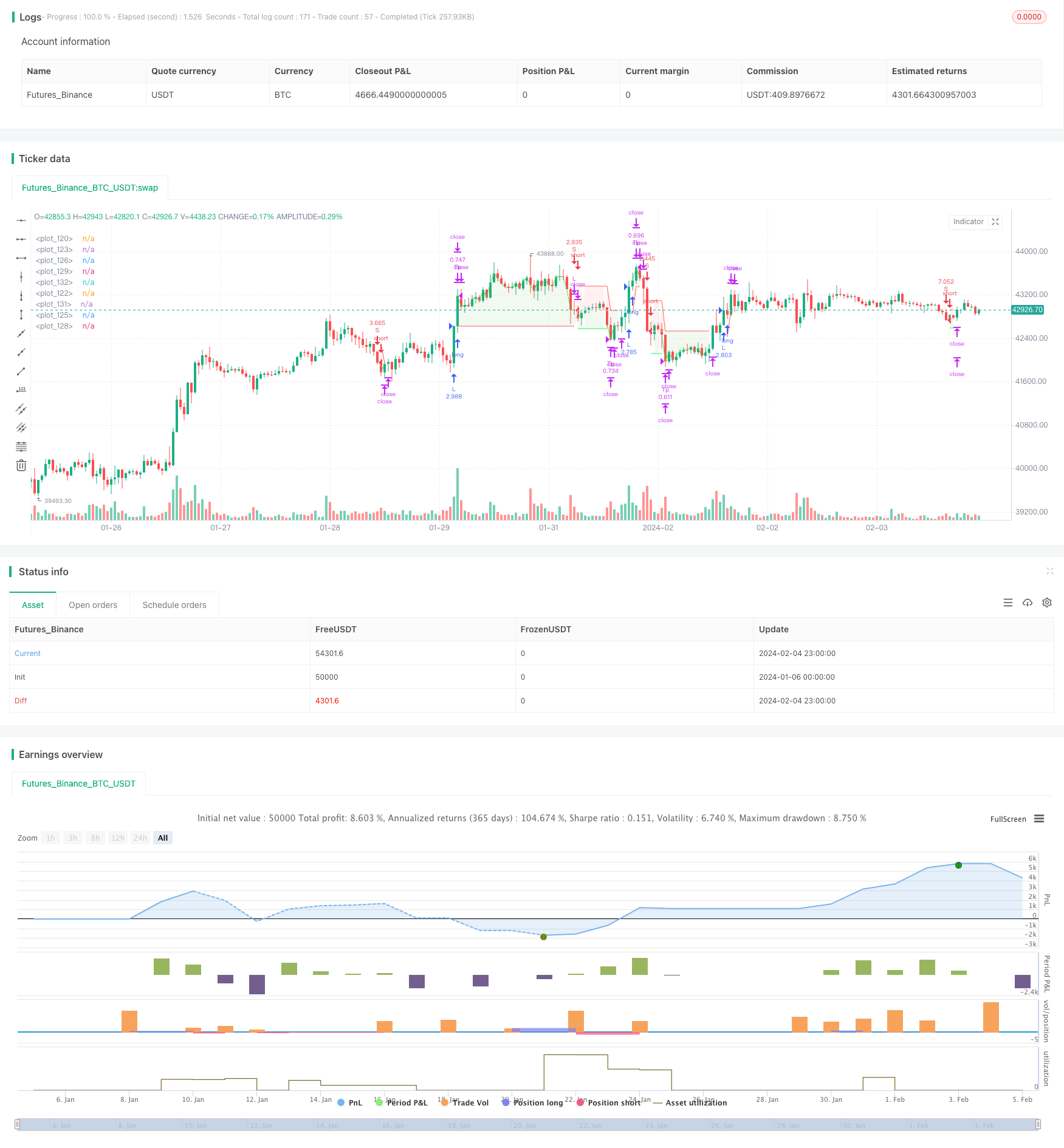

/*backtest

start: 2024-01-06 00:00:00

end: 2024-02-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// Developed by © StrategiesForEveryone

//@version=5

strategy("SuperTrend Strategy for BTCUSD 4H", overlay=true, process_orders_on_close = true, initial_capital = 100, default_qty_type = strategy.cash, precision = 2, slippage = 50, commission_value = 0.03, backtest_fill_limits_assumption = 50)

// ------ Date filter (obtained from ZenAndTheArtOfTrading) ---------

initial_date = input(title="Initial date", defval=timestamp("10 Feb 2014 13:30 +0000"), group="Time filter", tooltip="Enter the start date and time of the strategy")

final_date = input(title="Final date", defval=timestamp("01 Jan 2030 19:30 +0000"), group="Time filter", tooltip="Enter the end date and time of the strategy")

dateFilter(int st, int et) => time >= st and time <= et

colorDate = input.bool(defval=false, title="Date background", tooltip = "Add color to the period of time of the strategy tester")

bgcolor(colorDate and dateFilter(initial_date, final_date) ? color.new(color.blue, transp=90) : na)

// ------------ Super Trend ----------

atrPeriod = input(9, "ATR Length SuperTrend")

factor = input.float(2.5, "Factor SuperTrend", step = 0.05)

[supertrend, direction] = ta.supertrend(factor, atrPeriod)

show_supertrend = input.bool(defval = false, title="Show supertrend ?", group = "Appearance")

bodyMiddle = plot(show_supertrend ? ((open + close) / 2) : na, display=display.none)

upTrend = plot(show_supertrend and direction < 0 ? supertrend : na, "Up Trend", color = color.green, style=plot.style_linebr)

downTrend = plot(show_supertrend and direction > 0 ? supertrend : na, "Down Trend", color = color.red, style=plot.style_linebr)

fill(bodyMiddle, upTrend, color.new(color.green, 90), fillgaps=false)

fill(bodyMiddle, downTrend, color.new(color.red, 90), fillgaps=false)

// ---------- Atr stop loss (obtained from garethyeo)

source_atr = input(close, title='Source', group = "Atr stop loss", inline = "A")

length_atr = input.int(14, minval=1, title='Period', group = "Atr stop loss" , inline = "A")

multiplier = input.float(1.5, minval=0.1, step=0.1, title='Atr multiplier', group = "Atr stop loss", inline = "A", tooltip = "Defines the stop loss distance based on the Atr stop loss indicator")

shortStopLoss = source_atr + ta.atr(length_atr) * multiplier

longStopLoss = source_atr - ta.atr(length_atr) * multiplier

show_atr_stoploss = input.bool(defval=false, title="Show Atr stop loss ?", group = "Appearance")

plot(show_atr_stoploss ? longStopLoss : na, color=color.white, style = plot.style_circles)

plot(show_atr_stoploss ? shortStopLoss : na, color=color.white, style = plot.style_circles)

// ------------- Money management --------------

strategy_contracts = strategy.equity / close

distance_sl_atr_long = -1 * (longStopLoss - close) / close

distance_sl_atr_short = (shortStopLoss - close) / close

risk = input.float(2.5, '% Account risk per trade', step=1, group = "Risk management for trades", tooltip = "Percentage of total account to risk per trade")

long_amount = strategy_contracts * (risk / 100) / distance_sl_atr_long

short_amount = strategy_contracts * (risk / 100) / distance_sl_atr_short

// ---------- Risk management ---------------

risk_reward_breakeven_long= input.float(title="Risk/reward for breakeven long", defval=0.75, step=0.05, group = "Risk management for trades")

risk_reward_take_profit_long= input.float(title="Risk/reward for take profit long", defval=0.75, step=0.05, group = "Risk management for trades")

risk_reward_breakeven_short= input.float(title="Risk/reward for break even short", defval=0.75, step=0.05, group = "Risk management for trades")

risk_reward_take_profit_short= input.float(title="Risk/reward for take profit short", defval=0.75, step=0.05, group = "Risk management for trades")

tp_percent=input.float(title="% of trade for first take profit", defval=50, step=5, group = "Risk management for trades", tooltip = "Closing percentage of the current position when the first take profit is reached.")

// ------------ Trade conditions ---------------

bought = strategy.position_size > 0

sold = strategy.position_size < 0

long_supertrend=ta.crossover(close, supertrend)

short_supertrend=ta.crossunder(close, supertrend)

var float sl_long = na

var float sl_short = na

var float be_long = na

var float be_short = na

var float tp_long = na

var float tp_short = na

if not bought

sl_long:=na

if not sold

sl_short:=na

// ---------- Strategy -----------

// Long position

if not bought and long_supertrend

sl_long:=longStopLoss

long_stoploss_distance = close - longStopLoss

be_long := close + long_stoploss_distance * risk_reward_breakeven_long

tp_long:=close+(long_stoploss_distance*risk_reward_take_profit_long)

strategy.entry('L', strategy.long, long_amount, alert_message = "Long")

strategy.exit("Tp", "L", stop=sl_long, limit=tp_long, qty_percent=tp_percent)

strategy.exit('Exit', 'L', stop=sl_long)

if high > be_long

sl_long := strategy.position_avg_price

strategy.exit("Tp", "L", stop=sl_long, limit=tp_long, qty_percent=tp_percent)

strategy.exit('Exit', 'L', stop=sl_long)

if bought and short_supertrend

strategy.close("L", comment="CL")

// Short position

if not sold and short_supertrend

sl_short:=shortStopLoss

short_stoploss_distance=shortStopLoss - close

be_short:=((short_stoploss_distance*risk_reward_breakeven_short)-close)*-1

tp_short:=((short_stoploss_distance*risk_reward_take_profit_short)-close)*-1

strategy.entry("S", strategy.short, short_amount, alert_message = "Short")

strategy.exit("Tp", "S", stop=sl_short, limit=tp_short, qty_percent=tp_percent)

strategy.exit("Exit", "S", stop=sl_short)

if low < be_short

sl_short:=strategy.position_avg_price

strategy.exit("Tp", "S", stop=sl_short, limit=tp_short, qty_percent=tp_percent)

strategy.exit("Exit", "S", stop=sl_short)

if sold and long_supertrend

strategy.close("S", comment="CS")

// ---------- Draw position on chart -------------

if high>tp_long

tp_long:=na

if low<tp_short

tp_short:=na

if high>be_long

be_long:=na

if low<be_short

be_short:=na

show_position_on_chart = input.bool(defval=true, title="Draw position on chart ?", group = "Appearance", tooltip = "Activate to graphically display profit, stop loss and break even")

position_price = plot(show_position_on_chart? strategy.position_avg_price : na, style=plot.style_linebr, color = color.new(#ffffff, 10), linewidth = 1)

sl_long_price = plot(show_position_on_chart and bought ? sl_long : na, style = plot.style_linebr, color = color.new(color.red, 10), linewidth = 1)

sl_short_price = plot(show_position_on_chart and sold ? sl_short : na, style = plot.style_linebr, color = color.new(color.red, 10), linewidth = 1)

tp_long_price = plot(strategy.position_size>0 and show_position_on_chart? tp_long : na, style = plot.style_linebr, color = color.new(#11eb47, 10), linewidth = 1)

tp_short_price = plot(strategy.position_size<0 and show_position_on_chart? tp_short : na, style = plot.style_linebr, color = color.new(#11eb47, 10), linewidth = 1)

breakeven_long = plot(strategy.position_size>0 and high<be_long and show_position_on_chart ? be_long : na , style = plot.style_linebr, color = color.new(#00ff40, 60), linewidth = 1)

breakeven_short = plot(strategy.position_size<0 and low>be_short and show_position_on_chart ? be_short : na , style = plot.style_linebr, color = color.new(#00ff40, 60), linewidth = 1)

position_profit_long = plot(bought and show_position_on_chart and strategy.openprofit>0 ? close : na, style = plot.style_linebr, color = color.new(#4cd350, 10), linewidth = 1)

position_profit_short = plot(sold and show_position_on_chart and strategy.openprofit>0 ? close : na, style = plot.style_linebr, color = color.new(#4cd350, 10), linewidth = 1)

fill(plot1 = position_price, plot2 = position_profit_long, color = color.new(color.green,90))

fill(plot1 = position_price, plot2 = position_profit_short, color = color.new(color.green,90))

fill(plot1 = position_price, plot2 = sl_long_price, color = color.new(color.red,90))

fill(plot1 = position_price, plot2 = sl_short_price, color = color.new(color.red,90))

fill(plot1 = position_price, plot2 = tp_long_price, color = color.new(color.green,90))

fill(plot1 = position_price, plot2 = tp_short_price, color = color.new(color.green,90))

- Стратегия комбинации оптимизации тренда импульса

- Стратегия многократных скользящих средних полос Боллинджера

- Стратегия пересечения скользящей средней

- Стратегия SuperTrend Trailing Stop, основанная на Хайкине Аши

- Двойная скользящая средняя со стратегией прорыва

- Стратегия прорыва Bollinger Band на основе VWAP

- Фибоначчи-ретракцион Динамическая стратегия стоп-лосса

- Динамическая стратегия перекрестного использования EMA и MACD

- Индекс двойного импульса и гибридная стратегия реверсии

- Секвентная двунаправленная стратегия торговли S/R TD

- Краткосрочная стратегия, объединяющая индикатор RSI и прорыв цены

- Торговая стратегия Ричарда

- Динамическая линия тренда на склоне

- Продвинутая стратегия торговли индикатором RSI

- Индикатор RSI Стратегия получения прибыли и остановки убытков на пересечении циклов

- Стратегия отслеживания трендов на основе перекрестного пересечения скользящих средних

- RSI и Bollinger Bands Fusion Trading Strategy для LTC

- Оптимизированная стратегия перекрестного перемещения среднего движущегося импульса

- Динамическая стратегия SMA-ATR

- Стратегия отслеживания обратного движения