Keltner چینل ٹریڈنگ حکمت عملی کے اپ گریڈ ایڈیشن

مصنف:نیکی, تخلیق: 2019-07-31 11:31:28, تازہ کاری: 2023-11-08 20:39:20

Keltner چینل ٹریڈنگ کی حکمت عملی کا تعارف

کیلٹنر چینل ایک تجارتی نظام ہے جو 1960 کی دہائی میں چیسٹر ڈبلیو کیلٹنر نے ایجاد کیا تھا۔ اس کا بنیادی خیال اوسط لائن تھیوری ہے۔ اور اس وقت اس نظام نے بہت طویل عرصے سے قابل ذکر نتائج حاصل کیے تھے۔ اگرچہ اصل کیلٹنر چینل سسٹم اتنا موثر نہیں تھا جتنا یہ پہلی بار نمودار ہوا تھا ، لیکن اس کے بنیادی خیال کا تاحال تجارتی برادری پر گہرا اثر پڑا ہے۔

کیلٹنر چینل کا اصول

چینل کی قسم کی حکمت عملی کے بارے میں بات کرتے ہوئے ، آپ مشہور بولنگر بینڈ (بی او ایل ایل) کے بارے میں سوچ سکتے ہیں ، لیکن فرق یہ ہے کہ کیلٹنر چینل سب سے زیادہ قیمت ، سب سے کم قیمت ، اور اختتامی قیمت کی اوسط کو بیس قیمت کے طور پر استعمال کرتا ہے ، اور پھر اس بیس قیمت کا این پیریڈ اوسط شمار کرتا ہے ، جو کیلٹنر چینل کی درمیانی ریل ہے۔ اوپری ریل درمیانی ریل کا ضرب ہے جس میں اتار چڑھاؤ کی وسعت ہے ، اور نچلی ریل درمیانی ریل کا ضرب ہے جس میں اتار چڑھاؤ کی وسعت کو کم کیا گیا ہے۔

لہذا اس اتار چڑھاؤ کی وسعت کا حساب کیسے لگایا جاتا ہے؟ یعنی ، N مدت کی اوسط قیمت (سب سے زیادہ قیمت - سب سے کم قیمت) ، ایک خاص تعداد سے ضرب دی جاتی ہے۔ اس طرح ، آپ کو معلوم ہوگا کہ یہ بولنگر بینڈ (BOLL) کی طرح ہے ، درمیانی ریل کی قیمت بھی ہے ، اور درمیانی ریل کی قیمت کے مطابق حساب کتاب کرنے والی اوپری اور نچلی ریلیں ہیں۔ تاہم ، کیلٹنر چینل بولنگر بینڈ (BOLL) سے ہموار ہے۔

کیلٹنر چینل کا حساب کتاب کا فارمولا

- بیس قیمت: (سب سے زیادہ قیمت + سب سے کم قیمت + اختتامی قیمت) / 3

- مڈل ریل: بیس پرائس کا N پیریڈ کا چلتا ہوا اوسط

- اتار چڑھاؤ: سب سے زیادہ قیمت - سب سے کم قیمت

- اوپری ریل: درمیانی ریل + اتار چڑھاؤ طول و عرض * ضرب

- نچلی ریل: وسط ریل - اتار چڑھاؤ طول و عرض * ضرب

کیلٹنر حکمت عملی کا اپ گریڈ شدہ ورژن

بعد میں ، کیلنڈر چینل کو لنڈا راشکے نے بہتر بنایا۔ لنڈا راشکے امریکہ میں ایک مشہور تجارتی فیوچر ٹریڈر اور ایل بی آر اثاثہ جات مینجمنٹ کی صدر ہیں۔ اصل کیلنڈر حکمت عملی مڈل ریل ایک عام چلتی اوسط ہے جسے ایک اشاریاتی اوسط میں تبدیل کردیا گیا تھا۔ اس کے علاوہ ، اتار چڑھاؤ کی حد کا حساب کتاب کا طریقہ بھی اوسط حقیقی اتار چڑھاؤ کی حد (اے ٹی آر) میں تبدیل کردیا گیا ہے۔ اس کا حساب کتاب کا فارمولا یہ ہے:

- بیس قیمت: (سب سے زیادہ قیمت + سب سے کم قیمت + اختتامی قیمت) / 3

- درمیانی ریل: بیس پرائس کا این پیریڈ ایکسپونینشل چلتا ہوا اوسط

- اتار چڑھاؤ: اوسط حقیقی اتار چڑھاؤ کی حد (ATR)

- اوپری ریل: درمیانی ریل + اتار چڑھاؤ کی حد

- نچلی ریل: درمیانی ریل - اتار چڑھاؤ کی حد

Keltner چینل ٹریڈنگ کی حکمت عملی

ہم جانتے ہیں کہ قیمتیں ہمیشہ رجحان یا ہنگامہ خیز انداز میں نہیں چلتی ہیں ، لیکن اس طرح سے کہ رجحانات اور جھولے مکمل طور پر بے ترتیب طور پر متبادل نہیں ہوتے ہیں۔ پھر کیلنر چینل کو ہنگامہ خیز مارکیٹ سے رجحان مارکیٹ کو الگ کرنے کے لئے تقسیم کرنے والی لائن کے طور پر استعمال کرتا ہے۔ جب قیمت اوپری اور نچلی ریلوں کے درمیان چلتی ہے تو ، ہم اسے ہنگامہ خیز مارکیٹ کے طور پر سوچ سکتے ہیں۔ جب قیمت اوپری حد سے تجاوز کرتی ہے تو ، اس سے پتہ چلتا ہے کہ خریدنے کا ایک مضبوط دباؤ ابھرا ہے ، اور قیمت مستقبل میں بڑھتی رہے گی۔ جب قیمت نچلی ریل کو توڑتی ہے تو ، اس سے پتہ چلتا ہے کہ پہلے ہی فروخت کا ایک مضبوط دباؤ موجود ہے ، اور قیمت مستقبل میں بھی گر سکتی ہے۔

کھلی پوزیشن

- درمیانی ریل اوپر ہے، اور قیمت اوپری ریل سے اوپر بڑھتی ہے، طویل پوزیشن کھولتی ہے؛

- درمیانی ریل نیچے ہے، اور قیمت نیچے ریل سے نیچے گر جاتا ہے، مختصر پوزیشن کھولنے؛

بند پوزیشن

- طویل پوزیشن رکھنے کے دوران، قیمت درمیانی ریل سے نیچے گر گئی، طویل پوزیشن بند؛

- مختصر پوزیشن رکھنے پر، قیمت وسط ریل سے اوپر بڑھتی ہے، مختصر پوزیشن بند کرتی ہے؛

Keltner حکمت عملی لکھنے کے لئے MyLanguage کا استعمال کرتے ہوئے

مندرجہ بالا تجارتی منطق کے ذریعہ ، ہم یہ حکمت عملی ایف ایم زیڈ کوانٹ پلیٹ فارم پر بنا سکتے ہیں۔ آئیے مثال کے طور پر مائلینگویج کا استعمال کریں۔ ان اقدامات پر عمل کریں: fmz.com > لاگ ان > ڈیش بورڈ > حکمت عملی لائبریری > نئی حکمت عملی > میری زبان کو منتخب کرنے کے لئے اوپری بائیں کونے میں ڈراپ ڈاؤن باکس پر کلک کریں ، حکمت عملی لکھنا شروع کریں ، اور نیچے دیئے گئے کوڈ میں تبصرے پر توجہ دیں۔

// parameter

MAN:=20;

ATRN:=50;

JG:=(HIGH+LOW+CLOSE)/3; // base price

ZG:MA(JG, MAN); // Middle rail

TRUEHIGH1:=IF(HIGH>REF(C,1),HIGH,REF(C,1));

TRUELOW1:=IF(LOW<=REF(C,1), LOW, REF(C,1));

TRUERANGE1:=IF(ISLASTBAR,H-L,TRUEHIGH1-TRUELOW1); // Calculate the true fluctuation range

SG: ZG+MA (TRUERANGE1, ATRN); // Upper rail

XG: ZG-MA (TRUERANGE1, ATRN); // Lower rail

ZG>REF(ZG,1)&&C>SG,BK; // The middle rail is up, and the price rises above the upper rail. open long position

C<ZG, SP; // When holding long position, the price falls below the middle rail, close long position

ZG<REF(ZG,1)&&C<XG,SK; // The middle rail is down, and the price falls below the lower rail, open short position

C>ZG, BP; // When holding short position, the price rises above the middle rail, close short position

AUTOFILTER; // Set the signal filtering method

Keltner حکمت عملی بیک ٹیسٹ

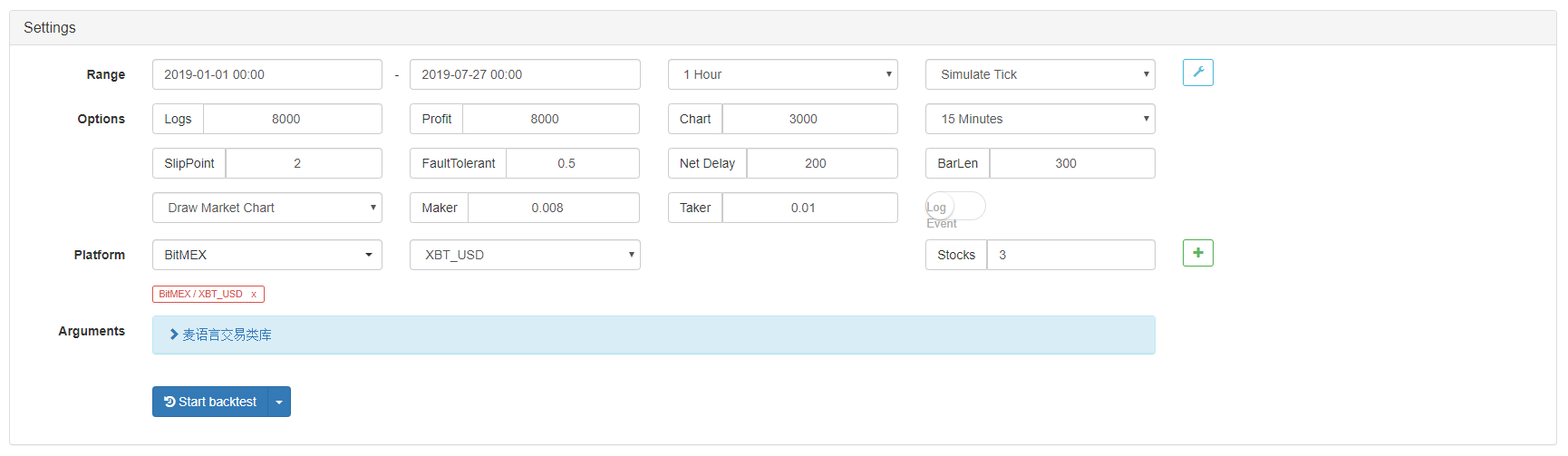

حقیقی تجارتی ماحول کے قریب آنے کے لئے ، ہم نے بیک ٹیسٹ کے دوران دباؤ کی جانچ کرنے کے لئے سلائپج کے 2 پپس اور عام لین دین کی فیس کے 2 گنا استعمال کیے۔ ٹیسٹ کا ماحول مندرجہ ذیل ہے:

- تبادلہ: BitMEX

- تجارتی ہدف: XBTUSD

- وقت: جنوری 01، 2019 ~ جولائی 27، 2019

- سائیکل: ایک گھنٹے کی لائن

- سلائیپج: پوزیشن کھولنے اور بند کرنے کے لئے 2 پپس

- فیس: عام ایکسچینج ٹرانزیکشن فیس کا 2 گنا

بیک ٹسٹ ماحول

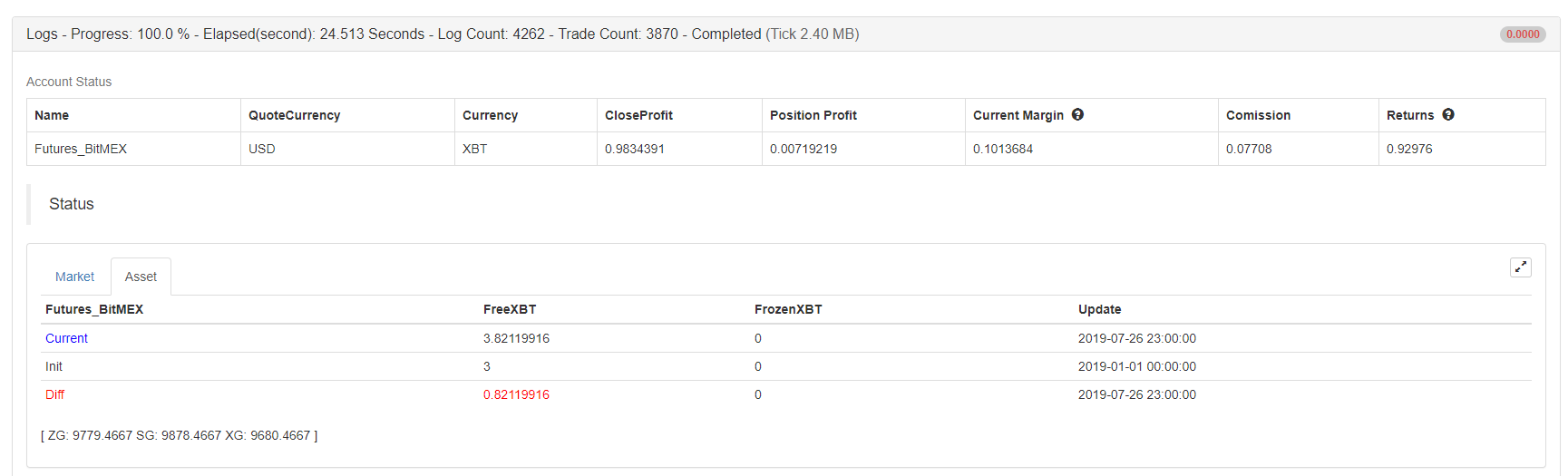

منافع کی رپورٹ

منافع کی رپورٹ

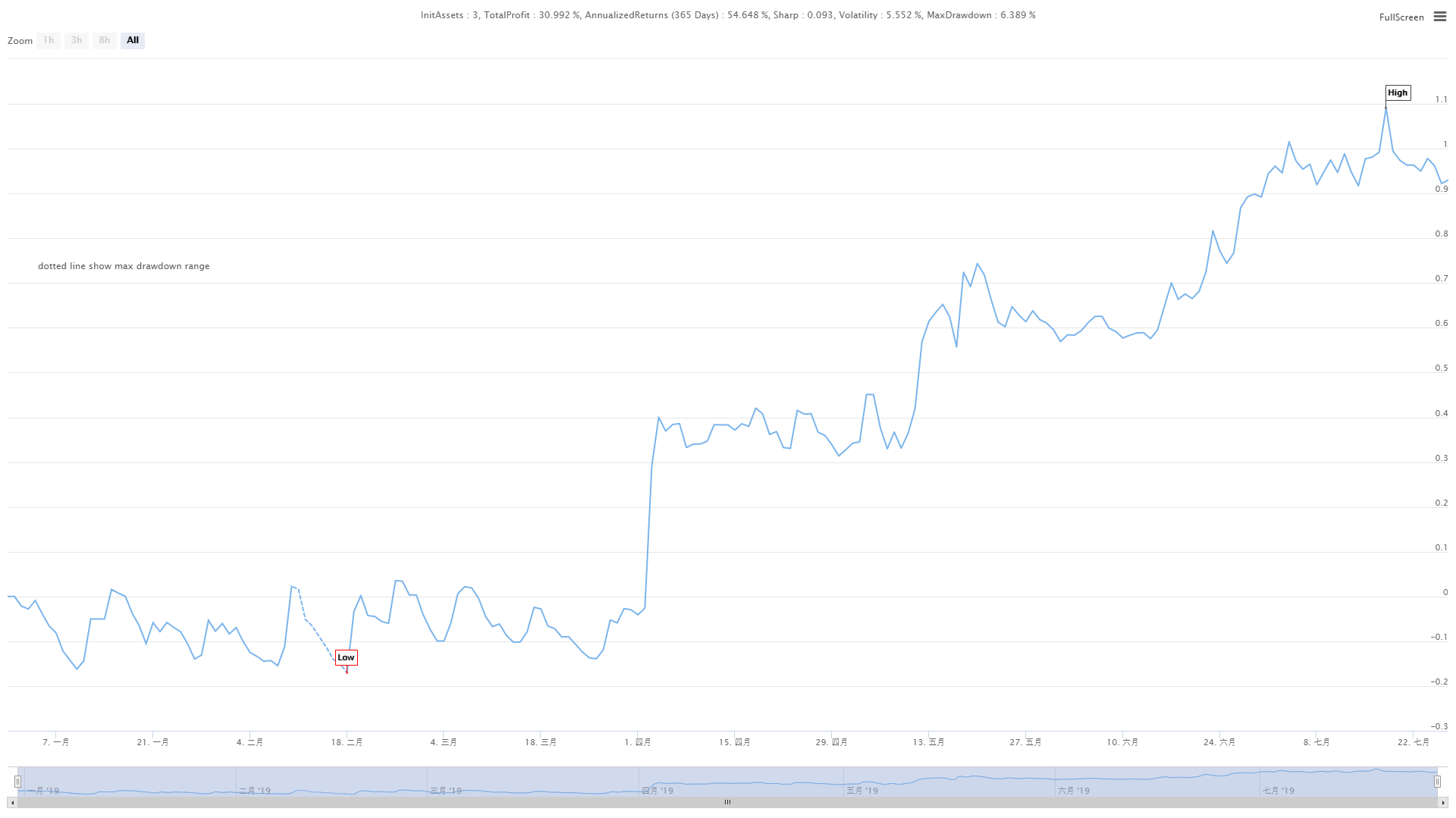

فنڈ وکر

فنڈ وکر

مذکورہ بالا اعداد و شمار بٹ ایم ای ایکس ایکسچینج پر ایکس بی ٹی یو ایس ڈی دائمی معاہدے کے بیک ٹیسٹ کے نتائج ہیں۔ رجحان مارکیٹ میں ، کیلٹنر کی حکمت عملی اب بھی موزوں ہے۔ اگرچہ اس کی کارکردگی بہت زیادہ نہیں ہے ، لیکن مجموعی طور پر فنڈ وکر اوپر کی طرف ہے۔ یہاں تک کہ جولائی 2019 میں مارکیٹ کے رجحان کی واپسی میں بھی ، خالص قیمت کے وکر میں بڑی واپسی نہیں ہوئی۔

حکمت عملی کا ماخذ کوڈ

اس حکمت عملی کے مکمل ماخذ کوڈ کے لئے، براہ مہربانی اس پر کلک کریں:https://www.fmz.com/strategy/159285

خلاصہ

اگرچہ کیلنڈر ایک پرانا تجارتی طریقہ ہے ، لیکن ہم نے اس کی منطق کو کوڈ کرکے اس کی قدر کو بحال کیا ہے اور اسے بہتر بنایا ہے۔ یہ پتہ چلتا ہے کہ یہ حکمت عملی آج بھی موزوں ہے۔ خاص طور پر کم اور درمیانی تعدد کی سی ٹی اے حکمت عملی کے میدان میں ، کیلنڈر حکمت عملی میں اب بھی کچھ کھودنا ہے ، یعنی نقصانات کو کاٹنا اور منافع کو چلانے دیں!

یہ کہا جاسکتا ہے کہ سب سے زیادہ کامیاب تجارتی طریقے تجارتی فلسفہ پر عمل پیرا ہیں

- ڈی ای ایکس ایکسچینجز کی مقداری مشق (2) -- ہائپر لیکویڈ صارف گائیڈ

- ڈی ای ایکس ایکسچینج کی مقدار سازی کی مشقیں ((2) -- Hyperliquid استعمال کرنے کا رہنما

- ڈی ای ایکس ایکسچینجز کی مقداری مشق (1) -- ڈی وائی ڈی ایکس وی 4 صارف گائیڈ

- کریپٹوکرنسی میں لیڈ لیگ ثالثی کا تعارف (3)

- ڈی ای ایکس ایکسچینج کی کوانٹیٹیشن پریکٹس ((1) -- dYdX v4 استعمال کرنے کا رہنما

- ڈیجیٹل کرنسیوں میں لیڈ لیگ سوٹ کا تعارف (3)

- کریپٹوکرنسی میں لیڈ لیگ اربیٹریج کا تعارف (2)

- ڈیجیٹل کرنسیوں میں لیڈ لیگ سوٹ کا تعارف ((2)

- ایف ایم زیڈ پلیٹ فارم کی بیرونی سگنل وصولی پر بحث: حکمت عملی میں بلٹ ان ایچ ٹی پی سروس کے ساتھ سگنل وصول کرنے کے لئے ایک مکمل حل

- ایف ایم زیڈ پلیٹ فارم کے بیرونی سگنل وصول کرنے کا جائزہ: حکمت عملی بلٹ میں HTTP سروس سگنل وصول کرنے کا مکمل نظام

- کریپٹوکرنسی میں لیڈ لیگ اربیٹریج کا تعارف (1)

- ڈیجیٹل کرنسی مارکیٹ کا مقداری تجزیہ

- پیتھون کا استعمال کرتے ہوئے ایک دوہری تھرو ڈیجیٹل کرنسی کی مقدار کی تجارت کی حکمت عملی کو لاگو کرنے کے لئے

- K لائن ڈیٹا پروسیسنگ میں غیر معمولی بات چیت

- پیتھون کے ساتھ قیمت کی حرکیات کا تجزیہ کرنے کے لئے مقداری تجارت کی حکمت عملی

- ٹائم سیریز ڈیٹا تجزیہ اور ٹِک ڈیٹا ریورس

- تجارت کی حکمت عملی تیار کرنے کے تجربات

- ڈی ایم آئی اشارے کا حساب کتاب اور اطلاق

- مقدار کی تجارت میں توانائی کی لہر (او بی وی) اشارے کا تفصیلی استعمال اور عملی مہارت

- سی ٹی اے کی حکمت عملی کی ترقی اور موجد کی مقدار کے لئے معیاری کلاس باکس پلیٹ فارم

- اوسط اور RSI کے مقابلے میں مضبوط اور کمزور اشاریہ جات کے مجموعے کی حکمت عملی کا استعمال

- اعصابی نیٹ ورک اور ڈیجیٹل کرنسی کی مقدار کی تجارت کی سیریز ((2) گہرائی میں مضبوط سیکھنے کی تربیت بٹ کوائن ٹریڈنگ کی حکمت عملی

- فالس لائن ٹریڈنگ کی حکمت عملی کے انوینٹرز کوالٹی پلیٹ فارم کے نفاذ اور اطلاق

- ماڈیولز کو دیکھنے کے لئے تجارت کی حکمت عملی کی تعمیر - بے نقاب

- کنٹینر ٹنل اپ گریڈ کنٹینر کنگکلٹنر حکمت عملی

- تجارتی اشاریہ میں وزن کے ساتھ مقداری تجارت کی حکمت عملی

- ارون اشارے کا تعارف

- قیمت پر مبنی نسبتا مضبوط اور کمزور مقداری تجارت کی حکمت عملی

- موافقت پذیر چلتی اوسط KAMA متعارف کرانا

- دوہری تھروسٹ ٹرانزیکشن الگورتھم کو ایجاد کنندہ کے مقداری پلیٹ فارم پر MyLanguage کا استعمال کرتے ہوئے لاگو کیا گیا

- رینج بریک حکمت عملی کا تعارف