کراس اوور ماسٹر - ریورس بریک آؤٹ حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-10-20 17:24:14ٹیگز:

جائزہ

کراس اوور ماسٹر - ریورس بریک آؤٹ حکمت عملی ایک سادہ لیکن عملی تجارتی حکمت عملی ہے جو حرکت پذیر اوسط پر مبنی ہے۔ یہ تیز رفتار اوسط اور سست حرکت پذیر اوسط کے کراس اوور کو خرید و فروخت کے سگنل کے طور پر استعمال کرتی ہے۔ جب تیز رفتار ایم اے سست ایم اے سے اوپر عبور کرتا ہے تو ، خرید کا اشارہ پیدا ہوتا ہے۔ جب تیز رفتار ایم اے سست ایم اے سے نیچے عبور کرتا ہے تو ، فروخت کا اشارہ پیدا ہوتا ہے۔ یہ حکمت عملی درمیانی اتار چڑھاؤ والی منڈیوں کے لئے موزوں ہے۔

حکمت عملی منطق

اس حکمت عملی میں دو حرکت پذیر اوسط استعمال ہوتے ہیں: ایک قلیل مدتی تیز ایم اے اور ایک طویل مدتی سست ایم اے۔ تیز ایم اے کی مدت 12 ہے ، اور سست ایم اے کی مدت 26 ہے۔ حکمت عملی پہلے قیمت ان پٹ کے طور پر این ڈی پی او این ٹی کی 2 دن کی سادہ حرکت پذیر اوسط کا حساب لگاتی ہے ، پھر تیز ایم اے اور سست ایم اے کا حساب لگاتی ہے۔ اگر تیز ایم اے سست ایم اے سے تجاوز کرتا ہے تو ، خرید کا اشارہ متحرک ہوجاتا ہے۔ اگر تیز ایم اے سست ایم اے سے نیچے عبور کرتا ہے تو ، فروخت کا اشارہ متحرک ہوجاتا ہے۔

خاص طور پر ، حکمت عملی مارکیٹ کے رجحان کا تعین کرنے کے لئے تیز ایم اے اور سست ایم اے کی اقدار کا موازنہ کرتی ہے۔ جب تیز ایم اے سست ایم اے سے زیادہ ہوتا ہے تو ، مارکیٹ کو اپ ٹرینڈ (بلیس) سمجھا جاتا ہے۔ جب تیز ایم اے سست ایم اے سے کم ہوتا ہے تو ، مارکیٹ کو ڈاؤن ٹرینڈ (بیئرش) سمجھا جاتا ہے۔ یہ حکمت عملی مارکیٹ میں الٹ کے دوران سگنل پیدا کرنے کے لئے قیمت کی رفتار کے ساتھ مل کر کام کرتی ہے۔

خریدنے کے سگنل کا منطق یہ ہے: جب مارکیٹ ڈاؤن ٹرینڈ سے اپ ٹرینڈ میں تبدیل ہوجاتی ہے ، یعنی تیز رفتار ایم اے سست رفتار ایم اے سے اوپر کی طرف بڑھتی ہے ، اور قیمت تیز رفتار ایم اے سے اوپر ہے ، تو خریدنے کا سگنل تیار ہوتا ہے۔

فروخت سگنل کا منطق یہ ہے: جب مارکیٹ اپ ٹرینڈ سے ڈاؤن ٹرینڈ میں بدل جاتی ہے، یعنی تیز رفتار ایم اے سست رفتار ایم اے سے نیچے گزر جاتا ہے، اور قیمت تیز رفتار ایم اے سے نیچے ہوتی ہے، تو فروخت کا سگنل پیدا ہوتا ہے۔

اس ڈیزائن کے ساتھ، حکمت عملی بروقت طریقے سے واپسی کے مواقع کو پکڑ سکتا ہے.

فوائد کا تجزیہ

اس حکمت عملی کے فوائد یہ ہیں:

-

حکمت عملی کا منطق سادہ اور واضح ہے، سمجھنے اور لاگو کرنے میں آسان ہے.

-

چلتی اوسط کی تکنیک پختہ اور قابل اعتماد ہے، وسیع پیمانے پر استعمال کیا جاتا ہے.

-

ڈبل ایم اے ڈیزائن مارکیٹ شور کو مؤثر طریقے سے فلٹر کرسکتا ہے اور رجحانات کی نشاندہی کرسکتا ہے۔

-

قیمتوں کی رفتار کو یکجا کرنے سے تجارت کی وقت کی درستگی میں اضافہ ہوتا ہے۔

-

مارکیٹ کے مطابق پیرامیٹرز کے لئے بڑی اصلاح کی جگہ.

-

سٹاپ نقصان کو کنٹرول خطرات میں شامل کیا جا سکتا ہے.

-

اعتدال پسند تجارتی تعدد، زیادہ تجارت سے بچنے کے لئے.

-

دوسرے اشارے جیسے بولنگر بینڈ، آر ایس آئی کے ساتھ مل کر اضافہ کیا جا سکتا ہے.

-

حکمت عملی کی کارکردگی کی توثیق کرنے کے لئے کافی بیک ٹیسٹنگ ڈیٹا.

خطرے کا تجزیہ

اس حکمت عملی کے خطرات میں شامل ہیں:

-

ڈبل ایم اے حکمت عملی غلط سگنل، لاپتہ رجحانات یا غیر ضروری تجارت پیدا کر سکتی ہے.

-

ایم اے کا اثر دیرپا ہوتا ہے، تیز رفتار تبدیلیوں کو نظر انداز کر سکتا ہے.

-

پیرامیٹر کی غلط ترتیبات سے تجارت کی تعدد بہت زیادہ یا کم ہوتی ہے۔

-

یہ حکمت عملی درمیانی اور طویل مدتی تجارت کے لیے زیادہ موزوں ہے۔

-

مارکیٹ کے اچانک جھٹکے سے مطابقت نہیں رکھ سکتے۔

-

مخصوص ادوار کے دوران نقصانات کا امکان۔

-

پیرامیٹرز کو مختلف مصنوعات میں ایڈجسٹ کرنے کی ضرورت ہے۔

-

رینج سے منسلک مارکیٹوں کے دوران کم مؤثر.

خطرات کو کم کیا جا سکتا ہے:

-

مارکیٹ کے حالات کے مطابق پیرامیٹرز کو بہتر بنانا

-

دوسرے اشارے کے ساتھ فلٹرز کا اضافہ.

-

نقصانات کو کنٹرول کرنے کے لئے سٹاپ نقصان کو لاگو کرنا.

-

مناسب طریقے سے پوزیشن سائزنگ ایڈجسٹ.

-

مصنوعات کی طرف سے پیرامیٹرز کی جانچ اور اصلاح

اصلاح کی ہدایات

حکمت عملی کو مندرجہ ذیل پہلوؤں میں بہتر بنایا جاسکتا ہے:

-

موجودہ مارکیٹ کو بہتر بنانے کے لئے ایم اے کی مدت کو بہتر بنائیں.

-

مختلف اقسام کے ایم اے کی جانچ کریں، جیسے ای ایم اے، ڈبلیو ایم اے وغیرہ۔

-

رجحانات کی تصدیق کے لیے حجم اشارے کا اضافہ کریں۔

-

دیگر اشارے جیسے MACD، RSI کو کنفیوژن کے لئے یکجا کریں.

-

سٹاپ نقصان کی تکنیک شامل کریں جیسے ٹریلنگ سٹاپ نقصان.

-

پوزیشن سائزنگ کے طریقوں کو بہتر بنائیں، مثال کے طور پر فکسڈ فریکشنل، متحرک وغیرہ.

-

وقت کی مدت اور مصنوعات کی طرف سے ٹیسٹ پیرامیٹر کی اصلاح.

-

آٹو پیرامیٹر ٹوننگ اور سگنل کی توثیق کے لئے مشین لرننگ متعارف کروائیں۔

-

زیادہ پیچیدہ چارٹ پیٹرن کا پتہ لگانے کے لئے گہری سیکھنے کا اطلاق کریں.

-

پیرامیٹر سے کم حکمت عملی ڈیزائن تصورات کو دریافت کریں.

مسلسل اصلاحات حکمت عملی کی موافقت کو بہتر بناسکتی ہیں اور مختلف مارکیٹ کے حالات میں مستقل نتائج حاصل کرسکتی ہیں۔

خلاصہ

خلاصہ یہ ہے کہ ، کراس اوور ماسٹر - ریورس بریک آؤٹ حکمت عملی میں واضح منطق اور عملی قدر ہے۔ یہ چلتی اوسط کی رجحان کی پیروی کرنے کی صلاحیت کو فائدہ اٹھاتا ہے ، اور سگنل کے معیار کو بہتر بنانے کے لئے قیمت کی رفتار کو جوڑتا ہے۔ پیرامیٹرز اور رسک کنٹرول کو بہتر بنانے کی گنجائش ہے۔ مجموعی طور پر ، یہ آسان اشارے پر مبنی بریک آؤٹ حکمت عملی کی ایک اچھی مثال فراہم کرتا ہے ، اور کوانٹ حکمت عملی سیکھنے کے لئے ایک مفید کیس اسٹڈی کے طور پر کام کرسکتا ہے۔ مسلسل بہتری کے ساتھ ، اس میں موافقت پذیر موثر حکمت عملی میں تیار ہونے کی صلاحیت ہے۔

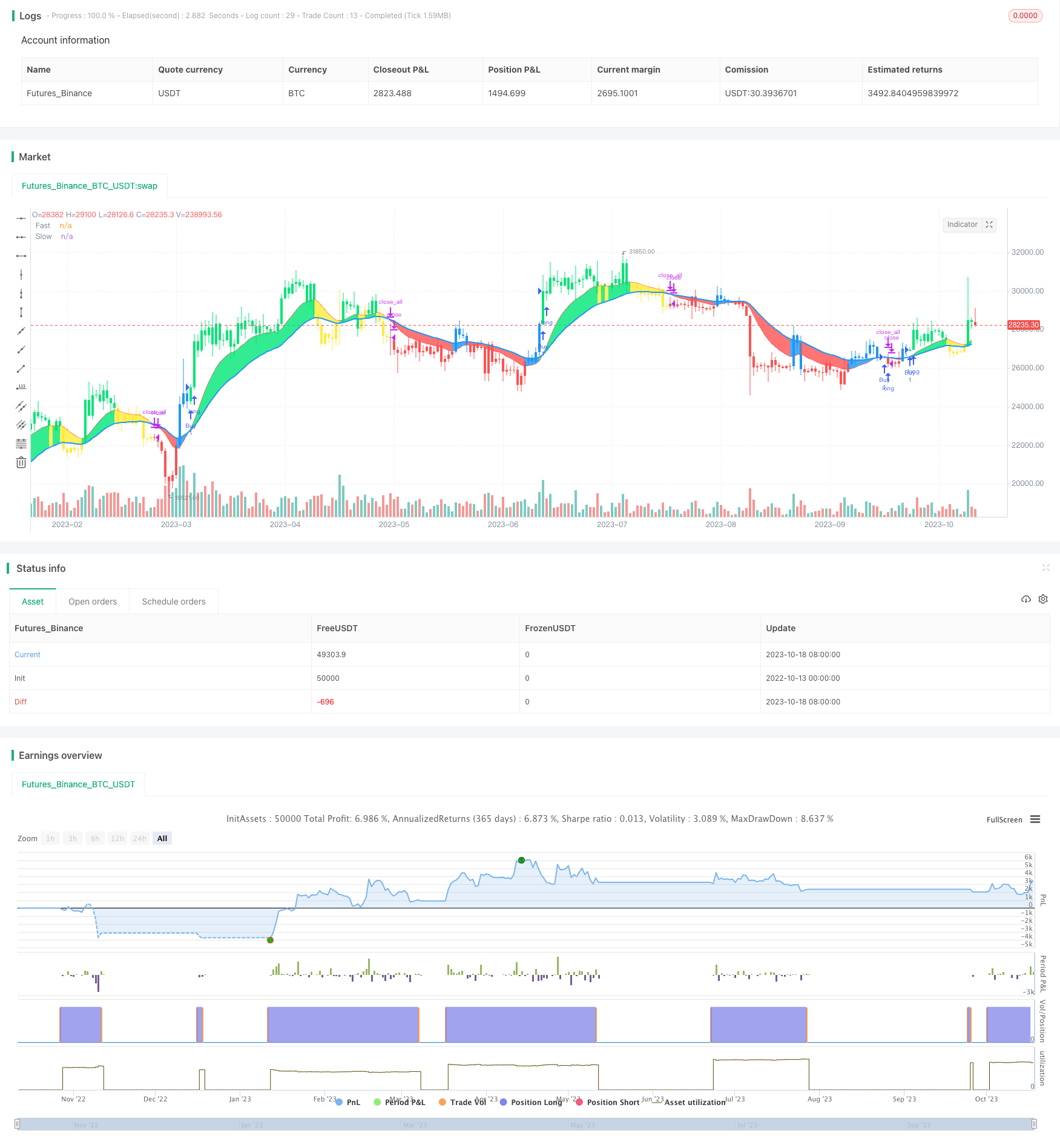

/*backtest

start: 2022-10-13 00:00:00

end: 2023-10-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("CDC Action Zone V.2 strategy", overlay=true)

// Credit Script base from CDC Action Zone V.2 by piriya33

// CDC ActionZone V2 29 Sep 2016

// CDC ActionZone is based on a simple 2MA and is most suitable for use with medium volatility market

// 11 Nov 2016 : Ported to Trading View with minor UI enhancement

src = input(title="Data Array",defval=ohlc4)

prd1=input(title="Short MA period",defval=12)

prd2=input(title="Long MA period",defval=26)

AP = ema(src,2)

Fast = ema(AP,prd1)

Slow = ema(AP,prd2)

// === INPUT BACKTEST RANGE ===

FromYear = input(defval = 2019, title = "From Year", minval = 2009)

FromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

ToYear = input(defval = 9999, title = "To Year", minval = 2009)

ToMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

// === FUNCTION EXAMPLE ===

start = timestamp(FromYear, FromMonth, FromDay, 00, 00) // backtest start window

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59) // backtest finish window

window() => time >= start and time <= finish ? true : false // create function "within window of time"

Bullish = Fast>Slow

Bearish = Fast<Slow

Green = Bullish and AP>Fast

Red = Bearish and AP<Fast

Yellow = Bullish and AP<Fast

Blue = Bearish and AP>Fast

//Long Signal

Buy = Green and Green[1]==0

Sell = Red and Red[1]==0

//Short Signal

Short = Red and Red[1]==0

Cover = Red[1] and Red==0

//Plot

l1=plot(Fast,"Fast", linewidth=1,color=red)

l2=plot(Slow,"Slow", linewidth=2,color=blue)

bcolor = Green ? lime : Red ? red : Yellow ? yellow : Blue ? blue : white

barcolor(color=bcolor)

fill(l1,l2,bcolor)

strategy.entry("Buy",true,when=window() and Buy)

strategy.close_all(when=window() and Sell)

- RSI MACD کراس اوور ڈبل ایم اے ٹریکنگ حکمت عملی

- متعدد ٹائم فریم ٹرینڈ کی حکمت عملی

- دوہری آر ایس آئی اوسط الٹ کی حکمت عملی

- ہیکن آشی آر او سی فیصد ٹریڈنگ حکمت عملی

- چلتی اوسط انحراف پر مبنی ٹرینڈ بریک آؤٹ حکمت عملی

- پیچھے ہٹیں حرکت پذیر اوسط مخالف رجحان کی حکمت عملی

- گولڈن کراس لانگ حکمت عملی کے بعد چلتی اوسط رجحان

- مومنٹم بریک آؤٹ حکمت عملی

- اوپن ڈرائیو حکمت عملی

- مومنٹم ریورس کمبو حکمت عملی

- Ichimoku پسماندہ کراس ڈبل لائن ٹریڈنگ کی حکمت عملی

- رفتار کی خرابی MACD حکمت عملی

- چلتی اوسط ٹریکنگ کی حکمت عملی

- آسکیلیشن بیلنس کی حکمت عملی

- چلتی اوسط اور سپر ٹرینڈ کے ساتھ رجحان کی پیروی کی حکمت عملی

- رفتار دوہری حرکت پذیر اوسط کراس اوور حکمت عملی

- زیگ زگ بریک آؤٹ حکمت عملی

- کوانٹم حجم کی حکمت عملی

- گولڈ وی ڈبلیو اے پی ایم اے سی ڈی ایس ایم او ٹریڈنگ حکمت عملی

- 123 ریورسنگ موونگ ایوریج لفافے کی حکمت عملی