کیمرلی چینلز پر مبنی بریک آؤٹ حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-10-24 16:18:30ٹیگز:

جائزہ

یہ حکمت عملی بنیادی طور پر مارکیٹ میں بریک آؤٹ پوائنٹس کی نشاندہی کرنے کے لئے کیمرلی چینلز اور چلتی اوسط کا استعمال کرتی ہے ، اور اس طرح رجحان کی پیروی کو نافذ کرتی ہے۔ یہ حکمت عملی نسبتا simple آسان ہے لیکن کافی عملی ہے۔

حکمت عملی منطق

-

H4، L4 وغیرہ سمیت Camarilla چینلز کا استعمال کرتے ہوئے حمایت اور مزاحمت کی سطح کا حساب لگائیں.

-

اس بات کی نشاندہی کریں کہ آیا قیمت ان چینل لائنوں سے گزرتی ہے۔ مثال کے طور پر ، H4 سے اوپر بند اور H4 سے نیچے کھولنے سے بریک آؤٹ سگنل ظاہر ہوتا ہے۔

-

مزید تصدیق کے لیے حرکت پذیر اوسط فلٹر شامل کریں۔ مثال کے طور پر، اگر ای ایم اے بند ہونے سے نیچے ہے، تو یہ ایک تیزی سے توڑ ہے۔

-

اسٹاپ نقصان کے ساتھ طویل پوزیشن میں داخل ہوں اور منافع حاصل کریں۔ جیسے فکسڈ اسٹاپ نقصان پوائنٹس ، اور ٹریلنگ اسٹاپ نقصان۔

-

اسی منطق کا اطلاق مختصر پوزیشنوں پر ہوتا ہے۔

منطق سیدھی سیدھی اور سمجھنے میں آسان ہے۔ ٹریلنگ اسٹاپ نقصان کے ساتھ ، حکمت عملی مؤثر طریقے سے رجحانات پر سوار ہوسکتی ہے۔

فوائد

اس حکمت عملی کے فوائد:

-

Camarilla چینلز ممکنہ حمایت اور مزاحمت کو درست طریقے سے تلاش کرتے ہیں.

-

چلتی اوسط فلٹر حقیقی توڑ سگنل کی توثیق میں مدد ملتی ہے.

-

ٹریلنگ سٹاپ نقصان منافع لیتا ہے جبکہ الٹ روکنے سے بچتا ہے.

-

اشارے واضح ہیں اور ان پر عمل کرنا آسان ہے۔

-

خودکار تجارت کے لیے کثرت سے ایڈجسٹمنٹ کی ضرورت نہیں ہے۔

خطرات اور حل

کچھ خطرات کے بارے میں آگاہ ہونا ضروری ہے:

-

کمارلا چینلز موڑ کے مقامات کو مؤثر طریقے سے نہیں پہچان سکتے۔

- حل: رجحان کی تبدیلی کا پتہ لگانے کے لئے آسکیلیٹر شامل کریں۔

-

غلط سٹاپ نقصان کے پوائنٹس کی ترتیب سے قبل از وقت باہر نکلنے یا بڑے نقصانات کا سبب بن سکتا ہے۔

- حل: مختلف سٹاپ نقصان کی سطح کو بہتر بنائیں اور جانچیں۔

-

بریک آؤٹ سگنل غلط سگنل ثابت ہو سکتے ہیں۔

- حل: تصدیق کے لیے مزید فلٹرز شامل کریں، یا بریک آؤٹ کے معیار کو نرم کریں۔

-

مختلف مارکیٹوں میں بہت سے جھوٹے بریک آؤٹ ہو سکتے ہیں۔

- حل: مختلف ادوار میں تجارت سے گریز کریں، یا معیار میں نرمی کریں۔

بہتری کے لیے تجاویز

اسٹریٹیجی کو مندرجہ ذیل پہلوؤں سے مزید بہتر بنایا جاسکتا ہے:

-

بریکآؤٹ کی درستگی بڑھانے کے لئے فلٹرز کے طور پر مزید اشارے شامل کریں، جیسے KDJ، MACD وغیرہ۔

-

آؤٹ پٹ کو بہتر بنائیں، جیسے متحرک ٹریلنگ سٹاپ نقصان، ATR وغیرہ کو ضم کرنا.

-

مختلف مصنوعات کے لئے پیرامیٹرز کو بہتر بنائیں تاکہ استحکام میں اضافہ ہو سکے۔

-

مخالف رجحان کی تجارت سے بچنے کے لئے اعلی ٹائم فریم ٹرینڈ فلٹر شامل کریں۔

-

تصدیق کے لئے اعلی حجم کے breakouts پر توجہ مرکوز.

-

متحرک ٹیوننگ کے لئے آٹو پیرامیٹر اصلاحات تیار کریں.

-

ملٹی پروڈکٹ آربیٹریج کی حکمت عملی میں توسیع کریں.

نتیجہ

اس حکمت عملی میں مضبوط عملیت کے ساتھ ایک واضح اور آسان منطق ہے۔ یہ کیمرلیلا کا استعمال کرتے ہوئے ممکنہ معاونت اور مزاحمت کی نشاندہی کرتا ہے اور حرکت پذیر اوسط کے ساتھ بریک آؤٹ سمت کی تصدیق کرتا ہے۔ باہر نکلنے کا طریقہ بھی معقول ہے۔ بہت زیادہ اشارے شامل کرنے ، کثیر مصنوعات کی توسیع وغیرہ جیسے بہتری کی بھی بہت بڑی صلاحیت ہے۔ مجموعی طور پر یہ اچھی صلاحیت کے ساتھ ایک امید افزا حکمت عملی ہے۔

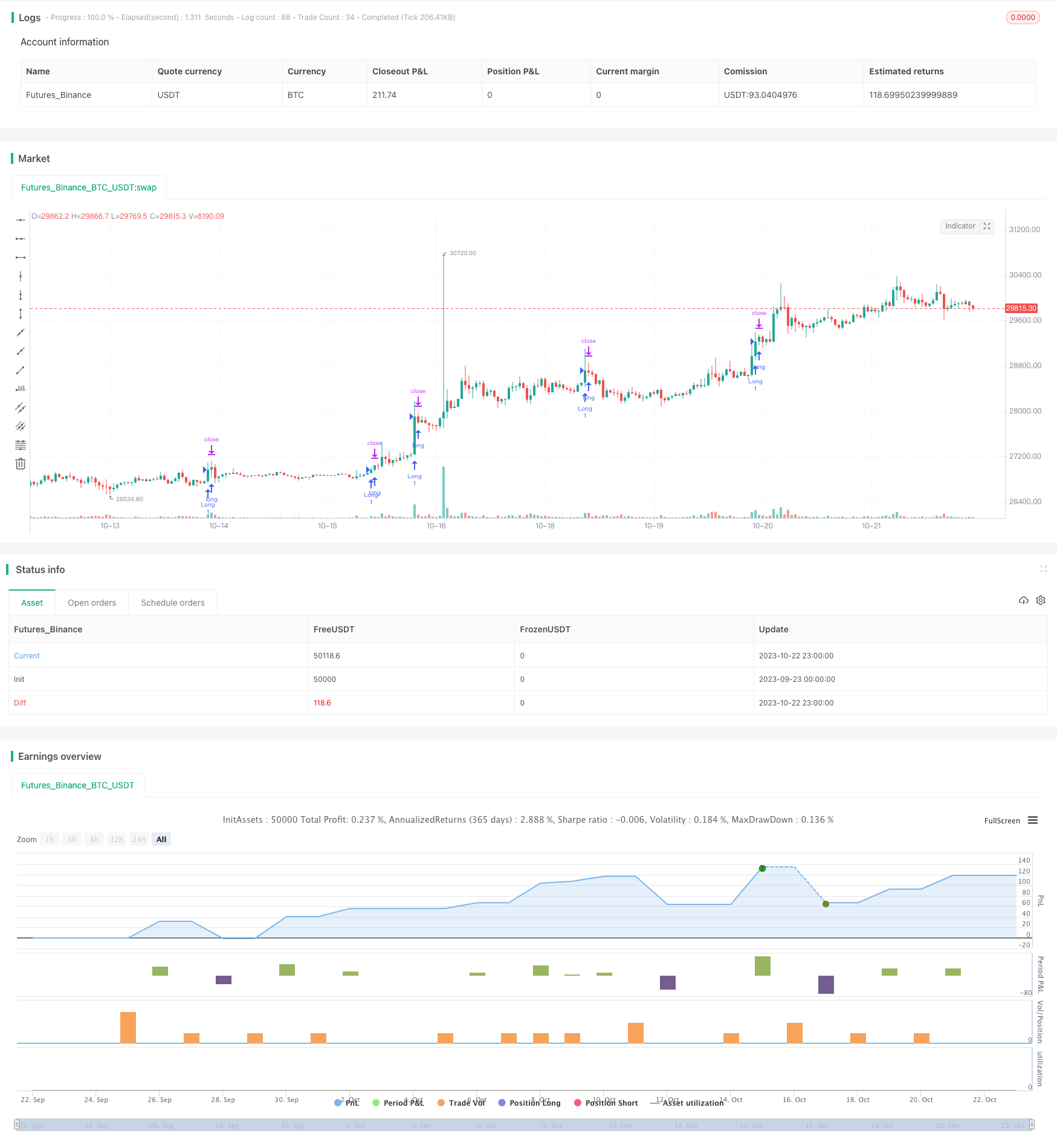

/*backtest

start: 2023-09-23 00:00:00

end: 2023-10-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

//Created by CristianD

strategy(title="CamarillaStrategyV1", shorttitle="CD_Camarilla_StrategyV1", overlay=true)

//sd = input(true, title="Show Daily Pivots?")

EMA = ema(close,8)

//Camarilla

pivot = (high + low + close ) / 3.0

range = high - low

h5 = (high/low) * close

h4 = close + (high - low) * 1.1 / 2.0

h3 = close + (high - low) * 1.1 / 4.0

h2 = close + (high - low) * 1.1 / 6.0

h1 = close + (high - low) * 1.1 / 12.0

l1 = close - (high - low) * 1.1 / 12.0

l2 = close - (high - low) * 1.1 / 6.0

l3 = close - (high - low) * 1.1 / 4.0

l4 = close - (high - low) * 1.1 / 2.0

h6 = h5 + 1.168 * (h5 - h4)

l5 = close - (h5 - close)

l6 = close - (h6 - close)

// Daily line breaks

//sopen = request.security(syminfo.tickerid, "D", open [1])

//shigh = request.security(syminfo.tickerid, "D", high [1])

//slow = request.security(syminfo.tickerid, "D", low [1])

//sclose = request.security(syminfo.tickerid, "D", close [1])

//

// Color

//dcolor=sopen != sopen[1] ? na : black

//dcolor1=sopen != sopen[1] ? na : red

//dcolor2=sopen != sopen[1] ? na : green

//Daily Pivots

dtime_pivot = request.security(syminfo.tickerid, 'D', pivot[1])

dtime_h6 = request.security(syminfo.tickerid, 'D', h6[1])

dtime_h5 = request.security(syminfo.tickerid, 'D', h5[1])

dtime_h4 = request.security(syminfo.tickerid, 'D', h4[1])

dtime_h3 = request.security(syminfo.tickerid, 'D', h3[1])

dtime_h2 = request.security(syminfo.tickerid, 'D', h2[1])

dtime_h1 = request.security(syminfo.tickerid, 'D', h1[1])

dtime_l1 = request.security(syminfo.tickerid, 'D', l1[1])

dtime_l2 = request.security(syminfo.tickerid, 'D', l2[1])

dtime_l3 = request.security(syminfo.tickerid, 'D', l3[1])

dtime_l4 = request.security(syminfo.tickerid, 'D', l4[1])

dtime_l5 = request.security(syminfo.tickerid, 'D', l5[1])

dtime_l6 = request.security(syminfo.tickerid, 'D', l6[1])

//offs_daily = 0

//plot(sd and dtime_pivot ? dtime_pivot : na, title="Daily Pivot",color=dcolor, linewidth=2)

//plot(sd and dtime_h6 ? dtime_h6 : na, title="Daily H6", color=dcolor2, linewidth=2)

//plot(sd and dtime_h5 ? dtime_h5 : na, title="Daily H5",color=dcolor2, linewidth=2)

//plot(sd and dtime_h4 ? dtime_h4 : na, title="Daily H4",color=dcolor2, linewidth=2)

//plot(sd and dtime_h3 ? dtime_h3 : na, title="Daily H3",color=dcolor1, linewidth=3)

//plot(sd and dtime_h2 ? dtime_h2 : na, title="Daily H2",color=dcolor2, linewidth=2)

//plot(sd and dtime_h1 ? dtime_h1 : na, title="Daily H1",color=dcolor2, linewidth=2)

//plot(sd and dtime_l1 ? dtime_l1 : na, title="Daily L1",color=dcolor2, linewidth=2)

//plot(sd and dtime_l2 ? dtime_l2 : na, title="Daily L2",color=dcolor2, linewidth=2)

//plot(sd and dtime_l3 ? dtime_l3 : na, title="Daily L3",color=dcolor1, linewidth=3)

//plot(sd and dtime_l4 ? dtime_l4 : na, title="Daily L4",color=dcolor2, linewidth=2)

//plot(sd and dtime_l5 ? dtime_l5 : na, title="Daily L5",color=dcolor2, linewidth=2)

//plot(sd and dtime_l6 ? dtime_l6 : na, title="Daily L6",color=dcolor2, linewidth=2)

longCondition = close >dtime_h4 and open < dtime_h4 and EMA < close

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit ("Exit Long","Long", trail_points = 140,trail_offset = 1, loss =170)

//trail_points = 40, trail_offset = 3, loss =70 and

shortCondition = close <dtime_l4 and open >dtime_l4 and EMA > close

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit ("Exit Short","Short", trail_points = 110,trail_offset = 1, loss =120)

- مومنٹم آربیٹریج حکمت عملی بیک ٹیسٹ تجزیہ

- اوسط ریورسشن بولنگر بینڈ کی حکمت عملی

- لکیری رجسٹریشن چلتی اوسط ٹریڈنگ کی حکمت عملی

- ڈبل بینڈ پاس فلٹر کی حکمت عملی

- دوہری حرکت پذیر اوسط کراس مارکیٹ ٹریڈنگ کی حکمت عملی

- بولنگر بینڈ فٹنگ کی حکمت عملی

- بل اور بیئر پاور بیک ٹیسٹ حکمت عملی

- چلتی اوسط کراس اوور حکمت عملی

- اسٹوکاسٹک مومنٹم بریک آؤٹ حکمت عملی

- Qullamaggie فرار V2 حکمت عملی

- رجحان کے ساتھ چلنے والی اوسط کراس اوور کی حکمت عملی

- ماہانہ ٹرینڈ بریک آؤٹ کی حکمت عملی

- ڈی ای ایم اے Volatility Index حکمت عملی

- حکمت عملی کے بعد ایک رجحان

- کثیر ٹائم فریم اسٹوکاسٹک کراس اوور حکمت عملی

- اوسط ٹریکنگ ٹریڈنگ حکمت عملی

- ایس ایم اے کراسنگ آر ایس آئی گولڈن کراس ڈیتھ کراس ٹریڈنگ حکمت عملی

- سپر ٹرینڈ حکمت عملی پر عمل پیرا

- رجحان کی تبدیلی کی Volatility Combination Strategy

- ترقی پسند منافع لینے کی حکمت عملی