بادلوں سے آگے کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-11-03 16:10:33ٹیگز:

جائزہ

یہ حکمت عملی احکامات کی جگہ میں مدد کے لئے سپر ٹرینڈ اشارے کا استعمال کرتی ہے ، اور منافع میں اضافے کے لئے حد کے احکامات رکھنے کے لئے بادل کی پرتوں اور موم بتیوں کے رنگوں کے ذریعہ فلٹر کرتی ہے۔ اس کا مقصد رجحانات کے شروع ہونے کے بعد تیزی سے گرفت کرنا ، اور استحکام کے دوران خطرہ کم کرنا ہے۔

حکمت عملی منطق

-

بیس لائن کے طور پر اے ٹی آر مدت کے اندر سب سے زیادہ اور سب سے کم قیمتوں کا اوسط حساب لگائیں۔

-

فیکٹر ضارب کی بنیاد پر اوپری اور نچلی بینڈ کا حساب لگائیں۔

-

جب قریب اوپری بینڈ کے اوپر ہے، 1 کے طور پر نشان زد کریں؛ نچلے بینڈ کے نیچے، -1 کے طور پر نشان زد کریں. دوسری صورت میں، سابقہ حالت برقرار رکھیں.

-

سٹاپ نقصان کی لائن کو متحرک طور پر اپر/انڈر بینڈ کے حوالے سے بند قیمت کی پوزیشن کی بنیاد پر ایڈجسٹ کریں۔

-

بادل کی پرت کی حد کا حساب اوپر/نیچے بینڈ کے وقفے کے ایک مخصوص فیصد کی بنیاد پر کیا جائے۔

-

طویل کے لئے، بند کرنے کی ضرورت < کھولیں جب سپر رجحان ہے 1.

-

طویل عرصے سے پچھلے بار کی بندش کی قیمت پر خریدنے کے احکامات کی حد رکھیں۔ مختصر مدت کے لئے فروخت کے احکامات کی حد رکھیں۔

-

وقت کی حد کی طرف سے فلٹر، تمام دستیاب پوزیشن کو بند.

فوائد کا تجزیہ

یہ حکمت عملی سپر ٹرینڈ اور کلاؤڈ تصور کو جوڑتی ہے ، جو رجحان شروع ہونے کے بعد تیزی سے رجحان کی گرفتاری کی اجازت دیتی ہے۔ سپر ٹرینڈ اسٹاپ نقصان عام حرکت پذیر اسٹاپ نقصان سے زیادہ تیزی سے جواب دیتا ہے۔ کلاؤڈ پرتیں جھوٹے بریک آؤٹ سے ہونے والے نقصانات سے بچتی ہیں۔ حد کے احکامات میں کمی واقع ہوتی ہے اور منافع میں اضافہ ہوتا ہے۔ اہم فوائد یہ ہیں:

-

سپر رجحان حساس ہے اور رجحانات کو مضبوطی سے ٹریک کرتا ہے۔

-

بادل کی پرت فلٹر جھوٹے breakouts سے نقصان کو کم کرتا ہے.

-

شمعدان کا رنگ تبدیلیوں سے بچنے میں مدد کرتا ہے۔

-

حد کے احکامات سلائپج اثر کو کم کرتے ہیں اور جیت کی شرح میں اضافہ کرتے ہیں۔

-

اپنی مرضی کے مطابق وقت کی حد اور پوزیشن مینجمنٹ مختلف تجارتی ضروریات کے مطابق.

خطرے کا تجزیہ

اس کے علاوہ کچھ خطرات بھی ہیں جن پر نوٹ کیا جانا چاہئے:

-

ناقص سپر رجحان پیرامیٹرز بہت زیادہ حساسیت اور whipsaws کا سبب بن سکتا ہے.

-

زیادہ سے زیادہ بادل کی حد درست بریک آؤٹ سگنل کو فلٹر کر سکتی ہے، منافع کو متاثر کرتی ہے.

-

اعلی اتار چڑھاؤ کے دوران حد کے احکامات کو پورا نہیں کیا جا سکتا، مواقع کو کھو دیا.

-

کوئی سٹاپ نقصان مکمل طور پر نظام کے خطرے اور بڑے نقصانات سے بچ نہیں سکتا.

-

بڑی پوزیشن کے سائز بھی نقصانات کو بڑھا دیتے ہیں۔ خطرات پر قابو پانے کی ضرورت ہے۔

اصلاح کی ہدایات

اس حکمت عملی کو مندرجہ ذیل پہلوؤں میں بہتر بنایا جاسکتا ہے:

-

بہترین سپر ٹرینڈ پیرامیٹرز کے لئے مختلف مارکیٹوں اور آلات کا تجربہ کریں۔

-

مارکیٹ کی اتار چڑھاؤ کی بنیاد پر سٹاپ نقصان کی سطح کو متحرک طور پر ایڈجسٹ کریں۔

-

شور فلٹرنگ اور سگنل برقرار رکھنے کے توازن کے لئے بادل رینج کو بہتر بنائیں.

-

مارکیٹ کے حالات کی بنیاد پر متحرک طور پر پوزیشن سائزنگ ماڈیول کو شامل کریں.

-

مارکیٹ کی رفتار کو اپنانے کے لئے مختلف تجارتی سیشنوں کے لئے مختلف پیرامیٹر سیٹ استعمال کریں۔

-

ٹیسٹ کی تاثیر جب دوسرے اشارے کے ساتھ مل کر.

نتیجہ

اختتام کے طور پر ، اس حکمت عملی میں رجحان کی گرفت میں واضح منطق اور واضح فائدہ ہے۔ لیکن کوئی حکمت عملی نظام کے خطرات سے مکمل طور پر بچ نہیں سکتی ہے۔ براہ راست تجارت میں خطرات کو کم سے کم کرنے کے لئے پوزیشن سائزنگ کو کنٹرول کرنے ، بہتر بنانے کو جاری رکھنے اور برتری کو زیادہ سے زیادہ کرنے کی ضرورت ہے۔ اس حکمت عملی میں مارکیٹ کی متحرک رفتار کو اپنانے کے لئے مزید جانچ اور بہتری کی بہت زیادہ صلاحیت ہے۔

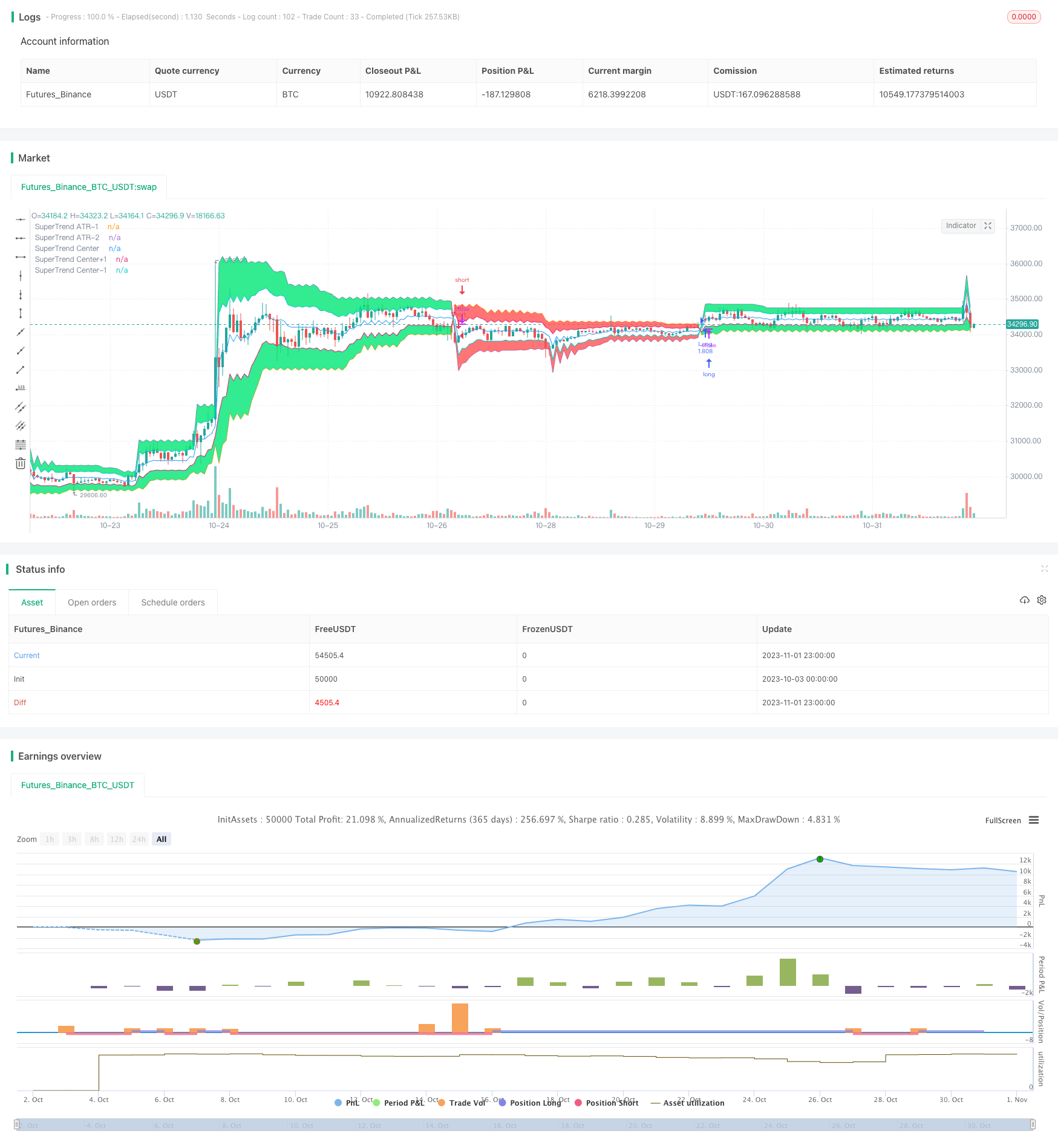

/*backtest

start: 2023-10-03 00:00:00

end: 2023-11-02 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy("Noro's SuperTrend Strategy v2.0 Limit", shorttitle = "STL str", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Lot, %")

cloud = input(25, defval = 25, minval = 5, maxval = 50, title = "cloud, % of ATR")

Factor = input(title = "Super Trend", defval = 3, minval = 1, maxval = 100)

ATR = input(title = "ATR", defval = 7, minval = 1,maxval = 100)

centr = input(true, defval = true, title = "need center of ATR?")

border = input(false, defval = false, title = "need border?")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Super Trend ATR 1

src = close

Up=hl2-(Factor*atr(ATR))

Dn=hl2+(Factor*atr(ATR))

TUp=close[1]>TUp[1]? max(Up,TUp[1]) : Up

TDown=close[1]<TDown[1]? min(Dn,TDown[1]) : Dn

Trend = close > TDown[1] ? 1: close< TUp[1]? -1: nz(Trend[1],1)

Tsl1 = Trend==1? TUp: TDown

Tsl2 = Trend==1? TDown: TUp

limit = (Tsl1 - Tsl2) / 100 * cloud

upcloud = Tsl1 - limit

dncloud = Tsl2 + limit

//Cloud

linecolor = Trend == 1 ? green : red

centercolor = centr == true ? blue : na

cloudcolor = Trend == 1 ? green : red

cline = (Tsl1 + Tsl2) / 2

P1 = plot(Tsl1, color = border == false ? na : linecolor , style = line , linewidth = 1,title = "SuperTrend ATR-1")

P2 = plot(Tsl2, color = border == false ? na : linecolor , style = line , linewidth = 1,title = "SuperTrend ATR-2")

P3 = plot(cline, color = centercolor , style = line , linewidth = 1,title = "SuperTrend Center")

P4 = plot(upcloud, color = border == false ? na : linecolor , style = line , linewidth = 1,title = "SuperTrend Center+1")

P5 = plot(dncloud, color = border == false ? na : linecolor , style = line , linewidth = 1,title = "SuperTrend Center-1")

fill(P1, P4, color = linecolor == red ? red : lime, transp = 50)

fill(P2, P5, color = linecolor == red ? red : lime, transp = 50)

//Signals

up = 0.0

dn = 0.0

up := Trend != 1 ? 0 : Trend == 1 and close < open ? close : up[1]

dn := Trend != -1 ? close * 1000 : Trend == -1 and close > open ? close : dn[1]

//Trading

size = strategy.position_size

lot = 0.0

lot := size != size[1] ? strategy.equity / close * capital / 100 : lot[1]

if true

strategy.entry("Long", strategy.long, needlong ? lot : 0, limit = up, when = (Trend == 1 and time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

strategy.entry("Short", strategy.short, needshort ? lot : 0, limit = dn, when = (Trend == -1 and time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59)

strategy.close_all()

- استحکام کی حکمت عملی کے بعد تبدیلی

- چلتی اوسط کراس اوور حکمت عملی

- دوہری بریک آؤٹ کی حکمت عملی

- کراس لیمٹ آرڈر کراس پیریڈ ٹریڈنگ حکمت عملی

- Ichimoku سٹاپ نقصان کی حکمت عملی

- Keltner چینل رجحان پر مبنی حکمت عملی

- کاروبین میڈین ریورس کے ساتھ اسکیلڈ نارمل ویکٹر حکمت عملی

- دوہری حرکت پذیر اوسط کی تبدیلی کی حکمت عملی

- انٹرا ڈے پییوٹ بریک آؤٹ کی حکمت عملی

- مشتری اور زحل مومنٹم ایم اے کراس اوور فلٹرڈ حکمت عملی

- شیڈو ٹریڈنگ کی حکمت عملی

- رجحان توڑنے والی اوسط ٹریکنگ کی حکمت عملی

- حجم آسکیلیٹر پر مبنی ٹرینڈ ٹریکنگ حکمت عملی

- سپر ٹرینڈ اور فشیر ٹرانسفارمیشن پر مبنی طویل مدتی حکمت عملی کے بعد رجحان

- دوہری گولڈن کراس ریورس ٹریڈنگ حکمت عملی

- فبونیکی نے تجارتی حکمت عملی کے اسکرپٹ کو واپس لے لیا

- RSI-BB مومنٹم بریک آؤٹ حکمت عملی

- بریک آؤٹ بینڈ فکسڈ سٹاپ نقصان کی حکمت عملی

- آر ایس آئی اور سپر ٹرینڈ پر مبنی دو طرفہ تجارتی حکمت عملی

- EMA 13 48 رجحان کی پیروی کی حکمت عملی