بولنگر بینڈز گولڈن کراس اور ڈیڈ کراس کی حکمت عملی

جائزہ

یہ حکمت عملی بورن کی پٹی پر مبنی گولڈ فورک ڈیڈ فورک پر مبنی ہے۔ جب قیمت بورن کی پٹی کو ٹریک کرتی ہے تو ، اس پر عمل کریں اور جب قیمت بورن کی پٹی کو ٹریک کرتی ہے تو ، اس پر عمل کریں۔ پوزیشن رکھنے کے دوران ، پوزیشن اور اسٹاپ نقصان کا سراغ لگایا جاتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی میں برن بینڈ کے اوپر اور نیچے تین پٹریوں کا استعمال کیا گیا ہے۔ برن بینڈ کا وسط پٹری n دن کی متحرک اوسط ہے ، اوپری پٹری n دن کا معیاری فرق ہے ، اور نچلی پٹری n دن کا معیاری فرق ہے۔ n عام طور پر 20 ہے ، اور k عام طور پر 2 ہے۔

جب قیمت نیچے سے نیچے کی طرف سے ٹریک ٹوٹ جاتی ہے تو ، اس سے ظاہر ہوتا ہے کہ قیمت بڑھنے لگی ہے ، اس وقت زیادہ کام کریں۔ جب قیمت اوپر سے نیچے کی طرف سے ٹریک ٹوٹ جاتی ہے تو ، اس سے ظاہر ہوتا ہے کہ قیمت گرنے لگی ہے ، اس وقت خالی کرو۔

زیادہ کم کرنے کے بعد ، پوزیشن بڑھانا جاری رہے گا۔ پوزیشن بڑھانے کی شرائط پہلے سے ہی پوزیشن کی بنیاد پر ہیں ، اگر قیمت دوبارہ اوسط لائن کو چھوتی ہے تو ، پوزیشن کو زیادہ یا کم کرنے کے لئے دوبارہ کھولا جائے گا۔

تمام ہولڈرز کے اسٹاپ نقصان کا سراغ لگانا بھی اصل وقت میں اپ ڈیٹ کیا جاتا ہے۔ اسٹاپ نقصان کی لائن موجودہ ہولڈنگ کی اوسط قیمت اور برین بینڈ کی قیمت کے فرق کے مطابق طے کی جاتی ہے۔

طاقت کا تجزیہ

یہ حکمت عملی مندرجہ ذیل فوائد رکھتی ہے:

- برن بینڈ اشارے کا استعمال کرتے ہوئے ، قیمتوں میں اضافے کو پکڑنے کے لئے ، زیادہ سے زیادہ خلا کو درست کریں

- گولڈ فورک ڈیڈ فورک کے ذریعے باقاعدہ داخلے

- اسٹاک ہولڈنگ سے آپ کو زیادہ پیسہ ملتا ہے

- ریئل ٹائم اسٹاپ نقصان کی تازہ کاری ، اسٹاپ نقصان کو جھٹکے سے بچنے کے لئے

خطرے کا تجزیہ

اس حکمت عملی کے کچھ خطرات بھی ہیں:

- برن بینڈ ، ایک اشارے کے طور پر ، مارکیٹ میں اتار چڑھاو کے لئے زیادہ حساس ہے ، اور ممکنہ طور پر بیعانہ استعمال کیا جاسکتا ہے

- ہورجنگ کے طریقوں سے خطرے کی گنجائش میں اضافہ ہوتا ہے اور نقصانات میں اضافہ ہوتا ہے۔

- اسٹاپ نقصان کی لائن قطعی نہیں ہے ، یا اس میں فکسڈ ہونے کا امکان ہے

ان خطرات کے لیے، آپ کو مندرجہ ذیل طریقوں سے بہتر بنانے کی ضرورت ہے:

- مختلف دورانیوں کے مطابق برن بینڈ کے پیرامیٹرز کو ایڈجسٹ کریں

- آپٹمائزڈ ریٹرننگ کی مقدار اور تعدد

- مزید نقصان کی لائن کے طور پر درمیانی ریل میں اضافہ

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

- زیادہ مارکیٹنگ کے حالات کے مطابق برن بینڈ کے پیرامیٹرز کو بہتر بنانا

- خطرے اور فوائد کو متوازن کرنے کے لئے زیادہ سے زیادہ لاجسٹکس

- سٹاپ نقصان کی لائن میں اضافہ، جیسے مڈل ریل سٹاپ نقصان وغیرہ

- زیادہ سے زیادہ روک تھام کی حکمت عملی، زیادہ فعال روک تھام

- دوسرے اشارے کے ساتھ مل کر داخل ہونے کا وقت فلٹر کریں

- پیسے کے انتظام کو بہتر بنانا اور انفرادی خطرے کو کنٹرول کرنا

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک عام رجحان کی پیروی کرنے والی حکمت عملی ہے۔ یہ رجحان کے ظہور پر منافع کمانے کے لئے آگے بڑھنے کی صلاحیت رکھتی ہے۔ اس کے ساتھ ساتھ ، اس میں کچھ خطرہ بھی ہے جس میں مزید اصلاح اور بہتری کی ضرورت ہے ، تاکہ مارکیٹ کے زیادہ حالات کے مطابق ڈھال لیا جاسکے ، اور جھوٹے بریک کے خطرات کو کم کیا جاسکے۔

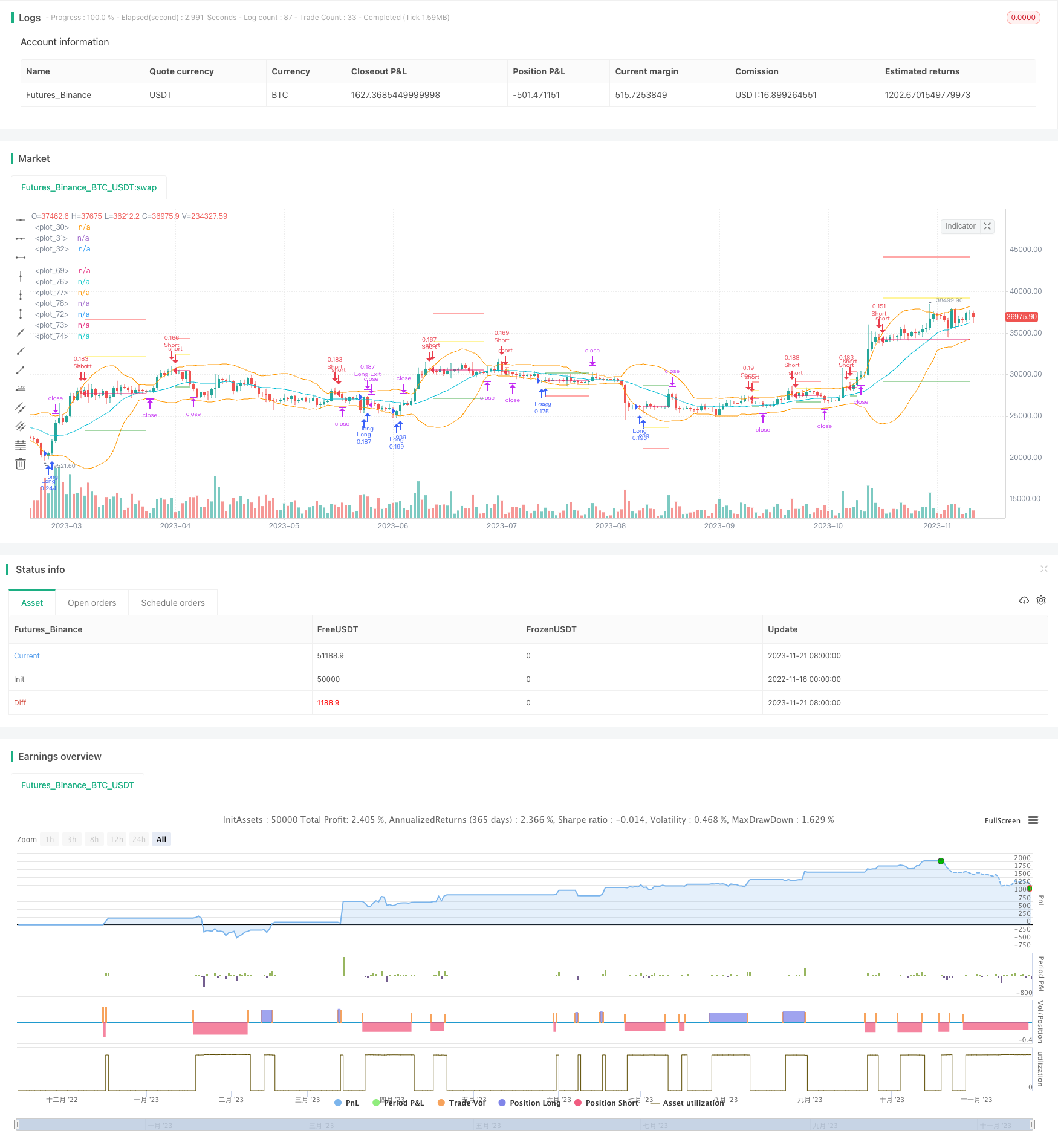

/*backtest

start: 2022-11-16 00:00:00

end: 2023-11-22 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title='Bollinger Band strategy with split, limit, stop', shorttitle='bb strategy', overlay=true,commission_type = strategy.commission.percent, commission_value = 0.01, default_qty_type = strategy.percent_of_equity, default_qty_value = 10, pyramiding = 4)

//Summary: Going Long or Short when Entering after Breaking the Bollinger Bands\

//At this time, the stop-loss, profit-taking price, and pyramiding standard\

// are determined from the difference between the position average price and the band price.

//After entering the position, if the price crosses the mid-band line, the stop loss is adjusted to the mid-band line.

//each trade, entry position size = 10% of total cash

//max pyramiding is 4

//commission = 0.01%

in_period = true

bb_length = input.int(20)

bb_mult = input.int(2)

[middle, upper, lower] = ta.bb(close,bb_length, bb_mult)

plot(middle, color=color.aqua)

plot(upper, color=color.orange)

plot(lower, color=color.orange)

long_cond = ta.crossover(close,lower)

short_cond = ta.crossunder(close,upper)

var saved_ph = 0.0

if strategy.opentrades>0 and strategy.opentrades[1]==0 and strategy.position_size > 0

saved_ph := upper[1]

var saved_pl = 0.0

if strategy.opentrades>0 and strategy.opentrades[1]==0 and strategy.position_size < 0

saved_pl := lower[1]

avg = strategy.position_avg_price

long_diff = saved_ph-avg

short_diff = saved_pl-avg

long_stoploss = avg - 1*long_diff

short_stoploss = avg - 1*short_diff

long_avgdown = avg - 0.5*long_diff

short_avgup = avg - 0.5*short_diff

long_profit_price = avg + 0.5*long_diff

short_profit_price = avg + 0.5*short_diff

var label _label = na

if in_period

if long_cond and strategy.opentrades==0

strategy.entry("Long",strategy.long)

if long_cond and strategy.opentrades >0 and (close[1]<long_avgdown or close[2]<long_avgdown)

strategy.entry("Long",strategy.long)

if short_cond and strategy.opentrades==0

strategy.entry("Short", strategy.short)

if short_cond and strategy.opentrades>0 and (close[1]>short_avgup or close[2]>short_avgup)

strategy.entry("Short",strategy.short)

plot(avg, style=plot.style_linebr)

plot(strategy.position_size > 0? long_profit_price: na,color=color.green, style=plot.style_linebr)

plot(strategy.position_size > 0? long_avgdown: na,color=color.yellow, style=plot.style_linebr)

plot(strategy.position_size > 0? long_stoploss: na,color=color.red, style=plot.style_linebr)

plot(strategy.position_size < 0? short_profit_price: na,color=color.green, style=plot.style_linebr)

plot(strategy.position_size < 0? short_avgup: na,color=color.yellow, style=plot.style_linebr)

plot(strategy.position_size < 0? short_stoploss: na,color=color.red, style=plot.style_linebr)

if strategy.position_size > 0

if ta.crossover(close, middle)

strategy.exit("Long Exit", "Long", limit=long_profit_price, stop=middle)

else

strategy.exit("Long Exit", "Long", limit=long_profit_price, stop=long_stoploss)

if strategy.position_size < 0

if ta.crossunder(close, middle)

strategy.exit("Short Exit", "Short", limit=short_profit_price, stop=middle)

else

strategy.exit("Short Exit", "Short", limit=short_profit_price, stop=short_stoploss)