آر ایس آئی اور حرکت پذیر اوسط کا مجموعہ MT5 مارٹنگیل اسکیلپنگ حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-12-01 17:56:56ٹیگز:

جائزہ

اس حکمت عملی کا نام

حکمت عملی منطق

-

حکمت عملی سب سے پہلے اسٹاک اشارے کا استعمال اسٹاک اشارے کو اپنی مرضی کے مطابق آسکیلیٹر تیار کرنے کے لئے کرتی ہے جس میں پیرامیٹر آسکیلیٹر پیریڈ کو 5 پر مقرر کیا جاتا ہے ، اور کنسولیشن ایریا بنانے کے لئے اوپری اور نچلی حدیں k1 اور k2 مقرر کرتی ہے۔ جب اسٹوکاسٹک اشارے کی قیمت کنسولیشن ایریا میں داخل ہوتی ہے تو ، اس سے یہ ظاہر ہوتا ہے کہ الٹ جانے کے مواقع ہوسکتے ہیں۔

-

اگلا ، آر ایس آئی اشارے کو زیادہ خریدنے اور زیادہ فروخت ہونے والے مظاہر کی نشاندہی کرنے کے لئے شامل کیا جاتا ہے۔ آر ایس آئی اشارے سے اوپری اور نچلی حدود کے مارکیٹ میں دخول کے وقت کو مؤثر طریقے سے شناخت کیا جاسکتا ہے۔ یہ حکمت عملی آر ایس آئی کی زیادہ خرید لائن کو 70 اور زیادہ فروخت لائن کو 30 پر طے کرتی ہے۔

-

اس کے علاوہ ، حکمت عملی میں اہم رجحان فلٹر کے طور پر ٹرینڈ ایکٹیویٹی فیکٹر کو بھی متعارف کرایا گیا ہے۔ جب اسٹوکاسٹک اشارے اور آر ایس آئی بیک وقت الٹ جانے کے حالات کو پورا کرتے ہیں تو ، یہ بھی چیک کرتا ہے کہ آیا مرکزی رجحان ابھی بھی کافی فعال ہے تاکہ مارکیٹ میں جھٹکے کے غلط بریک آؤٹ کی وجہ سے نقصانات سے بچ سکے۔

-

آخر میں ، حکمت عملی مجموعی خطرہ پر قابو پانے کے لئے کلاسیکی مارٹنگیل پوزیشن اوسط اصول کا استعمال کرتی ہے۔ تجارتی حجم کو متحرک طور پر ایڈجسٹ کرکے ، اضافی پوزیشنیں رکھی جاتی ہیں جب ابتدائی پوزیشن نقصان میں ہوتی ہے تاکہ بریک اینڈ حاصل کیا جاسکے اور اس طرح زیادہ سے زیادہ ڈراؤنڈ کو کنٹرول کیا جاسکے۔

فوائد کا تجزیہ

-

آر ایس آئی اشارے کو شامل کرنے سے واپسی کے وقت کا فیصلہ کرنے میں مدد کے لئے زیادہ خریدنے اور زیادہ فروخت ہونے والے مظاہر کو مؤثر طریقے سے پہچانا جاسکتا ہے۔

-

تسلسل کے علاقے کا تعین کرنے کے لئے آئسولیٹر کو ترتیب دینے سے کچھ غلط بریک آؤٹ سگنل فلٹر کر سکتے ہیں۔

-

مرکزی رجحان فلٹر کو ترتیب دینے سے غیر مستحکم مارکیٹوں میں نقصانات سے بچنے میں مدد ملتی ہے.

-

مارٹنگیل پوزیشن اوسط مؤثر طریقے سے حکمت عملی کی زیادہ سے زیادہ ڈرائنگ کو کنٹرول کرتا ہے اور پائیدار منافع بخش ہونے کی کلید ہے.

خطرے کا تجزیہ

-

غیر معمولی مارکیٹ کے حالات میں ، آر ایس آئی اشارے میں ناکامی ہوسکتی ہے اور زیادہ خریدنے اور زیادہ فروخت کی حالتوں کا غلط اندازہ لگایا جاسکتا ہے۔ اس خطرے کو خاص طور پر نوٹ کیا جانا چاہئے۔

-

آسکیلیٹر کی ناقص پیرامیٹر کی ترتیبات بھی سگنل کی زیادہ فلٹرنگ یا جھوٹے بریک آؤٹ کی نشاندہی کا باعث بن سکتی ہیں۔ اس کے لئے تاریخی مارکیٹ کے اعداد و شمار کی بنیاد پر پیرامیٹر کی اصلاح کی ضرورت ہوتی ہے۔

-

مارٹنگیل پوزیشن اوسطا certain کچھ ماحول میں نقصانات کا باعث بنے گی۔ اگر اضافی لاٹس کی تعداد بہت زیادہ ہے تو ، اس سے اکاؤنٹ ختم ہونے کا ایک بڑا خطرہ پیدا ہوگا۔

-

اس حکمت عملی کی تصدیق صرف 15 منٹ کی GBPUSD کرنسی جوڑی کے اعداد و شمار پر کی گئی ہے۔ دیگر مارکیٹوں اور دیگر ادوار میں ڈیٹا فٹنگ کے خطرات ہو سکتے ہیں۔

اصلاح کی ہدایات

-

موجودہ مارکیٹ کے ماحول کے لئے زیادہ مناسب پیرامیٹرز تلاش کرنے کے لئے RSI کے پیرامیٹرز کو بہتر بنائیں.

-

ٹیسٹ اور oscillator کے پیرامیٹرز کو بہتر بنانے کے تاکہ یہ زیادہ درست طریقے سے استحکام کے علاقے کا فیصلہ کر سکتے ہیں.

-

سٹاپ نقصان کی منطق شامل کریں۔ فعال طور پر نقصانات کو روکیں جب نقصانات ایک خاص سطح تک پہنچ جائیں تاکہ مؤثر طریقے سے واحد نقصانات پر قابو پایا جاسکے۔

-

اہم رجحان فلٹر کے سیٹنگ قوانین کو بہتر بنائیں تاکہ واپسی کے مواقع کو ضائع نہ کریں۔

-

مختلف اضافی پوزیشن سائزنگ کی ترتیبات کی جانچ پڑتال کریں. اضافی رقم تیزی سے نقصان کا سبب بننے کے لئے بہت بڑا نہیں ہے کہ اس بات کا یقین کرنے کی ضرورت ہے.

خلاصہ

اس حکمت عملی میں مختصر مدت میں اوپری اور نچلی حد کی پیشرفت کے مظاہر کا فیصلہ کرنے کے لئے ڈبل حرکت پذیر اوسط اشارے ، آر ایس آئی اشارے اور کسٹم آسکیلیٹر کو یکجا کیا گیا ہے ، اور موثر اسکیلپنگ ٹریڈنگ کے لئے جھوٹے بریک آؤٹ سے بچنے کے لئے مرکزی رجحان فلٹر کا استعمال کیا گیا ہے۔ اسی وقت ، مجموعی خطرہ کی سطح پر قابو پانے کے لئے کلاسیکی مارٹنگیل پوزیشن اوسط اصول متعارف کرایا گیا ہے۔ اس حکمت عملی میں پیرامیٹر کی اصلاح اور سخت رسک مینجمنٹ کے بعد مستحکم منافع پیدا کرنے کی صلاحیت ہے۔

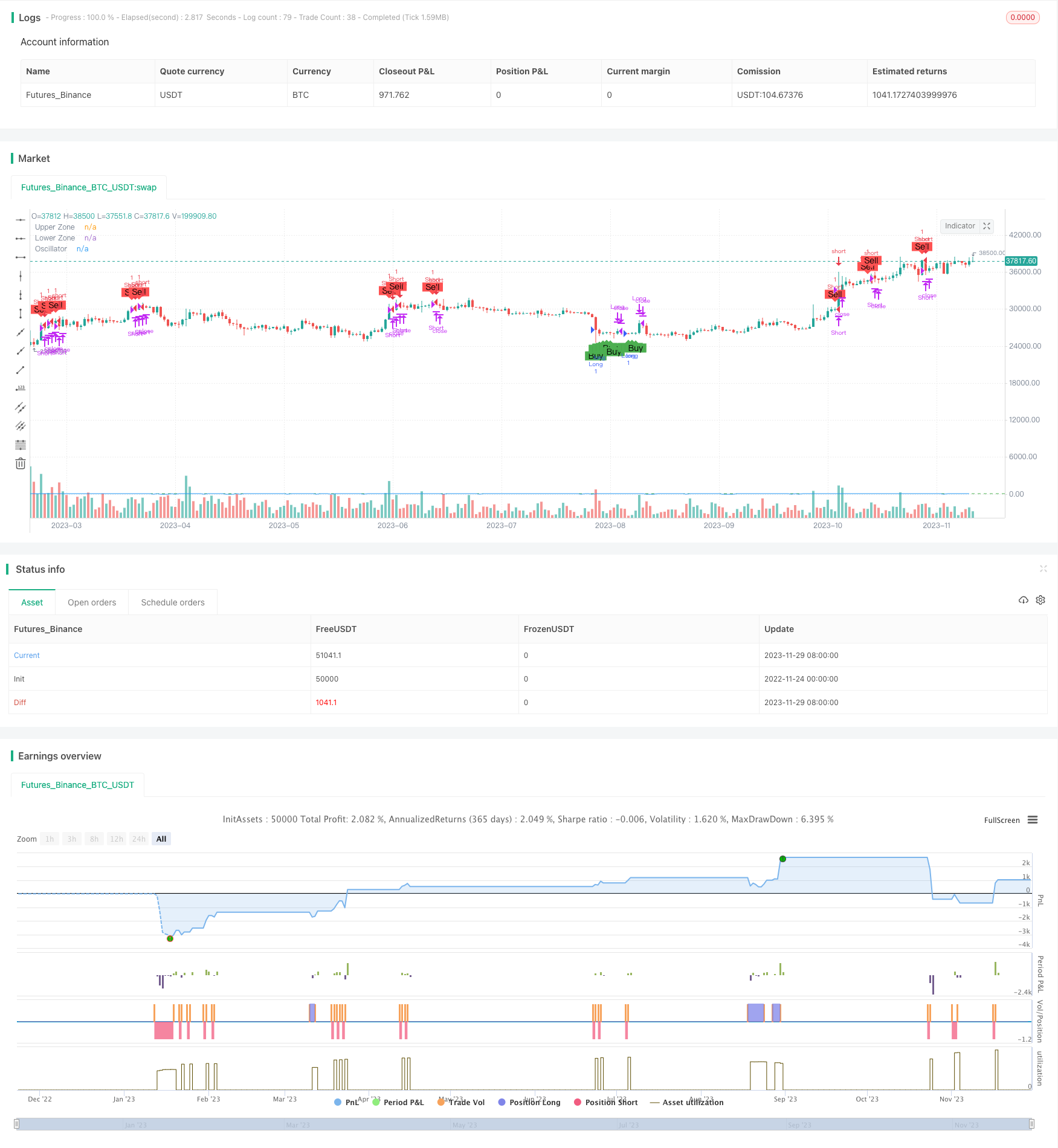

/*backtest

start: 2022-11-24 00:00:00

end: 2023-11-30 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © cloudofw

//@version=5

strategy("F2.2 Martingale Scalping Strategy", overlay=true)

// Input parameters

rsiOverbought = input.int(70, "RSI Overbought Threshold")

rsiOversold = input.int(30, "RSI Oversold Threshold")

oscillatorPeriod = input.int(5, "Period for oscillator")

k1 = input.float(0.2, "K1 for oscillator's zone")

k2 = input.float(0.5, "K2 for oscillator's zone")

trendActivity = input.float(1.0, "Main Trend filter", minval=0.1)

decreasePerOrder = input.float(0.1, "Trend filter decrease per order", minval=0.01)

// Calculate custom oscillator and RSI

oscillator = ta.stoch(close, high, low, oscillatorPeriod)

rsiValue = ta.rsi(close, 14)

zoneHigh = 100 - k1 * 100

zoneLow = k2 * 100

// Entry conditions

longCondition = oscillator < zoneLow and trendActivity > 0 and rsiValue < rsiOversold

shortCondition = oscillator > zoneHigh and trendActivity > 0 and rsiValue > rsiOverbought

// Martingale logic

var lot_multiplier = 1.0

var last_lot_size = strategy.equity * 0.01

var trade_1_profit = 0.0

if (strategy.position_size != 0)

lot_multiplier := last_lot_size / strategy.position_size < 1.5 ? lot_multiplier * 1.5 : 1.0

trade_1_profit := strategy.grossprofit

else

lot_multiplier := 1.0

trade_1_profit := 0.0

lot_size = strategy.equity * 0.01 * lot_multiplier + trade_1_profit

last_lot_size := lot_size

// Trading logic

if longCondition and strategy.position_size == 0

strategy.entry("Long", strategy.long)

if shortCondition and strategy.position_size == 0

strategy.entry("Short", strategy.short)

// Exit conditions

if longCondition == false and strategy.position_size > 0

strategy.close("Long")

if shortCondition == false and strategy.position_size < 0

strategy.close("Short")

// Indicators on chart

plotshape(series=longCondition, title="Buy Entry", location=location.belowbar, color=color.green, style=shape.labelup, text="Buy")

plotshape(series=shortCondition, title="Sell Entry", location=location.abovebar, color=color.red, style=shape.labeldown, text="Sell")

plot(oscillator, color=color.blue, title="Oscillator")

hline(zoneHigh, "Upper Zone", color=color.red)

hline(zoneLow, "Lower Zone", color=color.green)

- ٹی ایف او اور اے ٹی آر پر مبنی ٹرینڈ ٹریکنگ سٹاپ نقصان کی حکمت عملی

- عظیم لذت کثیر عنصر کی مقدار کی حکمت عملی

- لائن کی حکمت عملی پر عمل کریں

- کواڈریپل ایکسپونینشل موونگ ایوریج ٹریڈنگ حکمت عملی

- مومنٹم ایکسپونینشل موونگ ایوریج کراس اوور ٹریڈنگ حکمت عملی

- دوہری حرکت پذیر اوسط کراس اوور حکمت عملی

- رفتار دوہری حرکت پذیر اوسط ٹریڈنگ کی حکمت عملی

- کثیر منافع لے لو اور نقصان کو روکنے کی لہر

- RSI اور STOCH RSI پر مبنی دو طرفہ تجارتی حکمت عملی

- تیز اور سست ای ایم اے گولڈن کراس بریکنگ اسٹریٹیجی

- اتار چڑھاؤ کو روکنے کی حکمت عملی

- متعدد اشارے کے ساتھ آسکیلیشن پوزیشننگ کی پیشرفت کی حکمت عملی

- RSI اوسط ردعمل RSI اوسط کراسنگ پر مبنی مقداری تجارتی حکمت عملی

- دوہری حرکت پذیر اوسط کراس اوور الٹ کرنے کی حکمت عملی

- چلتی اوسط لائن الٹ کراس اوور حکمت عملی

- ہیل ایم اے چینل اور لکیری رجسٹریشن سوئنگ ٹریڈنگ کی حکمت عملی

- ٹرپل سپر ٹرینڈ مقداری تجارتی حکمت عملی

- اے ٹی آر اور ایم اے کے امتزاج پر مبنی سپر ٹرینڈ ٹریڈنگ حکمت عملی

- سپر ٹرینڈ بولنگر بینڈ کی حکمت عملی

- ڈبل ریورس ٹریکنگ حکمت عملی

چان چھوٹا بیلراگر آپ کو یہ معلوم ہوتا ہے کہ آپ کو ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں ایک ہی وقت میں.