کراس منتقل اوسط گولڈن کراس موت کراس حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-12-05 11:11:02ٹیگز:

یہ ایک بہت ہی کلاسک چلتی اوسط گولڈن کراس ڈیتھ کراس حکمت عملی ہے۔ یہ حکمت عملی دو چلتی اوسط ، ٹینکن اور کیجون کا استعمال کرتی ہے ، جس میں طویل اور مختصر تجارت کے لئے گولڈن کراس اور ڈیتھ کراس سگنل بنانے کے لئے مختلف وقت کی مدت ہوتی ہے۔

حکمت عملی منطق

یہ حکمت عملی بنیادی طور پر ایک جاپانی اسٹاک تکنیکی تجزیہ کے طریقہ کار پر مبنی ہے جسے Ichimoku Kinko Hyo کہا جاتا ہے ، جس میں مارکیٹ کے رجحان کی سمت کا تعین کرنے کے لئے TENKAN اور KIJUN لائنوں جیسے متعدد حرکت پذیر اوسط استعمال ہوتے ہیں۔

سب سے پہلے ، TENKAN لائن ایک 9 دن کی لائن ہے جو قلیل مدتی رجحان کی نمائندگی کرتی ہے۔ KIJUN لائن ایک 26 دن کی لائن ہے جو درمیانی مدتی رجحان کی نمائندگی کرتی ہے۔ جب TENKAN لائن KIJUN لائن سے اوپر عبور کرتی ہے تو ، خرید کا اشارہ پیدا ہوتا ہے۔ جب TENKAN لائن KIJUN لائن سے نیچے آجاتی ہے تو ، فروخت کا اشارہ پیدا ہوتا ہے۔ اس سے کلاسیکی حرکت پذیر اوسط گولڈن کراس اور ڈیتھ کراس حکمت عملی بنتی ہے۔

دوسری بات ، حکمت عملی میں سینکو اسپین اے (ایس ایس اے) لائن اور سینکو اسپین بی (ایس ایس بی) لائن بھی متعارف کروائی گئی ہے۔ ایس ایس اے لائن ٹینکن اور کیجون لائنوں کا اوسط ہے جبکہ ایس ایس بی لائن 52 دن کا اوسط ہے۔ ایک ساتھ مل کر وہ کمو (بادل) بینڈ تشکیل دیتے ہیں جو طویل مدتی رجحان کی سمت کا تعین کرتے ہیں - بادل سے اوپر کی قیمت ایک اپ ٹرینڈ کا اشارہ کرتی ہے جبکہ بادل سے نیچے کی قیمت ایک ڈاؤن ٹرینڈ کا اشارہ کرتی ہے۔

آخر میں ، جعلی سگنلز کو فلٹر کرنے کے ل this ، اس حکمت عملی میں چکو اسپین (ختم ہونے والی قیمت میں 26 دن کی تاخیر) کے مقابلے میں قیمت کی پوزیشن کا بھی جائزہ لیا گیا ہے

فوائد

یہ ایک بہت ہی عام چلتی اوسط حکمت عملی ہے۔ اہم فوائد میں ہیں:

-

مختلف ادوار کے دو چلتے ہوئے اوسط کا استعمال کرتے ہوئے ایک ہی وقت میں قلیل مدتی اور درمیانی مدتی رجحانات کی سمتوں کا مؤثر اندازہ لگایا جاتا ہے۔

-

طویل مدتی رجحانات کو کمو بینڈ کے ساتھ طے کیا جاتا ہے تاکہ طویل مدتی ریچھ مارکیٹوں میں خریدنے سے گریز کیا جاسکے۔

-

تاخیر سے چلنے والی چیکو لائن کے ساتھ قیمتوں کا موازنہ بہت سے جعلی سگنل کو فلٹر کرتا ہے اور غیر ضروری تجارت کو کم کرتا ہے۔

چلتی اوسط کے مختلف افعال کو مہارت سے استعمال کرکے ، یہ حکمت عملی مختصر ، درمیانے اور طویل وقت کے فریموں میں رجحانات کی پیروی کرسکتی ہے۔

خطرات

اس حکمت عملی کے اہم خطرات میں شامل ہیں:

-

اوسط چلنے والی حکمت عملیوں میں بہت سارے جعلی سگنل پیدا ہوتے ہیں۔ غلط پیرامیٹرز کی وجہ سے کثرت سے تجارت ہونے سے نقصانات ہوسکتے ہیں۔

-

یہ حکمت عملی بنیادی باتوں پر غور کیے بغیر تکنیکی پر بہت زیادہ توجہ مرکوز کرتی ہے۔ کاروباری کارکردگی یا مارکیٹ کی پالیسیوں میں بڑی تبدیلیاں تکنیکی سگنل کو غیر قانونی بنا سکتی ہیں۔

-

اسٹاپ نقصان کا کوئی طریقہ کار شامل نہیں ہے۔ ایک بار جب مارکیٹ کی سمت کا فیصلہ غلط ہوجاتا ہے تو ، نقصانات جمع ہوسکتے ہیں۔

لہذا، ہمیں اس حکمت عملی کو مزید بہتر بنانے اور خطرات کو کم کرنے کے لئے زیادہ جدید حرکت پذیر اوسط نظام، مناسب سٹاپ نقصان کے قوانین، یا اضافی بنیادی سگنل کی ضرورت ہے۔

بہتر مواقع

اس حکمت عملی کو مندرجہ ذیل پہلوؤں میں بھی بہتر بنایا جاسکتا ہے:

-

زیادہ backtests کے ذریعے زیادہ مستحکم اور موثر پیرامیٹر سیٹ کے لئے تلاش.

-

سٹاپ نقصان کے قواعد شامل کریں۔ معقول سٹاپ نقصان زیادہ سے زیادہ نقصان کو مؤثر طریقے سے کنٹرول کرنے میں مدد کرتا ہے۔

-

بنیادی اشارے جیسے آمدنی کے تخمینے کی نظر ثانیوں کو مکمل کریں جن میں کمپنی کے امکانات پر بصیرت شامل ہے۔

-

زیادہ مستحکم حل کے ساتھ چکو لائن قیمتوں کے موازنہ کی حکمت عملی کو بہتر بنائیں.

-

اسٹاک کے انتخاب کے اشارے شامل کریں۔ پی ای تناسب اور آر او ای جیسے اسکورنگ عوامل کم معیار کے اسٹاک کو فلٹر کرسکتے ہیں۔

نتیجہ

یہ ایک بہت ہی عام اور عملی چلتی اوسط حکمت عملی ہے۔ مختصر ، درمیانے اور طویل مدتی رجحانات کی بیک وقت نگرانی کرکے ، چلتی اوسط کے مختلف افعال کو استعمال کرتے ہوئے ، یہ ٹھوس کارکردگی کے ساتھ تجارتی سگنل تیار کرتا ہے۔ ہم پیرامیٹر ٹوننگ ، اسٹاپ نقصان ، اسٹاک انتخاب وغیرہ شامل کرکے اسے مزید بہتر بنا سکتے ہیں۔ مجموعی طور پر یہ ایک وعدہ کرنے والی مقداری حکمت عملی ہے جو تحقیق اور ٹریکنگ کے قابل ہے۔

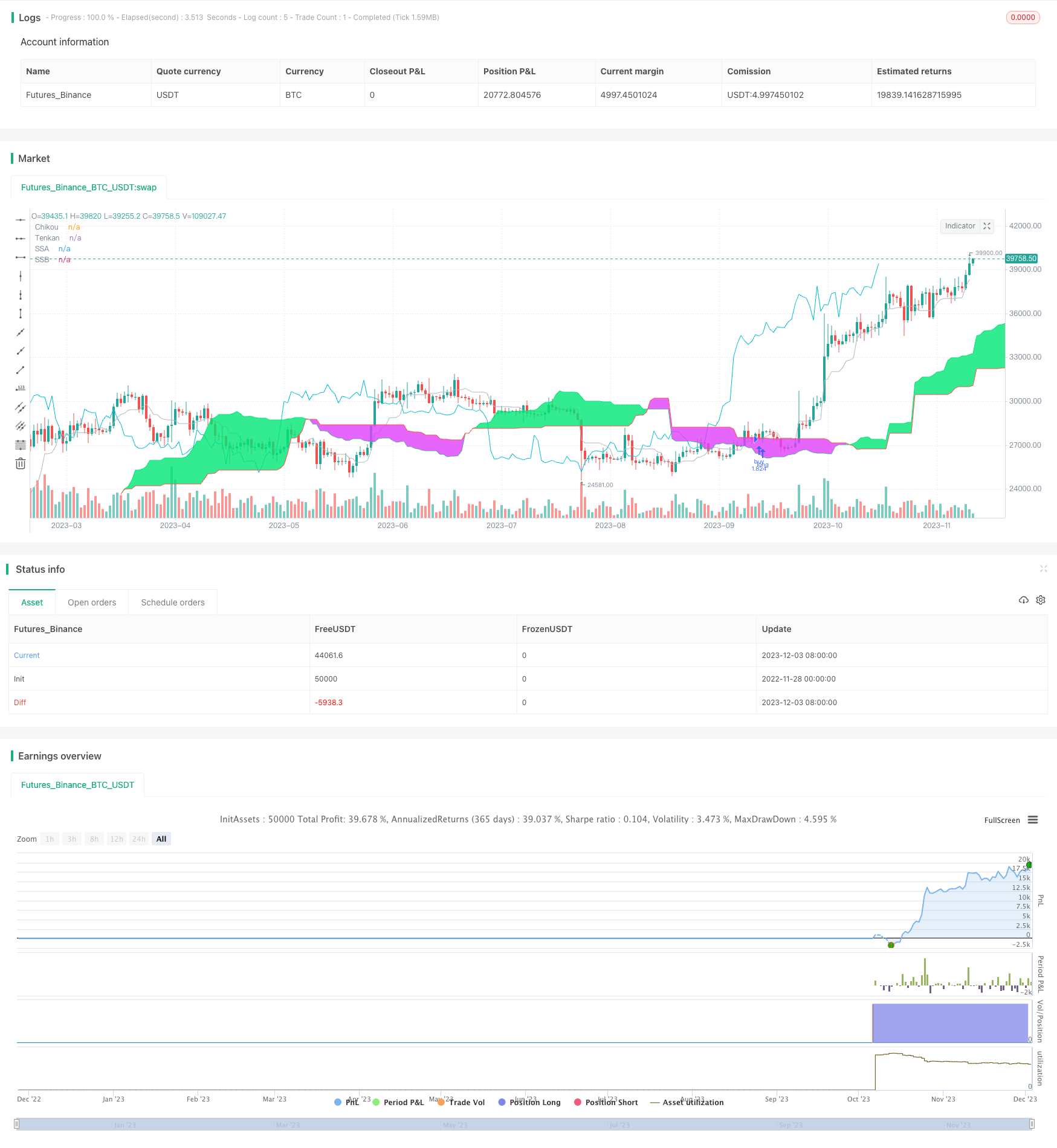

/*backtest

start: 2022-11-28 00:00:00

end: 2023-12-04 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © mdeous

//@version=4

strategy(

title="Ichimoku Kinko Hyo Strategy",

shorttitle="Ichimoku Strategy",

overlay=true,

pyramiding=0,

default_qty_type=strategy.percent_of_equity,

default_qty_value=100,

initial_capital=1000,

currency="USD",

commission_type=strategy.commission.percent,

commission_value=0.0

)

//

// SETTINGS

//

// Ichimoku

int TENKAN_LEN = input(title="Tenkan-Sen Length", defval=9, minval=1, step=1)

int KIJUN_LEN = input(title="Kijun-Sen Length", defval=26, minval=1, step=1)

int SSB_LEN = input(title="Senkou Span B Length", defval=52, minval=1, step=1)

int OFFSET = input(title="Offset For Chikou Span / Kumo", defval=26, minval=1, step=1)

// Strategy

int COOLDOWN = input(title="Orders Cooldown Period", defval=5, minval=0, step=1)

bool USE_CHIKOU = input(title="Use Imperfect Chikou Position Detection", defval=false)

//

// HELPERS

//

color _red = color.red

color _blue = color.blue

color _lime = color.lime

color _fuchsia = color.fuchsia

color _silver = color.silver

color _aqua = color.aqua

f_donchian(_len) => avg(lowest(_len), highest(_len))

//

// ICHIMOKU INDICATOR

//

float tenkan = f_donchian(TENKAN_LEN)

float kijun = f_donchian(KIJUN_LEN)

float ssa = avg(tenkan, kijun)

float ssb = f_donchian(SSB_LEN)

plot(tenkan, title="Tenkan", color=_silver)

plot(close, title="Chikou", offset=-OFFSET+1, color=_aqua)

_ssa = plot(ssa, title="SSA", offset=OFFSET-1, color=_lime)

_ssb = plot(ssb, title="SSB", offset=OFFSET-1, color=_red)

fill(_ssa, _ssb, color=ssa > ssb ? _lime : _fuchsia, transp=90)

//

// STRATEGY

//

// Check if price is "above or below" Chikou (i.e. historic price line):

// This detection is highly imperfect, as it can only know what Chikou position

// was 2*offset candles in the past, therefore if Chikou crossed the price

// line in the last 2*offset periods it won't be detected.

// Use of this detection is disabled by default,

float _chikou_val = close[OFFSET*2+1]

float _last_val = close[OFFSET+1]

bool above_chikou = USE_CHIKOU ? _last_val > _chikou_val : true

bool below_chikou = USE_CHIKOU ? _last_val < _chikou_val : true

// Identify short-term trend with Tenkan

bool _above_tenkan = min(open, close) > tenkan

bool _below_tenkan = max(open, close) < tenkan

// Check price position compared to Kumo

bool _above_kumo = min(open, close) > ssa

bool _below_kumo = max(open, close) < ssb

// Check if Kumo is bullish or bearish

bool bullish_kumo = ssa > ssb

bool bearish_kumo = ssa < ssb

// Correlate indicators to confirm the trend

bool bullish_trend = _above_tenkan and _above_kumo and bullish_kumo

bool bearish_trend = _below_tenkan and _below_kumo and bearish_kumo

// Build signals

bool buy1 = (close > open) and ((close > ssa) and (open < ssa)) // green candle crossing over SSA

bool buy2 = bullish_kumo and bearish_kumo[1] // bullish Kumo twist

bool sell1 = (close < open) and ((close < ssb) and (open > ssb)) // red candle crossing under SSB

bool sell2 = bearish_kumo and bullish_kumo[1] // bearish Kumo twist

bool go_long = below_chikou and (bullish_trend and (buy1 or buy2))

bool exit_long = above_chikou and (bearish_trend and (sell1 or sell2))

//

// COOLDOWN

//

f_cooldown() =>

_cd_needed = false

for i = 1 to COOLDOWN by 1

if go_long[i]

_cd_needed := true

break

_cd_needed

go_long := f_cooldown() ? false : go_long

//

// ORDERS

//

strategy.entry("buy", strategy.long, when=go_long)

strategy.close_all(when=exit_long)

//

// ALERTS

//

alertcondition(

condition=go_long,

title="Buy Signal",

message="{{exchange}}:{{ticker}}: A buy signal for {{strategy.market_position_size}} units has been detected (last close: {{close}})."

)

alertcondition(

condition=exit_long,

title="Sell Signal",

message="{{exchange}}:{{ticker}}: A sell signal for {{strategy.market_position_size}} units has been detected (last close: {{close}})."

)

- اوسط اعلی ترین اعلی اور سب سے کم کم سوئنگر حکمت عملی

- اوسیلیشن کی پیشرفت - مارکیٹ کی ساخت میں تبدیلی کی حکمت عملی

- مومنٹم انڈیکس ای ٹی ایف ٹرینڈ فالونگ اسٹریٹجی

- ٹی ٹی ایم فالکن اوسیلیٹر ریورسنگ حکمت عملی قیمت ریورسنگ پر مبنی

- ہائبرڈ حرکت پذیر اوسط بریکآؤٹ ٹرپل ٹریڈنگ کی حکمت عملی

- چلتی اوسط کی حکمت عملی کے بعد کم تعدد فوریر ٹرانسفارمر رجحان

- اسٹارک چینل بیک ٹیسٹ کی حکمت عملی

- فی صد ریورس چینل کی حکمت عملی

- چلتی اوسط کراس اوور حکمت عملی

- حجم سے چلنے والی آسکیلشن کوانٹ حکمت عملی

- EMA/ADX/VOL-CRYPTO قاتل

- سپر ٹرینڈ ملٹی ٹائم فریم بیک ٹسٹ حکمت عملی

- آٹھ دن کی ریورس مومنٹم حکمت عملی

- دوہری حرکت پذیر اوسط توڑ کی حکمت عملی

- گولڈن کراس چلتی اوسط ٹریڈنگ کی حکمت عملی

- ملٹی انڈیکیٹر کوانٹیٹیو ٹریڈنگ حکمت عملی

- مکمل کریپٹو سوئنگ ALMA کراس MACD مقداری حکمت عملی

- دوہری حرکت پذیر اوسط ریورس ٹریڈنگ کی حکمت عملی

- موافقت پذیر قیمت چینل کی حکمت عملی

- کچھی کی بریک آؤٹ حکمت عملی