ڈبل بولنگر بینڈ بریک آؤٹ حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-12-13 17:33:24ٹیگز:

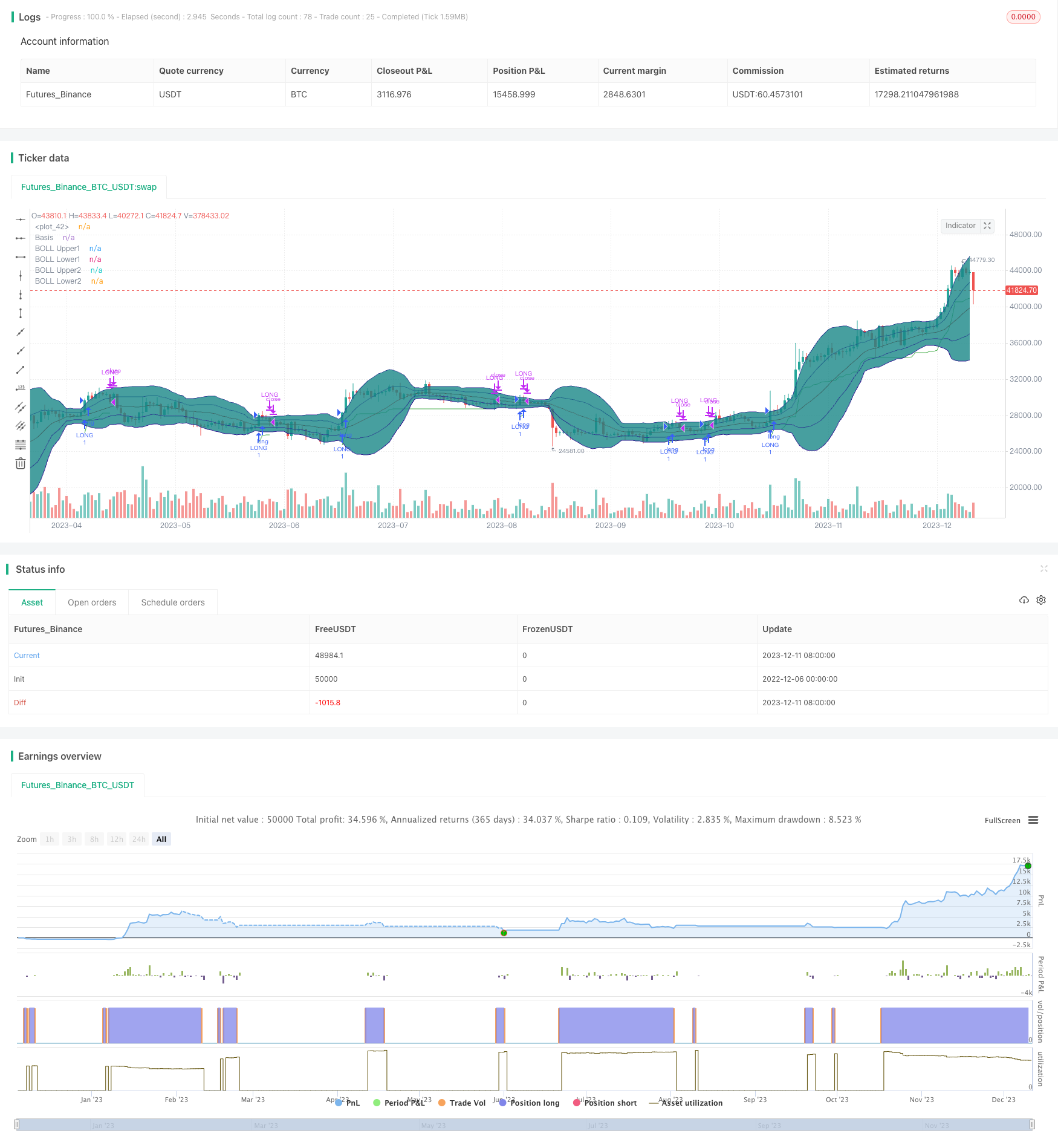

جائزہ

یہ حکمت عملی کم خرید-اعلی فروخت کی تجارتی حکمت عملی کو نافذ کرنے کے لئے استحکام کے زونوں اور بریک آؤٹ سگنلز کی نشاندہی کرنے کے لئے ڈبل بولنگر بینڈ کا استعمال کرتی ہے۔ جب قیمت غیر جانبدار زون سے ٹوٹ جاتی ہے تو ، یہ ایک نئے رجحان کے آغاز اور طویل پوزیشن میں داخل ہونے کا وقت ظاہر کرتی ہے۔ جب قیمت غیر جانبدار زون سے نیچے ٹوٹ جاتی ہے تو ، یہ رجحان کے اختتام اور پوزیشن بند کرنے کا وقت ظاہر کرتی ہے۔

حکمت عملی منطق

اس حکمت عملی میں دو بولنگر بینڈ استعمال کیے جاتے ہیں۔ اندرونی بی بی میں 20 ایس ایم اے ± 1 معیاری انحراف کے اوپری / نچلے بینڈ ہوتے ہیں۔ بیرونی بی بی میں 20 ایس ایم اے ± 2 معیاری انحراف کے اوپری / نچلے بینڈ ہوتے ہیں۔ دونوں بی بی کے درمیان کا علاقہ غیر جانبدار زون کے طور پر بیان کیا جاتا ہے۔

جب قیمت دو لگاتار غیر جانبدار زون موم بتیوں کے لئے غیر جانبدار زون کے اندر رہتی ہے تو ، اسے استحکام سمجھا جاتا ہے۔ جب قیمت دو لگاتار غیر جانبدار زون موم بتیوں کے بعد اندرونی بی بی کے اوپری بینڈ سے اوپر بند ہوجاتی ہے تو ، ایک لمبا سگنل تیار ہوتا ہے۔

طویل مدت میں داخل ہونے کے بعد ، اسٹاپ نقصان کو کم سے کم قیمت پر مقرر کیا جاتا ہے - 2xATR منافع میں مقفل کرنے اور خطرے پر قابو پانے کے لئے۔ جب قیمت اندرونی بی بی کے اوپری بینڈ سے نیچے ہوجاتی ہے تو پوزیشن بند ہوجاتی ہے۔

فوائد کا تجزیہ

یہ حکمت عملی استحکام کے علاقوں کی نشاندہی کرنے اور رجحان کے آغاز کا تعین کرنے کے لئے اشارے اور رجحان کو جوڑتی ہے ، جس سے منافع کی بڑی صلاحیت کے ساتھ کم خرید - اعلی فروخت کی تجارت کی اجازت ہوتی ہے۔ اسٹاپ نقصان کی حکمت عملی منافع میں مقفل ہوتی ہے اور استحکام کو بڑھا دیتی ہے۔

خطرے کا تجزیہ

یہ حکمت عملی بریک آؤٹ سگنلز پر انحصار کرتی ہے جو غلط بریک آؤٹ ثابت ہوسکتے ہیں ، جس کے نتیجے میں تجارت میں نقصان ہوتا ہے۔ نیز ، بہت تنگ ہونے والی رکاوٹیں قبل از وقت معاوضے کا خطرہ لاحق ہوسکتی ہیں۔

حل میں بی بی پیرامیٹرز کو بہتر بنانا ، غلط سگنل کو کم کرنے کے لئے فلٹرز شامل کرنا ، اور وسیع تر اسٹاپ کی اجازت دینا شامل ہے۔

اصلاح کی ہدایات

- غلط بریک آؤٹ کو کم کرنے کے لئے بی بی پیرامیٹرز کو بہتر بنائیں

- کم حجم جھوٹے وقفے سے بچنے کے لئے دیگر فلٹرز مثلا حجم شامل کریں

- سٹاپ نقصان کی حکمت عملی کو ایڈجسٹ کریں تاکہ وِپساؤ اور ابتدائی اسٹاپ کو روکا جاسکے

- ایک ہی تجارت کے خطرات کو کم کرنے کے لئے پوزیشنوں میں پیمانہ

نتیجہ

یہ حکمت عملی کم خرید-اعلی فروخت کی تجارت کے لئے ڈبل بی بی اور رجحان کی حکمت عملی کو مربوط کرتی ہے جس میں بڑے منافع کی صلاحیت ہوتی ہے۔ اسٹاپ نقصان کی حکمت عملی استحکام کو بھی بڑھاتی ہے۔ مزید اصلاحات براہ راست تجارت کے لئے حکمت عملی کی کارکردگی کو بہتر بنا سکتی ہیں۔

/*backtest

start: 2022-12-06 00:00:00

end: 2023-12-12 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © DojiEmoji

//@version=4

strategy("[KL] Double BB Strategy",overlay=true,pyramiding=1)

ENUM_LONG = "LONG"

// Timeframe {

backtest_timeframe_start = input(defval = timestamp("01 Apr 2020 13:30 +0000"), title = "Backtest Start Time", type = input.time)

USE_ENDTIME = input(false,title="Define backtest end-time (If false, will test up to most recent candle)")

backtest_timeframe_end = input(defval = timestamp("19 Apr 2021 19:30 +0000"), title = "Backtest End Time (if checked above)", type = input.time)

within_timeframe = true

// }

// Bollinger bands

BOLL_length = 20, BOLL_src = close, SMA20 = sma(BOLL_src, BOLL_length)

BOLL_sDEV = stdev(BOLL_src, BOLL_length)

BOLL_upper1 = SMA20 + BOLL_sDEV, BOLL_lower1 = SMA20 - BOLL_sDEV

BOLL_upper2 = SMA20 + BOLL_sDEV*2, BOLL_lower2 = SMA20 - BOLL_sDEV*2

SMA_20_plot = plot(SMA20, "Basis", color=#872323, offset = 0)

BOLL_upper1_plot = plot(BOLL_upper1, "BOLL Upper1", color=color.navy, offset = 0, transp=50)

BOLL_lower1_plot = plot(BOLL_lower1, "BOLL Lower1", color=color.navy, offset = 0, transp=50)

BOLL_upper2_plot = plot(BOLL_upper2, "BOLL Upper2", color=color.navy, offset = 0, transp=50)

BOLL_lower2_plot = plot(BOLL_lower2, "BOLL Lower2", color=color.navy, offset = 0, transp=50)

fill(BOLL_upper2_plot, BOLL_upper1_plot, title = "Background", color=#198787, transp=85)

fill(BOLL_upper1_plot, SMA_20_plot, title = "Background", color=#198787, transp=75)

fill(SMA_20_plot, BOLL_lower1_plot, title = "Background", color=#198787, transp=75)

fill(BOLL_lower1_plot, BOLL_lower2_plot, title = "Background", color=#198787, transp=85)

// Trailing stop loss {

ATR_X2_TSL = atr(input(14,title="Length of ATR for trailing stop loss")) * input(2.0,title="ATR Multiplier for trailing stop loss",type=input.float)

TSL_source = low

var stop_loss_price = float(0)

TSL_line_color = color.green, TSL_transp = 100

if strategy.position_size == 0 or not within_timeframe

TSL_line_color := color.black

stop_loss_price := TSL_source - ATR_X2_TSL

else if strategy.position_size > 0

stop_loss_price := max(stop_loss_price, TSL_source - ATR_X2_TSL)

TSL_transp := 0

plot(stop_loss_price, color=color.new(TSL_line_color, TSL_transp))

// }

// Signals for entry

is_neutral = close < BOLL_upper1 and close > BOLL_lower2

is_consol = is_neutral and is_neutral[2]

entry_signal = is_consol[1] and close > BOLL_upper1

// MAIN:

if within_timeframe

// EXIT ::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::

exit_msg = close <= strategy.position_avg_price ? "stop loss" : "take profit"

end_of_rally = close < BOLL_upper1 and strategy.position_avg_price > stop_loss_price // also detects false breakouts

if strategy.position_size > 0 and (TSL_source <= stop_loss_price or end_of_rally)

strategy.close(ENUM_LONG, comment=exit_msg)

// ENTRY :::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::

if (strategy.position_size == 0 or (strategy.position_size > 0 and close > stop_loss_price)) and entry_signal

entry_msg = strategy.position_size > 0 ? "adding" : "initial"

strategy.entry(ENUM_LONG, strategy.long, comment=entry_msg)

// CLEAN UP:

if strategy.position_size == 0

stop_loss_price := float(0)

- محور الٹ کی موم بتی کی حکمت عملی

- ویلیریا 181 روبوٹ حکمت عملی بہتر 2.4

- کریپٹوکرنسی ٹریڈنگ کے لئے اسٹوکاسٹک آر ایس آئی حکمت عملی

- دوہری الٹ رجحان ٹریکنگ کی حکمت عملی

- حجم وزن شدہ اوسط متغیر تبادلہ متغیر

- اسٹوکاسٹک ٹرن آؤٹ فیکٹر اور کلیدی ریورس سگنل پر مبنی مجموعی ریورسنگ حکمت عملی

- RSI اور حرکت پذیر اوسط کراس اوور ٹرینڈ اسٹریٹجی کے بعد

- ہیکن آشی کراس اوور حکمت عملی

- WAMI حکمت عملی

- چلتی اوسط کراس اوور مڈپوائنٹ حکمت عملی

- کوانٹیٹیو اشارے کے بولش اور بیرش سگنلز پر مبنی دو طرفہ تجارتی حکمت عملی

- کاوفمین کی موافقت پذیر حرکت پذیر اوسط رجحان ٹریکنگ کی حکمت عملی

- میک ڈی مستقبل کے راستے کی پیشن گوئی کی حکمت عملی

- معاوضہ اور تقابلی نسبتا طاقت پر مبنی مقداری حکمت عملی

- بولنگر فبونیکی گرڈ ٹریکنگ ٹرینڈ حکمت عملی

- مومنٹم بریک آؤٹ حکمت عملی

- سگنل کی حکمت عملی کے ساتھ MACD کراس اوور

- متحرک نمونہ رجحان الٹ کرنے کی حکمت عملی

- سپر ٹرینڈ بلائنڈ فالونگ حکمت عملی

- MACD پر مبنی کمپاؤنڈ کوانٹیٹیٹیو ٹریڈنگ حکمت عملی