ڈی ایم آئی ڈی پی او گارڈ حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-01-04 17:56:28ٹیگز:

جائزہ

اس حکمت عملی میں ٹریڈنگ ویو میں دو طاقتور بلٹ ان اشارے - ڈائریکشنل موومنٹ انڈیکس (ڈی ایم آئی) اور ڈٹرنڈ پرائس آسکیلیٹر (ڈی پی او) کو یکجا کیا گیا ہے تاکہ تجارتی فیصلوں کی قابل اعتماد بنیاد تشکیل دی جاسکے۔ اس حکمت عملی کا بنیادی منطق یہ طے کرنا ہے کہ جب ڈی ایم آئی گولڈن کراس ہوتا ہے تو ڈی پی او کی قیمت 0 سے زیادہ ہے ، اور اگر ایسا ہے تو ایک لمبا سگنل پیدا ہوتا ہے۔ یا جب ڈی ایم آئی ڈیڈ کراس ہوتا ہے تو ڈی پی او کی قیمت 0 سے کم ہے ، اور اگر ایسا ہے تو ایک مختصر سگنل پیدا ہوتا ہے۔ اس سے مارکیٹ میں رینج سے وابستہ اتار چڑھاؤ کے دوران پیدا ہونے والے بہت سارے جھوٹے سگنل کو مؤثر طریقے سے فلٹر کیا جاسکتا ہے ، اس طرح صرف اس وقت ہی تجارتی سگنل پیدا ہوتے ہیں جب کوئی رجحان تشکیل دیا جاتا ہے ، اس طرح اتار چڑھاؤ کے دوران بار بار اسٹاپ نقصانات سے بچنا پڑتا ہے۔

اصول

یہ حکمت عملی بنیادی طور پر رجحان کی سمت اور طاقت کا تعین کرنے کے لئے ڈی ایم آئی اشارے کا استعمال کرتی ہے۔ ڈی ایم آئی اشارے میں تین منحنی خطوط شامل ہیں: + ڈی آئی ، - ڈی آئی اور اے ڈی ایکس۔ + ڈی آئی اپ ٹرینڈ کی طاقت کی نمائندگی کرتا ہے ، - ڈی آئی ڈاؤن ٹرینڈ کی طاقت کی نمائندگی کرتا ہے ، اور ان کا کراس اوور موجودہ رجحان کی سمت کا تعین کرسکتا ہے۔ اے ڈی ایکس رجحان کی طاقت کی نمائندگی کرتا ہے ، قدر جتنی زیادہ ہوگی ، رجحان اتنا ہی واضح ہوگا۔ تاہم ، اے ڈی ایکس کم اتار چڑھاؤ کی حدود کی نشاندہی کرنے میں اچھا نہیں ہے ، لہذا یہ حکمت عملی اے ڈی ایکس کے تعین کو ہٹا دیتی ہے اور صرف رجحان کی سمت کا تعین کرنے کے لئے + ڈی آئی اور - ڈی آئی کراس اوور کا استعمال کرتی ہے۔

رینج سے منسلک اتار چڑھاؤ میں پیدا ہونے والے جھوٹے سگنلز کو فلٹر کرنے کے لئے ، ڈی پی او اشارے کو معاون فیصلے کے لئے متعارف کرایا جاتا ہے۔ ڈی پی او اشارے اس کی درمیانی ریل سے قیمت کے انحراف کی ڈگری کی نمائندگی کرتا ہے۔ جب قیمت درمیانی ریل سے اوپر ہوتی ہے تو ، ڈی پی او مثبت ہوتا ہے ، اور جب اس سے نیچے ہوتا ہے تو ، یہ منفی ہوتا ہے۔ اس حکمت عملی میں ڈی پی او اشارے کی مثبت اور منفی کا استعمال کیا جاتا ہے تاکہ یہ فیصلہ کیا جاسکے کہ آیا یہ فی الحال رجحان میں ہے۔ اگر ڈی ایم آئی اشارے کو عبور کرتا ہے لیکن ڈی پی او اشارے 0 کی سطح کے قریب ہے تو ، اس کا تعین اس میں آسائش ہے اور کوئی تجارتی اشارہ پیدا نہیں ہوتا ہے۔

خاص طور پر، فیصلے کی منطق یہ ہے:

-

جب + ڈی آئی - ڈی آئی کے اوپر عبور کرتا ہے تو ، یہ ایک سنہری صلیب ہے ، جو ایک بیل مارکیٹ کی نشاندہی کرتی ہے۔ اس وقت ، اگر ڈی پی او اشارے 0 سے زیادہ ہے تو ، اس کی تصدیق ہوتی ہے کہ یہ فی الحال اوپر کے رجحان میں ہے ، اور ایک لمبا سگنل تیار کیا جاتا ہے۔

-

جب -DI +DI سے نیچے عبور کرتا ہے تو ، یہ ایک مردہ کراس ہے ، جو ایک ریچھ کی مارکیٹ کی نشاندہی کرتا ہے۔ اس وقت ، اگر ڈی پی او اشارے 0 سے کم ہے تو ، اس کی تصدیق ہوتی ہے کہ یہ فی الحال نیچے کے رجحان میں ہے ، اور ایک مختصر سگنل تیار کیا جاتا ہے۔

-

اگر +DI/-DI عبور کرتا ہے لیکن ڈی پی او اشارے 0 کے قریب ہے تو ، یہ آسکیلشن کے طور پر طے ہوتا ہے اور کوئی سگنل پیدا نہیں ہوتا ہے۔

فوائد کا تجزیہ

اس مشترکہ حکمت عملی کا سب سے بڑا فائدہ رجحانات کی نشاندہی کرنے میں اس کی اعلی درستگی ہے ، جب صرف حقیقی رجحانات کی تبدیلی واقع ہوتی ہے تو ہی تجارتی سگنل تیار کرتے ہیں ، اس طرح دوہری نقصانات سے بچنے سے بچتے ہیں۔ اس کے اہم فوائد یہ ہیں:

-

رجحان کی سمت اور طاقت کا تعین کرنے کے لئے ڈی ایم آئی اشارے کا استعمال کرتے ہوئے ، یہ ایک پختہ اور قابل اعتماد تکنیکی اشارے ہے۔

-

ڈی پی او اشارے کی مدد سے رینج میں لچک میں جھوٹے سگنل کو فلٹر کریں ، نقصانات سے بچنے کے لئے صرف اس وقت سگنل تیار کریں جب کوئی رجحان تشکیل پائے۔

-

متعدد اشارے کو یکجا کرنے سے باہمی تصدیق اور سگنلز کی وشوسنییتا کو بہتر بنایا جاسکتا ہے۔

-

حکمت عملی کا منطق سادہ اور سمجھنے اور لاگو کرنے میں آسان ہے، خودکار یا دستی ٹریڈنگ کے لئے موزوں ہے.

-

چونکہ یہ صرف رجحانات میں تجارت کرتا ہے، یہ نسبتا اعلی خطرہ انعام تناسب حاصل کرسکتا ہے.

خطرے کا تجزیہ

اگرچہ یہ ایک انتہائی قابل اعتماد حکمت عملی ہے، لیکن مندرجہ ذیل خطرات کو نوٹ کیا جانا چاہئے:

-

اچانک واقعات مارکیٹ میں بڑے یکطرفہ اقدامات کا سبب بن سکتے ہیں ، ممکنہ طور پر اس طرح کے رجحان کے مواقع سے محروم ہوجاتے ہیں۔ ڈی پی او پیرامیٹرز کو کم کرکے اس خطرے کو کم کیا جاسکتا ہے۔

-

ڈی ایم آئی اشارے خود بھی غلط سگنل پیدا کرسکتے ہیں ، اور اس خطرے سے مکمل طور پر گریز نہیں کیا جاسکتا ہے۔ نقصانات کو روکنے کی ترتیب سے کنٹرول کیا جاسکتا ہے۔

-

ڈی پی او اشارے کی ناقص پیرامیٹرز کی ترتیبات بھی غلط فیصلوں کا باعث بن سکتی ہیں۔ زیادہ سے زیادہ پیرامیٹرز کو بار بار بیک ٹسٹنگ کے ذریعے طے کیا جانا چاہئے۔

-

تجارتی اخراجات کا منافع پر ایک خاص اثر پڑے گا ، لہذا تجارت کی تعدد پر قابو پالیا جانا چاہئے۔ پیرامیٹرز کو بہتر بنانے سے ناقابل عمل تجارت کو کم کیا جاسکتا ہے۔

اصلاح

اس حکمت عملی کو مزید بہتر بنانے کے لئے ابھی بھی گنجائش ہے:

-

سگنل تاخیر کو کم کرنے اور منافع کی شرح کو بڑھانے کے لئے زیادہ سے زیادہ پیرامیٹرز کو تلاش کرنے کے لئے مختلف پیرامیٹر مجموعے کی جانچ کی جا سکتی ہے.

-

سگنل کی درستگی کو بہتر بنانے کے لئے تصدیق کے لئے KDJ ، MACD ، وغیرہ جیسے دوسرے اشارے کے ساتھ مل کر کیا جاسکتا ہے۔

-

موافقت پذیر پیرامیٹرز کو مختلف اقسام ، سائیکلوں وغیرہ کے مطابق مقرر کیا جاسکتا ہے تاکہ حکمت عملی کو زیادہ موافقت پذیر بنایا جاسکے۔

-

متحرک اسٹاپ کو واحد نقصان کو کنٹرول کرنے کے لئے ترتیب دیا جاسکتا ہے۔ رجحان کے مراحل کے مطابق مختلف اسٹاپ نقصان کی وسعت بھی ترتیب دی جاسکتی ہے۔

-

مشینی سیکھنے کے طریقوں کو اعلی واپسی کے لئے داخلہ اور باہر نکلنے کے وقت کو بہتر بنانے کے لئے استعمال کیا جا سکتا ہے.

خلاصہ

یہ حکمت عملی ڈی ایم آئی اور ڈی پی او اشارے کے فوائد کو یکجا کرتی ہے تاکہ رجحانات کے الٹ جانے کا فیصلہ کرنے میں اعلی درستگی حاصل کی جاسکے ، اور رجحانات کی تخلیق کو قابل اعتماد طریقے سے پہچان سکے۔ اسی وقت ، ڈی پی او اشارے کے استعمال سے مؤثر طریقے سے رینج سے منسلک اتار چڑھاؤ کی وجہ سے ہونے والے شور کو فلٹر کیا جاتا ہے ، غیر موثر تجارت سے گریز کیا جاتا ہے۔ اس سے یہ ایک موثر حکمت عملی بن جاتی ہے جو خودکار تجارت اور دستی اپنانے کے لئے موزوں ہے۔ یقینا ، ابھی بھی بہت ساری تفصیلات ہیں جن کو بہتر حکمت عملی کی کارکردگی کے لئے مزید بہتر بنایا جاسکتا ہے۔ لیکن اشارے کو یکجا کرنے کے خیال میں مقداری تجارتی حکمت عملی کے ڈیزائن کے لئے اہم حوالہ اہمیت ہے۔

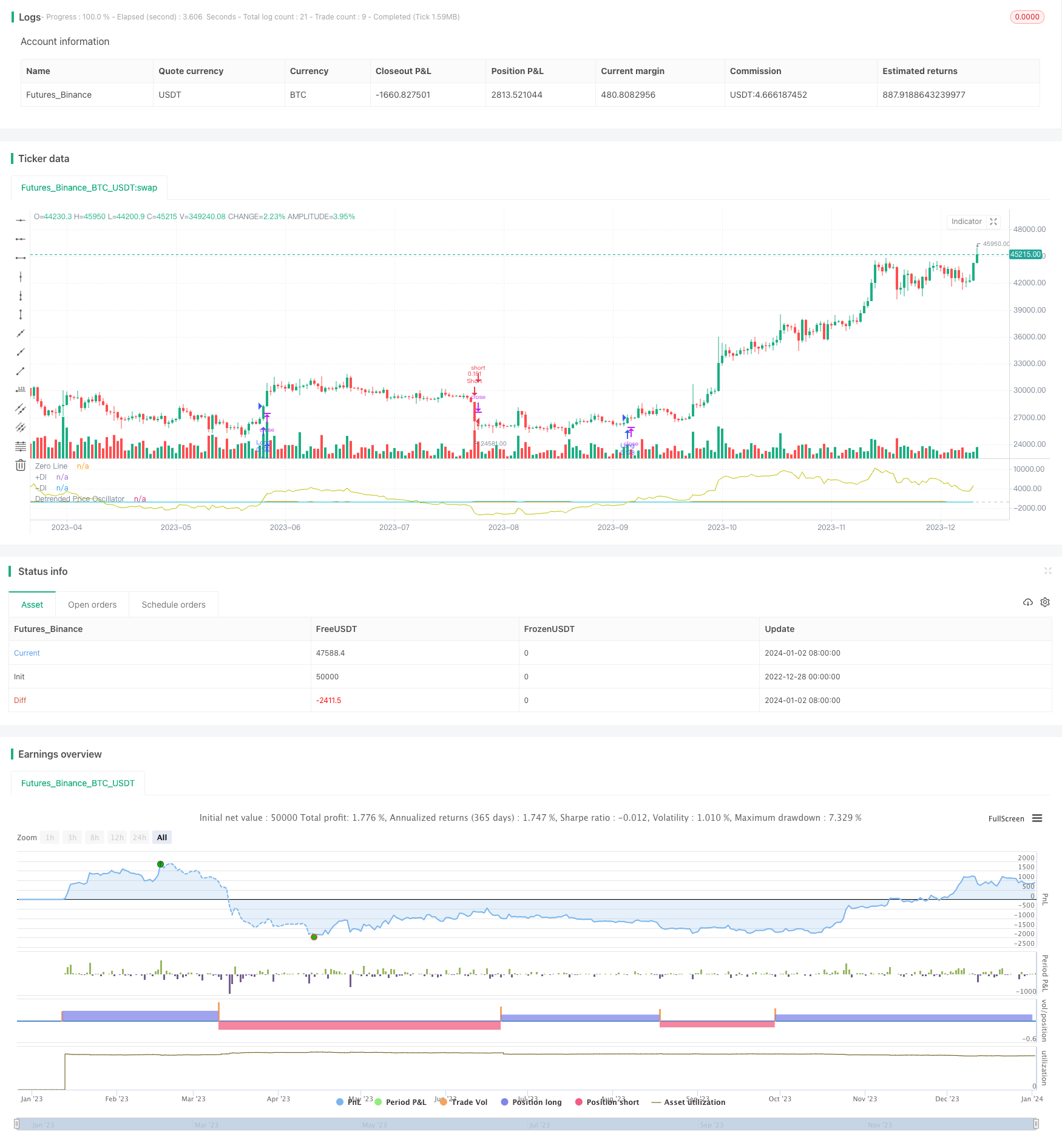

/*backtest

start: 2022-12-28 00:00:00

end: 2024-01-03 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("DMI DPO Guard Strategy", calc_on_order_fills=true, initial_capital=100000, default_qty_type=strategy.percent_of_equity, default_qty_value=10, currency="USD", commission_type=strategy.commission.percent, commission_value=0.25)

///Tradingview's DMI indicator logic///

len = input(34, minval=1, title="DI Lookback")

up = change(high)

down = -change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

trur = rma(tr, len)

plus = fixnan(100 * rma(plusDM, len) / trur)

minus = fixnan(100 * rma(minusDM, len) / trur)

plot(plus, color=color.orange, title="+DI")

plot(minus, color=color.aqua, title="-DI")

period_ = input(34, title="Length", minval=1)

isCentered = input(false, title="Centered")

barsback = period_/2 + 1

ma = sma(close, period_)

dpo = isCentered ? close[barsback] - ma : close - ma[barsback]

plot(dpo, offset = isCentered ? -barsback : 0, title="Detrended Price Oscillator", color=#C0C000)

hline(0, title="Zero Line", color = #C0C0C0)

long = crossover(plus, minus) and (dpo > 0)

short = crossunder(plus, minus) and (dpo < 0)

strategy.entry("Long", strategy.long, when=long)

strategy.entry("Short", strategy.short, when=short)

- کی لائن کی تعمیر پر مبنی طویل پیشرفت کی حکمت عملی

- مومنٹم اوسیلیٹنگ حرکت پذیر اوسط ٹریڈنگ کی حکمت عملی پر مبنی بفرڈ بولنگر بینڈ

- ڈبل ایم اے پر مبنی موافقت پذیر بیک ٹسٹ ڈیٹ رینج انتخاب کی حکمت عملی

- کثیر ٹائم فریم منتقل اوسط کراس اوور اصلاح کی حکمت عملی

- اختراعی ٹریکنگ کی حکمت عملی

- رفتار کے اشارے پر مبنی موافقت پذیر تجارتی حکمت عملی

- محور نقطہ اور فبونیکی ریٹریسیشن کی بنیاد پر خودکار رجحان کی پیروی کی حکمت عملی

- وقت کے فریموں میں EMA اور MACD پر مبنی حکمت عملی کے بعد رجحان

- کثیر اشارے والے تصادم کی واپسی کی حکمت عملی

- ای ایم اے اور ایس ایم اے کراس اوور پر مبنی رجحان کی تبدیلی کی حکمت عملی

- ٹرینڈ ٹریکنگ قلیل مدتی تجارتی حکمت عملی

- بل کی حکمت عملی کے بعد RSI رجحان

- آر ایس انڈیکس اور حرکت پذیر اوسط کے مجموعہ کی حکمت عملی

- متعدد ٹائم فریم ایم اے ٹرینڈ اسٹریٹیجی کے بعد

- دوہری اشارے نیچے خریدنے کی حکمت عملی

- بیئرش نگلنگ انورسل حکمت عملی

- رجحان اور اتار چڑھاؤ کی دوہری حکمت عملی

- ٹرینڈ سرفنگ - ڈبل حرکت پذیر اوسط کراس اوور ٹرینڈ حکمت عملی

- ڈی ایم آئی اور ایچ ایم اے کے مجموعی حکمت عملی

- رشتہ دار طاقت انڈیکس پر مبنی بہتر آر ایس آئی اسکیلپنگ حکمت عملی