رفتار رجحان کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-01-29 16:38:22ٹیگز:

جائزہ

اس حکمت عملی میں اسٹاک کی قیمتوں کے درمیانی مدتی اپ ٹرینڈ یا ڈاؤن ٹرینڈ کی نشاندہی کرنے اور رجحانات کے ابتدائی مرحلے میں پوزیشن لینے کے لئے رفتار کے اشارے اور رجحان کی پیروی شامل ہے۔ حکمت عملی پہلے قیمت کے 20 دن کی رفتار کے اشارے کا حساب لگاتی ہے ، پھر اسے 0 سے 1 تک معمول کی رفتار کی قیمت میں پروسیس کرتی ہے۔ دریں اثنا ، 20 دن کا سادہ چلتا ہوا اوسط درمیانی مدت کے رجحان کے نمائندے کے طور پر شمار کیا جاتا ہے۔ جب معمول کی رفتار 0.5 سے زیادہ ہے اور قیمت درمیانی مدت کی رجحان لائن سے اوپر ہے تو ، طویل عرصے تک جائیں۔ جب معمول کی رفتار 0.5 سے کم ہے اور قیمت درمیانی مدت کی رجحان لائن سے نیچے ہے تو ، مختصر ہوجائیں۔

حکمت عملی منطق

اس حکمت عملی کا بنیادی اشارے قیمت کا 20 دن کا رفتار فرق ہے۔ رفتار کا فرق اس طرح بیان کیا گیا ہے: (آج

اس کے علاوہ ، وسط مدتی رجحان کی سمت کا تعین کرنے کے لئے 20 دن کی سادہ چلتی اوسط بھی شامل ہے۔ چلتی اوسط رجحان تجزیہ کے لئے بصری طور پر بدیہی اوزار ہیں۔ جب قیمت چلتی اوسط لائن سے اوپر ہوتی ہے تو ، یہ ایک اپ ٹرینڈ کی نشاندہی کرتی ہے۔ جب لائن سے نیچے ہوتی ہے تو ، یہ ایک ڈاؤن ٹرینڈ کی نشاندہی کرتی ہے۔

عام رفتار اشارے اور درمیانی مدت کے رجحان کے فیصلے کو جوڑ کر ، اس حکمت عملی کا مقصد درمیانی مدت کے افق میں نمایاں تیزی اور bearish مراحل پر قبضہ کرنا ہے۔ منطق یہ ہے: اگر معمول کی رفتار 0.5 سے زیادہ ہے تو ، اس کا مطلب یہ ہے کہ قیمت حال ہی میں ایک اپ ٹرینڈ کے ساتھ تیز ہو رہی ہے۔ دریں اثنا ، اگر قیمت 20 دن کے ایم اے سے اوپر رہتی ہے تو ، درمیانی مدت اب بھی ایک اپ ٹرینڈ ہے۔ اس شرط کے تحت ، طویل عرصے تک جائیں۔ اس کے برعکس ، اگر معمول کی رفتار 0.5 سے نیچے آجاتی ہے تو ، یہ حال ہی میں تیزی سے گرنے والے رجحان کی نشاندہی کرتی ہے۔ نیز ، 20 دن کے ایم اے سے نیچے کی قیمت کے ساتھ ، درمیانی مدت bearish ہے۔ پھر ہمیں مختصر جانا چاہئے۔

مندرجہ بالا بنیادی فیصلے کی منطق کی وضاحت کرتا ہے۔ اندراجات کے ل the ، حکمت عملی صرف اس وقت مارکیٹ میں داخل ہوتی ہے جب ہم آہنگ رفتار اور رجحان سگنل کا مشاہدہ کیا جاتا ہے۔ اسٹاپ نقصان کے ل a ، ایک فکسڈ اسٹاپ سب سے زیادہ قیمت + لانگ کے لئے کم سے کم ٹِک سائز ، اور کم سے کم قیمت - شارٹس کے لئے کم سے کم ٹِک سائز پر مقرر کیا جاتا ہے ، تاکہ غیر موثر تیرتے نقصانات سے بچایا جاسکے۔

فوائد کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ تصدیق کے لئے دو اشارے کا استعمال کرنا ہے ، جو وِپساؤ میں کچھ غلط اندراجات کو مؤثر طریقے سے فلٹر کرسکتا ہے۔ صرف رفتار کے اشاروں پر انحصار کرنے سے کبھی کبھار جعلی سگنل پیدا ہوتے ہیں۔ درمیانی مدتی رجحان کی شرط کو شامل کرکے ، رفتار کے اشاروں کی صداقت کی تصدیق کی جاسکتی ہے تاکہ مختلف مارکیٹوں میں پھنسنے سے بچ سکے۔ اسی طرح ، صرف رجحان کی پیروی کرنے سے رجحان میں تیزی کے آغاز میں کچھ مواقع ضائع ہوسکتے ہیں ، جبکہ رفتار کو جوڑ کر ایسے موڑ کو بروقت انداز میں حاصل کیا جاسکتا ہے۔ لہذا دونوں اشارے ایک دوسرے کی تکمیل کرتے ہیں تاکہ زیادہ مضبوط فیصلے کیے جاسکیں۔

ایک اور فائدہ 20 دن کی مدت کا انتخاب ہے۔ یہ درمیانی مدت کا پیرامیٹر تیز رفتار تعدد کے مقابلے میں تجارتی تعدد کو کم کرنے میں مدد کرتا ہے ، جس سے حکمت عملی کو درمیانی اور طویل مدتی میں بڑی اتار چڑھاؤ کو پکڑنے کی اجازت ملتی ہے۔ دریں اثنا ، یہ قلیل مدتی مارکیٹ کے شور کو بھی فلٹر کرسکتا ہے۔

خطرے کا تجزیہ

اس حکمت عملی کا سب سے بڑا خطرہ رفتار اور رجحان کے مابین فرق میں ہے۔ غلط سیدھ میں غلط سگنل پیدا ہوسکتے ہیں۔ مثال کے طور پر ، نیچے کے رجحان کے دوران ، قلیل مدتی اچھالیں عارضی طور پر رفتار کو اوپر کی طرف دھکیل سکتی ہیں۔ اگر سیدھے طویل ہو تو ، اس میں نقصانات کا سامنا کرنا پڑ سکتا ہے۔

اس کے علاوہ ، اسٹاپ نقصان کا طریقہ کار نسبتا simple آسان ہے اور اس میں خطرات کو مکمل طور پر شامل کرنے میں ناکام ہوسکتا ہے۔ قیمتوں میں بہت زیادہ فرق کی صورت میں ، مقررہ نقصان کا سائز براہ راست گزر سکتا ہے ، جو ناکافی رد عمل ثابت ہوتا ہے۔

اصلاح کی ہدایات

یہاں اس حکمت عملی کے لئے کچھ اہم اصلاح کی سمتیں ہیں:

-

کراس انکوائری کے لئے مزید اشارے متعارف کروائیں ، جیسے ایم اے سی ڈی ، کے ڈی ، بولنگر بینڈ وغیرہ۔ اس سے رفتار کے اشاروں کی صداقت کی تصدیق اور غلط اشاروں سے بچنے میں مدد مل سکتی ہے۔

-

متحرک طور پر اسٹاپ نقصان کی سطح کو ایڈجسٹ کریں ، مثال کے طور پر اے ٹی آر یا آپشن کی قیمتوں کے ماڈلز کے ذریعہ۔ اس سے اسٹاپ کی ہٹ ہونے کا امکان کم ہوسکتا ہے۔

-

پیرامیٹر کی مدت کو بہتر بنائیں۔ موجودہ 20 دن کے پیرامیٹرز کو بہتر بنانے کے لئے ٹیسٹ کیا جاسکتا ہے۔

-

رفتار کے فرق کی خرید اور فروخت کی حد کو فرق کریں۔ فی الحال 0.5 دونوں کے لئے استعمال ہوتا ہے۔ زیادہ سے زیادہ سطح مختلف ہوسکتی ہے۔

-

غیر مناسب حجم کے ساتھ جھوٹے بریک آؤٹ سے بچنے کے لئے تجارتی حجم فلٹر شامل کریں۔

نتیجہ

یہ حکمت عملی رجحان تجزیہ اور رفتار کے اشارے کو جوڑتی ہے تاکہ درمیانی اور طویل مدتی میں رفتار کی تبدیلیوں سے پیدا ہونے والے تجارتی مواقع کو حاصل کیا جاسکے۔ سنگل اشارے کے نظام کے مقابلے میں ، متعدد اشارے کا نقطہ نظر درستگی اور منافع میں بہتری لاتا ہے۔ آسان اسٹاپ میکانزم تیزی سے رسک کنٹرول کی سہولت دیتا ہے۔ پیرامیٹر ٹوننگ ، اسٹاپ نقصان کی تکنیک اور معاون حالات پر مزید اصلاحات لچک اور موافقت کو بڑھا سکتی ہیں۔ مجموعی طور پر ، یہ توسیع کی صلاحیت کے ساتھ ایک وعدہ کرنے والی مقداری حکمت عملی کی نمائندگی کرتی ہے۔

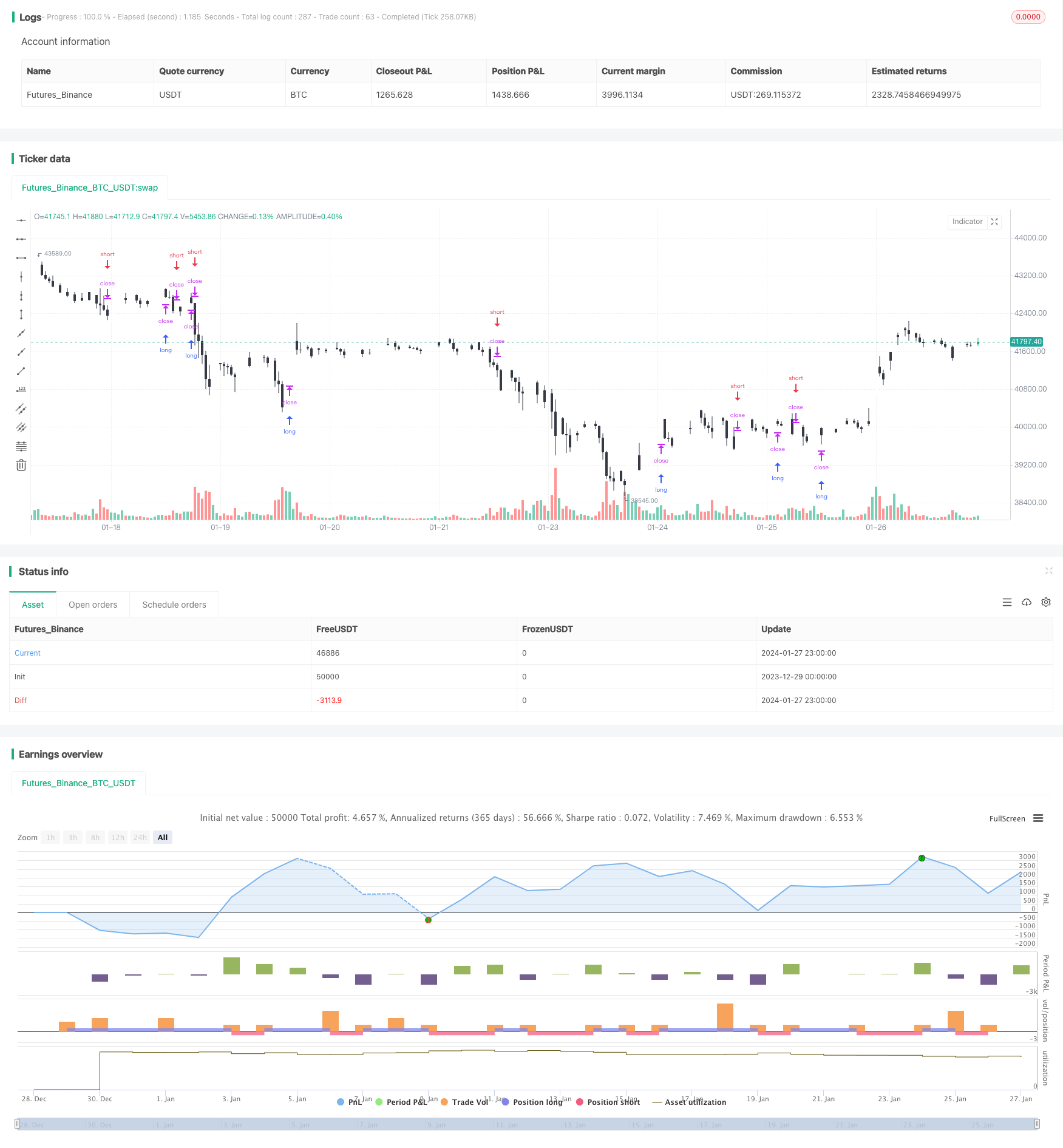

/*backtest

start: 2023-12-29 00:00:00

end: 2024-01-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Momentum Strategy, rev.2", overlay=true)

//

// Data

//

src = input(close)

lookback = input(20)

cscheme=input(1, title="Bar color scheme", options=[1,2])

//

// Functions

//

momentum(ts, p) => (ts - ts[p]) / ts[p]

normalize(src, len) =>

hi = highest(src, len)

lo = lowest(src, len)

res = (src - lo)/(hi - lo)

//

// Main

//

price = close

mid = sma(src, lookback)

mom = normalize(momentum(price, lookback),100)

//

// Bar Colors

//

clr1 = cscheme==1?black: red

clr2 = cscheme==1?white: green

barcolor(close < open ? clr1 : clr2)

//

// Strategy

//

if (mom > .5 and price > mid )

strategy.entry("MomLE", strategy.long, stop=high+syminfo.mintick, comment="MomLE")

else

strategy.cancel("MomLE")

if (mom < .5 and price < mid )

strategy.entry("MomSE", strategy.short, stop=low-syminfo.mintick, comment="MomSE")

else

strategy.cancel("MomSE")

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)

- سرحد پار سے قلیل مدتی پیشرفت کی واپسی 5EMA حکمت عملی

- RSI اشارے پر مبنی اسٹاک ٹریڈنگ پرامڈنگ حکمت عملی

- ای ایم اے چینل ٹریڈنگ حکمت عملی کے بارے میں سب کچھ

- ڈبل ڈیکر آر ایس آئی ٹریڈنگ حکمت عملی

- بولنگر بینڈ اور آر ایس آئی مجموعی حکمت عملی

- ڈبل اندر بار & رجحان کی حکمت عملی

- حیرت انگیز قیمت بریک آؤٹ حکمت عملی

- مضبوط رجحان جاری رکھنے کی حکمت عملی

- ٹرینڈ ٹریکنگ چلتی اوسط کراس اوور حکمت عملی

- بریکآؤٹ ریورس ماڈل ٹرپل ٹریڈنگ حکمت عملی پر مبنی

- پیونٹ 123 ریورس اور بریک آؤٹ رینج قلیل مدتی ٹریڈنگ حکمت عملی

- RSI پر مبنی اسٹاک ٹریڈنگ کی ہموار حکمت عملی

- ہموار اتار چڑھاؤ بینڈ کی حکمت عملی

- کموڈٹی چینل انڈیکس ریورس ٹریڈنگ کی حکمت عملی

- اے ٹی آر کے ساتھ وقت پر مبنی حکمت عملی منافع لے لو

- مومنٹم ٹرینڈ ٹریکر حکمت عملی

- ای ایم اے موم بتی بند کرنے کی حکمت عملی

- ای ایم اے کراس اوور کوانٹیٹیٹیو ٹریڈنگ حکمت عملی

- متحرک سٹاپ نقصان حرکت پذیر اوسط حکمت عملی

- اضافی اندراج کی حکمت عملی کے ساتھ اوسط واپسی