متحرک ڈبل ایکسپونینشل چلتی اوسط ٹریڈنگ کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-02-06 09:38:32ٹیگز:

جائزہ

اس حکمت عملی کا نام

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی اشارے حقیقی طاقت انڈیکس (ٹی ایس آئی) ہے۔ ٹی ایس آئی کا حساب کتاب کا فارمولا یہ ہے:

TSI = 100 * (PC1 / PC2)

جہاں پی سی 1 اور پی سی 2 بالترتیب قیمتوں میں تبدیلی کی شرح اور قیمتوں میں تبدیلی کی شرح کی مطلق قیمت کے دوہری افعال حرکت پذیر اوسط ہیں۔ دوہری افعال حرکت پذیر اوسط کا حساب پہلے قیمتوں میں تبدیلی کی شرح پر ایک لمبائی کے ساتھ ایک افعال حرکت پذیر اوسط کا اطلاق کرکے کیا جاتا ہے ، اور پھر حاصل کردہ حرکت پذیر اوسط پر ایک اور مختصر افعال حرکت پذیر اوسط کا اطلاق ہوتا ہے۔ یہ دوہری ہموار قیمتوں میں تبدیلی کی شرح میں بے ترتیب کو بہتر طور پر ختم کرسکتا ہے اور ایس ٹی آئی اشارے کے استحکام کو بہتر بنا سکتا ہے۔

ٹی ایس آئی کی قیمت کا حساب کرنے کے بعد ، حکمت عملی ٹی ایس آئی کی قیمت کے لئے ایک سگنل لائن کا حساب بھی لگاتی ہے۔ سگنل لائن کو ایک خاص مدت کے دوران ٹی ایس آئی کی قیمت کی ایک تیزی سے چلتی اوسط کے طور پر بیان کیا گیا ہے۔ اصل تجارت میں ، حکمت عملی مارکیٹ کے رجحانات کا جائزہ لیتی ہے اور ٹی ایس آئی کی قیمت اور اس کی سگنل لائن کے مابین تعلقات کا مشاہدہ کرکے تجارتی سگنل تیار کرتی ہے۔ جب ٹی ایس آئی کی قیمت سگنل لائن سے اوپر عبور کرتی ہے تو ، یہ خرید کا اشارہ ہے۔ جب ٹی ایس آئی کی قیمت سگنل لائن سے نیچے عبور کرتی ہے تو ، یہ فروخت کا اشارہ ہے۔

اس حکمت عملی کی ایک اور خصوصیت یہ ہے کہ تجارتی سائز کو متحرک طور پر ایڈجسٹ کیا جاتا ہے۔ حکمت عملی کا کوڈ ان پٹ پیرامیٹرز کے طور پر ابتدائی سرمایہ اور رسک ایکسپوزر ریشو طے کرتا ہے۔ یہ دونوں پیرامیٹر اسٹاک کی موجودہ قیمت کے ساتھ مل کر متحرک طور پر تجارت شدہ معاہدوں یا رسک ایکسپوزر کی تعداد کا حساب لگاتے ہیں۔ اس سے پوری حکمت عملی کے مجموعی خطرے کو بہتر طریقے سے کنٹرول کیا جاسکتا ہے۔

فوائد کا تجزیہ

متحرک ڈبل ایکسپونینشیل چلتی اوسط ٹریڈنگ کی حکمت عملی کئی فوائد کے ساتھ آتا ہے:

-

یہ ایس ٹی آئی اشارے کا استعمال کرتا ہے جس میں دوہری اشاریاتی ہموار کا اطلاق ہوتا ہے ، جس سے یہ مارکیٹ کے شور کے لئے کم حساس ہوتا ہے اور زیادہ درست سگنل پیدا کرنے کے قابل ہوتا ہے۔

-

یہ ایک اشارے اور اس کی سگنل لائن کو تجارت کے سگنل پیدا کرنے کے لئے عبور کرنے کے ثابت اصول پر مبنی ہے۔ اس سے بہت سے جھوٹے سگنل ختم ہوجاتے ہیں۔

-

حکمت عملی متحرک طور پر خطرے کے بجٹ کی بنیاد پر پوزیشن سائزنگ کو ایڈجسٹ کرتی ہے۔ اس سے زیادہ تجارت اور جذبات کو روکنے میں مدد ملتی ہے۔

-

یہ روزانہ اور ہفتہ وار ٹائم فریم پر کام کرتا ہے، جو سوئنگ ٹریڈنگ اور پوزیشن ٹریڈنگ دونوں کے لئے موزوں ہے۔

-

یہ سادہ انٹری / ایگزٹ منطق کی وجہ سے بوٹس اور دیگر تجارتی نظاموں میں لاگو کرنا آسان ہے۔

-

بہت سے پیرامیٹرز کو ایڈجسٹ کرنے کے لئے نہیں ہیں، نظام کو بہتر بنانے کے لئے آسان بناتا ہے.

یہ فوائد مل کر اسے اسٹاک تاجروں کے لئے ایک مضبوط اور ورسٹائل تجارتی حکمت عملی بناتے ہیں۔ محتاط ہموار اور پوزیشن سائزنگ غلط سگنل اور بڑے نقصانات سے بچنے میں مدد کرتی ہے۔

خطرے کا تجزیہ

اگرچہ متحرک ڈبل ایکسپونینشل چلتی اوسط تجارتی حکمت عملی کے بہت سے فوائد ہیں ، لیکن اس میں بھی اسٹاک کی زیادہ تر حکمت عملیوں کی طرح کچھ موروثی خطرات ہیں:

-

چونکہ ایس ٹی آئی اور سگنل لائن تاریخی قیمت کے اعداد و شمار پر مبنی ہیں ، لہذا خاص طور پر اتار چڑھاؤ والے مارکیٹ کے حالات کے دوران ہمیشہ غلط سگنل کا خطرہ ہوتا ہے۔

-

اگر مارکیٹ ایس ٹی آئی اشارے کی صفر لائن کے ارد گرد گھومتی ہے تو وِپساؤس ہوسکتے ہیں۔ اس سے نقصانات ہوسکتے ہیں۔

-

بڑی خلائی حرکتوں کا نتیجہ یہ ہوسکتا ہے کہ حکمت عملی نقصان کے ساتھ بند ہوجائے کیونکہ وہ وقت پر باہر نکلنے میں کامیاب نہیں ہوسکتی ہے۔

-

اگر مارکیٹ مضبوط رجحان میں جاری رہتی ہے تو ، ایس ٹی آئی اس رجحان کو قبل از وقت تبدیل کر سکتی ہے جس کے نتیجے میں کھوئے ہوئے منافع پیدا ہوسکتے ہیں۔

-

لیوریج اثر کی وجہ سے، خطرے کے پیرامیٹرز کی طرف سے مقرر حد سے زیادہ بڑے نقصانات ممکن ہیں.

تاہم ، ان خطرات کو پوزیشن سائزنگ ، اسٹاپ نقصانات اور دیگر رسک مینجمنٹ تکنیک جیسے پہلوؤں سے کم کیا جاسکتا ہے۔ نیز ، پیرامیٹرز اور فلٹرز کو مارکیٹ کے مختلف حالات میں کارکردگی کو زیادہ سے زیادہ کرنے کے لئے مزید بہتر بنایا جاسکتا ہے۔

اصلاح کی ہدایات

اس حکمت عملی کو بہتر بنانے کے لئے کچھ خیالات میں شامل ہیں:

-

دوہری ہموار کرنے والے پیرامیٹرز کے مختلف مجموعوں کا تجربہ کرنا تاکہ وہ مجموعہ مل سکے جو سب سے زیادہ درست تجارتی سگنل تیار کرے۔ اصلاح کے لئے طویل اور مختصر سائیکل پیرامیٹرز کو ایڈجسٹ کیا جاسکتا ہے۔

-

غیر ضروری تجارتی سگنلز کو کم کرنے کے لئے اتار چڑھاؤ ، تجارتی حجم یا دیگر اشارے پر مبنی فلٹرز کا اضافہ۔ اس سے ہر تجارت کی منافع میں اضافہ کرتے ہوئے تجارتی تعدد کو کم کیا جاسکتا ہے۔

-

اسٹاپ نقصان کی منطق کو شامل کرنا۔ مثال کے طور پر ، جب TSI کی قیمت صفر لائن کو عبور کرتی ہے۔ اس سے غیر ضروری نقصانات کو کم کیا جاسکتا ہے۔

-

اس حکمت عملی کے تحت مختلف تجارتی آلات جیسے انڈیکس ، اجناس وغیرہ کی کارکردگی کا جائزہ لینا۔ بہترین کارکردگی کے ساتھ آلات پر تجارت پر توجہ مرکوز کرنا۔

-

تجارتی آلات کو انتخابی طور پر فلٹر کرنا۔ مثال کے طور پر ، لیکویڈیٹی کا اندازہ کریں ، آلات کی اتار چڑھاؤ کی پیمائش کریں اور اعلی درجہ بندی والے پیرامیٹرز کو منتخب کریں۔

-

بہترین پیرامیٹر مجموعے کا انتخاب کرنے کے لئے واک فارورڈ تجزیہ جیسے مشین لرننگ کے طریقوں کا استعمال۔ اس سے انتخاب میں انسانی تعصب کم ہوسکتا ہے اور بہتر پیرامیٹرز حاصل ہوسکتے ہیں۔

-

مختلف مارکیٹ کے نظام پر مبنی متعدد پیرامیٹر سیٹ کا استعمال ، اور ان کے درمیان متحرک طور پر سوئچ کریں۔ مثال کے طور پر ، بیل مارکیٹوں کے دوران زیادہ جارحانہ پیرامیٹرز ، اور ریچھ مارکیٹوں کے دوران قدامت پسند پیرامیٹرز۔

مذکورہ بالا مختلف پہلوؤں کی جانچ اور ان کو بہتر بنانے سے اس حکمت عملی کے استحکام اور منافع میں مزید بہتری لانے کی صلاحیت موجود ہے۔

خلاصہ

خلاصہ یہ ہے کہ ، یہ حکمت عملی ایک نسبتا stable مستحکم اور قابل اعتماد اسٹاک ٹریڈنگ حکمت عملی ڈیزائن کرنے کے لئے TSI اشارے کی دوہری تیزی سے ہموار خصوصیات کا فائدہ اٹھاتی ہے۔ پوزیشن کے سائز کو متحرک طور پر ایڈجسٹ کرکے ، مجموعی خطرہ کی سطح کو مؤثر طریقے سے کنٹرول کیا جاسکتا ہے۔ یہ حکمت عملی قلیل مدتی اور درمیانی اور طویل مدتی تجارت دونوں کے لئے موزوں ہونے کے فوائد کو یکجا کرتی ہے۔

یقینا ، زیادہ تر مقداری تجارتی حکمت عملیوں کی طرح ، اس حکمت عملی میں بھی کچھ حدود ہیں ، جو بنیادی طور پر مارکیٹ میں شدید اتار چڑھاؤ کے اثرات کا شکار ہیں۔ اس کے علاوہ ، پیرامیٹر کے انتخاب اور فلٹرنگ کے معیار کو مسلسل بدلتی ہوئی مالیاتی منڈیوں میں زیادہ سے زیادہ موافقت اور منافع بخش حاصل کرنے کے لئے مزید جانچ اور اصلاح کی ضرورت ہے۔

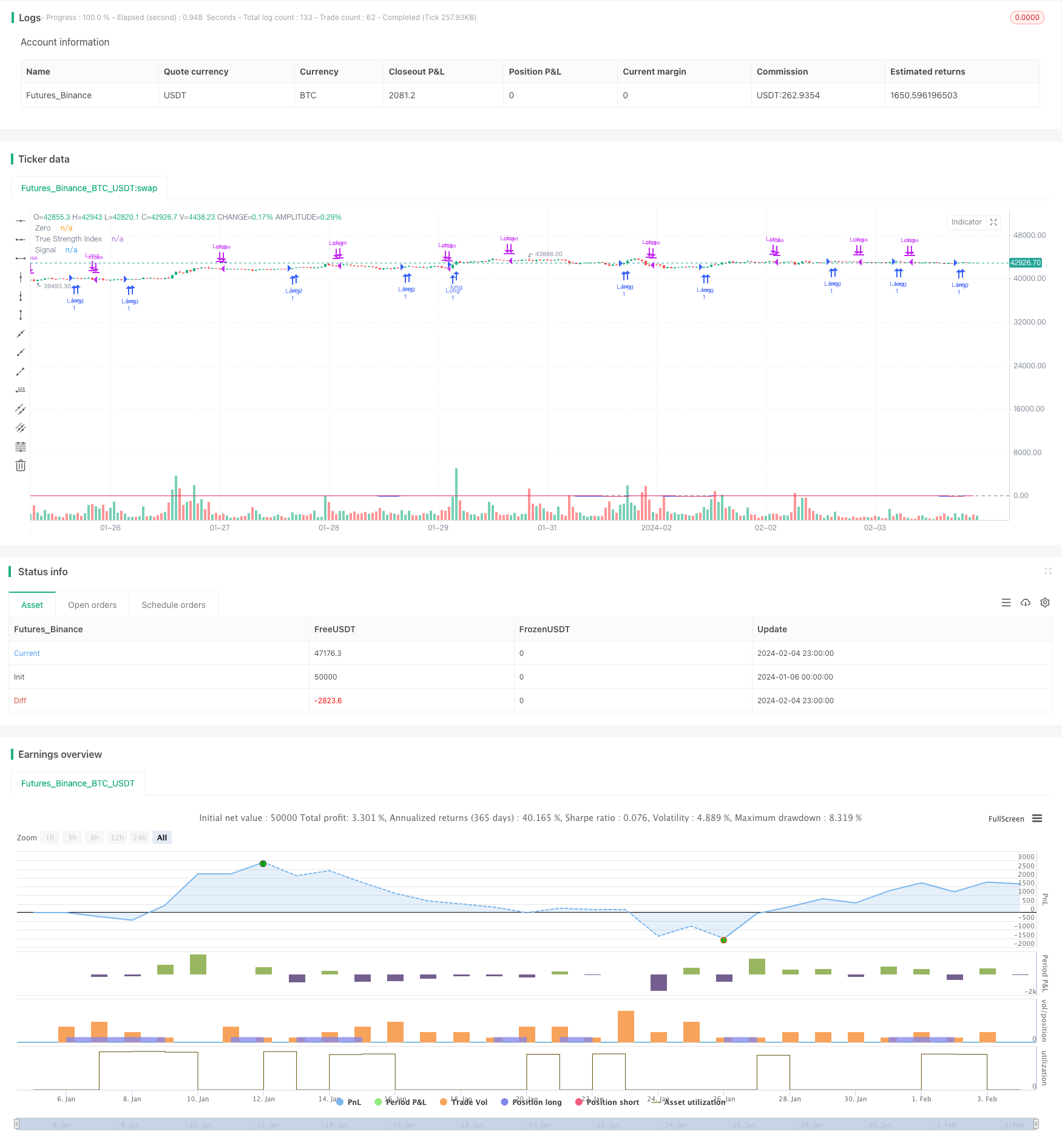

/*backtest

start: 2024-01-06 00:00:00

end: 2024-02-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © shankardey7310

//@version=5

strategy("TSI STOCKS", shorttitle="TSI", overlay=true)

initialCapital = input(10000, title="Initial Capital")

riskPercent = input(1, title="Risk Percentage") / 100

longLength = input(12, title="Long Length")

shortLength = input(9, title="Short Length")

signalLength = input(12, title="Signal Length")

price = close

pc = ta.change(price)

double_smooth(src, long, short) =>

first_smooth = ta.ema(src, long)

ta.ema(first_smooth, short)

double_smoothed_pc = double_smooth(pc, longLength, shortLength)

double_smoothed_abs_pc = double_smooth(math.abs(pc), longLength, shortLength)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

tsi_signal = ta.ema(tsi_value, signalLength)

riskAmount = (initialCapital * riskPercent) / close

if (tsi_value > tsi_signal and tsi_value[1] <= tsi_signal[1])

strategy.entry("Long", strategy.long)

if (tsi_value < tsi_signal and tsi_value[1] >= tsi_signal[1])

strategy.close("Long")

plot(tsi_value, title="True Strength Index", color=#2962FF)

plot(tsi_signal, title="Signal", color=#E91E63)

hline(0, title="Zero", color=#787B86)

- چلتی اوسط کراس اوور پر مبنی ٹرینڈ ٹریکنگ کی حکمت عملی

- ایل ٹی سی کے لئے آر ایس آئی اور بولنگر بینڈ فیوژن ٹریڈنگ کی حکمت عملی

- موڈیمم موونگ اوسط کراس اوور کی بہتر حکمت عملی

- SMA-ATR متحرک ٹریلنگ سٹاپ حکمت عملی

- ریورس ٹریکنگ کی حکمت عملی

- دوہری ریورس آربیٹریج کی حکمت عملی

- کاما اور حرکت پذیر اوسط پر مبنی رجحان کی پیروی کی حکمت عملی

- قیمت چینل اور چلتی اوسط پر مبنی رجحان کی پیروی کی حکمت عملی

- RSI متحرک پوزیشن اوسط کی حکمت عملی

- بولنگر بینڈ اور آر ایس آئی مجموعی حکمت عملی

- ایک دوہری الٹ پلٹ رفتار انڈیکس ٹریڈنگ کی حکمت عملی

- نیچے کا شکار حکمت عملی

- تاریخ کی حد کے انتخاب کے ساتھ بولنگر بینڈ کی حکمت عملی

- رجحان کے بعد سٹاپ نقصان کی حکمت عملی رجحان انتباہی اشارے پر مبنی ہے

- دوہری ہموار اسٹوکاسٹک بریسرٹ حکمت عملی

- اسٹوکاسٹک اور چلتی اوسط کراس اوور ٹرینڈ مقدار کے مطابق حکمت عملی

- مائیلیج تصور کے ساتھ مل کر 5 دن کی حرکت پذیر اوسط چینل بریک آؤٹ حکمت عملی

- اسٹاپ نقصان کے ساتھ بریک آؤٹ الٹ کرنے کی حکمت عملی

- ای ایم اے کی حکمت عملی

- LazyBear اشارے پر مبنی سکیز مومنٹم ٹریڈنگ حکمت عملی