کثیر عنصر کی مقدار پر مبنی تجارتی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-02-20 11:20:40ٹیگز:

جائزہ

یہ حکمت عملی متعدد تکنیکی اشارے جیسے آر ایس آئی ، ایم اے سی ڈی ، او بی وی ، سی سی آئی ، سی ایم ایف ، ایم ایف آئی اور وی ڈبلیو ایم اے سی ڈی کو یکجا کرتی ہے تاکہ ممکنہ انٹری کے مواقع کی نشاندہی کرنے کے لئے قیمت اور حجم کے مابین اختلافات کا پتہ لگایا جاسکے۔ اس حکمت عملی میں اعلی اتار چڑھاؤ اور گہرائی یا وی ایف آئی کی شرائط پوری ہونے پر تجارتی سگنل پیدا کرنے کے لئے صارف ڈپ کا پتہ لگانے والے اشارے بھی شامل ہیں۔ یہ حکمت عملی صرف طویل عرصے تک جاتی ہے اور پوزیشنوں کو بتدریج جمع کرنے کے لئے ٹریکنگ اسٹاپ نقصان کا استعمال کرتی ہے۔

حکمت عملی منطق

-

RSI ، MACD ، OBV ، CCI ، CMF ، MFI اور VWMACD جیسے اشارے کا حساب لگائیں ، اور انڈیکیٹرز اور تاریخی قیمتوں کے مابین تغیرات کا پتہ لگائیں جو انکولی لکیری رجسٹریشن کے طریقہ کار کا استعمال کرتے ہیں۔ جب اشارے کی قیمت نئی کم ہوجاتی ہے تو خریدنے کے سگنل تیار کریں جبکہ قیمت نہیں ہوتی ہے۔

-

صارف کے ان پٹ اتار چڑھاؤ کی حد اور گہرائی فیصد کی حد کی بنیاد پر، VFI اشارے فلٹرنگ کے ساتھ مل کر، موم بتیوں پر سگنل تیار کرتے ہیں جو اعلی اتار چڑھاؤ اور گہرائی ٹیسٹ کو پورا کرتے ہیں.

-

ابتدائی لانگ انٹری کے بعد، اگر قیمت آخری لانگ انٹری قیمت کو ایک ترتیب شدہ فیصد سے توڑتی ہے، تو ایک اور طویل پوزیشن شامل کریں.

-

ٹریک سٹاپ نقصان کا استعمال کریں جب ترتیب شدہ لے منافع تناسب تک پہنچنے کے لئے پوزیشنوں کو بند کریں.

فوائد کا تجزیہ

-

سگنل کی وشوسنییتا کو بہتر بنانے کے لئے کثیر عوامل کا مجموعہ قیمت اور حجم کے اشارے کا جامع استعمال کرتا ہے۔

-

انکولی لکیری رجسٹریشن کا طریقہ اختلافات کا پتہ لگاتا ہے اور دستی فیصلے کی ذات پرستی سے بچتا ہے۔

-

اتار چڑھاؤ، گہرائی/وی ایف آئی اشارے شامل کرنے سے واپسی کے مواقع کا پتہ چلتا ہے۔

-

کثیر اندراج جمع کرنے سے واپسی کا مکمل استعمال ممکن ہوتا ہے، اور اسٹاپ منافع کو ٹریک کرنے سے منافع میں تالا لگانے میں مدد ملتی ہے۔

خطرے کا تجزیہ

-

پیچیدہ کثیر عوامل کا فیصلہ پیرامیٹر کی اصلاح اور انحراف کے پتہ لگانے کی تاثیر پر منحصر ہے اصل کارکردگی کو متاثر کرسکتا ہے۔

-

ایک طرفہ ہولڈنگ میں زیادہ خطرہ ہوتا ہے، اگر فیصلہ غلط ہو تو بڑے نقصانات ہو سکتے ہیں۔

-

نقصان بار بار شامل کرنے کے ماڈل میں بڑھا سکتا ہے، پوزیشن سائز کو احتیاط سے کنٹرول کرنے کی ضرورت ہے.

-

اصل منافع پر تجارتی فیسوں کے اثرات پر توجہ دیں۔

اصلاح کی ہدایات

-

بہترین ترتیب کو منتخب کرنے کے لئے مختلف پیرامیٹرز اور اشارے کے مجموعے کی جانچ کریں.

-

تجارت اور زیادہ سے زیادہ نقصانات پر کنٹرول کرنے کے لئے سٹاپ نقصان کی حکمت عملی شامل کریں.

-

خطرات کو متنوع کرنے کے لئے دونوں سمتوں میں مواقع پر غور کریں.

-

پیرامیٹرز کو خود بخود بہتر بنانے کے لئے مشین لرننگ کے طریقوں کو شامل کریں.

خلاصہ

یہ حکمت عملی تکنیکی اشارے کے امتزاج کے ذریعے انٹری ٹائمنگ کی نشاندہی کرتی ہے ، اور غلط سگنلز کو ختم کرنے کے لئے صارف کے ذریعہ طے شدہ حالات اور وی ایف آئی فلٹرنگ کا استعمال کرتی ہے۔ یہ رجحان کا پیچھا کرنے والی پوزیشنوں کو جمع کرنے کے لئے پل بیک کا فائدہ اٹھاتا ہے ، جو رجحانات میں مواقع حاصل کرنے میں مدد کرتا ہے۔ لیکن اس میں غلط فیصلے اور یکطرفہ ہولڈنگ کے خطرات بھی ہیں۔ خطرات کو کم کرنے اور منافع کی جگہ کو بڑھانے کے لئے اشارے کے پیرامیٹرز ، اسٹاپ نقصان کی حکمت عملی وغیرہ پر مناسب اصلاح کی ضرورت ہے۔

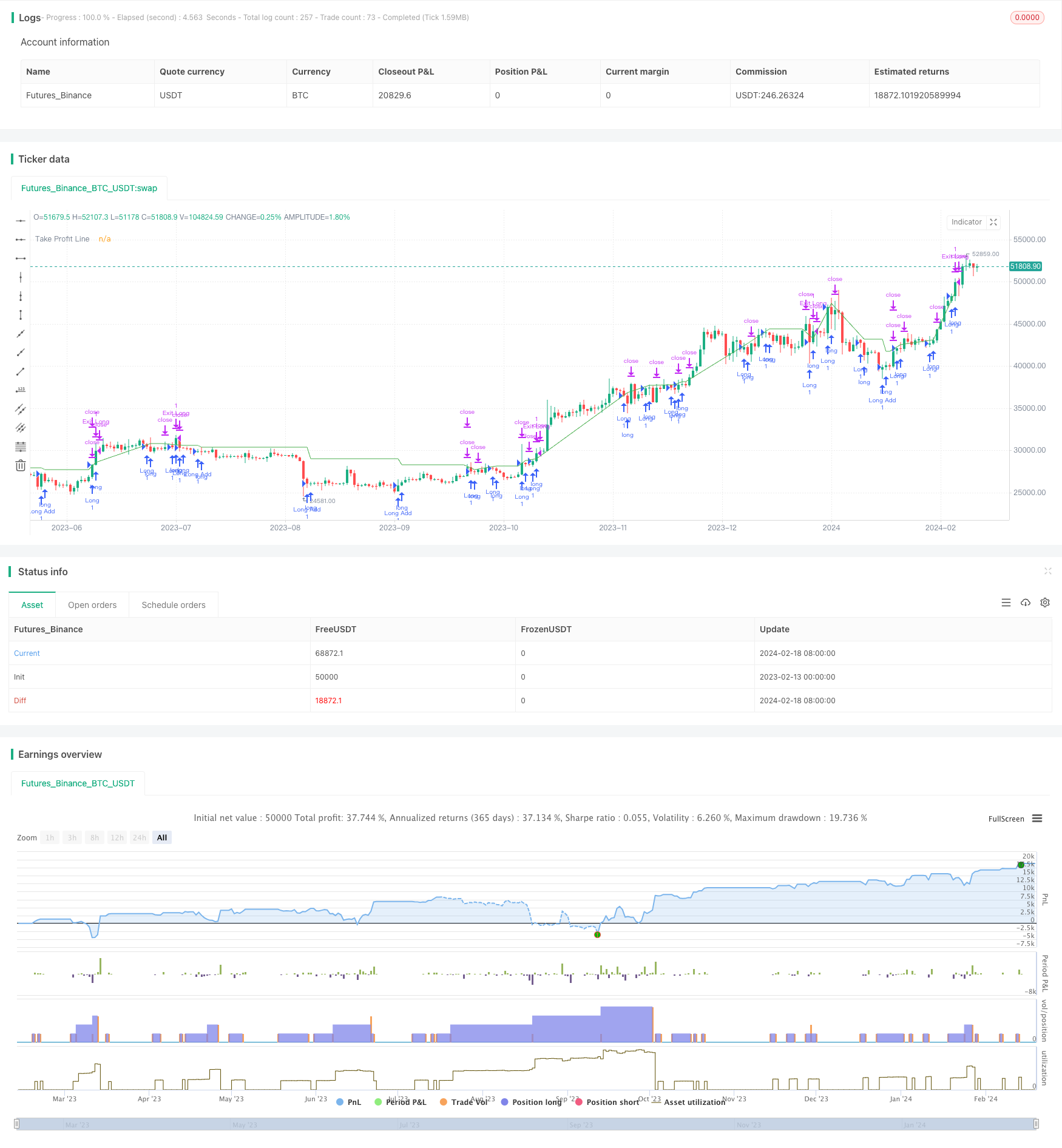

/*backtest

start: 2023-02-13 00:00:00

end: 2024-02-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © mkose81

//@version=5

strategy("RSI ve MACD Uyumsuzluğu Stratejisi (Sadece Long)", overlay=true, max_bars_back=4000,use_bar_magnifier= true,pyramiding=40)

// RSI Hesaplama

rsi = ta.rsi(close, 14)

float botRSI = na

botRSI := ta.pivotlow(5, 5)

botcRSI = 0

botcRSI := botRSI ? 5 : nz(botcRSI[1]) + 1

newbotRSI = ta.pivotlow(5, 0)

emptylRSI = true

if not na(newbotRSI) and newbotRSI < low[botcRSI]

diffRSI = (newbotRSI - low[botcRSI]) / botcRSI

llineRSI = newbotRSI - diffRSI

for x = 1 to botcRSI - 1 by 1

if close[x] < llineRSI

emptylRSI := false

break

llineRSI -= diffRSI

emptylRSI

// Pozitif Uyumsuzluk Alım Sinyali - RSI

alRSI = 0

if emptylRSI and not na(newbotRSI)

if rsi[botcRSI] < rsi

alRSI := 1

// MACD Hesaplama

[macd, signal, _] = ta.macd(close, 21, 55, 8)

float botMACD = na

botMACD := ta.pivotlow(5, 5)

botcMACD = 0

botcMACD := botMACD ? 5 : nz(botcMACD[1]) + 1

newbotMACD = ta.pivotlow(5, 0)

emptylMACD = true

if not na(newbotMACD) and newbotMACD < low[botcMACD]

diffMACD = (newbotMACD - low[botcMACD]) / botcMACD

llineMACD = newbotMACD - diffMACD

for x = 1 to botcMACD - 1 by 1

if close[x] < llineMACD

emptylMACD := false

break

llineMACD -= diffMACD

emptylMACD

// Pozitif Uyumsuzluk Alım Sinyali - MACD

alMACD = 0

if emptylMACD and not na(newbotMACD)

if macd[botcMACD] < macd

alMACD := 1

// OBV Hesaplama ve Uyumsuzluk Tespiti

obv = ta.cum(ta.change(close) > 0 ? volume : ta.change(close) < 0 ? -volume : 0)

float botOBV = na

botOBV := ta.pivotlow(5, 5)

botcOBV = 0

botcOBV := botOBV ? 5 : nz(botcOBV[1]) + 1

newbotOBV = ta.pivotlow(5, 0)

emptylOBV = true

if not na(newbotOBV) and newbotOBV < obv[botcOBV]

diffOBV = (newbotOBV - obv[botcOBV]) / botcOBV

llineOBV = newbotOBV - diffOBV

for x = 1 to botcOBV - 1 by 1

if obv[x] < llineOBV

emptylOBV := false

break

llineOBV -= diffOBV

emptylOBV

// Pozitif Uyumsuzluk Alım Sinyali - OBV

alOBV = 0

if emptylOBV and not na(newbotOBV)

if obv[botcOBV] < obv

alOBV := 1

// CCI Hesaplama ve Uyumsuzluk Tespiti

cci = ta.cci(close, 20)

float botCCI = na

botCCI := ta.pivotlow(5, 5)

botcCCI = 0

botcCCI := botCCI ? 5 : nz(botcCCI[1]) + 1

newbotCCI = ta.pivotlow(5, 0)

emptylCCI = true

if not na(newbotCCI) and newbotCCI < cci[botcCCI]

diffCCI = (newbotCCI - cci[botcCCI]) / botcCCI

llineCCI = newbotCCI - diffCCI

for x = 1 to botcCCI - 1 by 1

if cci[x] < llineCCI

emptylCCI := false

break

llineCCI -= diffCCI

emptylCCI

// Pozitif Uyumsuzluk Alım Sinyali - CCI

alCCI = 0

if emptylCCI and not na(newbotCCI)

if cci[botcCCI] < cci

alCCI := 1

// CMF Hesaplama

length = 20

mfm = ((close - low) - (high - close)) / (high - low)

mfv = mfm * volume

cmf = ta.sma(mfv, length) / ta.sma(volume, length)

float botCMF = na

botCMF := ta.pivotlow(5, 5)

botcCMF = 0

botcCMF := botCMF ? 5 : nz(botcCMF[1]) + 1

newbotCMF = ta.pivotlow(5, 0)

emptylCMF = true

if not na(newbotCMF) and newbotCMF < cmf[botcCMF]

diffCMF = (newbotCMF - cmf[botcCMF]) / botcCMF

llineCMF = newbotCMF - diffCMF

for x = 1 to botcCMF - 1 by 1

if cmf[x] < llineCMF

emptylCMF := false

break

llineCMF -= diffCMF

emptylCMF

// Pozitif Uyumsuzluk Alım Sinyali - CMF

alCMF = 0

if emptylCMF and not na(newbotCMF)

if cmf[botcCMF] < cmf

alCMF := 1

// MFI Hesaplama

lengthMFI = 14

mfi = ta.mfi(close, lengthMFI)

float botMFI = na

botMFI := ta.pivotlow(mfi, 5, 5)

botcMFI = 0

botcMFI := botMFI ? 5 : nz(botcMFI[1]) + 1

newbotMFI = ta.pivotlow(mfi, 5, 0)

emptylMFI = true

if not na(newbotMFI) and newbotMFI < mfi[botcMFI]

diffMFI = (newbotMFI - mfi[botcMFI]) / botcMFI

llineMFI = newbotMFI - diffMFI

for x = 1 to botcMFI - 1 by 1

if mfi[x] < llineMFI

emptylMFI := false

break

llineMFI -= diffMFI

emptylMFI

// Pozitif Uyumsuzluk Alım Sinyali - MFI

alMFI = 0

if emptylMFI and not na(newbotMFI)

if mfi[botcMFI] < mfi

alMFI := 1

// VWMACD Hesaplama

fastLength = 12

slowLength = 26

signalSmoothing = 9

vwmacd = ta.ema(close, fastLength) - ta.ema(close, slowLength)

signalLine = ta.ema(vwmacd, signalSmoothing)

histogram = vwmacd - signalLine

// VWMACD Uyumsuzluk Tespiti

float botVWMACD = na

botVWMACD := ta.pivotlow(histogram, 5, 5)

botcVWMACD = 0

botcVWMACD := botVWMACD ? 5 : nz(botcVWMACD[1]) + 1

newbotVWMACD = ta.pivotlow(histogram, 5, 0)

emptylVWMACD = true

if not na(newbotVWMACD) and newbotVWMACD < histogram[botcVWMACD]

diffVWMACD = (newbotVWMACD - histogram[botcVWMACD]) / botcVWMACD

llineVWMACD = newbotVWMACD - diffVWMACD

for x = 1 to botcVWMACD - 1 by 1

if histogram[x] < llineVWMACD

emptylVWMACD := false

break

llineVWMACD -= diffVWMACD

emptylVWMACD

// Pozitif Uyumsuzluk Alım Sinyali - VWMACD

alVWMACD = 0

if emptylVWMACD and not na(newbotVWMACD)

if histogram[botcVWMACD] < histogram

alVWMACD := 1

//Dipci indikator

lengthd= 130

coef = 0.2

vcoef = 2.5

signalLength = 5

smoothVFI = false

ma(x, y) =>

smoothVFI ? ta.sma(x, y) : x

typical = hlc3

inter = math.log(typical) - math.log(typical[1])

vinter = ta.stdev(inter, 30)

cutoff = coef * vinter * close

vave = ta.sma(volume, lengthd)[1]

vmax = vave * vcoef

vc = volume < vmax ? volume : vmax //min( volume, vmax )

mf = typical - typical[1]

iff_4 = mf < -cutoff ? -vc : 0

vcp = mf > cutoff ? vc : iff_4

vfi = ma(math.sum(vcp, lengthd) / vave, 3)

vfima = ta.ema(vfi, signalLength)

d = vfi - vfima

// Kullanıcı girdileri

volatilityThreshold = input.float(1.005, title="Volume Percentage Threshold")

pinThreshold = input.float(1.005, title="Deep Percentage Threshold")

// Hesaplamalar

volatilityPercentage = (high - low) / open

pinPercentage = close > open ? (high - close) / open : (close - low) / open

// Volatilite koşulu ve VFI ile filtreleme

voldip = volatilityPercentage >= volatilityThreshold or pinPercentage >= pinThreshold

volCondition = voldip and vfi< 0 // VFI değeri 0'dan küçükse volCondition aktif olacak

threeCommasEntryComment = input.string(title="3Commas Entry Comment", defval="")

threeCommasExitComment = input.string(title="3Commas Exit Comment", defval="")

takeProfitPerc = input.float(1, title="Take Profit Percentage (%)") / 100

fallPerc = input.float(5, title="Percentage for Additional Buy (%)") / 100

// Değişkenlerin tanımlanması

var float lastBuyPrice = na

var float tpPrice = na

var int lastTpBar = na

// Alım koşulları

longCondition = alRSI or alMACD or alOBV or alCCI or alCMF or alMFI or alVWMACD or volCondition

// Son alım fiyatını saklamak için değişken

// İlk alım stratejisi

if (longCondition and strategy.position_size == 0)

strategy.entry("Long", strategy.long,comment=threeCommasEntryComment)

lastBuyPrice := open

// İkinci ve sonraki alım koşulları (son alım fiyatının belirlenen yüzde altında)

if (open < lastBuyPrice * (1 - fallPerc) and strategy.position_size > 0)

strategy.entry("Long Add", strategy.long,comment=threeCommasEntryComment)

lastBuyPrice := open

// Kar alma fiyatını hesaplama ve strateji çıkışı

tp_price = strategy.position_avg_price * (1 + takeProfitPerc)

if strategy.position_size > 0

strategy.exit("Exit Long", "Long", limit=tp_price,comment=threeCommasExitComment)

strategy.exit("Exit Long Add", "Long Add", limit=tp_price,comment=threeCommasExitComment)

tpPrice := na // Pozisyon kapandığında TP çizgisini sıfırla

// Kar alma seviyesi çizgisi çizme

plot(strategy.position_size > 0 ? tp_price : na, color=color.green, title="Take Profit Line")

- دوہری حرکت پذیر اوسط کا پیچھا کرنے کی حکمت عملی

- ای ایم اے پر مبنی قلیل مدتی تجارتی حکمت عملی

- کثیر عنصر ذہین تجارتی حکمت عملی

- کراس موونگ ایوریج ریورسنگ کی حکمت عملی

- تبدیلی کی شرح کو بہتر بنانے کی حکمت عملی

- کثیر دورانیہ چلتی اوسط چینل رجحان کی پیروی کی حکمت عملی

- اشارے کی حکمت عملی کے مجموعے میں پیشرفت کا رجحان

- جمع کرنے کے مرحلے کی شناخت اور تجارتی حکمت عملی

- او بی وی، سی ایم او اور کوپاک وکر پر مبنی تجارتی حکمت عملی

- سی ڈی سی ایکشن زون کی حکمت عملی

- ہموار انحراف پر مبنی حکمت عملی کے بعد رجحان

- Ichimoku کلاؤڈ آسکیلیٹر ٹریڈنگ حکمت عملی

- ڈبل ڈاؤنٹم ریورسنگ میڈین ریورسنگ ڈی سی اے گرڈ کی حکمت عملی

- قاتل کی گرڈ بی

ایک متحرک گرڈ ٹریڈنگ کی حکمت عملی - کثیر ٹائم فریم چلتی اوسط کراس اوور حکمت عملی

- انکولی صفر تاخیر افقی حرکت پذیر اوسط مقداری تجارتی حکمت عملی

- مومنٹم برک حکمت عملی

- Volatility Breakout Reversal ٹریڈنگ حکمت عملی

- موم بتی پیٹرن ٹریڈنگ کی حکمت عملی

- ADX فلٹرڈ سپر ٹرینڈ پیویٹ ٹریڈنگ حکمت عملی