انٹرا ڈے شدت انڈیکس کے ساتھ بولنگر بینڈ میڈین ریورس کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-02-20 15:07:59ٹیگز:

جائزہ

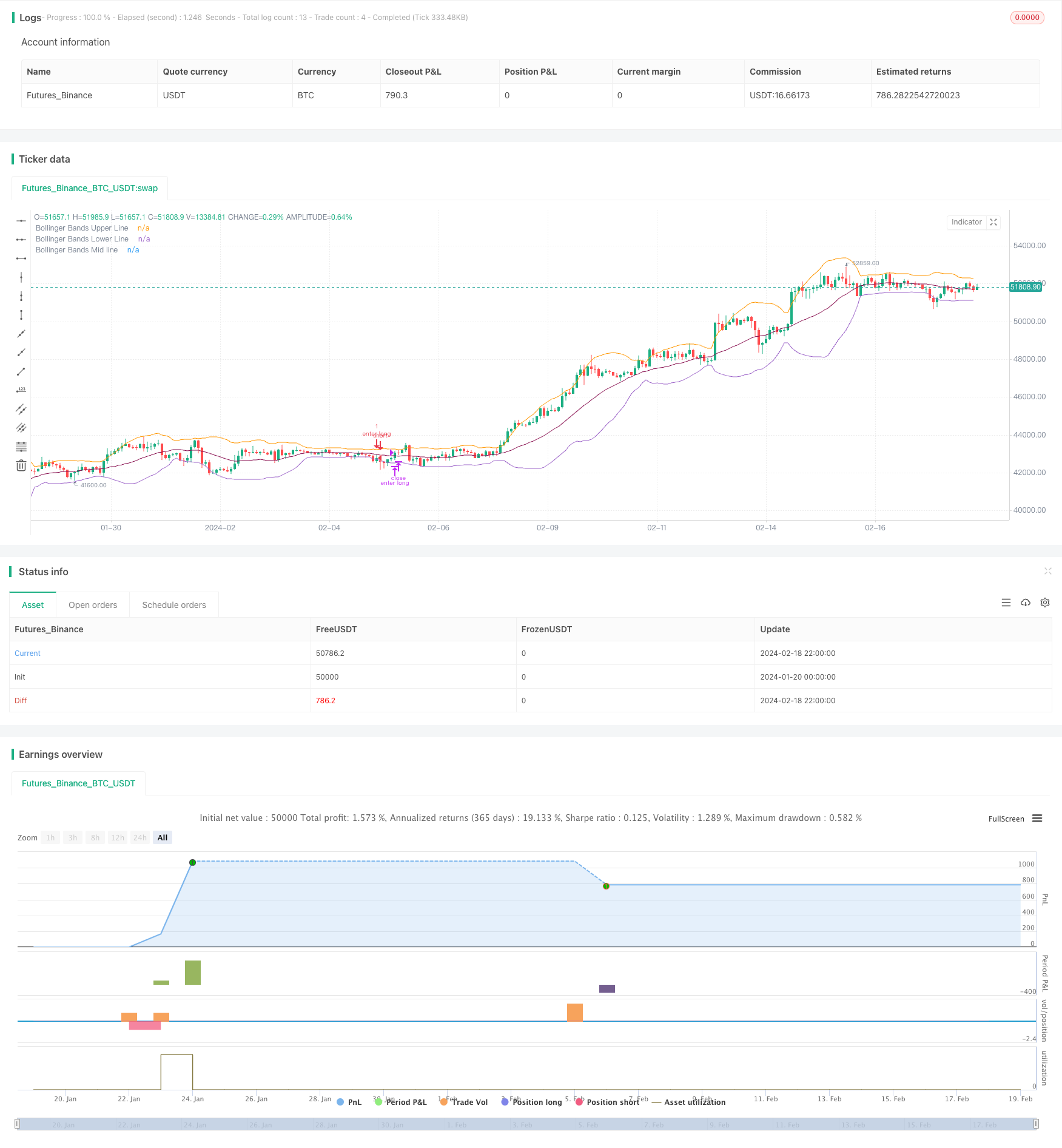

یہ حکمت عملی بولنگر بینڈ اور انٹرا ڈے شدت انڈیکس پر مبنی اوسط ریورسشن حکمت عملی ہے۔ یہ انٹری ٹائمنگ کا تعین کرنے کے لئے بولنگر بینڈ کے اوپری اور نچلے بینڈ کی قیمتوں میں خرابی کا استعمال کرتا ہے ، جس میں حجم اشارے انٹرا ڈے شدت انڈیکس کے ساتھ مل کر۔ اس حکمت عملی کے فوائد میں شامل ہیں: قیمتوں کی اوسط ریورسشن سے منافع حاصل کرنا ، اور حجم اشارے کے ساتھ سگنل کو فلٹر کرنا۔ تاہم ، اس میں بڑے ڈرا ڈاؤن اور طویل منافع کا وقت جیسے خطرات بھی ہیں۔

حکمت عملی کا اصول

حکمت عملی سب سے پہلے بولنگر بینڈز کے وسط بینڈ ، اوپری بینڈ اور نچلے بینڈ کا حساب لگاتی ہے۔ وسط بینڈ بندش کی قیمت کا سادہ چلتا ہوا اوسط یا تیزی سے چلتا ہوا اوسط ہے۔ اوپری اور نچلے بینڈ وسط بینڈ پر دو معیاری انحراف کو شامل / گھٹانے سے بنائے جاتے ہیں۔ جب قیمت نچلے بینڈ سے گزرتی ہے تو ، اسے طویل پوزیشن لیتے ہوئے اوسط ریورس کا موقع سمجھا جاتا ہے۔ جب قیمت اوپری بینڈ سے گزرتی ہے تو ، اسے اوسط سے زیادہ انحراف سمجھا جاتا ہے ، مختصر پوزیشن لیتے ہوئے۔

حکمت عملی میں فیصلہ کرنے کے لئے ایک معاون اشارے کے طور پر ، انٹرا ڈے شدت انڈیکس متعارف کرایا گیا ہے۔ یہ اشارے قیمت اور حجم دونوں کی معلومات کو یکجا کرتا ہے۔ جب انڈیکس مثبت ہوتا ہے تو ، اس سے یہ ظاہر ہوتا ہے کہ خریداری کی طاقت مضبوط ہو رہی ہے ، جس سے طویل سگنل ملتا ہے۔ جب انڈیکس منفی ہوتا ہے تو ، اس سے یہ ظاہر ہوتا ہے کہ فروخت کی طاقت مضبوط ہو رہی ہے ، جس سے مختصر سگنل ملتا ہے۔

کھلنے والی پوزیشنوں کے ل the ، حکمت عملی کے لئے بولنگر بینڈ بینڈ کی قیمت اور انٹرا ڈے شدت انڈیکس اشارے کے فیصلے دونوں کی ضرورت ہوتی ہے۔ اسٹاپ نقصان کے ل the ، حکمت عملی وقت پر مبنی اسٹاپ نقصان کو اپناتی ہے۔ اگر کچھ ادوار کے بعد کوئی منافع نہیں ہوتا ہے تو ، حکمت عملی نقصان کو کم کرنے اور باہر نکلنے کا انتخاب کرتی ہے۔

فوائد کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ یہ قیمتوں کی اوسط واپسی کو منافع میں استعمال کرتا ہے۔ جب قیمتوں میں اوسط سے بڑے انحراف ہوتے ہیں تو ، اعدادوشمار کے قوانین کے مطابق ، قیمتوں میں اوسط کی واپسی کا امکان نسبتا large بڑا ہوتا ہے۔ یہ حکمت عملی کے آپریشن کی نظریاتی بنیاد فراہم کرتا ہے۔

ایک اور فائدہ یہ ہے کہ قیمت کے اشاروں کو فلٹر کرنے کے لئے حجم اشارے - انٹرا ڈے شدت انڈیکس کا تعارف کرایا گیا ہے۔ تجارتی حجم قیمت کے اشاروں کی صداقت کو ثابت کرسکتے ہیں۔ اس سے کم حجم کے ساتھ کچھ پرتشدد قیمتوں میں اتار چڑھاؤ میں پیدا ہونے والے غلط اشاروں سے گریز ہوتا ہے۔

خطرے کا تجزیہ

اگرچہ یہ حکمت عملی قیمت کی اوسط ریورسز کے احتمالاتی واقعے پر انحصار کرتی ہے ، لیکن مارکیٹ کی قیمتوں کی بے ترتیب حرکت اب بھی اسٹاپ نقصان کو متحرک کرسکتی ہے ، جس سے نقصانات کا سامنا کرنا پڑتا ہے۔ یہ ایک عام خطرہ ہے جس کا سامنا اوسط ریورس کی حکمت عملیوں کو کرنا پڑتا ہے۔

ایک اور اہم خطرہ یہ ہے کہ قیمتوں میں واپس آنے کا عمل نسبتا long لمبا سائیکل ہے۔ سرمایہ کاروں کے ل capital ، سرمایہ کو کچھ عرصے تک برقرار رکھا جاسکتا ہے۔ اس طرح کا وقت کا خطرہ سرمایہ کاروں کو دوسرے بہتر سرمایہ کاری کے مواقع سے محروم کرنے کا سبب بن سکتا ہے۔

اصلاح کی ہدایات

حکمت عملی کو مندرجہ ذیل پہلوؤں میں بہتر بنایا جاسکتا ہے:

-

بولنگر بینڈ پیرامیٹرز کو بہتر بنائیں، مختلف مارکیٹوں کی اتار چڑھاؤ کے مطابق ڈائیویشن اور سائیکل میٹرکس کو ایڈجسٹ کریں

-

ہموار کو بڑھانے کے لئے دوسرے قسم کے چلتی اوسط، جیسے وزن چلتی اوسط کی کوشش کریں

-

حجم کی قیمت کی تصدیق کے بہتر سگنل کی تلاش میں ، حجم کے دیگر اشارے آزمائیں

-

سٹاپ نقصان / منافع لینے کی حکمت عملی شامل کریں، ہر حکم کے لئے زیادہ سے زیادہ نقصان کو کنٹرول کریں

نتیجہ

اختتام کے طور پر ، یہ حکمت عملی ایک عام اوسط ریورسشن حکمت عملی ہے۔ یہ احتمالاتی واقعات پر منافع حاصل کرتی ہے ، لیکن خطرات بھی واضح ہیں۔ پیرامیٹرز کی ایڈجسٹمنٹ اور اشارے کی اصلاح کے ذریعے بہتر نتائج حاصل کیے جاسکتے ہیں۔ لیکن سرمایہ کاروں کے لئے ، اس حکمت عملی کی خصوصیات کو صحیح طریقے سے پہچاننا بھی کلیدی حیثیت رکھتا ہے۔

/*backtest

start: 2024-01-20 00:00:00

end: 2024-02-19 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// Bollinger Bands Strategy with Intraday Intensity Index

// by SparkyFlary

//For Educational Purposes

//Results can differ on different markets and can fail at any time. Profit is not guaranteed.

strategy(title="Bollinger Bands Strategy with Intraday Intensity Index", shorttitle="Bollinger Bands Strategy", overlay=true)

BBlength = input(20, title="Bollinger Bands length")

BBmaType = input("SMA", title="Bollinger Bands MA type", type=input.string, options=["SMA", "EMA"])

BBprice = input(close, title="source")

timeStop = input(10, title="Time-based stop length")

BBmult = input(2.0, title="Bollinger Bands Standard Deviation")

withIII = input(true, title="with Intraday Intensity Index?")

IIIlength = input(21, title="Intraday Intensity Index length")

//function for choosing moving averages

f_ma(type, src, len) =>

float result = 0

if type == "SMA"

result := sma(src, len)

if type == "EMA"

result := ema(src, len)

result

//Intraday Intensity Index

k1 = (2 * close - high - low) * volume

k2 = high != low ? high - low : 1

i = k1 / k2

iSum = sum(i, IIIlength)

//Bollinger Bands

BBbasis = f_ma(BBmaType, BBprice, BBlength)

BBdev = BBmult * stdev(BBprice, BBlength)

BBupper = BBbasis + BBdev

BBlower = BBbasis - BBdev

plot(BBupper, title="Bollinger Bands Upper Line")

plot(BBlower, title="Bollinger Bands Lower Line")

plot(BBbasis, title="Bollinger Bands Mid line", color=color.maroon)

//Strategy

buy = close[1]<BBlower[1] and close>BBlower and (withIII ? iSum>0 : 1)

sell = close>BBbasis or buy[timeStop] or (strategy.openprofit>0 and buy==0 and buy[1]==0 and buy[2]==0 and buy[3]==0)

short = close[1]>BBupper[1] and close<BBupper and (withIII ? iSum<0 : 1)

cover = close<BBbasis or short[timeStop] or (strategy.openprofit>0 and short==0 and short[1]==0 and short[2]==0 and short[3]==0)

strategy.entry(id="enter long", long=true, when=buy)

strategy.close(id="enter long", comment="exit long", when=sell)

strategy.entry(id="enter short", long=false, when=short)

strategy.close(id="enter short", comment="exit short", when=cover)

- بولنگر بینڈز بریک آؤٹ حکمت عملی

- بااختیار منصفانہ قدر فرق کی حکمت عملی

- موشن میڈیم کراس اوور سسٹم

- چوٹی سے چوٹی کے پیٹرن پر مبنی تجارتی حکمت عملی

- متعدد ای ایم اے خریدنے کی حکمت عملی

- او بی وی ای ایم اے کراس اوور ٹرینڈ اسٹریٹیجی کے بعد

- RSI اور MA کراس اوور ٹرینڈ ٹریکنگ کی حکمت عملی

- ڈبل تصدیق کے ساتھ الٹ رفتار کی حکمت عملی

- لانگ لائن کوانٹم حکمت عملی کے لئے ای ایم اے کراس اوور

- انتہائی ریورس ٹریکنگ کی حکمت عملی

- B-Xtrender افقی اوسط چلتی کراس اوور حکمت عملی

- چلتی اوسط رجحان کی نگرانی کی حکمت عملی

- چلتی اوسط اور MACD کے ساتھ ایک مشترکہ RSI حکمت عملی

- ای ایم اے، آر ایس آئی اور ایم اے سی ڈی پر مبنی ملٹی ٹائم فریم ٹریڈنگ حکمت عملی

- اہم نکات پر مبنی محور الٹ کی مقداری حکمت عملی

- تین رنگ کراس ٹرینڈ ٹریکنگ کی حکمت عملی

- متحرک پوزیشن بلڈنگ حکمت عملی

- دوہری حرکت پذیر اوسط کا پیچھا کرنے کی حکمت عملی

- ای ایم اے پر مبنی قلیل مدتی تجارتی حکمت عملی

- کثیر عنصر ذہین تجارتی حکمت عملی