RSI اور MA کراس اوور ٹرینڈ ٹریکنگ کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-02-20 15:31:15ٹیگز:

جائزہ

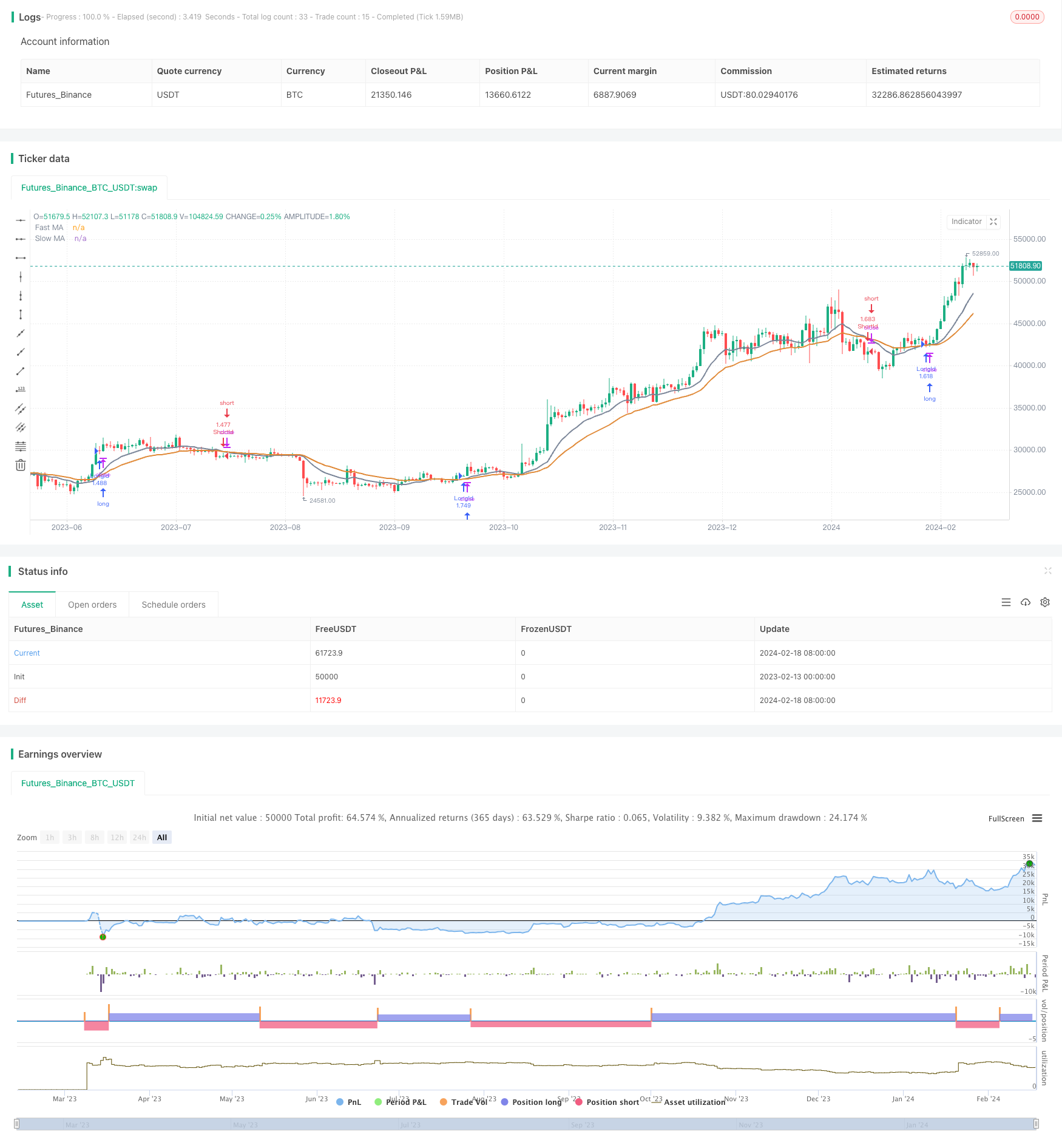

یہ حکمت عملی مارکیٹ کے رجحانات اور انٹری سگنلز کا تعین آر ایس آئی اشارے اور مختلف ادوار کے دو حرکت پذیر اوسط (ایم اے) کے کراس اوور کے ذریعہ کرتی ہے۔ یہ صرف اس وقت طویل ہوجاتا ہے جب آر ایس آئی اپنے 26 پیریڈ ایم اے سے اوپر ہوتا ہے اور جب آر ایس آئی خطرے کو کنٹرول کرنے کے لئے نیچے ہوتا ہے تو مختصر ہوجاتا ہے۔

حکمت عملی منطق

اس حکمت عملی میں 12 اور 26 پیریڈ کے دو ایم اے استعمال کیے جاتے ہیں۔ جب 12 پیریڈ فاسٹ ایم اے 26 پیریڈ سست ایم اے سے اوپر گزر جاتا ہے تو ، اس سے بڑھتے ہوئے رجحان کا اشارہ ہوتا ہے ، اور اس کے برعکس۔ یہ حکمت عملی سونے کے کراس اوور پر لمبی جاتی ہے اور دو ایم اے کے موت کے کراس اوور پر مختصر ہوجاتی ہے۔

آر ایس آئی اشارے کا استعمال اوور بکڈ / اوور سیلڈ زونز کا تعین کرنے کے لئے بھی کیا جاتا ہے۔ صرف اس وقت جب آر ایس آئی اپنے 26 پیریڈ ایم اے سے زیادہ ہے تو حکمت عملی گولڈن کراس اوور پر لمبی پوزیشنیں کھولے گی۔ اور صرف اس وقت جب آر ایس آئی کم ہے تو وہ موت کراس اوور پر مختصر پوزیشنیں کھولے گی۔ اس سے اوور بکڈ / اوور سیلڈ صورتحال کے خلاف جبری اندراجات سے گریز ہوتا ہے اور اس طرح خطرات پر قابو پایا جاتا ہے۔

فوائد کا تجزیہ

رجحان اور ٹائمنگ تجزیہ کے لئے ایم اے اور آر ایس آئی کو یکجا کرکے ، یہ حکمت عملی مؤثر طریقے سے رجحانات کو ٹریک کرسکتی ہے۔ آر ایس آئی فلٹر تجارتی تعدد کو کم کرتا ہے اور مارکیٹوں کی حدوں میں وِپساؤ سے بچتا ہے۔ اسٹاپ نقصان کا استعمال نہ کرنے سے اعلی منافع کے ل full مکمل رجحان کی پیروی کی جاسکتی ہے۔

خطرے کا تجزیہ

اسٹاپ نقصان کے بغیر ، غلط سگنلز پر نقصانات میں اضافہ ہوسکتا ہے۔ بڑی خلائی حرکتیں بھی بڑے نقصانات کا باعث بن سکتی ہیں۔ نیز ، آر ایس آئی فلٹرز کو غلط طریقے سے ترتیب دینے سے اچھے انٹری سگنلز کی کمی واقع ہوسکتی ہے۔

زیادہ سے زیادہ نقصانات پر قابو پانے کے لئے اسٹاپ نقصان کا استعمال کرنے پر غور کریں۔ بہتر فلٹرز کے ل R آر ایس آئی پیرامیٹرز کو ٹھیک کریں۔ اتار چڑھاؤ والی منڈیوں کے ل the ، رجحان کا اندازہ کرنے کے لئے سست ایم اے استعمال کریں۔

اصلاح کی ہدایات

اسٹریٹیجی کو مندرجہ ذیل پہلوؤں میں بہتر بنایا جاسکتا ہے:

-

مختلف ادوار کے ایم اے کے مجموعے کا تجربہ کریں تاکہ موجودہ مارکیٹ کے حالات کے مطابق پیرامیٹرز تلاش کیے جائیں۔

-

بہتر انٹری ٹائمنگ کے لئے آر ایس آئی کے ادوار اور فلٹر منطق کو بہتر بنائیں۔

-

بہتر نظام استحکام کے لیے حجم جیسے دیگر اشارے شامل کریں۔

-

رجحان کی پیروی اور خطرے کے کنٹرول کو متوازن کرنے کے لئے سٹاپ نقصان کی حکمت عملی کو بہتر بنائیں، مثال کے طور پر، ٹریلر سٹاپ، فی صد سٹاپ، متحرک سٹاپ وغیرہ.

نتیجہ

یہ حکمت عملی نسبتا simple آسان اور سیدھی ہے ، رجحانات کا تعین کرنے کے لئے ایم اے کراس اوورز اور جبری اندراجات سے بچنے کے لئے آر ایس آئی کا استعمال کرتے ہوئے ، اس طرح اچھی واپسی کے لئے رجحانات کا سراغ لگایا جاسکتا ہے۔ پیرامیٹر ٹیوننگ اور پیچیدہ مارکیٹ کے ماحول کے مطابق دوسرے فلٹرز کا اضافہ کرکے مزید بہتری لائی جاسکتی ہے۔

/*backtest

start: 2023-02-13 00:00:00

end: 2024-02-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title = "EMA Cross Strategy", shorttitle = "EMA Cross",calc_on_order_fills=true,calc_on_every_tick =true, initial_capital=21000,commission_value=.25,overlay = true,default_qty_type = strategy.percent_of_equity, default_qty_value = 100)

StartYear = input(2018, "Backtest Start Year")

StartMonth = input(1, "Backtest Start Month")

StartDay = input(1, "Backtest Start Day")

UseStopLoss = input(false,"UseStopLoss")

//rsiLong = true

rsi1 = rsi(close, 14)

window() => true

stopLoss = input(20, title = "Stop loss percentage(0.1%)")

//stopLoss = input(200, title = "Stop loss percentage(0.1%)")

maFastSource = input(defval = open, title = "Fast MA Source")

maFastLength = input(defval = 12, title = "Fast MA Period", minval = 1)

// long ma

maSlowSource = input(defval = open, title = "Slow MA Source")

maSlowLength = input(defval = 26, title = "Slow MA Period", minval = 1)

maFast = ema(maFastSource, maFastLength)

maSlow = ema(maSlowSource, maSlowLength)

//12 and 26=9%; 3 and8=2%; 26 and 55=2%; when selling on a cross under

//maFastRSI = ema(rsi1, 12)

//maSlowRSI = ema(rsi1, 26)

fast = plot(maFast, title = "Fast MA", color = #7a8598, linewidth = 2, style = line, transp = 50)

slow = plot(maSlow, title = "Slow MA", color = #e08937, linewidth = 2, style = line, transp = 50)

longEMA = crossover(maFast, maSlow)

exitLong = crossunder(maFast, maSlow) // 5% in 2018

//exitLong = crossunder(close, maFast) // 15% in 2018

//exitLong = crossunder(rsi1, maFastRSI) // 13%

shortEMA = crossover(maSlow, maFast)

exitShort = crossover(maFast, maSlow)

//if (rsi1 < ema(rsi1,7))

//rsiLong = false

//if (longEMA and (rsi1 >= highest(rsi1,10)))

//if (longEMA)

if (longEMA and (rsi1 > ema(rsi1,26))) //RSI ema values optimal from 19 to 35

strategy.entry("LongId", strategy.long, when=window())

//strategy.close_all(when = rsi1 > 60) // 80=26%, 90=n/a, 70=15%, 60=16% long only

//strategy.close_all(when = (shortEMA and (rsi1 <= ema(rsi1,26)))) //10% gain in 2018 long only

//strategy.close_all(when = (rsi1 <= ema(rsi1,120))) //26=17% 14=2% 42=15%

//strategy.close_all(when = (shortEMA)) // 5% gain in 2018 long only

//strategy.close_all(when = exitLong)

//if (shortEMA and not(rsiLong))

//if (shortEMA)

if (shortEMA and (rsi1 <= ema(rsi1,26)))

strategy.entry("ShortId", strategy.short, when=window())

if (UseStopLoss)

strategy.exit("StopLoss", "LongId", loss = close * stopLoss / 1000 / syminfo.mintick)

strategy.exit("StopLoss", "ShortId", loss = close * stopLoss / 1000 / syminfo.mintick)

- بولنگر بینڈس ریورسنگ حکمت عملی

- Ichimoku Kinko Hyo Cloud + QQE مقداری حکمت عملی

- سونے کے لئے سٹاپ نقصان کے ساتھ رفتار ٹریڈنگ کی حکمت عملی کے بارے میں سب کچھ

- پیرا بولا آسکیلیٹر اعلی اور کم حکمت عملی کی تلاش میں

- بولنگر بینڈز بریک آؤٹ حکمت عملی

- بااختیار منصفانہ قدر فرق کی حکمت عملی

- موشن میڈیم کراس اوور سسٹم

- چوٹی سے چوٹی کے پیٹرن پر مبنی تجارتی حکمت عملی

- متعدد ای ایم اے خریدنے کی حکمت عملی

- او بی وی ای ایم اے کراس اوور ٹرینڈ اسٹریٹیجی کے بعد

- ڈبل تصدیق کے ساتھ الٹ رفتار کی حکمت عملی

- لانگ لائن کوانٹم حکمت عملی کے لئے ای ایم اے کراس اوور

- انتہائی ریورس ٹریکنگ کی حکمت عملی

- انٹرا ڈے شدت انڈیکس کے ساتھ بولنگر بینڈ میڈین ریورس کی حکمت عملی

- B-Xtrender افقی اوسط چلتی کراس اوور حکمت عملی

- چلتی اوسط رجحان کی نگرانی کی حکمت عملی

- چلتی اوسط اور MACD کے ساتھ ایک مشترکہ RSI حکمت عملی

- ای ایم اے، آر ایس آئی اور ایم اے سی ڈی پر مبنی ملٹی ٹائم فریم ٹریڈنگ حکمت عملی

- اہم نکات پر مبنی محور الٹ کی مقداری حکمت عملی

- تین رنگ کراس ٹرینڈ ٹریکنگ کی حکمت عملی