ڈبل ڈونچیئن چینل بریک آؤٹ حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-02-21 11:38:48ٹیگز:

جائزہ

ڈبل ڈونچیان چینل بریک آؤٹ حکمت عملی ڈونچیان چینلز پر مبنی بریک آؤٹ ٹریڈنگ حکمت عملی ہے۔ یہ طویل اور مختصر تجارتی سگنل بنانے کے لئے تیز اور سست ڈونچیان چینلز کا استعمال کرتی ہے۔ جب قیمت سست چینل سے ٹوٹ جاتی ہے تو ، لمبی یا مختصر پوزیشنیں کھولیں۔ جب قیمت تیز چینل سے ٹوٹ جاتی ہے تو ، پوزیشنیں بند ہوجاتی ہیں۔ حکمت عملی منافع اور اسٹاپ نقصان کی شرائط بھی طے کرتی ہے۔

حکمت عملی کا اصول

ڈبل ڈونچیان چینل بریک آؤٹ حکمت عملی دو پیرامیٹرز پر مبنی ہے:سست ڈونچین چینل دوراورفاسٹ ڈونچیئن چینل دوراسٹریٹجی میں پہلے دو ڈونچیئن چینلز کے اوپری اور نچلے بینڈ کا حساب لگایا گیا ہے۔

- ڈیفالٹ سست ڈونچیان چینل کی مدت 50 بار ہے، جو طویل مدتی رجحانات کی عکاسی کرتی ہے۔

- ڈیفالٹ فاسٹ ڈونچیان چینل کی مدت 30 بار ہے، جو قلیل مدتی رجحان کی تبدیلیوں کی عکاسی کرتی ہے۔

طویل انٹری سگنل ایک ہےاوپری بینڈ کے اوپر بریک آؤٹکے ساتھحد سے زیادہ اتار چڑھاؤ. مختصر انٹری سگنل ایک ہےنچلی بینڈ سے نیچے کی تقسیمکے ساتھحد سے زیادہ اتار چڑھاؤ.

طویل سٹاپ نقصان کے باہر نکلنے کا اشارہ ایک ہےنچلی بینڈ سے نیچے کی تقسیم. مختصر سٹاپ نقصان باہر سگنل ایک ہےاوپری بینڈ کے اوپر بریک آؤٹ.

اسٹریٹیجی میں یہ بھی طے کیا گیا ہے کہمنافع حاصل کرناباہر نکلنے کی شرائط۔ ڈیفالٹ لے منافع کا تناسب 2٪ ہے ، یعنی جب قیمت کی نقل و حرکت 2٪ تک پہنچ جاتی ہے تو منافع کی نصف پوزیشن لے لو۔

فوائد کا تجزیہ

ڈبل ڈونچیان چینل بریک آؤٹ حکمت عملی کے مندرجہ ذیل فوائد ہیں:

-

ڈبل چینل ڈیزائن زیادہ درست اندراجات کی اجازت دیتے ہوئے، طویل اور مختصر ٹائم فریم دونوں سے رجحان سگنل قبضہ کر سکتے ہیں.

-

اتار چڑھاؤ کی شرط رینج سے منسلک مارکیٹوں میں کثرت سے تجارت سے بچتی ہے.

-

جامع لے منافع اور سٹاپ نقصان کی ترتیبات جزوی منافع میں مقفل اور نقصانات کو کم.

-

سادہ اور واضح حکمت عملی منطق، سمجھنے اور لاگو کرنے کے لئے آسان.

-

حسب ضرورت پیرامیٹرز مختلف مصنوعات اور تجارتی ترجیحات کے مطابق ہیں.

خطرے کا تجزیہ

ڈبل ڈونچیان چینل بریک آؤٹ کی حکمت عملی میں بھی کچھ خطرات ہیں:

-

ڈبل چینل ڈیزائن حساس ہے اور غلط سگنل پیدا کرسکتا ہے۔ وسیع چینلز یا ایڈجسٹ شدہ اتار چڑھاؤ پیرامیٹرز غلط سگنل کو کم کرسکتے ہیں۔

-

غیر مستحکم مارکیٹوں میں ، اسٹاپ نقصان بہت کثرت سے شروع ہوسکتا ہے۔ تجارت کی تعداد پر حد مقرر کرنے یا اسٹاپ نقصان کی حد کو بڑھانے پر غور کریں۔

-

منافع حاصل کرنے کا مقررہ فیصد منافع کو زیادہ سے زیادہ کرنے میں ناکام رہتا ہے۔ زیادہ سے زیادہ منافع کی قیمتوں کا تعین کرنے کے لئے متحرک یا دستی مداخلت پر غور کریں۔

-

اصل تجارتی کارکردگی بیک ٹسٹ کی توقعات سے مختلف ہوسکتی ہے۔ ضرورت پڑنے پر مکمل توثیق اور پیرامیٹر ایڈجسٹمنٹ کی ضرورت ہے۔

اصلاح کی ہدایات

ڈبل ڈونچیئن چینل بریک آؤٹ حکمت عملی کو کئی پہلوؤں میں بہتر بنایا جاسکتا ہے:

-

بہترین پیرامیٹرز تلاش کرنے کے لئے زیادہ مدت کے مجموعے کی جانچ کریں.

-

سب سے زیادہ مستحکم میٹرک تلاش کرنے کے لئے مختلف اتار چڑھاؤ کے اقدامات جیسے اے ٹی آر کی کوشش کریں.

-

رجحانات کے اختتام پر نقصانات سے بچنے کے لئے اندراجات کی تعداد کی حد مقرر کریں.

-

اعلی واحد تجارت منافع کے لئے متحرک منافع حاصل کرنے کی کوشش کریں.

-

اندراجات کو فلٹر کرنے اور درستگی کو بہتر بنانے کے لئے دیگر اشارے شامل کریں ، جیسے حجم۔

-

بہتر خطرے کے کنٹرول کے لئے فکسڈ فریکشنل پوزیشن سائزنگ جیسے منی مینجمنٹ ماڈلز کو بہتر بنائیں۔

نتیجہ

اختتام کے طور پر ، ڈبل ڈونچیان چینل بریکآؤٹ حکمت عملی ایک عمدہ رجحان کی پیروی کرنے والی حکمت عملی ہے۔ اس میں رجحان کی نشاندہی اور الٹ تحفظ کی صلاحیتوں دونوں کا امتزاج ہے۔ پیرامیٹر کی اصلاح اور اصول کی اصلاح کے ساتھ ، یہ زیادہ تر مصنوعات اور مارکیٹ کے حالات میں منافع بخش ثابت ہوسکتا ہے۔ یہ حکمت عملی آسان اور عملی ہے ، جو مقداری تاجروں کے لئے سیکھنے اور لاگو کرنے کے قابل ہے۔

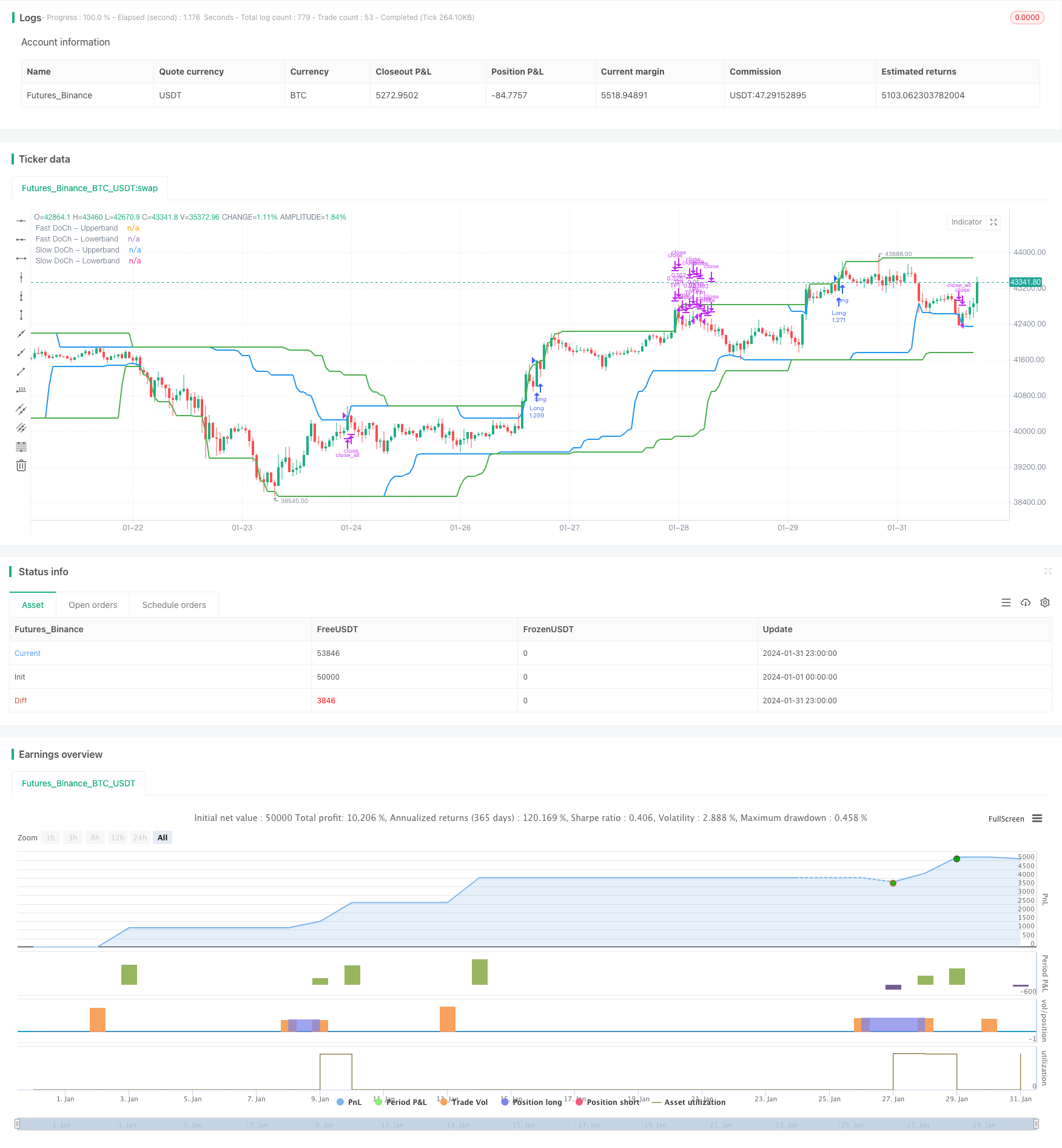

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © omererkan

//@version=5

strategy(title="Double Donchian Channel Breakout", overlay=true, initial_capital = 1000, commission_value = 0.05, default_qty_value = 100, default_qty_type = strategy.percent_of_equity)

// Donchian Channels

slowLen = input.int(50, title="Slow Donchian", group = "Conditions")

fastLen = input.int(30, title="Fast Donchian", group = "Conditions")

// Volatility Calculated as a percentage

volatility = input.int(3, title="Volatility (%)", group = "Conditions")

// Long positions

long = input.bool(true, "Long Position On/Off", group = "Strategy")

longProfitPerc = input.float(2, title="Long TP1 (%)", group = "Strategy", minval=0.0, step=0.1) * 0.01

// Short positions

short = input.bool(true, "Short Position On/Off", group = "Strategy")

shortProfitPerc = input.float(2, title="Short TP1 (%)", group = "Strategy", minval=0.0, step=0.1) * 0.01

// First take profit point for positions

TP1Yuzde =input.int(50, title = "TP1 Position Amount (%)", group = "Strategy")

// Slow Donchian Calculated

ubSlow = ta.highest(high, slowLen)[1]

lbSlow = ta.lowest(low, slowLen)[1]

// Fast Donchian Calculated

ubFast = ta.highest(high, fastLen)[1]

lbFast = ta.lowest(low, fastLen)[1]

// Plot Donchian Channel for entries

plot(ubSlow, color=color.green, linewidth=2, title="Slow DoCh - Upperband")

plot(lbSlow, color=color.green, linewidth=2, title="Slow DoCh - Lowerband")

plot(ubFast, color=color.blue, linewidth=2, title="Fast DoCh - Upperband")

plot(lbFast, color=color.blue, linewidth=2, title="Fast DoCh - Lowerband")

// This calculation, the strategy does not open position in the horizontal market.

fark = (ubSlow - lbSlow) / lbSlow * 100

// Take profit levels

longExitPrice = strategy.position_avg_price * (1 + longProfitPerc)

shortExitPrice = strategy.position_avg_price * (1 - shortProfitPerc)

// Code long trading conditions

longCondition = ta.crossover(close, ubSlow) and fark > volatility

if longCondition and long == true

strategy.entry("Long", strategy.long)

// Code short trading conditions

shortCondition = ta.crossunder(close, lbSlow) and fark > volatility

if shortCondition and short == true

strategy.entry("Short", strategy.short)

// Determine long trading conditions

if strategy.position_size > 0 and ta.crossunder(close, lbFast)

strategy.close_all("Close All")

// Determine short trading conditions

if strategy.position_size < 0 and ta.crossover(close, ubFast)

strategy.close_all("Close All")

// Take Profit Long

if strategy.position_size > 0

strategy.exit("TP1", "Long", qty_percent = TP1Yuzde, limit = longExitPrice)

// Take Profit Short

if strategy.position_size < 0

strategy.exit("TP1", "Short", qty_percent = TP1Yuzde, limit = shortExitPrice)

- بولنگر بینڈ، آر ایس آئی، اے ڈی ایکس اور اے ٹی آر کے ساتھ ریورس ٹریڈنگ کی حکمت عملی

- ڈی ای ایم اے کراس اوور ٹرینڈ اسٹریٹیجی کے بعد

- انتہائی الٹ سیٹ اپ کی حکمت عملی

- او بی وی اور سی سی آئی اشارے پر مبنی رجحان کی پیروی کی حکمت عملی

- بریکآؤٹ ٹریڈنگ سسٹم

- RSI کو شامل کرنے والی ملٹی ٹائم فریم بولنگر بینڈ بریک آؤٹ حکمت عملی

- رفتار کے اشارے کی مجموعی تجارتی حکمت عملی

- کثیر اشارے پر مبنی تجارتی حکمت عملی

- ٹریڈنگ وی ایم اے

متغیر حرکت پذیر اوسط ٹریڈنگ کی حکمت عملی - آر ایس آئی متغیر حکمت عملی

- بولنگر بینڈس بریک آؤٹ ٹریڈنگ حکمت عملی

- ای ایم اے کی توڑ پھوڑ کی حکمت عملی

- گولڈن کراس ڈیڈ کراس ٹریڈنگ حکمت عملی

- سپر ٹرینڈ پر مبنی ملٹی ٹائم فریم ٹرینڈ ٹریکنگ حکمت عملی

- دستی خرید اور فروخت انتباہات کی حکمت عملی

- مقداری توڑ اپ ٹرینڈ ریفرنس کی حکمت عملی

- کوانٹیٹیو ٹریڈنگ پلیٹ فارم پر مبنی ایڈجسٹ نیٹ ٹریڈنگ کی حکمت عملی

- Ichimoku Cloud اور Moving Average پر مبنی مقداری تجارتی حکمت عملی

- دوہری حرکت پذیر اوسط کی الٹ ٹریکنگ کی حکمت عملی

- بولنگر بینڈس ریورسنگ حکمت عملی