RSI دو طرفہ تجارتی حکمت عملی ابتدائی سٹاپ نقصان کے ساتھ

مصنف:چاؤ ژانگ، تاریخ: 2024-03-22 10:44:47ٹیگز:

جائزہ

ابتدائی اسٹاپ نقصان کے ساتھ آر ایس آئی ڈوئل ڈائریکشنل ٹریڈنگ حکمت عملی رشتہ دار طاقت انڈیکس (آر ایس آئی) تکنیکی اشارے پر مبنی ایک مقداری تجارتی حکمت عملی ہے۔ یہ حکمت عملی اوور بُک اور اوور سیل زونز میں آر ایس آئی اشارے کی الٹ خصوصیات کا استعمال کرتی ہے ، جب آر ایس آئی اشارے مخصوص حدوں کو توڑتا ہے تو طویل یا مختصر تجارت میں داخل ہوتا ہے اور خطرہ کو سنبھالنے کے لئے ابتدائی اسٹاپ نقصان طے کرتا ہے ، جس کا مقصد مستحکم تجارتی منافع حاصل کرنا ہے۔ یہ حکمت عملی واضح رجحانات کے ساتھ اسٹاک کے گھنٹہ وار چارٹوں پر تجارت کے لئے موزوں ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی عنصر آر ایس آئی اشارے ہے ، جو ایک رفتار اشارے ہے جو مارکیٹ کی قیمتوں میں ہونے والی تبدیلیوں کے رجحان کی پیمائش کرتا ہے۔ یہ ایک عرصے کے دوران قیمتوں میں اضافے کے دنوں میں اوسط منافع اور قیمتوں میں کمی کے دنوں میں اوسط نقصان کا موازنہ کرکے مارکیٹ کی زیادہ خرید اور زیادہ فروخت کی حالت کو ظاہر کرتا ہے۔ عام طور پر ، جب آر ایس آئی اشارے 70 سے زیادہ ہوتا ہے تو ، اس سے یہ ظاہر ہوتا ہے کہ مارکیٹ زیادہ خرید گئی ہے اور قیمتوں کو پل بیک پریشر کا سامنا کرنا پڑ سکتا ہے۔ جب آر ایس آئی اشارے 30 سے کم ہوتا ہے تو ، اس سے یہ ظاہر ہوتا ہے کہ مارکیٹ میں زیادہ فروخت ہوئی ہے اور قیمتوں میں چھلانگ کا موقع مل سکتا ہے۔

اس حکمت عملی کا تجارتی منطق مندرجہ ذیل ہے:

- ایک مخصوص مدت کے لئے RSI اشارے کا حساب لگائیں (ڈیفالٹ نمبر 14) ۔

- جب پچھلے گھنٹے کا آر ایس آئی اشارے 60 سے کم ہے اور موجودہ گھنٹے کا آر ایس آئی اشارے 60 سے زیادہ یا برابر ہے تو ، ایک طویل پوزیشن کھولیں۔ جب پچھلے گھنٹے کا آر ایس آئی اشارے 60 سے زیادہ ہے اور موجودہ گھنٹے کا آر ایس آئی اشارے 60 سے کم یا برابر ہے تو ، طویل پوزیشن بند کریں۔

- جب پچھلے گھنٹے کا آر ایس آئی اشارے 40 سے زیادہ ہے اور موجودہ گھنٹے کا آر ایس آئی اشارے 40 سے کم یا برابر ہے تو ، ایک مختصر پوزیشن کھولیں۔ جب پچھلے گھنٹے کا آر ایس آئی اشارے 40 سے کم ہے اور موجودہ گھنٹے کا آر ایس آئی اشارے 40 سے زیادہ یا برابر ہے تو ، مختصر پوزیشن بند کریں۔

- ایک پوزیشن کھولتے وقت، ایک ہی وقت میں ایک ابتدائی سٹاپ نقصان کی قیمت مقرر کریں، جو افتتاحی قیمت کے 6 فیصد پر ڈیفالٹ ہے، ایک ہی تجارت کے زیادہ سے زیادہ خطرے کو کنٹرول کرنے کے لئے.

مذکورہ بالا تجارتی منطق کے ذریعے ، یہ حکمت عملی فوری طور پر پوزیشن کھول سکتی ہے جب آر ایس آئی اشارے کلیدی حدوں کو توڑتا ہے اور بروقت بند پوزیشنیں جب آر ایس آئی اشارے کلیدی حدوں میں واپس آجاتا ہے ، جس کا مقصد مارکیٹ کے رجحانات کو پکڑنا اور تجارتی منافع حاصل کرنا ہے۔ اسی وقت ، ابتدائی اسٹاپ نقصان کا تعین ایک ہی تجارت کے زیادہ سے زیادہ نقصان کو مؤثر طریقے سے کنٹرول کرسکتا ہے اور حکمت عملی کی رسک کنٹرول کی صلاحیت کو بہتر بنا سکتا ہے۔

فوائد کا تجزیہ

ابتدائی سٹاپ نقصان کے ساتھ RSI دو طرفہ ٹریڈنگ کی حکمت عملی مندرجہ ذیل فوائد ہیں:

- مضبوط رجحان سے باخبر رہنے کی صلاحیت: آر ایس آئی اشارے ایک موثر رجحان سے باخبر رہنے والا اشارہ ہے۔ آر ایس آئی اشارے کی پیشرفت اور رجعت کے ذریعے ، یہ حکمت عملی مارکیٹ کے اہم رجحانات کو بہتر طور پر پکڑ سکتی ہے اور مختلف مارکیٹ کے حالات کے مطابق ڈھال سکتی ہے۔

- دو طرفہ تجارتی مواقع: زیادہ خریدنے والے زونوں میں شارٹ کرکے اور زیادہ فروخت والے زونوں میں طویل عرصے تک جا کر ، یہ حکمت عملی طویل اور مختصر دونوں سمتوں میں تجارتی مواقع حاصل کرسکتی ہے ، جس سے حکمت عملی کی موافقت اور منافع میں اضافہ ہوتا ہے۔

- خطرہ کنٹرول میکانزم: ابتدائی سٹاپ نقصان مقرر کرکے، یہ حکمت عملی مؤثر طریقے سے ایک ہی تجارت کے زیادہ سے زیادہ نقصان کو کنٹرول کر سکتی ہے اور حکمت عملی کے مجموعی خطرے کو کم کر سکتی ہے.

- پیرامیٹرز کی لچکدار ایڈجسٹمنٹ: اس حکمت عملی کے اہم پیرامیٹرز ، جیسے آر ایس آئی اشارے کی مدت ، زیادہ خریدنے اور زیادہ فروخت کی حد ، اور ابتدائی اسٹاپ نقصان کا فیصد ، کو مارکیٹ کی خصوصیات اور ذاتی ترجیحات کے مطابق لچکدار طریقے سے ایڈجسٹ کیا جاسکتا ہے ، جس سے حکمت عملی کی موافقت میں اضافہ ہوتا ہے۔

- واضح اور سادہ منطق: اس حکمت عملی کا تجارتی منطق واضح اور سادہ ، سمجھنے اور لاگو کرنے میں آسان ہے ، جو ابتدائی مقداری تاجروں کے لئے سیکھنے اور استعمال کرنے کے لئے موزوں ہے۔

خطرے کا تجزیہ

ابتدائی سٹاپ نقصان کے ساتھ RSI دو طرفہ ٹریڈنگ کی حکمت عملی کے فوائد کے باوجود، یہ بھی مندرجہ ذیل ممکنہ خطرات ہیں:

- رجحان کی پہچان کا خطرہ: اگرچہ آر ایس آئی اشارے ایک موثر رجحان ٹریکنگ اشارے ہے ، لیکن کچھ مارکیٹ کے حالات میں ، جیسے ضمنی بازار یا رجحان کے الٹ کے ابتدائی مراحل میں ، آر ایس آئی اشارے غلط سگنل پیدا کرسکتے ہیں ، جس سے حکمت عملی میں نقصانات پیدا ہوسکتے ہیں۔

- پیرامیٹر کی اصلاح کا خطرہ: اس حکمت عملی کے کلیدی پیرامیٹرز ، جیسے آر ایس آئی اشارے کی مدت اور زیادہ خرید / فروخت کی حد ، حکمت عملی کی کارکردگی پر نمایاں اثر ڈالتے ہیں۔ پیرامیٹرز کی اصلاح اور انتخاب کے لئے بڑی مقدار میں تاریخی اعداد و شمار اور بیک ٹیسٹنگ کی تصدیق کی ضرورت ہوتی ہے۔ پیرامیٹر کی غلط ترتیبات کے نتیجے میں حکمت عملی کی خراب کارکردگی کا باعث بن سکتی ہے۔

- ابتدائی اسٹاپ نقصان کا خطرہ: اگرچہ ابتدائی اسٹاپ نقصان کی ترتیب سے ایک ہی تجارت کے زیادہ سے زیادہ نقصان پر قابو پایا جاسکتا ہے ، اگر ابتدائی اسٹاپ نقصان کو غلط طریقے سے ترتیب دیا جاتا ہے تو ، اس کی وجہ سے حکمت عملی اکثر رک جاتی ہے اور ممکنہ منافع کے مواقع سے محروم ہوجاتی ہے ، جس سے حکمت عملی کی واپسی کم ہوجاتی ہے۔

- مارکیٹ کا خطرہ: یہ حکمت عملی واضح رجحانات والے بازاروں میں اچھی کارکردگی کا مظاہرہ کرتی ہے ، لیکن مارکیٹ میں بڑے اتار چڑھاؤ یا بڑے واقعات کے جھٹکے کی صورتحال میں ، حکمت عملی کو زیادہ کھینچنے کے خطرات کا سامنا کرنا پڑ سکتا ہے۔

- ثالثی کا خطرہ: جب پوزیشنیں کھولتے ہیں تو ، اس حکمت عملی کو سلائڈ ، لین دین کے اخراجات ، اور ثالثی کے دیگر خطرات کا سامنا کرنا پڑ سکتا ہے ، جو حکمت عملی کی اصل واپسی کو متاثر کرتا ہے۔

مذکورہ بالا خطرات سے نمٹنے کے لیے مندرجہ ذیل اقدامات کئے جا سکتے ہیں:

- دیگر تکنیکی اشارے جیسے چلتے ہوئے اوسط اور MACD کے ساتھ مل کر RSI اشارے کے اشاروں کی ثانوی تصدیق کرنے کے لئے ، رجحان کی شناخت کی درستگی کو بہتر بنانا۔

- تاریخی اعداد و شمار پر وسیع پیمانے پر بیک ٹیسٹنگ کریں ، کلیدی پیرامیٹرز کو بہتر بنائیں ، اور مارکیٹ میں ہونے والی تبدیلیوں کو اپنانے کے لئے پیرامیٹرز کی ترتیبات کا باقاعدگی سے جائزہ لیں اور ان کو ایڈجسٹ کریں۔

- اسٹاپ نقصان کی ابتدائی ترتیب کو بہتر بنائیں ، جیسے اسٹاپ نقصان کی لچک اور تاثیر کو بڑھانے کے لئے اے ٹی آر جیسے متحرک اسٹاپ نقصان کے طریقوں کا استعمال کریں۔

- مارکیٹ کے خطرے کے واقعات کی قریب سے نگرانی کریں اور جب ضروری ہو تو خطرے کے کنٹرول کے اقدامات کریں جیسے پوزیشنوں کو کم کرنا یا تجارت معطل کرنا۔

- کم ٹرانزیکشن لاگت اور اچھی لیکویڈیٹی والے اہداف کا انتخاب کریں اور ہر تجارت کے لئے فنڈز کی مقدار کو معقول حد تک کنٹرول کریں تاکہ ثالثی کے خطرات کے اثرات کو کم کیا جاسکے۔

اصلاح کی سمت

ابتدائی سٹاپ نقصان کے ساتھ RSI دو طرفہ ٹریڈنگ کی حکمت عملی مندرجہ ذیل پہلوؤں میں مزید بہتر اور بہتر بنایا جا سکتا ہے:

- ایک طویل مختصر پوزیشن مینجمنٹ ماڈیول متعارف کروانا: موجودہ حکمت عملی کی بنیاد پر ، طویل اور مختصر پوزیشنوں کے تناسب کو متحرک طور پر مارکیٹ کے رجحان کی طاقت اور اتار چڑھاؤ جیسے اشارے کے مطابق ایڈجسٹ کیا جاسکتا ہے۔ جب رجحان مضبوط ہو تو پوزیشنوں میں اضافہ کریں ، اور جب رجحان کمزور ہو یا الٹ جائے تو پوزیشنوں میں کمی کریں ، جس سے حکمت عملی کی لچک اور منافع میں اضافہ ہوتا ہے۔

- اسٹاپ نقصان اور منافع لینے کے طریقہ کار کو بہتر بنائیں: موجودہ ابتدائی اسٹاپ نقصان کے علاوہ ، متحرک اسٹاپ نقصان اور منافع لینے کے طریقہ کار جیسے ٹریلنگ اسٹاپ نقصان اور سلائیڈنگ منافع لینے کو متعارف کرایا جاسکتا ہے۔ مارکیٹ میں اتار چڑھاؤ کی خصوصیات اور ذاتی رسک کی ترجیحات کے مطابق اسٹاپ نقصان اور منافع کی سطح کو متحرک طور پر ایڈجسٹ کریں ، اسٹریٹجی

کے رسک انعام تناسب اور رسک کنٹرول کی صلاحیت کو بہتر بنائیں۔ - ملٹی ٹائم فریم تجزیہ کو یکجا کریں: موجودہ گھنٹہ وار چارٹ کے علاوہ ، روزانہ اور 5 منٹ جیسے دوسرے ٹائم فریم پر آر ایس آئی اشارے کا تجزیہ متعارف کروائیں۔ ملٹی ٹائم فریم آر ایس آئی اشارے کی گونج اور اختلاف کے ذریعے رجحان کی تشخیص کی درستگی اور وشوسنییتا کو بہتر بنائیں۔

- مارکیٹ کے جذبات کا تجزیہ متعارف کروائیں۔ آر ایس آئی اشارے خود ایک جذبات کا اشارے ہے۔ مارکیٹ کے جذبات کے دیگر اشارے جیسے VIX خوف انڈیکس اور بیل-بہار انڈیکس کو حکمت عملی میں متعارف کرایا جاسکتا ہے۔ مارکیٹ کے جذبات کو فلٹر کرنے اور آر ایس آئی اشارے کے اشاروں کی تصدیق کرنے کے ل. ، حکمت عملی کی مضبوطی کو بڑھانا۔

- منی مینجمنٹ ماڈیول شامل کریں: منی مینجمنٹ کے طریقوں جیسے کیلی معیار اور مقررہ تناسب منی مینجمنٹ کو حکمت عملی میں متعارف کرایا جاسکتا ہے۔ حکمت عملی کے تاریخی کارکردگی اور بیک ٹیسٹنگ کے نتائج کی بنیاد پر ہر تجارت کے فنڈ تناسب کو معقول حد تک مختص کریں ، جس سے حکمت عملی کے طویل مدتی استحکام اور پائیداری میں بہتری آئے گی۔

مندرجہ بالا اصلاح اور بہتری کے اقدامات کے ذریعے، ابتدائی سٹاپ نقصان کے ساتھ RSI دو طرفہ ٹریڈنگ کی حکمت عملی کی کارکردگی اور استحکام کو بہتر بنانے کے لئے مختلف مارکیٹ کے حالات اور ٹریڈنگ کی ضروریات کو بہتر بنانے کے لئے مزید بہتر بنایا جا سکتا ہے.

خلاصہ

ابتدائی اسٹاپ نقصان کے ساتھ آر ایس آئی ڈوئل ڈائریکشنل ٹریڈنگ حکمت عملی آر ایس آئی اشارے کی رجحان کی خصوصیات پر مبنی ایک مقداری تجارتی حکمت عملی ہے۔ آر ایس آئی اشارے کے اوور بُک اور اوور سیل زون میں انٹری اور ایگزٹ سگنل طے کرکے اور خطرے پر قابو پانے کے لئے ابتدائی اسٹاپ نقصان طے کرکے ، اس کا مقصد مستحکم تجارتی منافع حاصل کرنا ہے۔ اس حکمت عملی میں ایک واضح اور آسان منطق ہے ، اور اس کے فوائد جیسے مضبوط رجحان سے باخبر رہنے کی صلاحیت ، متعدد دو طرفہ تجارتی مواقع ، اور ٹھوس رسک کنٹرول میکانزم ، جو ابتدائی مقداری تاجروں کے سیکھنے اور استعمال کے لئے موزوں ہے۔

تاہم ، اس حکمت عملی میں رجحان کی شناخت کے خطرے ، پیرامیٹر کی اصلاح کے خطرے ، ابتدائی اسٹاپ نقصان کے خطرے ، مارکیٹ کے خطرے اور ثالثی کے خطرے جیسے ممکنہ مسائل بھی ہیں۔ اسے دوسرے تکنیکی اشارے کو جوڑ کر ، کلیدی پیرامیٹرز کو بہتر بنانے ، اسٹاپ نقصان کو متحرک طور پر ایڈجسٹ کرنے اور منافع حاصل کرنے ، مارکیٹ کے خطرے کے واقعات پر توجہ دینے ، لین دین کے اخراجات کو کنٹرول کرنے اور دیگر اقدامات کے ذریعہ حل کرنے اور بہتر بنانے کی ضرورت ہے۔

مزید برآں ، اس حکمت عملی کو مزید بہتر بنایا جاسکتا ہے اور طویل مختصر پوزیشن مینجمنٹ ، متحرک اسٹاپ نقصان اور منافع حاصل کرنے ، ملٹی ٹائم فریم تجزیہ ، مارکیٹ کے جذبات کا تجزیہ ، اور منی مینجمنٹ جیسے ماڈیول متعارف کرانے سے بہتر بنایا جاسکتا ہے ، تاکہ مارکیٹ کے مختلف حالات اور تجارتی ضروریات کو بہتر طور پر اپنایا جاسکے ، اور حکمت عملی کی منافع بخش ، مضبوطی اور پائیداری کو بہتر بنایا جاسکے۔

خلاصہ یہ ہے کہ ، ابتدائی اسٹاپ نقصان کے ساتھ آر ایس آئی ڈوئل ڈائریکشنل ٹریڈنگ حکمت عملی ایک آسان اور عملی مقداری تجارتی حکمت عملی ہے۔ معقول اصلاح اور بہتری کے ساتھ ، یہ مقداری تاجروں کے لئے ایک طاقتور ٹول بن سکتا ہے ، جس سے انہیں مالیاتی مارکیٹ میں طویل مدتی مستحکم منافع حاصل کرنے میں مدد ملتی ہے۔ تاہم ، ہر حکمت عملی کی اپنی حدود اور خطرات ہیں۔ مقداری تاجروں کو اپنی اپنی خطرہ ترجیحات ، تجارتی تجربے اور مارکیٹ کے ماحول کی بنیاد پر حکمت عملیوں کا محتاط انتخاب اور اطلاق کرنے کی ضرورت ہے ، اور ہمیشہ احتیاط اور خطرہ سے آگاہ رہنا چاہئے تاکہ مقداری تجارت کے راستے پر مزید اور مستحکم طور پر آگے بڑھ سکیں۔

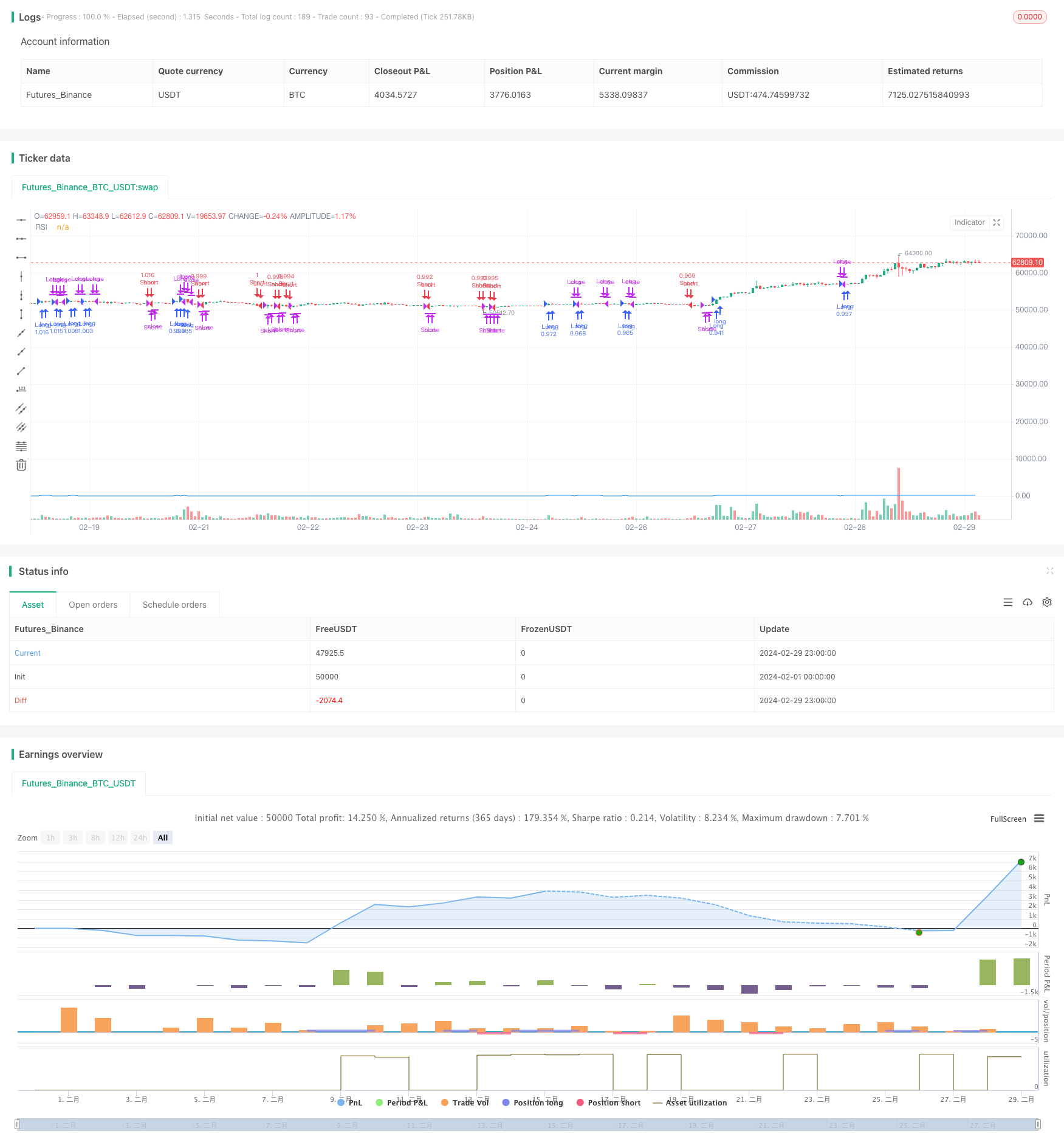

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RSI Long and Short Strategy with Initial Stop Loss", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// Input parameters

rsi_length = input(14, title="RSI Length")

initial_stop_loss_percentage = input(6, title="Initial Stop Loss Percentage")

// Calculate RSI

rsi_1hour = request.security(syminfo.tickerid, "60", ta.rsi(close, rsi_length))

// Entry condition for Long trades

long_entry = rsi_1hour[1] < 60 and rsi_1hour >= 60

// Exit condition for Long trades

long_exit = rsi_1hour[1] > 60 and rsi_1hour <= 60

// Entry condition for Short trades

short_entry = rsi_1hour[1] > 40 and rsi_1hour <= 40

// Exit condition for Short trades

short_exit = rsi_1hour[1] < 40 and rsi_1hour >= 40

// Initial Stop Loss calculation

initial_stop_loss_long = close * (1 - initial_stop_loss_percentage / 100)

initial_stop_loss_short = close * (1 + initial_stop_loss_percentage / 100)

// Strategy logic for Long trades

if (long_entry)

strategy.entry("Long", strategy.long)

if (long_exit)

strategy.close("Long")

// Strategy logic for Short trades

if (short_entry)

strategy.entry("Short", strategy.short)

if (short_exit)

strategy.close("Short")

// Set initial stop loss for Long trades

strategy.exit("Initial Stop Loss Long", "Long", stop=initial_stop_loss_long)

// Set initial stop loss for Short trades

strategy.exit("Initial Stop Loss Short", "Short", stop=initial_stop_loss_short)

// Plot RSI

plot(rsi_1hour, title="RSI", color=color.blue)

- بولنگر بینڈ + ای ایم اے رجحان کی پیروی کرنے والی حکمت عملی

- دوہری حرکت پذیر اوسط کراس اوور اور ملٹی ٹائم فریم ڈی ایم آئی اشارے پر مبنی حکمت عملی کے بعد رجحان

- سپورٹ / مزاحمت- نفسیات- موم بتی کی واپسی- منی مینجمنٹ کی حکمت عملی

- کبیرن حکمت عملی: مارکیٹ مینجمنٹ کے لئے کنفلوشن اپروچ

- موم بتی پیٹرن رجحان فلٹر کی حکمت عملی

- ڈبل حرکت پذیر اوسط رجحان حکمت عملی کے بعد

- دوہری اے ٹی آر ٹریلنگ اسٹاپ پر مبنی متحرک سٹاپ نقصان اور منافع لینے کی حکمت عملی

- MACD+EMA کثیر ٹائم فریم بریک آؤٹ حکمت عملی

- بے عیب فتح ڈی سی اے رفتار اور اتار چڑھاؤ کی حکمت عملی

- MACD، ADX، اور EMA200 پر مبنی کثیر ٹائم فریم ٹرینڈ ٹریڈنگ کی حکمت عملی

- خودکار پیش گوئی طویل / مختصر ہدف سٹاپ نقصان کی حکمت عملی 9:15 اعلی / کم کی بنیاد پر

- ایس ایم سی حکمت عملی جو ایم اے سی ڈی اور ای ایم اے کو یکجا کرتی ہے

- متحرک ملٹی ایس ایم اے اور ایم اے سی ڈی پر مبنی ایکس اے یو یو ایس ڈی ٹریڈنگ حکمت عملی

- دوہری حرکت پذیر اوسط کراس اوور مقداری تجارتی حکمت عملی

- حجم اور رجحان کی حکمت عملی کے ساتھ EMA 200 کراس اوور

- RSI متحرک سٹاپ نقصان اور منافع لینے کی حکمت عملی

- Ichimoku Cloud مقامی رجحان کی شناخت کی حکمت عملی

- 9EMA دو 5 منٹ کے قریب بریک آؤٹ کے ساتھ متحرک پوزیشن سائزنگ حکمت عملی

- ایک طویل قلیل مدتی انکولی متحرک گرڈ کی بنیاد پر حکمت عملی

- متعلقہ طاقت انڈیکس کے ساتھ اے ٹی آر چنڈلیئر باہر نکلنے کی حکمت عملی