Giới thiệu về Chiến lược RangeBreak

Tác giả:Tốt, Tạo: 2019-07-23 10:50:18, Cập nhật: 2024-12-23 18:02:18

Chiến lược RangeBreak ban đầu bắt nguồn từ giao dịch tương lai và ngoại hối và là một loại chiến lược đột phá trong ngày. Trong tạp chí <

Tuy nhiên, nếu một chiến lược giao dịch được công chúng biết đến rộng rãi, thì việc áp dụng chiến lược giao dịch này trong chiến đấu thực tế sẽ giảm đáng kể. Do đó, mục đích của bài viết này không phải là giới thiệu chiến lược RangeBreak cho tất cả mọi người để làm bản sao, mà là học hỏi từ chiến lược RangeBreak, để mọi người tích hợp từ một hệ thống giao dịch có lợi nhuận, cải thiện khả năng giao dịch.

Phương pháp tính toán chiến lược RangeBreak

Chiến lược RangeBreak ban đầu là giá mở của ngày và biến động giá ngày hôm qua để xác định hướng dài và ngắn của ngày hôm nay. Giá mở của ngày cộng với biến động giá ngày hôm qua tạo thành đường dẫn trên, và giá mở của ngày trừ đi biến động giá ngày hôm qua tạo thành đường dẫn dưới. Nếu giá tăng trên giới hạn trên, nó sẽ đi dài và nếu giá giảm xuống dưới giới hạn dưới, nó sẽ đi ngắn. Không có dừng lỗ và lấy lợi nhuận.

Công thức tính toán cụ thể là:

Upper rail = opening price of the day + (yesterday's highest price - yesterday's lowest price) x N

Lower track = opening price of the day - (yesterday's highest price - yesterday's lowest price) x N

The price rose above the upper rail, the long position opened

The price fell below the lower rail, the short position opened

When time close to market close, close all positions

Một số độc giả có thể thấy rằng có một biến N khi tính toán các đường ray phía trên và phía dưới, độc giả có thể tự hỏi tại sao biến động giá ngày hôm qua được nhân với N, N này có nghĩa là gì? Trên thực tế, biến N ở đây không có ý nghĩa đặc biệt. Lý do tại sao biến N được thêm vào vị trí này là vì thương nhân có thể linh hoạt điều chỉnh khoảng cách giữa các đường ray phía trên và phía dưới theo giống giao dịch cụ thể hoặc kinh nghiệm chủ quan của cá nhân. Phạm vi tham số có thể từ 0,1 đến 1,5.

Mã nguồn chiến lược RangeBreak

Mở cửa:fmz.com> Login > Dashboard > Strategy Library > New Strategy. Ở góc trên bên trái của giao diện chỉnh sửa chiến lược, nhấp vào hộp thả xuống và chọn ngôn ngữ lập trình: Ngôn ngữ của tôi để bắt đầu viết chiến lược.

Q:=BARSLAST(DATE<>REF(DATE,1))+1; // Judge whether it is a new day's K line

DIFF:=REF(HHV(HIGH,Q),Q)-REF(LLV(LOW,Q),Q); // The price difference between the highest and lowest price yesterday

OO: VALUEWHEN (Q=1, OPEN); // Opening price of the day

UP: OO+DIFF*N; // upper rail

DOWN: OO-DIFF*N; // lower rail

TIME>=0905&&TIME<1455&&CLOSE>UP,BK; // long position open

TIME>=0905&&TIME<1455&&CLOSE<DOWN,SK; // short position open

TIME>=1455,CLOSEOUT; // close the position

AUTOFILTER; // signal filtering

RangeBreak backtest chiến lược

Để tiếp cận với môi trường giao dịch thực tế, chúng tôi đã sử dụng 2 pips trượt và 2 lần phí giao dịch để kiểm tra áp lực trong quá trình backtest.

Phạm vi giao dịch: BTC đến USDT Thời gian: 01 tháng 6 năm 2015 ~ 28 tháng 6 năm 2019 Chu kỳ: hàng ngày K-line Trượt: 2 pips cho các vị trí mở và đóng Phí giao dịch: 2 lần tiêu chuẩn trao đổi

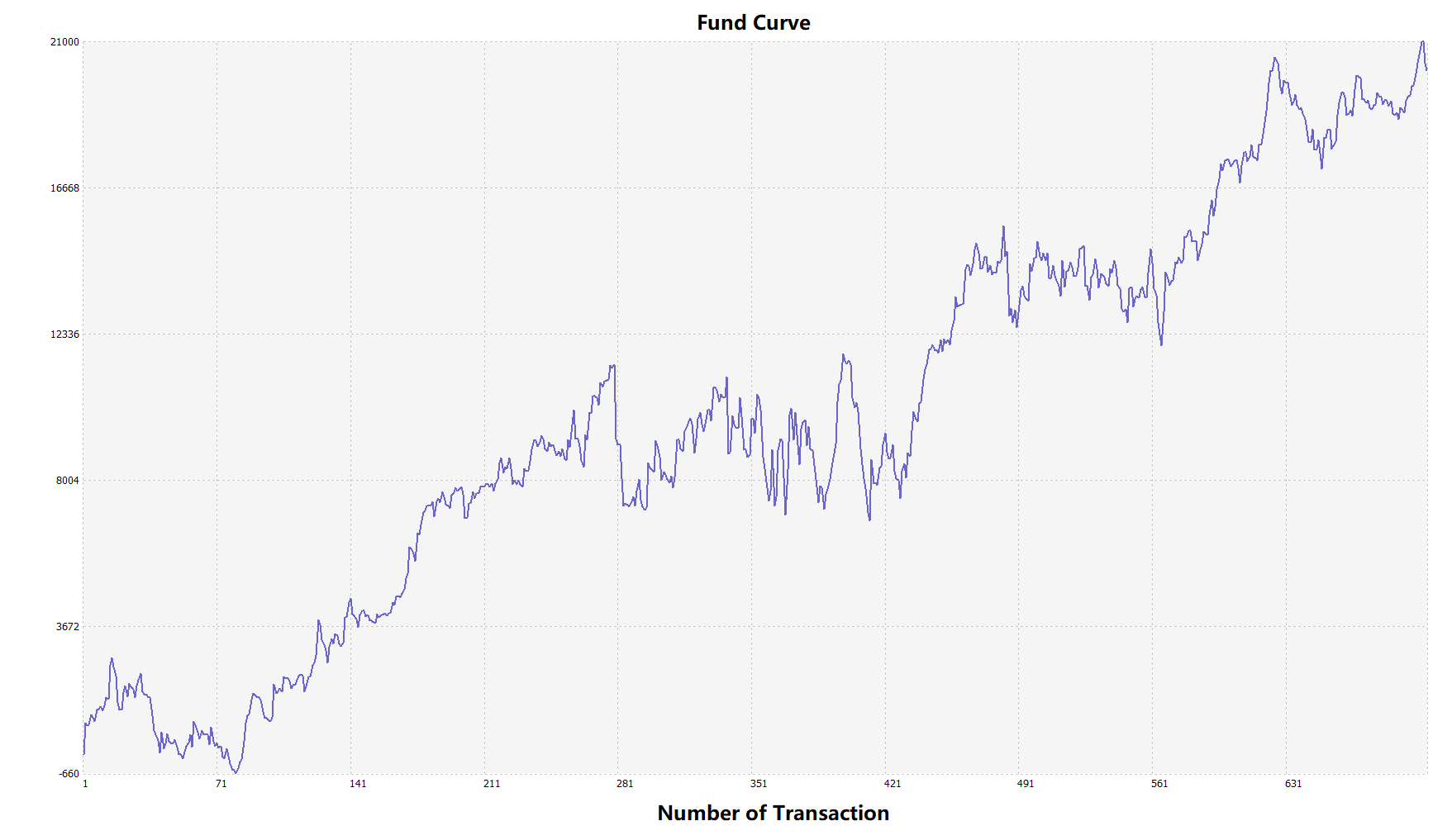

Đường cong quỹ

Theo kết quả backtest trên, chiến lược hoạt động rất tốt khi xu hướng thị trường trơn tru, cho dù trong thời điểm tăng hoặc giảm, chỉ số Aron có thể theo dõi hoàn toàn thị trường.

Cải thiện chiến lược RangeBreak

Như hình trên cho thấy, chiến lược RangeBreak ban đầu không thỏa đáng ngay cả khi xu hướng thị trường là rõ ràng, đặc biệt là khi thị trường đang trong tình trạng sốc, đường cong vốn dao động rất nhiều. Khi thị trường đang trong tình trạng sốc dài hạn, có một sự hồi quy lớn. Do đó, Chúng tôi biết rằng RangeBreak là một chiến lược định hướng xu hướng, và nó cũng có điểm yếu của chiến lược xu hướng.

Điều quan trọng cần lưu ý là chiến lược ban đầu sử dụng giá cao nhất đơn giản hôm qua để trừ giá thấp nhất hôm qua khi tính biến động ngày hôm qua. Tuy nhiên, khi tính biến động giá, bạn có thể sử dụng chỉ số ATR, bởi vì ATR đại diện cho biến động thực tế trung bình của giá, chẳng hạn như ATR được sử dụng trong Quy tắc giao dịch rùa.

Ngoài ra, xu hướng giá của tiền điện tử có xu hướng tăng chậm, và nó giảm nhanh hơn khi giảm. Vì vậy, chúng ta có thể sử dụng N1 và N2 khi tính toán các đường ray trên và dưới, có thể làm cho chiến lược linh hoạt hơn. Phản ứng với các điều kiện thị trường khác nhau.

Mã nguồn chiến lược

Nhấp để sao chép toàn bộ mã nguồn chiến lược, dựa trên ngôn ngữ của tôi, cho hợp đồng tương lai hàng hóa và tiền kỹ thuật số

Để biết thêm thông tin, vui lòng xem:https://www.fmz.com/strategy/156836

Tóm lại

Cũng giống như khái niệm thiết kế của chiến lược RangeBreak, không bao giờ dự đoán liệu thị trường cuối cùng sẽ tăng hay giảm, miễn là giá phá vỡ đường ray trên và dưới của ngày, nó chỉ ra hướng của xu hướng giá thị trường trong ngày đó, và các nhà giao dịch chỉ cần làm theo tín hiệu. Ngoài ra, bạn cũng có thể cải thiện theo thói quen giao dịch hoặc đặc điểm thị trường của mình, nâng cấp và lặp lại chiến lược giao dịch này.

- Phiên bản nâng cấp của Chiến lược giao dịch kênh Keltner

- Mạng thần kinh và số tiền kỹ thuật số giao dịch định lượng series ((2)

Deep Reinforcement Learning training Bitcoin trading strategies - Thực hiện và áp dụng chiến lược giao dịch trực tuyến tại các nền tảng định lượng của nhà phát minh

- Mô-đun trực quan hóa xây dựng chiến lược giao dịch - xuất hiện

- Đường thông Kentner nâng cấp King Kentner Kingkeltner chiến lược

- Chiến lược giao dịch định lượng với chỉ số giao dịch được cân nhắc

- Đưa ra chỉ số Aroon

- Chiến lược giao dịch định lượng dựa trên giá cả

- Đưa ra trung bình di chuyển thích nghi KAMA

- Thực hiện thuật toán giao dịch Dual Thrust bằng ngôn ngữ My trên nền tảng định lượng của nhà phát minh

- Chiến lược giao dịch dựa trên lý thuyết hộp

- Chiến lược giao dịch dựa trên lý thuyết hộp, hỗ trợ tương lai hàng hóa và tiền kỹ thuật số

- Chiến lược nhiệt tảo trong thực tiễn và ứng dụng của nền tảng định lượng nhà phát minh

- Khung chiến lược chỉ số trung bình

- 6 chiến lược và thực hành đơn giản trong giao dịch định lượng tiền kỹ thuật số cho người mới bắt đầu

- Mô-đun trực quan hóa xây dựng chiến lược giao dịch - tiến bộ

- Pivot Point hệ thống giao dịch trong ngày

- Ba mô hình tiềm năng trong giao dịch định lượng

- Phương pháp RangeBreak kết hợp với tỷ lệ biến động

- Mạng thần kinh và số tiền kỹ thuật số chuỗi giao dịch định lượng ((1)

LSTM dự đoán giá Bitcoin