Phiên bản nâng cấp của Chiến lược giao dịch kênh Keltner

Tác giả:Tốt, Tạo: 2019-07-31 11:31:28, Cập nhật: 2023-11-08 20:39:20

Giới thiệu về Chiến lược giao dịch kênh Keltner

Keltner Channel là một hệ thống giao dịch được phát minh bởi Chester W. Keltner vào những năm 1960. Ý tưởng cốt lõi của nó là lý thuyết đường trung bình.

Nguyên tắc của kênh Keltner

Nói về chiến lược loại kênh, bạn có thể nghĩ đến Bollinger Band (BOLL) nổi tiếng, nhưng sự khác biệt là kênh Keltner sử dụng giá trung bình của giá cao nhất, giá thấp nhất và giá đóng cửa làm giá cơ sở, và sau đó tính toán trung bình N-thời gian của giá cơ sở này, đó là đường ray giữa của kênh Keltner.

Vì vậy, làm thế nào để mở rộng biến động này được tính toán? đó là, giá trị trung bình của giai đoạn N (giá cao nhất - giá thấp nhất), nhân với một số nhất định. Bằng cách này, bạn sẽ thấy rằng nó tương tự như Bollinger Band (BOLL), cũng có giá của đường ray giữa, và các đường ray trên và dưới được tính toán theo giá của đường ray giữa. Tuy nhiên, kênh Keltner mịn hơn so với Bollinger Band (BOLL).

Công thức tính toán kênh Keltner

- Giá cơ sở: (giá cao nhất + giá thấp nhất + giá đóng cửa) / 3

- Đường sắt giữa: Trung bình động của giá cơ sở trong thời gian N

- Sự biến động: giá cao nhất - giá thấp nhất

- Đường sắt trên: đường sắt giữa + phạm vi biến động * nhiều

- Đường sắt dưới: đường sắt giữa - phình biến động * nhiều lần

Phiên bản nâng cấp của Chiến lược Keltner

Sau đó, kênh Keltner được cải tiến bởi Linda Raschke. Linda Raschke là một nhà giao dịch hợp đồng tương lai hàng hóa nổi tiếng ở Mỹ và là chủ tịch của LBR Asset Management. Chiến lược Keltner ban đầu là đường ray giữa là một đường trung bình động bình thường đã được thay đổi thành đường trung bình nhân. Ngoài ra, phương pháp tính toán của phạm vi biến động cũng được thay đổi thành phạm vi biến động thực tế trung bình (ATR). Công thức tính toán là:

- Giá cơ sở: (giá cao nhất + giá thấp nhất + giá đóng cửa) / 3

- Đường sắt trung gian: Trung bình di chuyển theo cấp số nhân của giá cơ sở trong giai đoạn N

- Sự biến động: Phạm vi biến động thực tế trung bình (ATR)

- Đường sắt trên: đường sắt giữa + phạm vi biến động

- Đường sắt dưới: đường sắt giữa - phạm vi biến động

Chiến lược giao dịch kênh Keltner

Chúng ta biết rằng giá không phải lúc nào cũng chạy theo xu hướng hoặc hỗn loạn, nhưng theo cách mà xu hướng và dao động không hoàn toàn xen kẽ ngẫu nhiên. Sau đó Keltner sử dụng kênh như một đường phân chia để tách thị trường xu hướng khỏi thị trường hỗn loạn. Khi giá chạy giữa đường ray trên và dưới, chúng ta có thể nghĩ về nó như một thị trường hỗn loạn. Khi giá vượt qua giới hạn trên, nó cho thấy áp lực mua mạnh hơn đã xuất hiện và giá sẽ tiếp tục tăng trong tương lai. Khi giá phá vỡ đường ray dưới, nó cho thấy đã có áp lực bán mạnh hơn và giá có thể tiếp tục giảm trong tương lai.

Vị trí mở

- Đường sắt giữa tăng, và giá tăng trên đường sắt trên, mở vị trí dài;

- Đường sắt giữa đang giảm, và giá giảm xuống dưới đường sắt dưới, mở vị trí ngắn;

Vị trí gần

- Khi giữ vị trí dài, giá giảm xuống dưới đường sắt giữa, đóng vị trí dài;

- Khi giữ vị trí ngắn, giá tăng trên đường sắt giữa, đóng vị trí ngắn;

Sử dụng MyLanguage để viết Chiến lược Keltner

Thông qua logic giao dịch trên, chúng ta có thể xây dựng chiến lược này trên nền tảng FMZ Quant. Hãy sử dụng Mylanguage làm ví dụ. Theo các bước sau: fmz.com > Login > Dashboard > Thư viện chiến lược > Chiến lược mới > Nhấp vào hộp thả xuống ở góc trên bên trái để chọn Ngôn ngữ của tôi, bắt đầu viết chiến lược và chú ý đến các bình luận trong mã bên dưới.

// parameter

MAN:=20;

ATRN:=50;

JG:=(HIGH+LOW+CLOSE)/3; // base price

ZG:MA(JG, MAN); // Middle rail

TRUEHIGH1:=IF(HIGH>REF(C,1),HIGH,REF(C,1));

TRUELOW1:=IF(LOW<=REF(C,1), LOW, REF(C,1));

TRUERANGE1:=IF(ISLASTBAR,H-L,TRUEHIGH1-TRUELOW1); // Calculate the true fluctuation range

SG: ZG+MA (TRUERANGE1, ATRN); // Upper rail

XG: ZG-MA (TRUERANGE1, ATRN); // Lower rail

ZG>REF(ZG,1)&&C>SG,BK; // The middle rail is up, and the price rises above the upper rail. open long position

C<ZG, SP; // When holding long position, the price falls below the middle rail, close long position

ZG<REF(ZG,1)&&C<XG,SK; // The middle rail is down, and the price falls below the lower rail, open short position

C>ZG, BP; // When holding short position, the price rises above the middle rail, close short position

AUTOFILTER; // Set the signal filtering method

Keltner Chiến lược Backtest

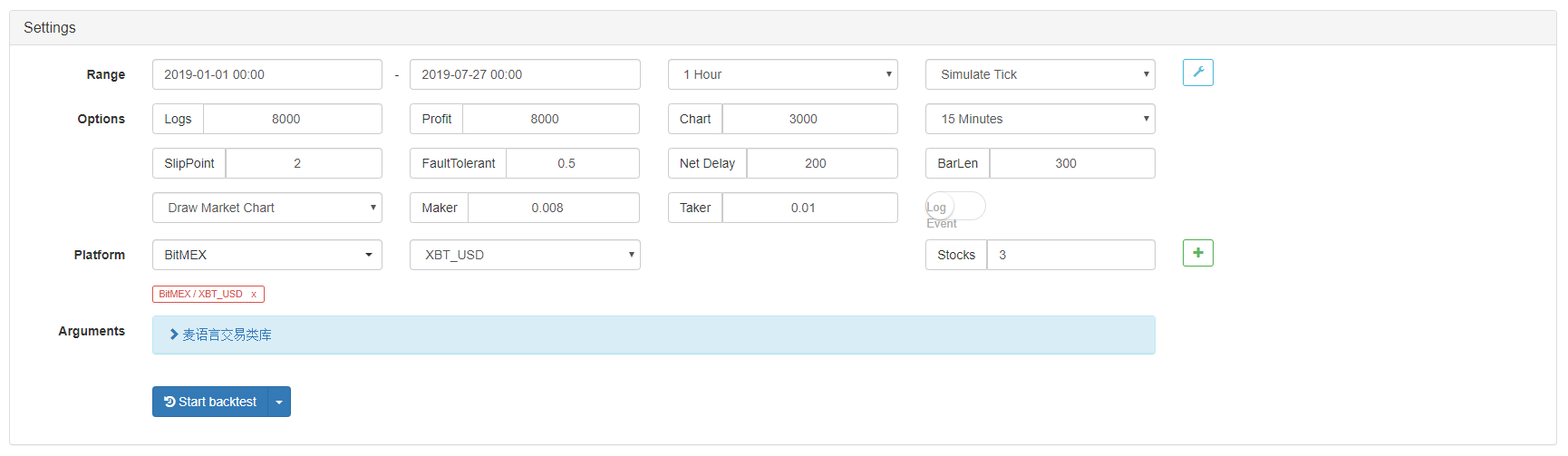

Để tiếp cận với môi trường giao dịch thực tế, chúng tôi đã sử dụng 2 pips trượt và 2 lần phí giao dịch bình thường để kiểm tra áp lực trong quá trình backtest.

- Sàn giao dịch: BitMEX

- Mục tiêu giao dịch: XBTUSD

- Thời gian: 01 tháng 1 năm 2019 ~ 27 tháng 7 năm 2019

- Chu kỳ: một giờ k-line

- Trượt: 2 pips cho các vị trí mở và đóng

- Phí: 2 lần phí giao dịch trao đổi thông thường

Môi trường thử nghiệm ngược

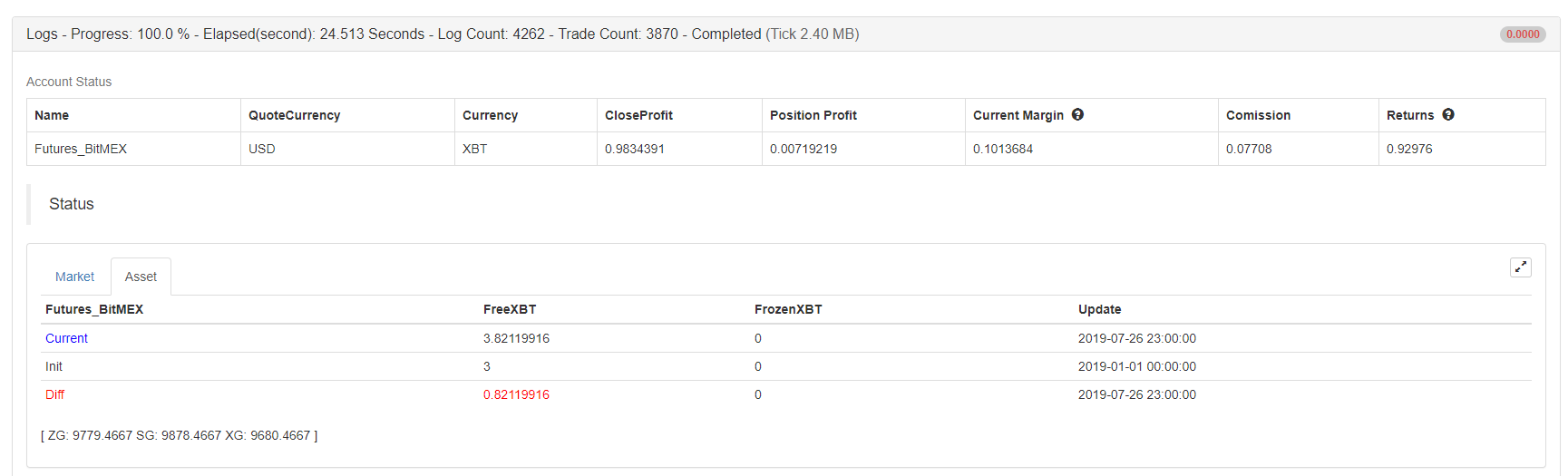

Báo cáo lợi nhuận

Báo cáo lợi nhuận

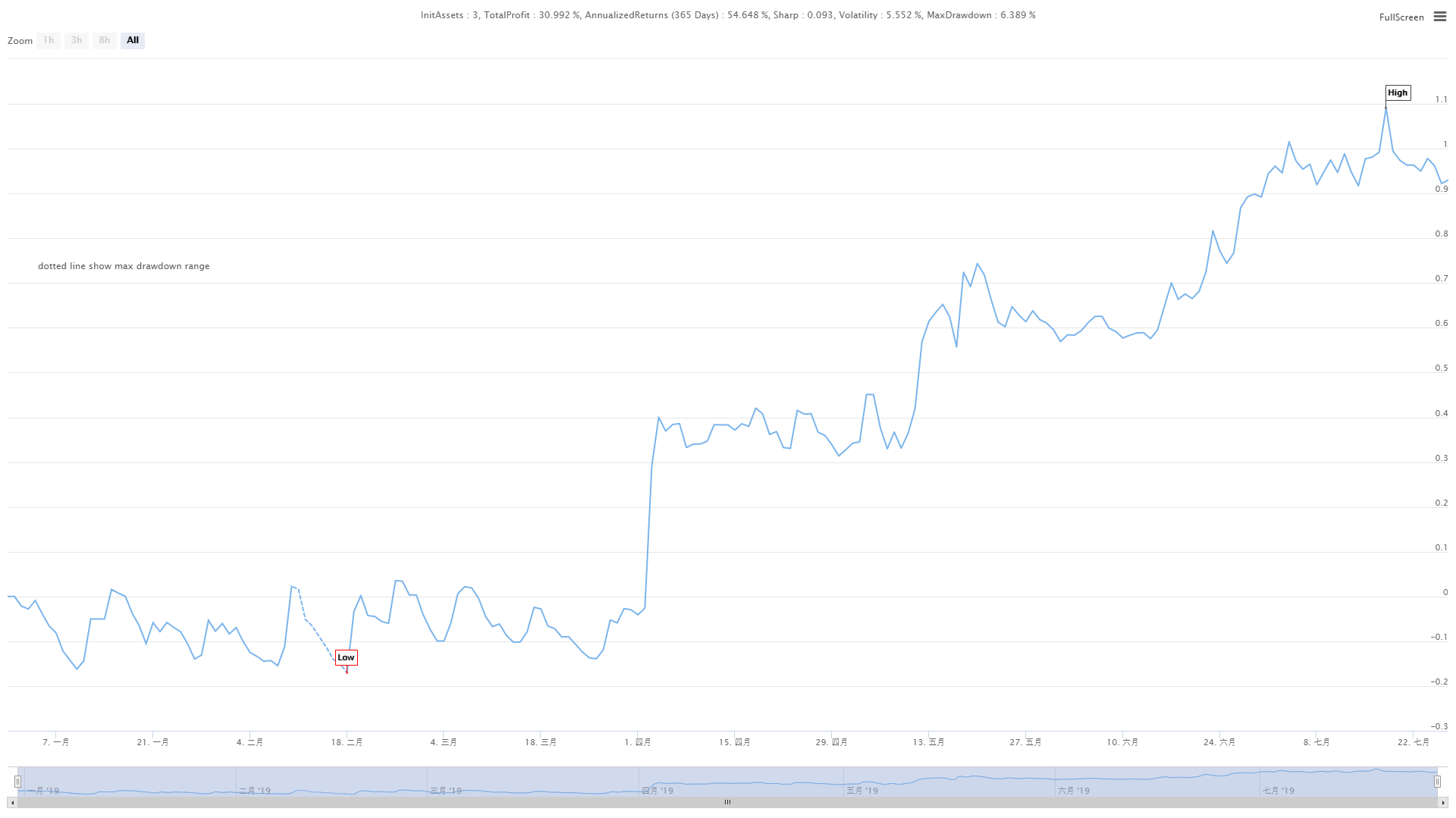

Đường cong quỹ

Đường cong quỹ

Các con số trên là kết quả kiểm tra lại của hợp đồng vĩnh cửu XBTUSD trên sàn giao dịch BitMEX. Trong thị trường xu hướng, chiến lược Keltner vẫn duy trì hiệu quả. Mặc dù hiệu quả của nó không quá cao, đường cong quỹ tổng thể tăng lên. Ngay cả trong việc khôi phục xu hướng thị trường vào tháng 7 năm 2019, đường cong giá trị ròng không có khôi phục lớn.

Mã nguồn chiến lược

Để xem mã nguồn đầy đủ của chiến lược này, vui lòng nhấp vào nó:https://www.fmz.com/strategy/159285

Tóm lại

Mặc dù Keltner là một phương pháp giao dịch cũ, nhưng chúng tôi đã khôi phục lại giá trị của nó bằng cách mã hóa logic của nó và cải thiện nó. Hóa ra chiến lược này vẫn còn hợp lệ ngày nay. Đặc biệt trong lĩnh vực chiến lược CTA tần số thấp và trung bình, chiến lược Keltner vẫn có một cái gì đó để đào ra, đó là cắt giảm tổn thất và để lợi nhuận chạy!

Có thể nói rằng các phương pháp giao dịch thành công nhất tuân thủ triết lý giao dịch

- Thực hành định lượng của DEX Exchange (2) -- Hướng dẫn người dùng Hyperliquid

- DEX giao dịch định lượng thực hành ((2) -- Hyperliquid sử dụng hướng dẫn

- Thực hành định lượng của DEX Exchange (1) -- dYdX v4 User Guide

- Giới thiệu về trọng tài lead-lag trong tiền điện tử (3)

- DEX giao dịch định lượng thực hành ((1) -- dYdX v4 hướng dẫn sử dụng

- Giới thiệu về bộ phận Lead-Lag trong tiền kỹ thuật số (3)

- Giới thiệu về Trọng tài Lead-Lag trong Cryptocurrency (2)

- Giới thiệu về bộ phận Lead-Lag trong tiền kỹ thuật số (2)

- Thảo luận về tiếp nhận tín hiệu bên ngoài của nền tảng FMZ: Một giải pháp hoàn chỉnh để tiếp nhận tín hiệu với dịch vụ Http tích hợp trong chiến lược

- Phân tích nhận tín hiệu bên ngoài nền tảng FMZ: Chiến lược xây dựng dịch vụ HTTP để nhận tín hiệu

- Giới thiệu về Trọng tài Lead-Lag trong Cryptocurrency (1)

- Phân tích định lượng thị trường tiền kỹ thuật số

- Thực hiện một chiến lược giao dịch định lượng tiền kỹ thuật số Dual Thrust bằng Python

- Xử lý dữ liệu tuyến K trong giao dịch có tính toán

- Chiến lược giao dịch định lượng để thực hiện phân tích động lực giá bằng Python

- Phân tích dữ liệu theo thời gian và tính lại dữ liệu Tick

- Các chiến lược giao dịch phát triển kinh nghiệm

- Tính toán và áp dụng các chỉ số DMI

- Sử dụng chi tiết và kỹ năng thực tế của chỉ số thủy triều năng lượng (OBV) trong giao dịch định lượng

- CTA phát triển chiến lược và các nhà phát minh định lượng nền tảng tiêu chuẩn thư viện

- Sử dụng các chiến lược kết hợp chỉ số mạnh và yếu so với RSI

- Mạng thần kinh và số tiền kỹ thuật số giao dịch định lượng series ((2)

Deep Reinforcement Learning training Bitcoin trading strategies - Thực hiện và áp dụng chiến lược giao dịch trực tuyến tại các nền tảng định lượng của nhà phát minh

- Mô-đun trực quan hóa xây dựng chiến lược giao dịch - xuất hiện

- Đường thông Kentner nâng cấp King Kentner Kingkeltner chiến lược

- Chiến lược giao dịch định lượng với chỉ số giao dịch được cân nhắc

- Đưa ra chỉ số Aroon

- Chiến lược giao dịch định lượng dựa trên giá cả

- Đưa ra trung bình di chuyển thích nghi KAMA

- Thực hiện thuật toán giao dịch Dual Thrust bằng ngôn ngữ My trên nền tảng định lượng của nhà phát minh

- Giới thiệu về Chiến lược RangeBreak