Chiến lược phá vỡ kép

Tác giả:ChaoZhang, Ngày: 2023-11-03 17:16:02Tags:

Tổng quan

Chiến lược này sử dụng Bollinger Bands để xác định các điểm đột phá cho các giao dịch dài và ngắn, kết hợp với chỉ số ADX để lọc các điều kiện thị trường không thuận lợi biến động thấp, để theo dõi xu hướng.

Chiến lược logic

Chiến lược này chủ yếu dựa trên chỉ số Bollinger Bands để xác định hướng dài hoặc ngắn. Dải giữa của Bollinger Bands là trung bình động N ngày của giá đóng cửa, và chiều rộng dải được tính bằng cách sử dụng độ lệch chuẩn. Một sự đột phá bên dưới dải dưới báo hiệu giao dịch dài, trong khi một sự đột phá bên trên dải trên báo hiệu giao dịch ngắn.

Để tránh việc phá vỡ không hợp lệ và giao dịch sai lầm trong các thị trường không có xu hướng, chiến lược kết hợp chỉ số ADX để lọc các điều kiện thị trường biến động thấp. Các tín hiệu giao dịch chỉ được tạo ra khi giá trị ADX dưới ngưỡng. Khi ADX vượt quá ngưỡng, tất cả các vị trí được đóng để chờ điều kiện xu hướng.

Chiến lược này cũng thiết lập stop loss và take profit cho các giao dịch mở. Cụ thể, sau khi mở một vị trí, giá thấp nhất và giá cao nhất của N ngày trước được ghi lại như mức stop loss và take profit cho hướng đó. Điều này cho phép khóa lợi nhuận trong khi giảm lỗ từ đảo ngược.

Từ logic mã, chiến lược đầu tiên tính toán Bollinger Bands và tham số ADX. Sau đó nó kiểm tra xem giá có phá vỡ Bands trên hoặc dưới băng và nếu ADX dưới ngưỡng, để tạo ra tín hiệu giao dịch. Sau đó mức dừng lỗ và lấy lợi nhuận được cập nhật và theo dõi dựa trên hướng vị trí hiện tại.

Phân tích lợi thế

- Bollinger Bands cung cấp các tín hiệu đột phá rõ ràng để nắm bắt các cơ hội xu hướng

- Bộ lọc ADX tránh giao dịch Các thị trường rối loạn mà không có xu hướng rõ ràng

- Stop loss kiểm soát hiệu quả lỗ giao dịch duy nhất

- Theo dõi lấy lợi nhuận khóa trong hầu hết các lợi nhuận

Phân tích rủi ro

- Breakouts có thể sai mà không cần xem xét khối lượng

- Bộ lọc ADX cũng có thể bỏ lỡ cơ hội xu hướng

- Dừng lỗ và lấy lợi nhuận quá gần có thể bị dừng ra

- Điều chỉnh tham số kém ảnh hưởng đến hiệu suất chiến lược

Xem xét kết hợp với các chỉ số khác để xác nhận đột phá với khối lượng; tối ưu hóa bộ lọc ADX bằng cách sử dụng độ dốc để xác định những thay đổi xu hướng; mở rộng phạm vi dừng lỗ và lấy lợi nhuận để tránh thoát sớm.

Hướng dẫn cải thiện

- Tối ưu hóa chiều dài Bollinger Bands cho kết quả đột phá tốt nhất

- Bộ lọc ADX tinh chỉnh để cân bằng độ chính xác xu hướng và tín hiệu sai

- Thêm các chỉ số khác để xác nhận tính hợp lệ của sự đột phá

- Tối ưu hóa phạm vi dừng lỗ để tránh độ nhạy quá mức

- Mở rộng phạm vi lợi nhuận để khóa trong lợi nhuận nhiều hơn

Kết luận

Chiến lược này có một logic rõ ràng và đơn giản, sử dụng Bollinger Bands cho các tín hiệu đột phá rõ ràng, được lọc bởi ADX cho các điều kiện xu hướng, để nắm bắt các cơ hội xu hướng. Dừng lỗ và lấy lợi nhuận được sử dụng để kiểm soát rủi ro và khóa lợi nhuận. Dễ hiểu và thực hiện, chiến lược đáng để thử nghiệm và tối ưu hóa thêm như một hệ thống theo xu hướng cơ bản.

/*backtest

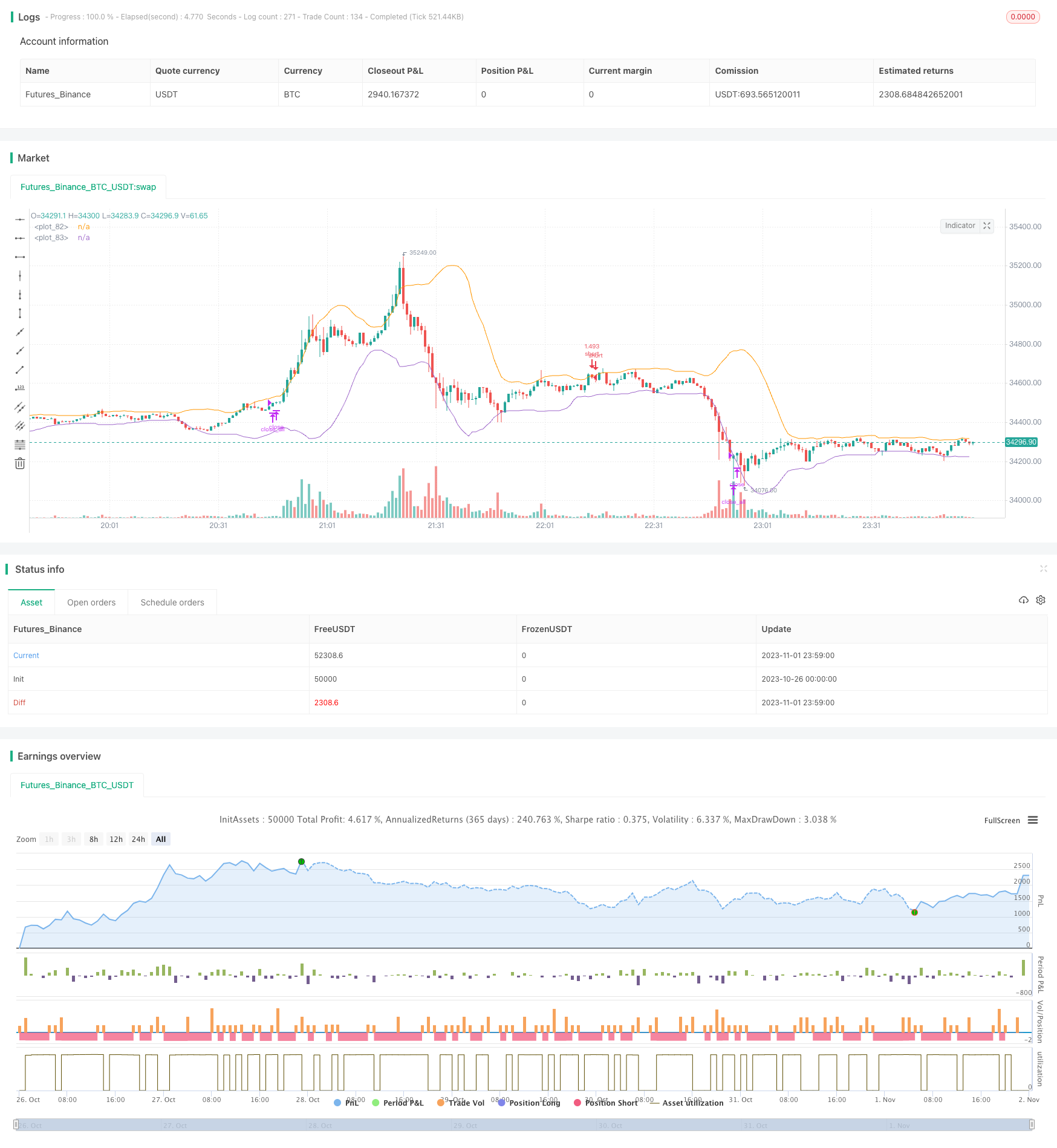

start: 2023-10-26 00:00:00

end: 2023-11-02 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tweakerID

// This strategy uses Bollinger Bands to buy when the price

// crosses over the lower band and sell when it crosses down

// the upper band. It only takes trades when the ADX is

// below a certain level, and exits all trades when it's above it.

//@version=4

strategy("BB + ADX Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_value = 0.04, initial_capital=100)

//Inputs

i_reverse=input(false, title="Reverse Trades")

i_ADXClose=input(true, title="ADX Close")

i_SL=input(false, title="Use Swing Lo/Hi Stop Loss & Take Profit")

i_SwingLookback=input(20, title="Swing Lo/Hi Lookback")

i_SLExpander=input(defval=0, step=.5, title="SL Expander")

i_TPExpander=input(defval=0, step=.5, title="TP Expander")

//ADX Calculations

adxlen = input(14, title="ADX Smoothing")

dilen = input(20, title="DI Length")

dirmov(len) =>

up = change(high)

down = -change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

truerange = rma(tr, len)

plus = fixnan(100 * rma(plusDM, len) / truerange)

minus = fixnan(100 * rma(minusDM, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * rma(abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

sig = adx(dilen, adxlen)

adxlevel=input(30, step=5)

//BB Calculations

BBCALC=input(false, title="-----------BB Inputs-----------")

length = input(20, minval=1)

mult = input(2.0, minval=0.001, maxval=50)

MAlen=input(defval=9)

source = close

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

//Entry Logic

BUY = crossover(source, lower) and sig < adxlevel

SELL = crossunder(source, upper) and sig < adxlevel

//SL & TP Calculations

SwingLow=lowest(i_SwingLookback)

SwingHigh=highest(i_SwingLookback)

bought=strategy.position_size != strategy.position_size[1]

LSL=valuewhen(bought, SwingLow, 0)-((valuewhen(bought, atr(14), 0))*i_SLExpander)

SSL=valuewhen(bought, SwingHigh, 0)+((valuewhen(bought, atr(14), 0))*i_SLExpander)

lTP=strategy.position_avg_price + (strategy.position_avg_price-(valuewhen(bought, SwingLow, 0))+((valuewhen(bought, atr(14), 0))*i_TPExpander))

sTP=strategy.position_avg_price - (valuewhen(bought, SwingHigh, 0)-strategy.position_avg_price)-((valuewhen(bought, atr(14), 0))*i_TPExpander)

islong=strategy.position_size > 0

isshort=strategy.position_size < 0

SL= islong ? LSL : isshort ? SSL : na

TP= islong ? lTP : isshort ? sTP : na

//Entries

strategy.entry("long", long=i_reverse?false:true, when=BUY)

strategy.entry("short", long=i_reverse?true:false, when=SELL)

//EXITS

if i_ADXClose

strategy.close_all(when=sig > adxlevel)

if i_SL

strategy.exit("longexit", "long", stop=SL, limit=TP)

strategy.exit("shortexit", "short", stop=SL, limit=TP)

//Plots

plot(i_SL ? SL : na, color=color.red, style=plot.style_cross, title="SL")

plot(i_SL ? TP : na, color=color.green, style=plot.style_cross, title="TP")

plot(upper)

plot(lower)

- Xu hướng theo chiến lược

- Chiến lược tìm kiếm xu hướng bằng laser kép

- Xu hướng dao động EMA theo chiến lược

- Chiến lược chéo trung bình động ba lần

- Chiến lược theo dõi xu hướng dựa trên sự đột phá động lực

- Chiến lược dao động ngẫu nhiên

- Chiến lược Super Momentum

- Chiến lược Sizeblock

- Sự thay đổi sau chiến lược củng cố

- Chiến lược chéo trung bình di chuyển

- Chiến lược giao dịch qua thời gian lệnh giới hạn

- Chiến lược dừng lỗ của Ichimoku

- Chiến lược dựa trên xu hướng kênh Keltner

- Chiến lược vector bình thường hóa quy mô với đảo ngược Karobein

- Chiến lược đảo ngược trung bình di chuyển kép

- Chiến lược Pivot Breakout trong ngày

- Sao Mộc và Sao Thổ Động lực MA Crossover Filtered Strategy

- Chiến lược Beyond The Clouds

- Chiến lược giao dịch bóng tối

- Chiến lược theo dõi xu hướng Breakout Moving Average