Định giá giao dịch theo đường thẳng

Tác giả:ChaoZhang, Ngày: 2024-01-23 14:11:26Tags:

Tổng quan

Chiến lược này sử dụng toàn diện các chỉ số như MACD, RSI, CCI, StochRSI và trung bình di chuyển đơn giản 200 ngày để tạo ra tín hiệu giao dịch trong khung thời gian hàng ngày.

Nguyên tắc chiến lược

Lý thuyết cốt lõi của chiến lược này là xác định xem các chỉ số phụ khác cũng đưa ra tín hiệu tương tự khi MACD gửi ra tín hiệu mua và bán. Nếu hầu hết các chỉ số đưa ra tín hiệu chỉ vào cùng một hướng, rất có thể tạo ra một cơ hội giao dịch hợp lệ.

Đầu tiên, khi đường MACD làm một đường chéo vàng trên đường tín hiệu, nó tạo ra một tín hiệu mua. Khi một đường chéo chết xảy ra, nó tạo ra một tín hiệu bán. Đây là cơ sở chính cho chiến lược để xác định sự đảo ngược xu hướng.

Thứ hai, chỉ số RSI đánh giá các điều kiện mua quá mức và bán quá mức. Khi RSI vượt quá đường mua quá mức, nó được xác định là mua quá mức. Tại thời điểm này kết hợp với đường chéo chết MACD, một tín hiệu bán được tạo ra. Khi RSI giảm xuống dưới đường bán quá mức, nó được xác định là bán quá mức. Tại thời điểm này kết hợp với đường chéo vàng MACD, một tín hiệu mua được tạo ra.

Tương tự như vậy, chỉ số CCI cũng đánh giá các kịch bản mua quá mức và bán quá mức. Khi CCI vượt qua đường mua quá mức, kết hợp với đường chéo chết của MACD, một cơ hội bán xảy ra. Khi CCI giảm xuống dưới đường bán quá mức, phù hợp với đường chéo vàng của MACD, một tín hiệu mua xảy ra.

Trong chỉ số StochRSI, khi đường K vượt qua đường D, nó chỉ ra tình huống mua quá mức. Tại thời điểm này khớp với đường chéo chết MACD, một tín hiệu bán được gửi ra. Khi đường K giảm xuống dưới đường D, nó xác định tình trạng bán quá mức. Tại thời điểm này kết hợp với đường chéo vàng MACD, một tín hiệu mua được tạo ra.

Cuối cùng, khi giá vượt quá đường trung bình động 200 ngày, nó được xác định là xu hướng tăng. Tại thời điểm này kết hợp với đường chéo vàng MACD và các chỉ số khác, một tín hiệu mua được tạo ra. Khi giá giảm xuống dưới đường chéo vàng 200 ngày, đó là xu hướng giảm. Tại thời điểm này khớp với đường chéo chết MACD và các chỉ số khác, một tín hiệu bán xảy ra.

Bằng cách tổng hợp thông tin từ nhiều chỉ số, tình trạng thị trường mua quá mức và bán quá mức có thể được xác định chính xác hơn.

Phân tích lợi thế

-

Chiến lược tổng hợp nhiều chỉ số làm cơ sở cho các quyết định mua và bán, có thể ngăn chặn các cơ hội giao dịch gây hiểu lầm và tăng độ tin cậy tín hiệu.

-

Bằng cách đánh giá mối quan hệ giữa giá và trung bình động 200 ngày, kết hợp với đánh giá xu hướng, rủi ro mua và bán thời gian có thể được giảm.

-

Các tham số bên trong các chỉ số như RSI, CCI và StochRSI có thể được điều chỉnh cho các môi trường thị trường khác nhau để tăng tỷ lệ lợi nhuận.

-

Chiến lược hoạt động theo khung thời gian hàng ngày để tránh giao dịch không cần thiết, phù hợp hơn với việc giữ vị trí dài hạn.

Phân tích rủi ro

-

Các tín hiệu chiến lược có một số sự chậm trễ, có thể bỏ lỡ cơ hội giao dịch ngắn hạn.

-

Nhiều chỉ số làm tăng sự phức tạp, dễ tạo ra lỗi logic hơn.

-

Cài đặt tham số không chính xác có thể dẫn đến nhiều tín hiệu sai.

-

Việc nắm giữ dài hạn dễ bị rủi ro thị trường, thu hút tối đa có thể tương đối lớn.

-

Sự biến động ngắn hạn trong ngày có thể làm tăng tổn thất.

Hướng dẫn tối ưu hóa

-

Thực hiện tối ưu hóa tham số, điều chỉnh cài đặt cho RSI, CCI, StochRSI để xác định sự kết hợp tham số tốt nhất cho các môi trường thị trường khác nhau.

-

Thêm các cơ chế dừng lỗ như dừng lỗ di chuyển, tỷ lệ dừng lỗ để khóa lợi nhuận và kiểm soát rủi ro.

-

Thêm các chỉ số hoặc cơ chế kỹ thuật để tái tham gia thị trường, tránh bỏ lỡ các cơ hội giao dịch quan trọng.

-

Kết hợp nhiều chỉ số kỹ thuật hơn như Bollinger Bands, KD để xác định thời gian giao dịch.

-

Phân tích các chỉ số xu hướng chu kỳ dài hơn để tối ưu hóa khả năng giữ vị trí dài.

Kết luận

Chiến lược này sử dụng các chỉ số như MACD, RSI, CCI, StochRSI và trung bình động 200 ngày để xác định điều kiện thị trường và xác định các tín hiệu giao dịch trên biểu đồ hàng ngày. Ưu điểm của nó là các tín hiệu chính xác và đáng tin cậy, phù hợp với việc nắm giữ dài hạn. Các tham số có thể được tối ưu hóa để thích nghi với các môi trường khác nhau.

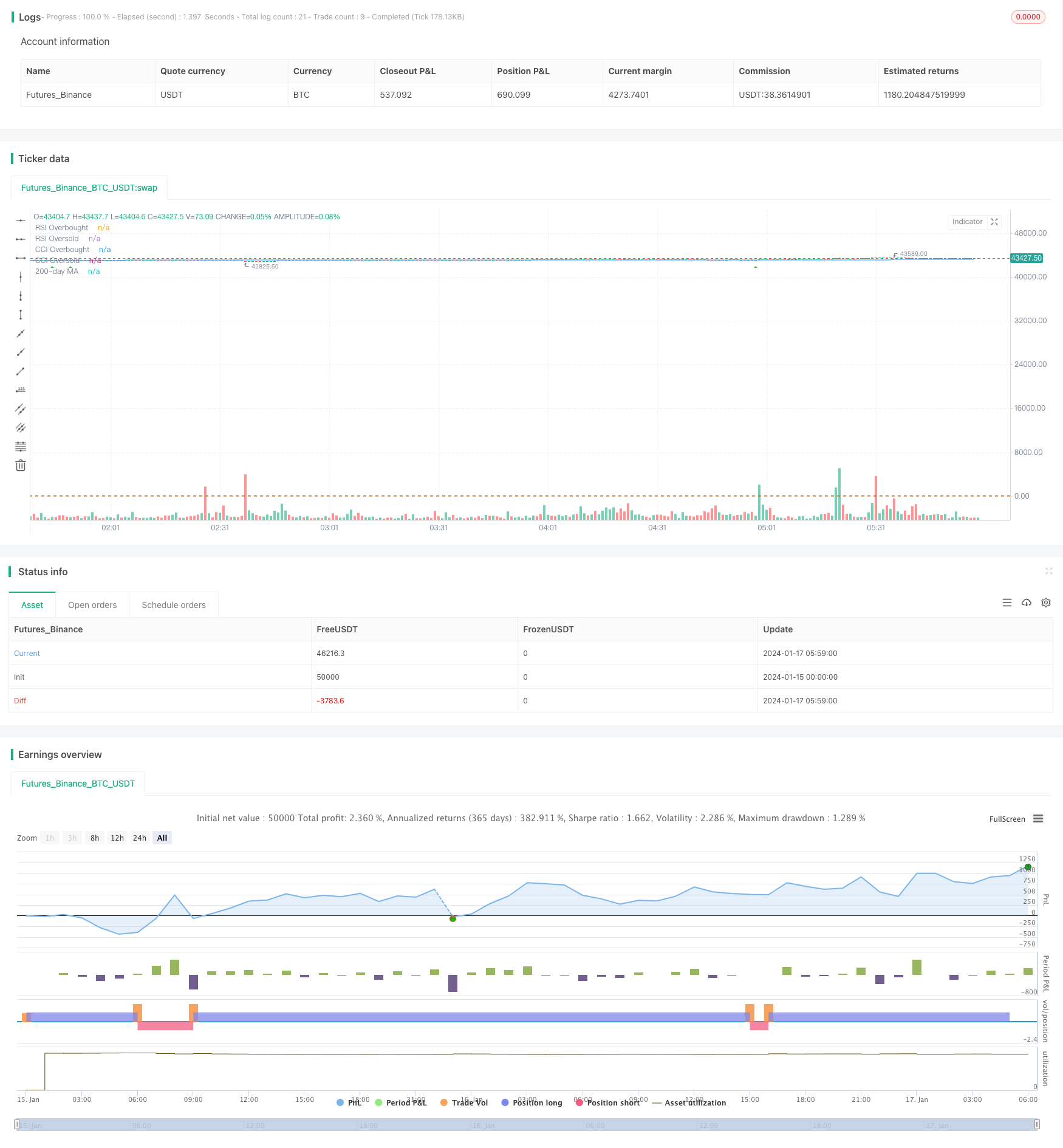

/*backtest

start: 2024-01-15 00:00:00

end: 2024-01-17 06:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("MACD RSI CCI StochRSI MA Strategy", shorttitle="MRCSSMA", overlay=true)

// MACD göstergesi

fastLength = input(12, title="Fast Length")

slowLength = input(26, title="Slow Length")

signalLength = input(9, title="Signal Length")

[macdLine, signalLine, _] = macd(close, fastLength, slowLength, signalLength)

// RSI göstergesi

rsiLength = input(14, title="RSI Length")

rsiLevel = input(70, title="RSI Overbought Level")

rsiValue = rsi(close, rsiLength)

// CCI göstergesi

cciLength = input(14, title="CCI Length")

cciLevel = input(100, title="CCI Overbought Level")

cciValue = cci(close, cciLength)

// Stochastic Oscillator göstergesi

stochLength = input(14, title="Stoch Length")

stochK = input(3, title="Stoch K")

stochD = input(3, title="Stoch D")

stochValue = stoch(close, high, low, stochLength)

stochDValue = sma(stochValue, stochD)

// 200 günlük hareketli ortalama

ma200 = sma(close, 200)

// Alış ve Satış Sinyalleri

buySignal = crossover(macdLine, signalLine) and rsiValue < rsiLevel and cciValue < cciLevel and stochValue > stochDValue and close > ma200

sellSignal = crossunder(macdLine, signalLine) and rsiValue > (100 - rsiLevel) and cciValue > (100 - cciLevel) and stochValue < stochDValue and close < ma200

// Ticaret stratejisi uygula

strategy.entry("Buy", strategy.long, when = buySignal)

strategy.close("Buy", when = sellSignal)

strategy.entry("Sell", strategy.short, when = sellSignal)

strategy.close("Sell", when = buySignal)

// Göstergeleri çiz

hline(rsiLevel, "RSI Overbought", color=color.red)

hline(100 - rsiLevel, "RSI Oversold", color=color.green)

hline(cciLevel, "CCI Overbought", color=color.red)

hline(100 - cciLevel, "CCI Oversold", color=color.green)

// 200 günlük hareketli ortalama çiz

plot(ma200, color=color.blue, title="200-day MA")

// Grafik üzerinde sinyal okları çiz

plotshape(series=buySignal, title="Buy Signal", color=color.green, style=shape.triangleup, location=location.belowbar, size=size.small)

plotshape(series=sellSignal, title="Sell Signal", color=color.red, style=shape.triangledown, location=location.abovebar, size=size.small)

- Chiến lược giao dịch xu hướng chéo EMA kép

- Chiến lược giao dịch tối ưu hóa MACD năng động

- Chiến lược kết hợp VWAP và RSI

- Chiến lược giao dịch Bollinger Bands RSI của Chúa

- Chiến lược giao dịch ngắn hạn dựa trên kênh EMA và MACD

- Chiến lược giao thoa chỉ số động lực và sợ hãi

- Chiến lược giao dịch dài / ngắn tự động dựa trên các điểm quay hàng ngày

- Chiến lược giao dịch định lượng trung bình di chuyển ba lần

- Một chiến lược chéo động cơ dựa trên đường trung bình động hàm số

- Chiến lược giao dịch chéo trung bình di chuyển thích nghi và trung bình di chuyển cân nhắc

- Định hướng MACD nhiều khung thời gian theo chiến lược

- Xu hướng sau chiến lược giao dịch dựa trên MACD và RSI

- Chiến lược giao dịch định lượng vượt qua kênh ATR

- Tiêu chuẩn giá trị của các loại chứng khoán khác

- Chiến lược phòng ngừa rủi ro dựa trên TSI và chỉ số HMACCI

- Đường trung bình di chuyển kép đường chéo MACD Xu hướng theo chiến lược

- Chiến lược giao dịch định lượng dựa trên các chỉ số Ichimoku và ADX

- Chiến lược giao dịch RSI Divergence