Mô hình đảo ngược đột phá dựa trên chiến lược giao dịch rùa

Tác giả:ChaoZhang, Ngày: 2024-01-29 16:48:00Tags:

Tổng quan

Chiến lược này dựa trên chiến lược giao dịch rùa nổi tiếng, được xác nhận qua nhiều năm. Nó gửi tín hiệu dài và ngắn với các lệnh kim tự tháp lên đến 5, có nghĩa là chiến lược có thể kích hoạt đến 5 lệnh theo cùng một hướng. Với quản lý rủi ro và tiền tốt.

Cần lưu ý rằng chiến lược kết hợp 2 hệ thống làm việc cùng nhau (S1 và S2).

Chiến lược logic

Định kích thước vị trí rất quan trọng đối với các nhà giao dịch rùa để quản lý rủi ro một cách đúng đắn. Chiến lược định kích thước vị trí này thích nghi với biến động thị trường và tài khoản (lợi nhuận và lỗ). Nó dựa trên ATR (Mức True Range), cũng có thể được gọi là

Số lượng đơn vị mua là:

unit = (percentage_to_risk/100)*account/atr*syminfo.pointvalue

Tùy thuộc vào sự tham vọng rủi ro của bạn, bạn có thể tăng tỷ lệ phần trăm tài khoản của bạn, nhưng các nhà giao dịch rùa mặc định là 1%.

Ngoài ra còn có một quy tắc bổ sung để giảm rủi ro nếu giá trị tài khoản giảm xuống dưới vốn ban đầu: trong trường hợp này và chỉ trong trường hợp này, trong công thức đơn vị phải được thay thế bằng:

account := (strategy.equity-strategy.openprofit)*(strategy.equity-strategy.openprofit)/strategy.initial_capital

2 hệ thống làm việc cùng nhau:

Nếu nó là một mức cao mới, chúng ta mở một vị trí dài và ngược lại nếu nó là một mức thấp mới, chúng ta vào một vị trí ngắn.

Chúng ta thêm một quy tắc nữa:

Quy tắc bổ sung này cho phép nhà giao dịch có xu hướng lớn nếu tín hiệu hệ thống 1 đã bị bỏ qua. Nếu tín hiệu cho hệ thống 1 đã bị bỏ qua, và nến tiếp theo cũng là một đột phá 20 ngày mới, S1 không đưa ra tín hiệu. Chúng ta phải chờ tín hiệu S2 hoặc chờ một nến không tạo ra một đột phá mới để kích hoạt lại S1.

Phân tích lợi thế

Chiến lược Rùa cho phép chúng ta thêm các đơn vị vào vị trí nếu giá di chuyển theo lợi thế của chúng ta. Tôi đã cấu hình chiến lược để cho phép tối đa 5 lệnh được thêm theo cùng một hướng. Vì vậy, nếu giá thay đổi từ, chúng tôi thêm các đơn vị với công thức kích thước vị trí.

Chúng tôi đã đặt SL tối đa là 10% cho lệnh đầu tiên, có nghĩa là bạn sẽ không mất hơn 10% giá trị của lệnh đầu tiên của bạn. Tuy nhiên, có thể mất nhiều hơn trên lệnh kim tự tháp của bạn, vì SL được tăng / giảm 0,5 * ATR ((20), không đảm bảo mất hơn 10% trên lệnh kim tự tháp của bạn.

Phân tích rủi ro

Rủi ro lớn nhất của chiến lược này là các vị trí quá lớn. Vì lệnh thị trường được sử dụng để đặt lệnh, việc đặt nhiều lệnh thị trường lớn cùng một lúc sẽ có tác động rất lớn đến báo giá, gây ra sự trượt lớn. Điều này sẽ dẫn đến tổn thất vốn rất lớn.

Một rủi ro khác là cấu hình quản lý vốn không phù hợp. Ví dụ, cấu hình dừng lỗ không chính xác hoặc tỷ lệ quá lớn có thể dẫn đến tổn thất lớn. Điều này cần phải được cấu hình cẩn thận theo sự thèm rủi ro của chính mình.

Tối ưu hóa

Chiến lược có thể được tối ưu hóa trong các khía cạnh sau:

-

Kiểm tra tác động của các tham số khác nhau như thời gian ATR, nhân ATR để dừng lỗ, v.v. về tỷ lệ trở lại và sắc nét. Tìm kết hợp tham số tối ưu.

-

Kiểm tra các quy tắc vào và ra khác nhau. Ví dụ, sử dụng các mẫu nến làm bộ lọc bổ sung.

-

Hãy thử các loại dừng lỗ khác, chẳng hạn như dừng lỗ di chuyển, dừng lỗ động. Điều này có thể làm giảm xác suất dừng lỗ bị trúng.

-

Kiểm tra số lượng khác nhau của các lệnh kim tự tháp. càng nhiều lệnh, đòn bẩy và rủi ro càng lớn. tìm điểm cân bằng tốt nhất.

-

Cố gắng ngừng giao dịch trong khoảng thời gian cụ thể (chẳng hạn như trước khi phát hành dữ liệu lương không nông nghiệp của Hoa Kỳ) để tránh tác động của các sự kiện lớn.

Tóm lại

Nhìn chung, chiến lược này đạt được sự cân bằng tốt giữa rủi ro và lợi nhuận, phù hợp với giao dịch xu hướng trung và dài hạn. Nó có những lợi thế của việc hệ thống hóa giao dịch, rủi ro có thể kiểm soát được. Chiến lược có thể được cải thiện hơn nữa bằng cách tối ưu hóa để tăng sự ổn định và lợi nhuận.

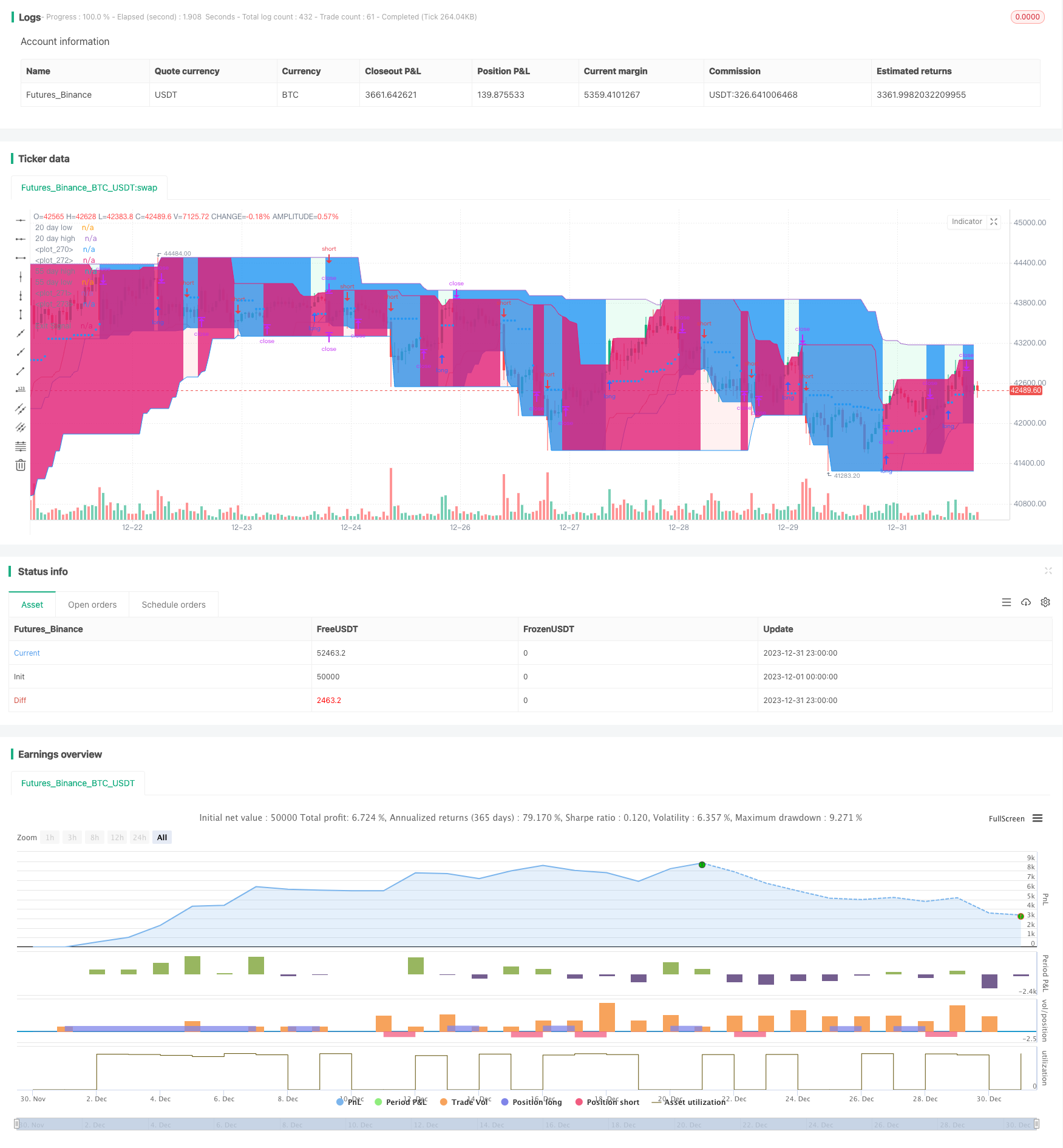

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © gsanson66

//This strategy is based on the famous "Turtle Strategy"

//A well-known strategy which proved its performance during past years

//@version=5

strategy("TURTLE STRATEGY", overlay=true)

//------------------------------TOOL TIPS--------------------------------//

t1 = "Percentage of the account the trader is willing to lose. This percentage is used to define the position size based on previous gains or losses. Turtle traders default to 1%."

t2 = "ATR Length"

t3 = "ATR Multiplier to fix the Stop Loss"

t4 = "Pyramiding : ATR Multiplier to set a profit target to increase position size"

t5 = "System 1 enter long if there is a new high after this selected period of time"

t6 = "System 2 enter long if there is a new high after this selected period of time"

t7 = "Exit Long from system 1 if there is a new low after this selected period of time"

t8 = "Exit Long from system 2 if there is a new low after this selected period of time"

t9 = "System 1 enter short if there is a new low after this selected period of time"

t10 = "System 2 enter short if there is a new low after this selected period of time"

t11 = "Exit short from system 1 if there is a new high after this selected period of time"

t12 = "Exit short from system 2 if there is a new high after this selected period of time"

//----------------------------------------FUNCTIONS---------------------------------------//

//@function Displays text passed to `txt` when called.

debugLabel(txt, color) =>

label.new(bar_index, high, text=txt, color=color, style=label.style_label_lower_right, textcolor=color.black, size=size.small)

//@function which looks if the close date of the current bar falls inside the date range

inBacktestPeriod(start, end) => true

//---------------------------------------USER INPUTS--------------------------------------//

//Risk Management and turtle system input

percentage_to_risk = input.float(1, "Risk % of capital", maxval=100, minval=0, group="Turtle Parameters", tooltip=t1)

atr_period = input.int(20, "ATR period", minval=1, group="Turtle Parameters", tooltip=t2)

stop_N_multiplier = input.float(1.5, "Stop ATR", minval=0.1, group="Turtle Parameters", tooltip=t3)

pyramid_profit = input.float(0.5, "Pyramid Profit", minval=0.01, group="Turtle Parameters", tooltip=t4)

S1_long = input.int(20, "S1 Long", minval=1, group="Turtle Parameters", tooltip=t5)

S2_long = input.int(55, "S2 Long", minval=1, group="Turtle Parameters", tooltip=t6)

S1_long_exit = input.int(10, "S1 Long Exit", minval=1, group="Turtle Parameters", tooltip=t7)

S2_long_exit = input.int(20, "S2 Long Exit", minval=1, group="Turtle Parameters", tooltip=t8)

S1_short = input.int(15, "S1 Short", minval=1, group="Turtle Parameters", tooltip=t9)

S2_short = input.int(55, "S2 Short", minval=1, group="Turtle Parameters", tooltip=t10)

S1_short_exit = input.int(7, "S1 Short Exit", minval=1, group="Turtle Parameters", tooltip=t11)

S2_short_exit = input.int(20, "S2 Short Exit", minval=1, group="Turtle Parameters", tooltip=t12)

//Backtesting period

startDate = input(title="Start Date", defval=timestamp("1 Jan 2020 00:00:00"), group="Backtesting Period")

endDate = input(title="End Date", defval=timestamp("1 July 2034 00:00:00"), group="Backtesting Period")

//----------------------------------VARIABLES INITIALISATION-----------------------------//

//Turtle variables

atr = ta.atr(atr_period)

var float buy_price_long = na

var float buy_price_short = na

var float stop_loss_long = na

var float stop_loss_short = na

float account = na

//Entry variables

day_high_syst1 = ta.highest(high, S1_long)

day_low_syst1 = ta.lowest(low, S1_short)

day_high_syst2 = ta.highest(high, S2_long)

day_low_syst2 = ta.lowest(low, S2_short)

var bool skip = false

var bool unskip_buffer_long = false

var bool unskip_buffer_short = false

//Exit variables

exit_long_syst1 = ta.lowest(low, S1_long_exit)

exit_short_syst1 = ta.highest(high, S1_short_exit)

exit_long_syst2 = ta.lowest(low, S2_long_exit)

exit_short_syst2 = ta.highest(high, S2_short_exit)

float exit_signal = na

//Backtesting period

bool inRange = na

//------------------------------CHECKING SOME CONDITIONS ON EACH SCRIPT EXECUTION-------------------------------//

strategy.initial_capital = 50000

//Checking if the date belong to the range

inRange := inBacktestPeriod(startDate, endDate)

//Checking if the current equity is higher or lower than the initial capital to adjusted position size

if strategy.equity - strategy.openprofit < strategy.initial_capital

account := (strategy.equity-strategy.openprofit)*(strategy.equity-strategy.openprofit)/strategy.initial_capital

else

account := strategy.equity - strategy.openprofit

//Checking if we close all trades in case where we exit the backtesting period

if strategy.position_size!=0 and not inRange

strategy.close_all()

debugLabel("END OF BACKTESTING PERIOD : we close the trade", color=color.rgb(116, 116, 116))

//--------------------------------------SKIP MANAGEMENT------------------------------------//

//Checking if a long signal has been skiped and system2 is not triggered

if skip and high>day_high_syst1[1] and high<day_high_syst2[1]

unskip_buffer_long := true

//Checking if a short signal has been skiped and system2 is not triggered

if skip and low<day_low_syst1[1] and low>day_low_syst2[1]

unskip_buffer_short := true

//Checking if current high is lower than previous 20_day_high after a skiped long signal to set skip to false

if unskip_buffer_long

if high<day_high_syst1[1]

skip := false

unskip_buffer_long := false

//Checking if current low is higher than previous 20_day_low after a skiped short signal to set skip to false

if unskip_buffer_short

if low>day_low_syst1[1]

skip := false

unskip_buffer_short := false

//Checking if we have an open position to reset skip and unskip buffers

if strategy.position_size!=0 and skip

skip := false

unskip_buffer_long := false

unskip_buffer_short := false

//--------------------------------------------ENTRY CONDITIONS--------------------------------------------------//

//We calculate the position size based on turtle calculation

unit = (percentage_to_risk/100)*account/atr*syminfo.pointvalue

//Long order for system 1

if not skip and not (strategy.position_size>0) and inRange

strategy.cancel("Long Syst 2")

//We check that position size doesn't exceed available equity

if unit*day_high_syst1>account

unit := account/day_high_syst1

stop_loss_long := day_high_syst1 - stop_N_multiplier*atr

//We adjust SL if it's greater than 10% of trade value and fix it to 10%

if stop_loss_long < day_high_syst1*0.9

stop_loss_long := day_high_syst1*0.9

strategy.order("Long Syst 1", strategy.long, unit, stop=day_high_syst1)

buy_price_long := day_high_syst1

//Long order for system 2

if skip and not (strategy.position_size>0) and inRange

//We check that position size doesn't exceed available equity

if unit*day_high_syst2>account

unit := account/day_high_syst2

stop_loss_long := day_high_syst2 - stop_N_multiplier*atr

//We adjust SL if it's greater than 10% of trade value and fix it to 10%

if stop_loss_long < day_high_syst2*0.9

stop_loss_long := day_high_syst2*0.9

strategy.order("Long Syst 2", strategy.long, unit, stop=day_high_syst2)

buy_price_long := day_high_syst2

//Short order for system 1

if not skip and not (strategy.position_size<0) and inRange

strategy.cancel("Short Syst 2")

//We check that position size doesn't exceed available equity

if unit*day_low_syst1>account

unit := account/day_low_syst1

stop_loss_short := day_low_syst1 + stop_N_multiplier*atr

//We adjust SL if it's greater than 10% of trade value and fix it to 10%

if stop_loss_short > day_low_syst1*1.1

stop_loss_short := day_low_syst1*1.1

strategy.order("Short Syst 1", strategy.short, unit, stop=day_low_syst1)

buy_price_short := day_low_syst1

//Short order for system 2

if skip and not (strategy.position_size<0) and inRange

//We check that position size doesn't exceed available equity

if unit*day_low_syst2>account

unit := account/day_low_syst2

stop_loss_short := day_low_syst2 + stop_N_multiplier*atr

//We adjust SL if it's greater than 10% of trade value and fix it to 10%

if stop_loss_short > day_low_syst2*1.1

stop_loss_short := day_low_syst2*1.1

strategy.order("Short Syst 2", strategy.short, unit, stop=day_low_syst2)

buy_price_short := day_low_syst2

//-------------------------------PYRAMIDAL------------------------------------//

//Pyramid for long orders

if close > buy_price_long + (pyramid_profit*atr) and strategy.position_size>0

//We calculate the remaining capital

remaining_capital = account - strategy.position_size*strategy.position_avg_price*(1-0.0018)

//We calculate units to add to the long position

units_to_add = (percentage_to_risk/100)*remaining_capital/atr*syminfo.pointvalue

if remaining_capital > units_to_add

//We set the new Stop loss

stop_loss_long := stop_loss_long + pyramid_profit*atr

strategy.entry("Pyramid Long", strategy.long, units_to_add)

buy_price_long := close

//Pyramid for short orders

if close < buy_price_short - (pyramid_profit*atr) and strategy.position_size<0

//We calculate the remaining capital

remaining_capital = account + strategy.position_size*strategy.position_avg_price*(1-0.0018)

//We calculate units to add to the short position

units_to_add = (percentage_to_risk/100)*remaining_capital/atr*syminfo.pointvalue

if remaining_capital > units_to_add

//We set the new Stop loss

stop_loss_short := stop_loss_short - pyramid_profit*atr

strategy.entry("Pyramid Short", strategy.short, units_to_add)

buy_price_short := close

//----------------------------EXIT ORDERS-------------------------------//

//Checking if exit_long_syst1 is higher than stop_loss_long

if strategy.opentrades.entry_id(0)=="Long Syst 1"

if exit_long_syst1[1] > stop_loss_long

exit_signal := exit_long_syst1[1]

else

exit_signal := stop_loss_long

//Checking if exit_long_syst2 is higher than stop_loss_long

if strategy.opentrades.entry_id(0)=="Long Syst 2"

if exit_long_syst2[1] > stop_loss_long

exit_signal := exit_long_syst2[1]

else

exit_signal := stop_loss_long

//Checking if exit_short_syst1 is lower than stop_loss_short

if strategy.opentrades.entry_id(0)=="Short Syst 1"

if exit_short_syst1[1] < stop_loss_short

exit_signal := exit_short_syst1[1]

else

exit_signal := stop_loss_short

//Checking if exit_short_syst2 is lower than stop_loss_short

if strategy.opentrades.entry_id(0)=="Short Syst 2"

if exit_short_syst2[1] < stop_loss_short

exit_signal := exit_short_syst2[1]

else

exit_signal := stop_loss_short

//If the exit order is configured to close the position at a profit, we set 'skip' to true (we substract commission)

if strategy.position_size*exit_signal>strategy.position_size*strategy.position_avg_price*(1-0.0018)

strategy.cancel("Long Syst 1")

strategy.cancel("Short Syst 1")

skip := true

if strategy.position_size*exit_signal<=strategy.position_size*strategy.position_avg_price*(1-0.0018)

skip := false

//We place stop exit orders

if strategy.position_size > 0

strategy.exit("Exit Long", stop=exit_signal)

if strategy.position_size < 0

strategy.exit("Exit Short", stop=exit_signal)

//------------------------------PLOTTING ELEMENTS-------------------------------//

plotchar(atr, "ATR", "", location.top, color.rgb(131, 5, 83))

//Plotting enter threshold

plot(day_high_syst1[1], "20 day high", color.rgb(118, 217, 159))

plot(day_high_syst2[1], "55 day high", color.rgb(4, 92, 53))

plot(day_low_syst1[1], "20 day low", color.rgb(234, 108, 108))

plot(day_low_syst2[1], "55 day low", color.rgb(149, 17, 17))

//Plotting Exit Signal

plot(exit_signal, "Exit Signal", color.blue, style=plot.style_circles)

//Plotting our position

exit_long_syst2_plot = plot(exit_long_syst2[1], color=na)

day_high_syst2_plot = plot(day_high_syst2[1], color=na)

exit_short_syst2_plot = plot(exit_short_syst2[1], color=na)

day_low_syst2_plot = plot(day_low_syst2[1], color=na)

fill(exit_long_syst2_plot, day_high_syst2_plot, color=strategy.position_size>0 ? color.new(color.lime, 90) : na)

fill(exit_short_syst2_plot, day_low_syst2_plot, color=strategy.position_size<0 ? color.new(color.red, 90) : na)

- Chiến lược cắt đầu da dựa trên thanh khoản và xu hướng thị trường

- Chiến lược đảo ngược đột phá ngắn hạn xuyên biên giới 5EMA

- Chiến lược kim tự tháp giao dịch chứng khoán dựa trên chỉ số RSI

- Tất cả về chiến lược giao dịch kênh EMA

- Chiến lược giao dịch RSI hai tầng

- Bollinger Bands và chiến lược kết hợp RSI

- Chiến lược Double Inside Bar & Trend

- Chiến lược đột phá giá tuyệt vời

- Chiến lược tiếp tục xu hướng mạnh mẽ

- Chiến lược Crossover Trung bình Di chuyển theo dõi xu hướng

- Chiến lược Xu hướng Động lực

- Phương pháp giao dịch ngắn hạn của Peanut 123

- Chiến lược giao dịch chứng khoán dựa trên chỉ số RSI

- Chiến lược dải biến động trơn tru

- Chiến lược giao dịch đảo ngược chỉ số kênh hàng hóa

- Chiến lược dựa trên thời gian với ATR Take Profit

- Chiến lược theo dõi xu hướng động lực

- Chiến lược đóng cửa nến EMA

- Chiến lược giao dịch định lượng chéo EMA

- Chiến lược trung bình động dừng lỗ động