资金管理的核心 ----杠杆的选择

0

0

2196

2196

交易中杠杆的影响

- ### 1、有了盈利模式不等于盈利,杠杆才是稳定盈利的核心 可能有些投资者认为只要有了期望为正的盈利模式,赚钱就是必然。真的是这样吗?

我们先看下面一个简单的例子:

第一年赚60%,第二年亏40%,以此类推

算术平均收益是 E=(0.6-0.4)/2=0.1=10%

几何平均收益是rg=[(1+0.6)×(1-0.4)]0.5-1=0.96 0.5-1=0.98-1=-2%

两年投资累计亏了4%。平均一年亏2%

为什么简单的按照盈利模式的数学期望去计算应该是赚钱的交易,到实际交易的时候反而亏损了呢?

从我们计算出来的指标可以看到:投资收益取决于几何平均收益,而不是算术平均收益。而更深层次的原因是投资者默认投入了所有的资金。这才是具有盈利模式而交易亏损的根本原因。而对于一个账户到底使用多少资金进行交易,这就是杠杆的使用。

- ### 2、股票比期货的风险小,相对安全? 很多投资者觉得期货比股票风险大,谈“期”色变,畏之如虎。这是因为期货采用保证金制度,平均的保证金比例只有10%左右,也就是100万市值的标的,投资者仅需用10万资金就可以买卖。这就是加杠杆,并且是10倍的杠杆。当标的价格波动10%的时候,投资者的10万本金就相应翻倍或者血本无归爆仓了。

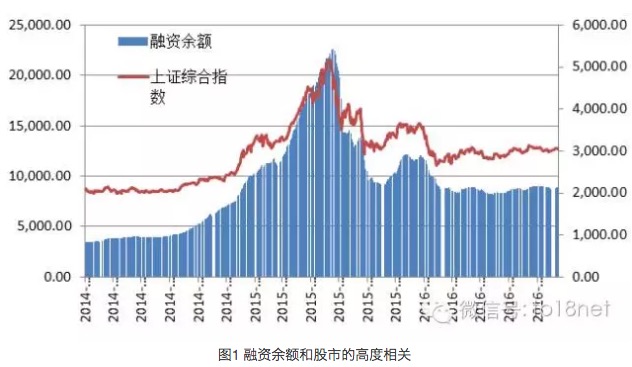

这些投资者认为股票相对安全,认为炒股最差的结局不过“炒股炒成股东”,所以股票无畏满仓操作。2015年股市的大牛市,成就了很多“勇敢”的投资者。他们不仅满仓,还积极的通过融资加杠杆。融资余额不断飞速攀升,同时股市从3000点飞涨到5000多点,成就了多少人的野心和梦想。同时股票融资也就意味着股票也变相的加了杠杆。

然而2015年7月开始股市的下跌,融资余额账户的连锁清盘,引发股市的大崩盘,一时间“千股跌停”真是惨不忍睹。多少人黄粱一梦,高楼失足。他们到底忽视了什么,才酿成这样的悲剧。答案显而易见,融资余额,也就是股票交易中的杠杆。牛也杠杆,熊也杠杆。

我们现在回过头再来看一看股票真的比期货相比,风险更小,更加安全吗?

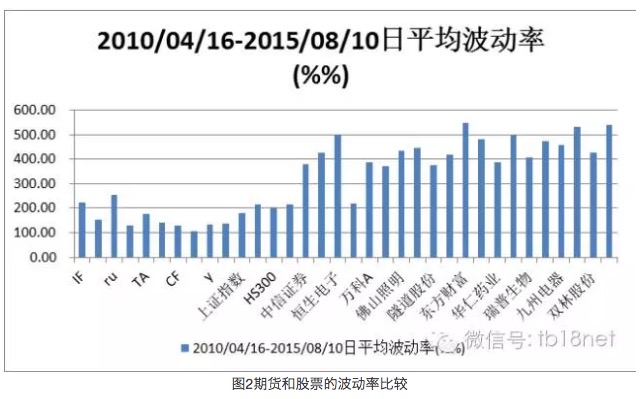

2.1 股票比期货的波动更大 我们从期货与股票的波动率进行比较,可以清楚的发现股票波动比期货波动还要大。期货当中波动率最大的是RU,但是和随便一支股票个股相比,真是小巫见大巫。

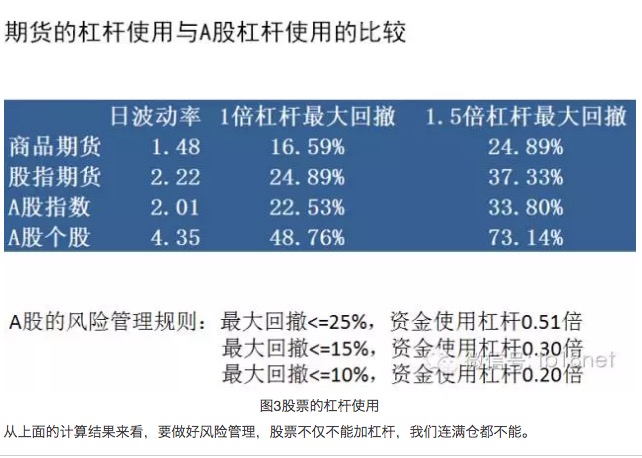

2.2 股票交易同样需要杠杆控制 我们继续测算一下对于同样的资金账户,在相同的风险管理目标下,分别交易股票和期货,各自的杠杆应该怎么控制。股票真的可以满仓,甚至融资加杠杆吗?

-

3、账户资金管理的核心是杠杆的选择

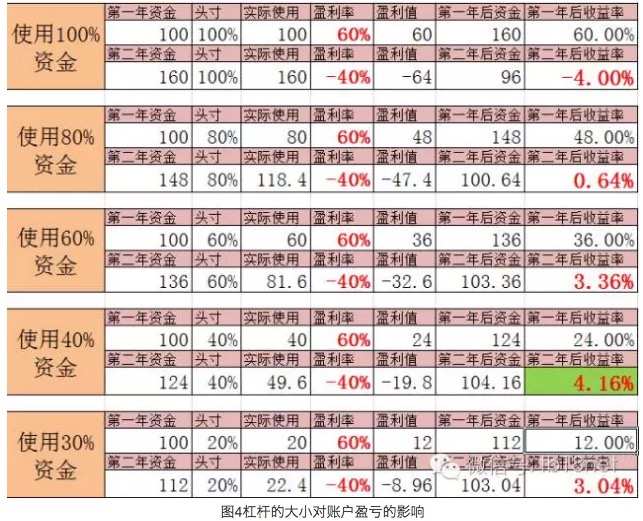

既然杠杆如此重要,我们对杠杆的大小对于账户盈亏的影响做了下面的一个测算:

从这个角度看,期货交易的杠杆使用是决定盈亏极其重要的因素,如果投资者没有正确使好杠杆,其长期盈利的可能性极低。有一些短期暴利的案例经常被作为鼓励投资者的励志故事,殊不知这种方式只会让投资者更加快速的亏损,纵有短期的成功但其与赌博的偶然性没有什么两样。

-

4、高杠杆暴利的神话

这个市场总是不缺明星,一年几十倍的业绩信手拈来。作为具有风险意识的投资者也许会被这些神话所干扰,放弃自己对杠杆的风控。所以我们对高杠杆的使用浅谈一二。

4.1 单个账户高杠杆不一定是所有资产高杠杆 如果投资者A对某个规模100万期货交易账户使用了满仓操作,杠杆达到了10倍左右。按照单个账户的测算来看,这样非常危险。但是如果投资者A整体风险资产规模在1个亿,那么其实这个期货交易账户的满仓对于投资者A的整体风险资产来说杠杆只有0.1左右,这并不是高杠杆。

4.2 高杠杆暴利不可持续 利用高杠杆甚至满仓操作获取暴利的神话往往不可持续。没有百分之百胜率的交易系统,所以所有的交易系统都要受制于杠杆的风控管理。过高的杠杆或者满仓操作可以带来神话,但结局往往是爆仓。这个市场不缺明星,缺少的是寿星。

4.3 外汇市场提供的高杠杆更是黑平台给投资者的危险武器 外汇市场上的黑平台给与投资者400倍的杠杆,这并不是提供给投资者的利器。对于大多数投资者来说,一个最小的交易单位对应的杠杆可能都是非常高的,更不用说那些没有风控意识的投资者可能满仓操作。高杠杆只不过是黑平台加速洗掉投资者资金的手段。

杠杆是把双刃剑

转载自 开拓者金融网