জুয়া এবং বিনিয়োগে "পালানো" এবং "বেঁচে থাকার" গল্প

1

1

2875

2875

জুয়া এবং বিনিয়োগে “পালানো” এবং “বেঁচে থাকার” গল্প

** যখন জুয়া এবং বিনিয়োগের কথা বলা হয়, লোকেরা সাধারণত অর্থ উপার্জনের কৌশল শিখতে আগ্রহী হয়, আসলে আমি মনে করি যে অর্থ উপার্জন করা সহজ নয়, অভিজ্ঞতা এবং বোধশক্তি প্রয়োজন। যারা দ্রুত স্তরে উন্নতি করতে চান তাদের প্রথম দিকে ভাল প্রতিরক্ষা অনুশীলন করা উচিত। প্রতিরক্ষা একটি নির্দিষ্ট পদ্ধতি যা শিখতে পারে। জুয়া এবং বিনিয়োগের সাফল্যের পূর্বশর্ত হ’ল ভাল প্রতিরক্ষা করা, মূলধন সংরক্ষণ করা এবং ধৈর্য ধরে আসল সুযোগের জন্য অপেক্ষা করা। আমি মনে করি, স্কুল থেকে পালানোর গল্প লেখার উদ্দেশ্য বাচ্চাদের স্কুল থেকে বাদ দেওয়া নয়, বরং আমার বন্ধুদের সাথে গল্প করা। তিন বছর আগে আমি সিকিউরিটিজ রেড সাপ্তাহিকের সাথে একটি সাক্ষাত্কার থেকে অনুপ্রাণিত হয়েছি। সাংবাদিকদের অনুপ্রেরণায়, আমি বিনিয়োগ ব্যাংকের ব্যবসায়ের বিষয়ে আমার গভীর দৃষ্টিভঙ্গি তুলে ধরেছি, বিশ্ব অর্থনীতির আর্থিক পরিস্থিতি সম্পর্কে একটি বড় মতামত প্রকাশ করেছি এবং কিছু ব্যবসায়িক চিন্তাভাবনা সম্পর্কে কথা বলেছি। আমি ভেবেছিলাম যে আমি একজন উচ্চাকাঙ্ক্ষী বিশেষজ্ঞের মতো পাঠকদের সামনে উপস্থিত হব, ফলস্বরূপ দুই দিন পরে লেখাটি প্রকাশিত হয়েছিলঃ

- ### ওয়াল স্ট্রিটের শীর্ষস্থানীয় ব্যবসায়ী ফিশ ইয়ংয়ের মায়ের পালানোর রহস্য

তিনি বলেন,

সাক্ষাত্কারে কেবলমাত্র ঝুঁকি নিয়ন্ত্রণের গুরুত্ব সম্পর্কে কথা বলা হয়েছিল, নিজের ব্যবসায়ের কয়েকটি সফল উদাহরণ তুলে ধরা হয়েছিল, কীভাবে পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক পলাতক

মাস্টার কানজিউউ একটি ক্যাং সিনহের রহস্য থেকে শুরু করতে পারেন, ফর্মাসের পথ অনুসারে একটি ক্যাং শিক্ষণ কৌশল তৈরি করতে পারেন, ক্যাং বলেছিলেন যে তিনিও ক্যাং পালানোর কৌশল থেকে শুরু করতে পারেন, একটি ক্যাং পালানোর কৌশল বিকাশ করতে পারেন। ক্যাং রোড সাপ্তাহিক ক্যাং এর এক হাজারেরও বেশি শব্দের সাক্ষাত্কার শুরু হয়েছে, এখন আমরা আলোচনা শুরু করি।

প্রথমেই আমার কথা শেষ করুন: আমার চিন্তাধারা একটু বিভ্রান্তিকর, যদি আপনি দূরে থাকেন, তাহলে আপনারা আমাকে ক্ষমা করবেন।

সাম্প্রতিক সময়ে, অনেক পাঠক মনে করেন যে ওয়াল স্ট্রিট জুয়া সম্পর্কে সবচেয়ে আগ্রহী অংশটি হল জুয়া সম্পর্কে লেখা অংশটি ((আগে লন্ডনের ব্যবসায়ীরা তাদের বন্ধুদের কাছে ইলেকট্রনিক সংস্করণ পাঠিয়েছিল যারা তাদের মেইল বক্স রেখেছিল এবং আশা করেছিল যে তারা সাহায্য করবে)) । দেখে মনে হচ্ছে 21 পয়েন্টটি সুদের হার হ্রাসের চেয়ে জনসাধারণের কাছে বেশি। আসলে, জুয়া এবং বিনিয়োগের মধ্যে অনেক মিল রয়েছে, এবং ক্যাসিনোতে অভিজ্ঞতা আমার ওয়াল স্ট্রিট ব্যবসায়ী হিসাবে আমার পক্ষে অত্যন্ত সহায়ক ছিল। বইয়ের পরিমাণ সীমাবদ্ধ হওয়ায়, এখানে বিস্তারিত আলোচনা করার জন্য প্রস্তুত নয়।

বেঁচে থাকাটাই সবচেয়ে গুরুত্বপূর্ণ।

যখন জুয়া এবং বিনিয়োগের কথা আসে, লোকেরা সাধারণত অর্থ উপার্জনের কৌশল শিখতে আগ্রহী হয়, আসলে আমি ব্যক্তিগতভাবে মনে করি যে অর্থ উপার্জনের পদ্ধতিটি শিখতে সহজ নয়, অনেক অভিজ্ঞতা এবং বোধশক্তি প্রয়োজন। নতুনদের দ্রুত ক্যাচ পয়েন্ট বাড়ানোর জন্য, তাদের প্রতিরক্ষা অনুশীলন করা উচিত। প্রতিরক্ষা একটি নির্দিষ্ট উপায় যা শিখতে পারে। আমার মতে, জুয়া এবং বিনিয়োগের সাফল্যের পূর্বশর্ত হ’ল ভাল প্রতিরক্ষা করা, মূলধন সংরক্ষণ করা এবং ধৈর্য ধরে আসল সুযোগের জন্য অপেক্ষা করা।

সংক্ষেপে বলতে গেলে, বিপ্লবের বিজয় না হওয়া পর্যন্ত অবশ্যই আত্মত্যাগ করা উচিত নয়। এটা সহজ হবে বলে মনে করবেন না, এবং আমাদের চারপাশে যারা ধনী এবং তাদের বন্ধু এবং শেয়ারহোল্ডারদের মধ্যে রয়েছেন যারা মৃত্যুর আগে মারা যাওয়ার চেষ্টা করেছেন, এমনকি বিনিয়োগের ক্ষেত্রেও তাদের মধ্যে যারা মেঘ থেকে পড়ে গিয়েছিল তাদের মধ্যেও রয়েছেন।

এখানে কয়েকটি উদাহরণ দেওয়া হলঃ

জেসি-লিভারমোর: স্টক ম্যানের স্মৃতিচারণে স্টক ম্যানের প্রধান চরিত্র, একটি জল্পনাপ্রসূত প্রতিভা, যিনি 1929 সালে একশো মিলিয়ন ডলার মূল্যের একটি নিখরচায় বাড়ি থেকে শুরু করেছিলেন, অবশেষে দেউলিয়া হয়েছিলেন এবং কয়েক বছর পরে আত্মহত্যা করেছিলেন।

জন মেরিউইথার: তিনি ছিলেন সলোমন ব্রাদার্স ইনভেস্টমেন্টের সুপার ট্রেডার, এবং পরবর্তীতে গ্লোবাল টার্মিনাল হিজরি ফান্ড (এলটিসিএম) প্রতিষ্ঠা করেন, যা একসময় ৪ বিলিয়ন ডলার মূলধন ছিল, কিন্তু ১৯৯৮ সালে রাশিয়ার বন্ড সংকটে প্রায় ধ্বংস হয়ে গিয়েছিল।

জু কিং জিন: ১৯৮৮ সালে ওয়ার্ল্ড ন্যাশনাল সিকিউরিটিজ প্রতিষ্ঠা করেছিলেন, তিনি চীনের সিকিউরিটির পিতা হিসাবে খ্যাত ছিলেন, তবে ১৯৯৫ সালে ৩.২৭ রাষ্ট্রীয় বন্ডের ঘটনায় তিনি চিনা মাকে পরাজিত করেছিলেন, যার ফলে তিনি ফাঁদে পড়েছিলেন।

ডন ওয়াং-সিং: ডন লোন গোষ্ঠীকে শাসন করে, চীনা পুঁজিবাজারে অহংকার করে, অবশেষে তহবিলের চেইন ভেঙে ডন সাম্রাজ্যের পতন ঘটে।

তাদের অভিজ্ঞতা আমাদের বলে যে, ঝুঁকি নিয়ন্ত্রণে মনোযোগ না দেওয়ায়, মাছ ধরার মাছ ও গোল্ডেন ফিশের মতো একই ঘটনা ঘটেঃ পোপ হওয়ার জন্য কঠোর পরিশ্রম করে এবং সমুদ্রের পাশের কাঠের ঘরে ফিরে আসে।

তিনি বলেন,

আমি নিশ্চিত নই, আমি কখনোই পারবো না

অনেক বছর আগে, আমি প্রায়ই নিউইয়র্কের চিনাটাউন থেকে আটলান্টিক প্যারিসে অর্থ উপার্জনের জন্য একটি বাস যাত্রা করতাম, যেখানে বেশিরভাগ শ্রমিকরা রেস্তোরাঁর বারান্দায় কাজ করত। তাদের বেশিরভাগই ক্যাসিনোতে ভাগ্য পরিবর্তন করার চেষ্টা করেছিল, কিন্তু ফলাফলটি প্রায়শই ক্ষুদ্র বেতন ছিল। আমার মনে আছে, প্রতিবেশী মেয়েটি একবার বলেছিল যে সে প্রতি সপ্তাহে ক্যাসিনোতে বেডলু খেলতে যায় এবং একটি রহস্যময় জয়ের জাল জাল জাল করে।

ফেরার পথে আমি ৮০০ ডলার জিতেছি, সে ৪০০০ ডলার হারিয়েছে। আমি হঠাৎ উত্তেজিত হয়ে পড়লাম, ৪০০০ ডলার তার এক মাসেরও বেশি আয় হওয়া উচিত ছিল! গাড়িতে ভরপুর সাধারণ দেশবাসীকে দেখে আমি হঠাৎ খুব দুঃখ অনুভব করলাম, যারা বড় বড় ব্যবসা করে তাদের ঘৃণা করি, তারা বাঘের মুখে ভেড়া পাঠিয়ে দেয়! আমি মেয়েটিকে বলতে চেষ্টা করেছি যে পেজলোগে খেলতে হলে তাকে অবশ্যই জিততে হবে, কিন্তু সে বিশ্বাস করতে চায়নি, বলেছিল যে এই জিততে কেবল দুর্ভাগ্য হয়েছিল, পরের সপ্তাহে আবার বইটি পুনর্বিবেচনা করবে।

“আমি বলতে পারছি না, অনেক পরাজিত মানুষই তাদের ভাগ্যকে দোষারোপ করে।

একটি পরাজয় জয় সত্যিই ভাগ্য, 10,000 পরাজয় জয় একটি বিখ্যাত গণিত তত্ত্ব (যার সম্ভাবনা বেশি তার প্রায় জিততে হবে) । ক্যাসিনোতে সেই জোকারদের ধারাবাহিকতার সম্ভাব্যতার সুবিধার সাথে খেলায় বারবার বাজি ধরে, পরাজয় কি কেবল সময়ের বিষয় নয়? তাই একটি উক্তি আছেঃ ক্যাসিনো আপনাকে জিততে ভয় পায় না, ভয় পায় যে আপনি আসবেন না।

আর বিনিয়োগের ক্ষেত্রেও একই কথা প্রযোজ্য।

শেয়ার বাজার ক্যাসিনো চেয়ে ভাল, দীর্ঘমেয়াদী দেখুন উচিত একটি ইতিবাচক রিটার্ন খেলা। কিন্তু কারণ, ঘোড়া, অন্তর্দৃষ্টি, মুদ্রাঙ্কন কর ইত্যাদি কারণ, সাধারণ বিনিয়োগকারী যদি খুব ঘন ঘন, রিটার্ন হার খুব কঠিন বড় বাজার জয় দৌড়ানো, এমনকি হতে পারে দীর্ঘায়ু হারাতে হবে। তাই, বাজারে যারা শেখান দেরী ধনী যারা তথাকথিত গোপন রহস্য বিশ্বাস করবেন না, 99% মেঘ, 99% অবহেলা করা হয়। সবচেয়ে গুরুত্বপূর্ণ কৌশল কিভাবে কৌশল না।

জাপানের ইয়েজো যুগের একজন তীরন্দাজ সান মিয়ায়া বেনু বুঝু, যিনি ষাটেরও বেশিবার মানুষের সাথে লড়াই করেছেন এবং কখনও পরাজিত হননি। তার দক্ষতা ছাড়াও, একটি গোপন রহস্য রয়েছেঃ কখনই তার চেয়ে শক্তিশালী ব্যক্তির সাথে চক্রান্ত করবেন না।

এই ছবিতে, আমি আমার বন্ধুদের সাথে কথা বলছি, এবং আমি তাদের সাথে কথা বলছি।

এটি হ্যাকার এবং বিনিয়োগকারীদের মনে রাখতে হবে।

ক্যাসিনো এর সুবিধা কি?

ক্যাসিনো আপনার জয়ের ভয়ে নয়, বরং আপনার না আসার ভয়ে, কারণ ক্যাসিনো গেমগুলি মূলত দীর্ঘ সময় ধরে খেলতে হয় এবং অবশ্যই হেরে যায়। অনেক খেলোয়াড় ভাগ্যকে বিশ্বাস করে, এবং যারা ক্যাসিনো পরিচালনা করে তারা সম্ভাবনাকে বিশ্বাস করে, যা হেরে যাওয়া এবং জয়ের মধ্যে পার্থক্য করে।

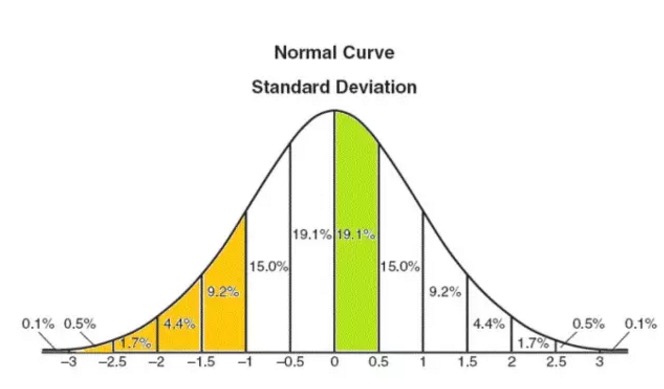

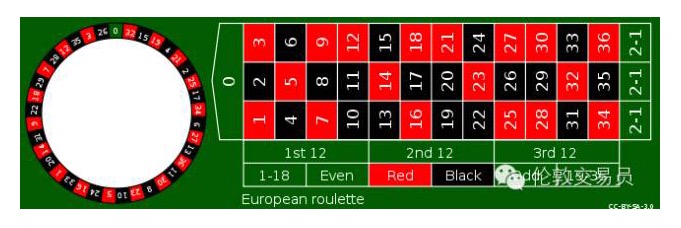

উদাহরণস্বরূপ, রুলেট ক্যাসিনো (নীচের চিত্রটি দেখুন), যেখানে খেলোয়াড়রা যে কোনও সংখ্যার উপর বাজি ধরতে পারে, যদি রোলের ছোট বলটি সঠিকভাবে এই সংখ্যার উপর থাকে তবে ক্যাসিনো 35 গুণ ক্ষতিগ্রস্থ হয়।

শোনার জন্য আকর্ষণীয়, তাই না?

ক্যাসাব্ল্যাঙ্কার ছবিতে ইউরোপ থেকে পালিয়ে আসা এক যুবককে ২২ বার গ্রেফতার করা হয়েছে এবং আমেরিকায় যাওয়ার জন্য তার ভাড়া দেওয়া হয়েছে। বাস্তবতা কি?

আসুন আমরা এটিকে সহজভাবে বিশ্লেষণ করি।

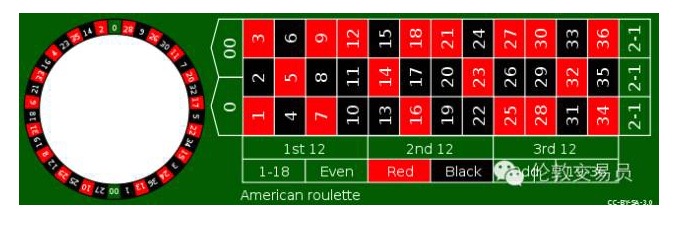

যদি ৩৬টি সংখ্যা ১-৩৬ হয়, তাহলে খেলোয়াড় প্রতিবার ১ ডলার বাজি ধরে, গড় প্রতি ৩৬টি জিততে ৩৫ ডলার জিতে অন্য ৩৫টি হারানোর টাকা ঠিক করে দেয়। কিন্তু ক্যাসিনো রুলেটের বাম দিকে একটি ০ পয়েন্ট যোগ করে, খেলোয়াড়ের জয়ের মুখটি ১/৩৭ হয়ে যায়, ৩৫ ডলার জিতে অন্য ৩৬টি হারানোর টাকা অফসেট করতে পারে না, ক্যাসিনো ১/৩৭ = ২.৭০% সম্ভাব্যতা সুবিধা দখল করে, অর্থাৎ খেলোয়াড় প্রতি ১০০ ডলার বাজি ধরে, গড় ২.৭ ডলার হারায়। এটিও কিউইন-ইন-চ্যাং-এর ইউরোপীয় রুলেট, যেখানে আমেরিকানরা যথেষ্ট কালো অনুভব করেনি, একটি ০০ পয়েন্ট যোগ করে (নীচের চিত্র দেখুন) । এখন গড় ৩৮টি বাজিতে খেলোয়াড়ের দুর্বলতা ৫.৩% পর্যন্ত প্রসারিত হয়েছে।

একক সংখ্যা বাজি ছাড়াও, রোলার রুলেট এবং লাল এবং কালো বাজি সহ অন্যান্য খেলার উপায় রয়েছে। ১-৩৫ এর একক সংখ্যা বা ১-১ এর লাল কালো, ক্যাসিনো জয়ের দিকটি একই। তবে তাদের মধ্যে এখনও একটি গুরুত্বপূর্ণ পার্থক্য রয়েছেঃ একক সংখ্যার বাজি হারাতে বা জয়ের ঝাঁকুনি স্পষ্টতই লাল কালো বাজি চেয়ে বেশি।

এখানে একটি সংক্ষিপ্ত বিবরণ দেওয়া হলঃ লাভের দিক এবং অস্থিরতা হল জুয়া এবং বিনিয়োগের দুটি অত্যন্ত গুরুত্বপূর্ণ বিষয়।

কুইকুইকুইন জিততে হবে এমন জুয়া খেলার সাথে যোগাযোগ না করাই ভাল, যদি আপনি খেলতে চান তবে জয়ের-হারের অস্থিরতা বেশি; কুইকুইকুইকুইন জিততে হবে এমন বিনিয়োগের সাথে স্বল্প অস্থিরতা থাকা উচিত। এই নীতিটি সম্পর্কে পরে বিস্তারিত আলোচনা করা হবে।

ক্যাসিনো গেমের ক্ষেত্রে, বেশিরভাগ ক্যাসিনো গেমের নকশা রুলেট খেলার মতোঃ ক্যাসিনো একটি সম্ভাব্যতা সুবিধা রয়েছে। এই গেমগুলিতে, খেলোয়াড়রা যদি মাত্র কয়েকটি হাত খেলে তবে ভাগ্যবান বা ভাগ্যবান হয়ে কিছু টাকা জিততে পারে, দীর্ঘমেয়াদে খেলতে গেলে প্রায় অবশ্যই হারাতে হবে, এটি গণিতের আইন হিসাবে পরিচিত লার্জ নাম্বার তত্ত্ব।

কিন্তু ক্যাসিনো মেশিনের সংখ্যা শেষ হয়ে গেলে, গণিতবিদরা একটি ত্রুটি খুঁজে পেয়েছেন।

২১ ঘণ্টার পুরনো গল্প

১৯৬০-এর দশকের গোড়ার দিকে, একজন আমেরিকান গণিতবিদ, এডওয়ার্ড থর্প, সম্প্রতি আবিষ্কৃত একটি কম্পিউটার ব্যবহার করে ২১ পয়েন্টের খেলার সুযোগ খুঁজে পেয়ে কার্ড কাউন্টিংয়ের মাধ্যমে ক্যাসিনোকে পরাজিত করার একটি পদ্ধতি তৈরি করেছিলেন। অধ্যাপক থর্প তত্ত্বটি ব্যবহার করে, তার কার্ড কাউন্টিং পদ্ধতির মাধ্যমে ক্যাসিনো জিততে ব্যবহার করে, এবং শীঘ্রই কালো তালিকাভুক্ত হয়ে যায়, তাই থর্প কেউ একটি বই লিখেছে!

সোপের ‘বিট দ্য ডিলার’ বইয়ের ৭০০,০০০ কপি বিক্রি হয়েছে এবং নিউইয়র্ক টাইমস বেস্টসেলার তালিকায় রয়েছে। (এই বইটি ওয়াল স্ট্রিটের একই রকম দুর্দান্ত বইয়ের কথা স্মরণ করিয়ে দেয়, লেখক লজ্জিত…), কপিরাইট ট্যাক্স থেকে আয় করা হয়েছে, যা জুয়া খেলার চেয়ে অনেক বেশি। এটা আবারও প্রমাণ করে যে, সোনার খনির চেয়ে পাখি বিক্রি করা অনেক সহজ।

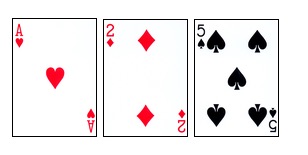

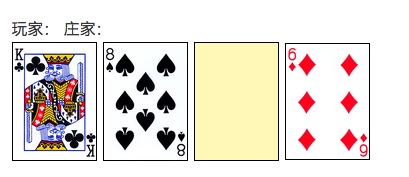

সোপ কার্ড গণনার নীতিটি কঠিন নয়। প্রথমে ২১ পয়েন্টের নিয়মটি বলুনঃ খেলোয়াড় এবং জুকার (ক্যাসিনো) জুড়ি, দেখুন কার হাতের কার্ডের পয়েন্টের সমষ্টিটি আরও কাছাকাছি (কিন্তু অতিক্রম করতে পারে না) ২১ পয়েন্ট। ১০, জে, কিউ, কে সব দশ পয়েন্ট, ২ থেকে ৯ তাদের নিজ নিজ পয়েন্টের গণনা অনুসারে, এ ১ পয়েন্ট বা ১১ পয়েন্ট গণনা করতে পারে। উদাহরণস্বরূপ, নীচের হাতটি ৮ পয়েন্ট বা ১৮ পয়েন্ট গণনা করতে পারে।

খেলোয়াড় এবং জুকার দুটি কার্ড বিতরণ করে, জুকারের কার্ডগুলি একসাথে (যেমন নীচের ছবিতে) । তারপরে খেলোয়াড়রা সিদ্ধান্ত নেয়ঃ তারা কার্ডগুলি স্ক্র্যাচ করতে পারে, দ্বিগুণ করতে পারে বা বিশেষ পদক্ষেপ নিতে পারে বা যে কোনও সময় স্টপ অফ করতে পারে। যদি খেলোয়াড় 21 পয়েন্টের বেশি (বিস্ফোরক কার্ড) হয় তবে সরাসরি হেরে যায়, অন্যথায় স্টপ অফের পরে জুকারের দিকে চলে যায়। জুকাররা মেশিনের পথটি দেখতে পারে না, কেবলমাত্র স্থির নিয়ম অনুসারেঃ হাতে থাকা কার্ডটি 17 বা তার বেশি হওয়া উচিত, স্টপ অফ করতে হবে, অন্যথায় অবশ্যই ধরতে হবে। শেষ পর্যন্ত উভয় পক্ষের কারও কার্ড 21 পয়েন্টের কাছাকাছি।

এছাড়াও একটি বিশেষ নিয়ম রয়েছেঃ একটি A এবং একটি দশের কার্ড ((10, J, Q, K) কে ব্ল্যাক জ্যাক বলা হয় এবং এটি সরাসরি বিজয়ী হয়। খেলোয়াড় যদি ব্ল্যাক জ্যাক পায় তবে 1.5 গুণ চিপ জিততে পারে। জাকার্তা যদি ব্ল্যাক জ্যাক পায় তবে কেবল 1 গুণ চিপ জিততে পারে।

২১ পয়েন্টের খেলায় খেলোয়াড় এবং ক্রেতা উভয়েরই সুবিধা রয়েছে। ক্রেতাদের সুবিধা হ’ল ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতাদের ক্রেতা

দশ পয়েন্ট এবং এ কার্ডের সংখ্যা যত বেশি হবে, ব্ল্যাকজ্যাকের সম্ভাবনা তত বেশি হবে এবং ব্রেকআপের সম্ভাবনাও তত বেশি হবে, খেলোয়াড়ের নমনীয়তা এবং নমনীয়তার সুবিধা তত বেশি মূল্যবান। বিপরীতে, 3,4,5,6 ইত্যাদি ছোট কার্ডের সংখ্যা যত বেশি হবে, ব্রেকআপের সম্ভাবনা তত কম হবে, জুকারের পক্ষে আরও সুবিধাজনক।

সোপের যুগের ২১ পয়েন্টটি 1 জোড়া বা 2 জোড়া জুকার কার্ড ব্যবহার করে, যখন কার্ডটি সবেমাত্র ধুয়ে ফেলা হয়, তখন ক্যাসিনোটি প্রায় 0.5% সম্ভাব্যতা অর্জন করে। মজার বিষয় হ’ল, কার্ডটি চলার সাথে সাথে, কখনও কখনও বড় কার্ড এবং এ এর অনুপাত উচ্চ হয়ে যায়, এবং সম্ভাব্যতা খেলোয়াড়ের পক্ষে পরিবর্তিত হয়। সোপের ক্যাসিনো জয় করার পদ্ধতিটি হ’লঃ কার্ডের সম্ভাব্যতা অনুমান করে, যখন পরিস্থিতি অনুকূল হয় তখন বড় বাজি!

সোপ নামের এক ধর্মযাজক কার্ডের হিসাবের পদ্ধতি আবিষ্কার করেন, একটি বই লিখেছেন যা বেশ জনপ্রিয় হয়েছে, এবং তার পরেই ওয়াল স্ট্রিটে ধনী হয়ে ওঠেন, এবং পরে হিজ ফান্ডের জগতে একটি বিশাল জায়গা তৈরি করেন।

ক্যাসিনোতে, কার্ড কাউন্টারগুলির একটি দল সোচি উগুনের কার্ড কাউন্টারগুলিকে নিয়ন্ত্রণ করে। ক্যাসিনো কার্ড কাউন্টাররা কার্ড কাউন্টারদের দরজা থেকে বের করে দেওয়ার চেষ্টা করে, কার্ড কাউন্টাররা তাদের মনকে খালি করে দেয়। কয়েক দশক ধরে বিড়াল এবং ইঁদুরের খেলা খেলার পরে, ১৯৯০ এর দশকের আগে এবং পরে, ইয়েং লেগে একটি অদ্ভুত ঘটনা ঘটেছে।

(নিশ্চিত থাকুন, গল্প বলা শেষ পর্যন্ত বিনিয়োগে ফিরে আসে।)

এমআইটি কার্ডের দল

সোপের কথা বললে, ক্যাসিনোতে একজন কার্ড কাউন্টারকে ধরার ঝামেলা শুরু হয়ে যায়। ক্যাসিনোতে কালো তালিকা তৈরি হয়ে যায়। এই তালিকায় থাকা ব্যক্তিকে যদি ২১ পয়েন্টের টেবিলে শনাক্ত করা হয়, তাহলে তাকে অবিলম্বে দেশ থেকে বহিষ্কার করা হয়।

১৯৮০-এর দশকে, ক্যাসিনো কর্তৃক নিয়োগ করা গোয়েন্দারা ক্যাসিনো থেকে সংগৃহীত কালো তালিকা একত্রিত করে একটি গুরুত্বপূর্ণ সূত্র বের করেঃ কার্ডের সংখ্যা গণনা করা লোকদের অনেকের ঠিকানা ছিল ম্যাসাচুসেটসের কেমব্রিজ শহরের আশেপাশে! কেমব্রিজ, ম্যাসাচুসেটস আপনি হয়তো এর কথা শোনেননি, কিন্তু এই শহরের দুটি বিশ্ববিদ্যালয়ে আপনি সম্ভবত এর কথা শোনেননিঃ হার্ভার্ড, এমএসআইটি (MIT) ।

কিন্তু সত্যটা একটু পরেই বেরিয়ে এলো, যেটা হল, MIT-এর ছাত্রদের দ্বারা গঠিত একটি কার্ডের দল!

এটি একটি ব্যবসায়িক কসমেটিকভাবে পরিচালিত একটি সংস্থাঃ কেউ মূলধন দেয়, কেউ পরিচালনা করে, কেউ কার্ডের হিসাব রাখে, পুরো কসমেটিক বিনিয়োগের কসমেটিক এবং কসমেটিক ঝুঁকি নিয়ন্ত্রণের কসমেটিক মডেলটি হিজার্ড ফান্ডের আদর্শ। দলগত কসমেটিক অপরাধের সবচেয়ে বড় সুবিধা হ’ল একক হ্যাকারের মুখোমুখি হওয়া ঝুঁকি এড়ানো যায়ঃ 21 পয়েন্টের জয়-পরাজয় খুব বেশি ওঠানামা, আপনার যত বেশি দক্ষতা, স্বল্পমেয়াদী দুর্ভাগ্যও মূলধন হারাতে পারে, গ্রুপ অপারেশন এই ঝুঁকিকে বিচ্ছিন্ন করতে পারে। এছাড়াও, এমআইটি হ্যাকাররা কিছু কসমেটিক মাল্টিপ্লেয়ার যুদ্ধ কৌশল ব্যবহার করে।

উদাহরণস্বরূপ, মাইকেল কার্ডের গণনা করেন, প্রতিটি ছোট বাজি নিয়ে, এবং যখন পরিস্থিতি অনুকূল হয় তখন তিনি পূর্ব-নির্ধারিত কোডটি ছুঁড়ে ফেলে দেন, যখন জেমস এসেছিলেন, যিনি তার ভাইয়ের চরিত্রে অভিনয় করেছিলেন, এবং এক হাজার ডলার বাজি ধরেছিলেন।

এমআইটি দলটি এক দশক ধরে চলছিল, এমআইটি এবং হার্ভার্ডের মতো স্কুলের কিছু লোক এতে অংশ নিয়েছিল, তাদের মধ্যে অলিম্পিকের স্বর্ণপদক প্রাপ্ত চীনাও ছিল। লোহার বোতলযুক্ত সৈন্যরা, কেমব্রিজ, ম্যাসাচুসেটসের গণিতের প্রতিভা ছাড়া আর কিছুই ছিল না। এই দলটির উপার্জন লক্ষ লক্ষ ডলার বলে জানা যায়, পরে একজন লেখক এমআইটি দলের কৃতিত্বকে একটি বইতে বিশেষভাবে লিখেছিলেন, যা নিউইয়র্ক টাইমসের সেরা বিক্রেতার তালিকায়ও ছিল।

১৯৯০-এর দশকের মাঝামাঝি সময়ে, আমেরিকার অর্থনীতির উন্নতি, দলটির সদস্যরা সিলিকন ভ্যালি, ওয়াল স্ট্রিট ইত্যাদিতে ভ্রমণ করতে শুরু করে এবং এমআইটি-র কার্ডের দলটিও ধীরে ধীরে ছড়িয়ে পড়ে। এটিও একটি সত্য প্রমাণিত হয়েছে বলে মনে হয়ঃ তরুণদের সঠিক কাজ করার ফলে অপরাধের হার হ্রাস পায়।

কয়েক বছর পরে, চীনের ফিজিয়াংয়ের এক সহপাঠী ঘটনাক্রমে 21 টাকার কার্ডের সাথে যোগাযোগ করেছিলেন। আমি তখন সোপের কথা শুনিনি এবং সোপ সুনজুরের বইটি কয়েক ডজন টাকার জন্য বিক্রি হয়েছিল তাও জানতাম না, কাতোসা নামক একজন বড় ব্যবসায়ীর কাছ থেকে 100 ডলার ব্যয় করে তথাকথিত রং সিক্রেট কিনেছিলাম। যদিও উচ্চ মূল্যের রংয়ের একটি ছুরি দিয়ে হত্যা করা হয়েছিল, তবুও রং ছিল, আমি ক্যাসিনোতে গিয়ে সোনা খনন করব!

কিন্তু এই সময়ে, এই হ্রদটি সেই বছরের হ্রদ নয়।

জুয়া নিয়ে বিভ্রান্তি

কার্ড গণনা করার পদ্ধতি শেখার পর, আমি উত্তেজনাপূর্ণভাবে লাস ভেগাসের ছোট্ট বাউন্সার পরীক্ষা করতে গিয়েছিলাম। ফলাফলটি খুব ভাল ছিল, আমি একশো ডলার জিততে পেরেছিলাম, এটি 21 পয়েন্টের জন্য একটি সোনার খনি! আমি নিউইয়র্কে বাস করি, লাস ভেগাসের জন্য সর্বদা সোনার খনন করা সম্ভব নয়, নিউইয়র্কের কাছে আমেরিকার দ্বিতীয় বৃহত্তম সোনার শহর আটলান্টিক সিটিও রয়েছে, তাই আমি সেখানে নিয়মিত অতিথি হয়েছি।

কিছুক্ষণ পর, আমি বুঝতে পারলাম যে আটলান্টিক সিটির ধাতব সিলিন্ডারগুলি খুব ভাল নয়, আমি সাধারণত খুব কমই জিতেছি এবং খুব বেশি হেরেছি।

কার্ডের সংখ্যা গণনা করা হয় কার্ডের সংখ্যা গণনা করার জন্য। কার্ডের সংখ্যা গণনা করা হয় কার্ডের সংখ্যা গণনা করার জন্য।

স্পষ্টতই, দুটি পরিস্থিতিতে অনুপাতটি উচ্চতর হতে পারে, প্রথমটি যখন খুব বেশি কার্ড বাকি থাকে না, দ্বিতীয়টি যখন 21 পয়েন্টের গেমটি কেবল 1-2 টি উপকারের সাথে থাকে। সাওপ যুগের 21 পয়েন্টের জালিয়াতির এই দুটি বৈশিষ্ট্য রয়েছেঃ কেবল 1-2 টি উপকারের সাথে, এবং ডিলাররা প্রায়শই হালকা হাত ধুয়ে ফেলবে, তাই বড় হাতের অনুপাত প্রায়শই উচ্চ হয়, যখন পরিস্থিতি সুবিধাজনক হয় তখন কার্ডের গণনা করার জন্য প্রচুর সুযোগ থাকে।

ক্যাসিনো প্রাকৃতিকভাবে উচ্চমানের পরিকল্পনাও করেছে, বুঝতে পেরেছে যে কার্ডের জন্য সবচেয়ে ভাল নরম প্রতিরক্ষা হ’ল বড় এবং ছোট কার্ডের অনুপাতের ওঠানামা নিয়ন্ত্রণ করার চেষ্টা করা, তাই ক্যাসিনো দুটি বিষাক্ত কৌশল তৈরি করেছে। প্রথমটি হ’ল 21 পয়েন্টের কার্ড ব্যবহার করা, 1-2 জোড়া থেকে 6-8 জোড়ায় পরিবর্তন করা।

এটা স্পষ্ট যে, অনেকগুলো কার্ড থাকলে, ছোট বড় কার্ডের অনুপাত খুব সহজে পরিবর্তন হয় না।

দ্বিতীয়ত, তাড়াতাড়ি হাত ধুয়ে ফেলা, অনুপাতের সবচেয়ে সহজেই ওঠানামা করা যায়। লাস ভেগাস ক্যাসিনো অনেক, প্রতিযোগিতা তীব্র, ক্যাসিনো জুয়াড়িদের জন্য কিছু 1-2 ডাবল কার্ডের 21 পয়েন্টের গেম সংরক্ষণ করে, আমি মূলত সেই জুয়াড়িদের মধ্যে অর্থ উপার্জন করি। এবং আটলান্টিক শহরের ভৌগলিক অবস্থানটি খুব ঘন, নিউইয়র্ক, ওয়াশিংটন এবং ফিলিপসিলের তিনটি জনবহুল অঞ্চলের জুয়াড়িরা সেখানে দৌড়ে বেড়ায়, ক্যাসিনোটি কোনও ব্যবসা করে না, তাই 21 পয়েন্টের খেলার নিয়মগুলি বিশেষত কালো রঙের হয়ঃ মূলত 8 টি ডাবল কার্ড এবং ধুয়ে ফেলা খুব পরিশ্রমী। বড় কার্ডের উচ্চ অনুপাতের উচ্চতর ফ্রিকোয়েন্সি কম, স্বাভাবিকভাবেই অর্থ জিত করা যায় না।

“আমার হ্রদটি এখন আর সোপের সেই হ্রদ নয়।

তবুও, যখন অনুপাত বাড়তে থাকে, আমি ক্যাসিনোতে জিততে পারি। আমি আগে কথা বলেছি যে জিতের সংখ্যাগরিষ্ঠ আইনটি কীঃ যতক্ষণ জয়ের দিক থাকে ততক্ষণ তাত্ত্বিকভাবে সর্বদা খেলতে থাকে বা আমি শেষ পর্যন্ত জিতি। তবে তত্ত্বটি তত্ত্বের দিকে ফিরে যায়, বাস্তবে একটি গুরুত্বপূর্ণ সীমাবদ্ধতা রয়েছেঃ আমার বাজি সীমিত, আমি হেরে গেলে খেলতে পারি না। সংখ্যাগরিষ্ঠ আইনটি কেবল বলে যে জিরো বিপ্লব শেষ পর্যন্ত জিতবে, তবে গ্যারান্টি নেই যে আপনি জিরো বিপ্লব জয়ের আগে জিরো উত্সর্গ করবেন না। 21 পয়েন্ট হারানো জয়ের গতিশীলতা এত বড়, যদি এটি একটি কালো শাবান (ব্ল্যাক সোয়ান, সূচক ক্ষুদ্র সম্ভাবনা ইভেন্ট) দখল করে তবে কি গৌরব অর্জন করবে না?

ক্যাসিনো ক্রেতাদের মধ্যে একজন বলেন, ‘আমি যদি ১০ হাজার ডলার জিততে পারি, তাহলে ক্যাসিনো ক্রেতাদের মধ্যে ১ শতাংশের মত সুবিধা পাবো।

Place your bets. (আপনার বাজি রাখুন)

আমি কত টাকা বাজি ধরব? ২০ ডলার? আমি গড় দুই সেন্টি জিতব, আমি কিছু বলতে চাই না। ২০০০ ডলার বাজি ধরব?

আমি একটি কম কালো সাপকে ধরতে পেরেছি (৫ বার হেরেছি) এবং আমি হারিয়েছি। মনে হচ্ছে ২০ ডলার খুব কম, ২০০০ ডলার খুব বেশি, এবং সর্বোত্তম বাজিটি এই দুইয়ের মধ্যে হওয়া উচিত। আমি কত টাকা বাজি ধরব?

এই প্রশ্নের জবাব অনেক আগেই একজন উচ্চপদস্থ ব্যক্তি দিয়েছিলেন।

(অবশেষে বিনিয়োগ তত্ত্বের কথা বলা হলো )

ক্যালি সূত্র

শেষবারের মতো, পরিস্থিতি যখন সুবিধাজনক হয় তখন কীভাবে বাজি ধরতে হয় তার জন্য দক্ষতার প্রয়োজন হয়। খুব কম সুযোগ নষ্ট করার জন্য বাজি ধরুন, খুব বেশি বাজি ধরুন, কোকিলকে উত্সর্গ করার ঝুঁকি বাড়িয়ে দিন। সঠিক বাজি কি? 1956 সালে, বিজ্ঞানী কেলি (জন কেলি) এই বিষয়ে একটি প্রবন্ধ প্রকাশ করেছিলেন এবং বিখ্যাত কেলি সূত্রটি প্রকাশ করেছিলেন।

f* = (bp - q) / b এর মধ্যে, f* = বিনিয়োগের পরিমাণ মোট মূলধনের অনুপাত p = জয়ের সম্ভাবনা q = ব্যর্থতার সম্ভাবনা, q = 1-p b = সম্ভাব্যতা, যেমন রোলার রুমে একক সংখ্যা বাজি, b = 35, লাল কালো বাজি, b = 1

ক্যালি সূত্রের ২১টি পয়েন্টের প্রশ্নের উত্তর হল, ধরুন আ�