জার্মানি ব্যাংকের রিপোর্ট স্টাডি নোট, যা পরিমাপ কৌশলগুলির মধ্যে কয়েকটি সাধারণ ভুলের তালিকা দেয়

লেখক:উদ্ভাবকগণ - ক্যোটিফিকেশন - ছোট্ট স্বপ্ন, তৈরিঃ 2017-02-04 12:34:26, আপডেটঃজার্মানি ব্যাংকের রিপোর্ট স্টাডি নোট, যা পরিমাপ কৌশলগুলির মধ্যে কয়েকটি সাধারণ ভুলের তালিকা দেয়

- ### ১, বেঁচে থাকার পক্ষপাত

বেঁচে থাকা পক্ষপাতিত্ব হল বিনিয়োগকারীদের সবচেয়ে সাধারণ সমস্যাগুলির মধ্যে একটি, এবং অনেকেরই বেঁচে থাকা পক্ষপাতিত্বের অস্তিত্ব সম্পর্কে জানা আছে, কিন্তু খুব কম লোকই এর প্রভাব সম্পর্কে গুরুত্ব দেয়। আমরা রিভিউয়ের সময় কেবলমাত্র বিদ্যমান কোম্পানিগুলি ব্যবহার করতে পছন্দ করি, যার অর্থ হল যে আমরা দেউলিয়া, পুনর্গঠনের কারণে বাজার থেকে বেরিয়ে আসা কোম্পানিগুলির প্রভাবগুলি বাদ দিয়েছি।

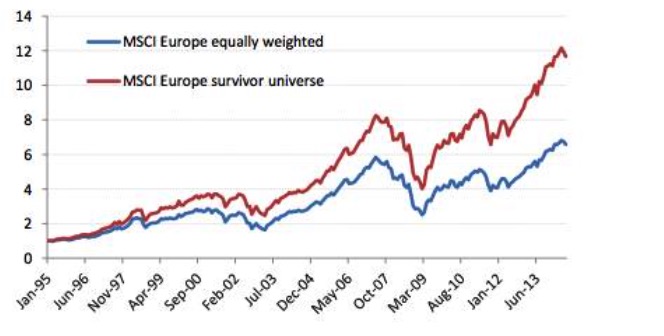

ঐতিহাসিক তথ্যের উপর সংশোধন করার সময়, কিছু দেউলিয়া, অব্যবহৃত, খারাপ পারফরম্যান্সের স্টকগুলি নিয়মিতভাবে মুছে ফেলা হয়। এবং এই মুছে ফেলা স্টকগুলি আপনার কৌশলগত স্টক পুলের মধ্যে উপস্থিত হয় না, অর্থাৎ অতীতের রিভিউতে কেবলমাত্র বর্তমান উপাদান স্টকগুলির তথ্য ব্যবহার করা হয়, ভবিষ্যতে পারফরম্যান্স বা শেয়ারের খারাপ পারফরম্যান্সের কারণে উপাদান স্টকগুলি মুছে ফেলার প্রভাবকে বাদ দেওয়া হয়। নীচের চিত্রটি এমএসসিআই ইউরোপীয় সূচক উপাদান স্টক ইত্যাদির ওজনকে একটি পোর্টফোলিওর অতীতের পারফরম্যান্স হিসাবে দেখায়। নীল লাইনটি সঠিক পোর্টফোলিওর জন্য, লাল লাইনটি বেঁচে থাকার ফলাফলের জন্য একটি পোর্টফোলিওর জন্য। লাল লাইনের বিনিয়োগের রিটার্নটি ব্লু লাইনের তুলনায় উল্লেখযোগ্যভাবে বেশি পাওয়া যায়, যার ফলে পুনর্বিবেচনার সময় উচ্চ মূল্যায়ন করা বিনিয়োগকারী গোষ্ঠীর রিটার্নগুলি আরও বেশি হতবাক করে, কারণ বিশ্লেষণ করা হলে এটি সম্পূর্ণ বিপরীত হতে পারে

চিত্র ১

চিত্র ১

বেঁচে থাকা পক্ষপাতিত্ব হল বিনিয়োগকারীদের সবচেয়ে সাধারণ সমস্যাগুলির মধ্যে একটি, এবং অনেকেরই বেঁচে থাকা পক্ষপাতিত্বের অস্তিত্ব সম্পর্কে জানা আছে, কিন্তু খুব কম লোকই এর প্রভাব সম্পর্কে গুরুত্ব দেয়। আমরা রিভিউয়ের সময় কেবলমাত্র বিদ্যমান কোম্পানিগুলি ব্যবহার করতে পছন্দ করি, যার অর্থ হল যে আমরা দেউলিয়া, পুনর্গঠনের কারণে বাজার থেকে বেরিয়ে আসা কোম্পানিগুলির প্রভাবগুলি বাদ দিয়েছি।

ঐতিহাসিক তথ্যের উপর সংশোধন করার সময়, কিছু দেউলিয়া, অব্যবহৃত, খারাপ পারফরম্যান্সের স্টকগুলি নিয়মিতভাবে মুছে ফেলা হয়। এবং এই মুছে ফেলা স্টকগুলি আপনার কৌশলগত স্টক পুলের মধ্যে উপস্থিত হয় না, অর্থাৎ অতীতের রিভিউতে কেবলমাত্র বর্তমান উপাদান স্টকগুলির তথ্য ব্যবহার করা হয়, ভবিষ্যতে পারফরম্যান্স বা শেয়ারের খারাপ পারফরম্যান্সের কারণে উপাদান স্টকগুলি মুছে ফেলার প্রভাবকে বাদ দেওয়া হয়। নীচের চিত্রটি এমএসসিআই ইউরোপীয় সূচক উপাদান স্টক ইত্যাদির ওজনকে একটি পোর্টফোলিওর অতীতের পারফরম্যান্স হিসাবে দেখায়। নীল লাইনটি সঠিক পোর্টফোলিওর জন্য, লাল লাইনটি বেঁচে থাকার ফলাফলের জন্য একটি পোর্টফোলিওর জন্য। লাল লাইনের বিনিয়োগের রিটার্নটি ব্লু লাইনের তুলনায় উল্লেখযোগ্যভাবে বেশি পাওয়া যায়, যার ফলে পুনর্বিবেচনার সময় উচ্চ মূল্যায়ন করা বিনিয়োগকারী গোষ্ঠীর রিটার্নগুলি আরও বেশি হতবাক করে, কারণ বিশ্লেষণ করা হলে এটি সম্পূর্ণ বিপরীত হতে পারে

চিত্র ২

চিত্র ২

অর্থাৎ, যখন আমরা গত ৩০ বছরের মধ্যে সবচেয়ে ভালো পারফর্মিং কোম্পানিগুলোকে রিভিউ করি, তখন আমরা দেখি যে, এমনকি যদি কিছু কোম্পানিতে তখনকার ক্রেডিট ঝুঁকি বেশি থাকে, তখনও যখন আপনি জানেন যে কে বেঁচে থাকবে, তখন ক্রেডিট ঝুঁকি বেশি বা বিপদে পড়বে, তখনই আপনি কিনতে পারবেন। যদি আপনি বঞ্চিত, অবৈধ বা খারাপ পারফরম্যান্সের শেয়ারগুলোকে বিবেচনা করেন, তাহলে আপনি সম্পূর্ণ বিপরীত সিদ্ধান্তে পৌঁছে যাবেন যে, দীর্ঘমেয়াদে উচ্চ ক্রেডিট ঝুঁকিপূর্ণ কোম্পানিগুলোতে বিনিয়োগ করা হচ্ছে, যা ক্রেডিট সলিড কোম্পানিগুলোর তুলনায় অনেক কম লাভজনক।

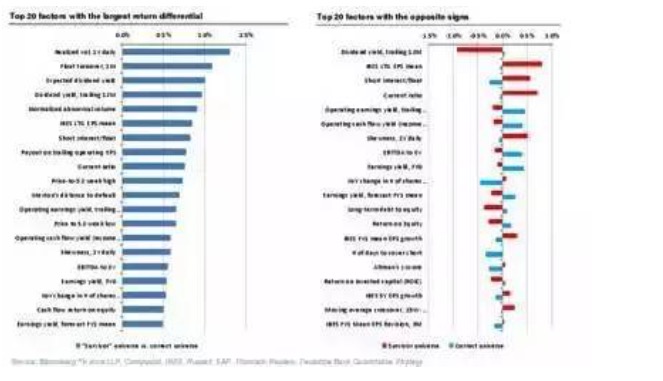

"অনেকগুলি কারণ রয়েছে যা বেঁচে থাকার বিচ্যুতি বিবেচনা করার সময় সম্পূর্ণ বিপরীত ফলাফল দেয়।

চিত্র ৩

চিত্র ৩

- ### দ্বিতীয়ত, সামনে তাকানো (Look-ahead bias)

চিত্র ৪

চিত্র ৪

সাতটি দোষের মধ্যে একটি হল যে আমরা অতীতের সময়ে কোন কোম্পানিগুলি বেঁচে থাকতে পারে এবং আজও সূচকগুলির উপাদান হিসাবে রয়েছে তা পূর্বাভাস দিতে পারি না, এবং বেঁচে থাকা ভেরিয়েন্টটি কেবলমাত্র ভবিষ্যদ্বাণীমূলক ভেরিয়েন্টের একটি বিশেষ উদাহরণ। ভবিষ্যদ্বাণীমূলক ভেরিয়েন্টটি রিভিউয়ের সময় ব্যবহার করা হয়, যখন রিভিউটি তখন উপলভ্য ছিল না বা প্রকাশ করা হয়নি, যা রিভিউয়ের সবচেয়ে সাধারণ ভুল।

সামনের দিকে দৃষ্টিভঙ্গির বিচ্যুতির একটি সুস্পষ্ট উদাহরণ হল আর্থিক তথ্য, যেখানে আর্থিক তথ্য সংশোধন করা কঠিন ভুলের কারণ হতে পারে। সাধারণভাবে, প্রতিটি সংস্থার আর্থিক তথ্য প্রকাশের সময়গুলি ভিন্ন এবং প্রায়শই বিলম্ব হয়। এবং পুনর্বিবেচনার সময় আমরা প্রায়শই প্রতিটি সংস্থার তথ্য প্রকাশের সময় অনুসারে সংস্থার আর্থিক অবস্থা মূল্যায়ন করি।

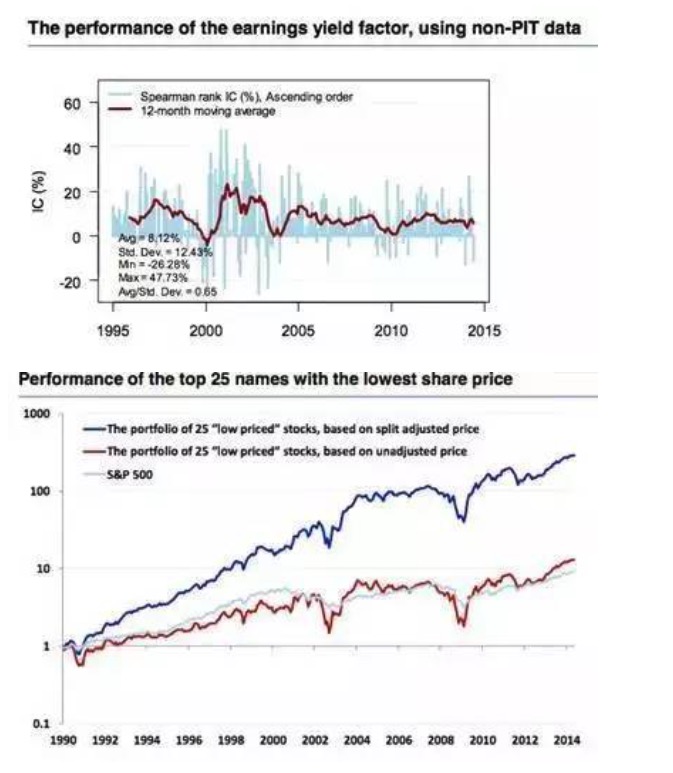

তবে, পয়েন্ট-ইন-টাইম ডেটা (পিআইটি ডেটা) যখন পাওয়া যায় না তখন আর্থিক প্রতিবেদনের বিলম্বিত অনুমানগুলি প্রায়শই ভুল হয়। নীচের চিত্রটি পিআইটি ডেটা ব্যবহারের সাথে অ-পিআইটি ডেটা ব্যবহারের পার্থক্যকে নিশ্চিত করে। একই সাথে, আমরা historicalতিহাসিক ম্যাক্রো ডেটা ডাউনলোড করার সময় প্রায়শই সংশোধিত শেষের মানগুলি পাই, তবে অনেক উন্নত দেশের জিডিপি ডেটা প্রকাশের পরে প্রায়শই দুটি সংশোধন করা হয় এবং বড় সংস্থাগুলির ফলাফল সংশোধন করা হয়। আমাদের পর্যালোচনা করার সময়, শেষের মানগুলি এখনও অজানা, প্রায়শই প্রাথমিক মান বিশ্লেষণ ব্যবহার করা হয়।

চিত্র ৫

চিত্র ৫

- ### তৃতীয়, গল্প বলার পাপ

চিত্র ৬

চিত্র ৬

কেউ কেউ কোনো তথ্য না পেয়ে গল্প বলতে পছন্দ করে, আর কেউ কেউ তথ্য ও ফলাফল নিয়ে গল্প বলতে পছন্দ করে। উভয় ক্ষেত্রেই অনেক মিল আছে। গল্প বলার দক্ষতা থাকা ব্যক্তি বা তথ্যের ফলাফল ব্যাখ্যা করার দক্ষতা থাকা ব্যক্তিরা প্রায়শই ডেটা পাওয়ার আগে তাদের অন্তরে একটি সুপ্রতিষ্ঠিত স্ক্রিপ্ট থাকে।

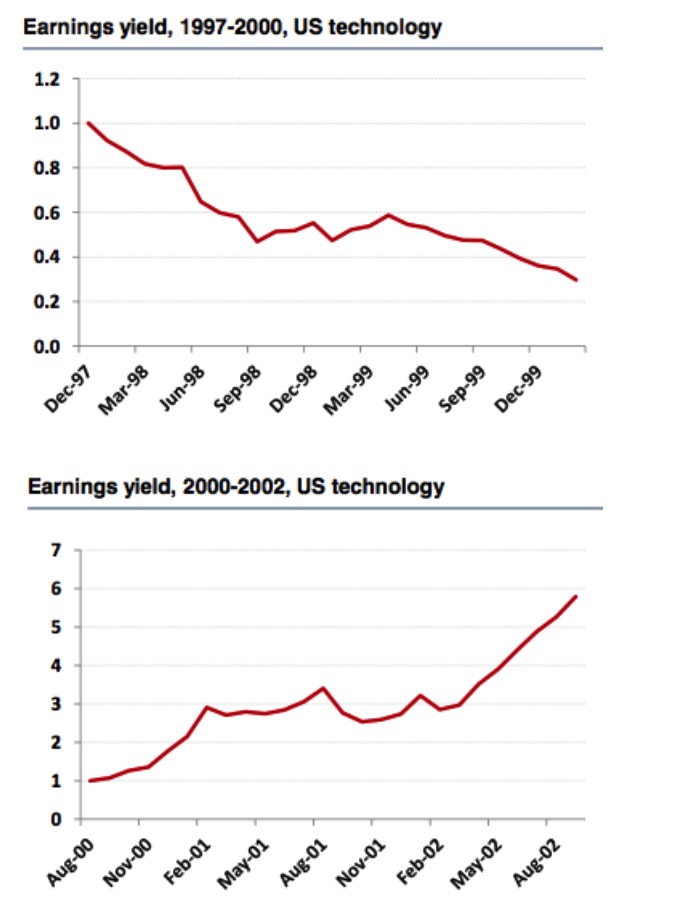

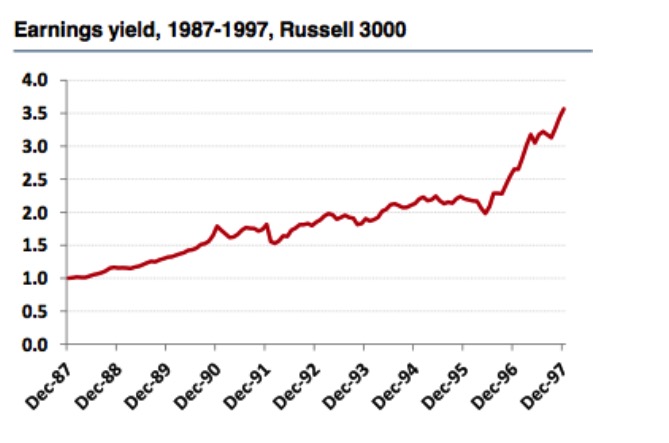

১৯৯৭-২০০০ এবং ২০০০-২০০২ সময়কালের মার্কিন প্রযুক্তি উপাদান স্টক এবং রাসেল ৩০০০ সূচকের দিকে তাকিয়ে, আমরা একটি সম্পূর্ণ বিপরীত উপসংহার খুঁজে পাই। ১৯৯৭-২০০০ মার্কিন প্রযুক্তি উপাদান স্টক থেকে, মুনাফা হার একটি ভাল ফ্যাক্টর, এবং পুনরায় পরিমাপের ফলাফলগুলি খুব বিশ্বাসযোগ্য, তবে যদি আমরা দীর্ঘ সময়ের ব্যবধানটি ২০০২ পর্যন্ত টানতে পারি তবে আমরা দেখতে পাব যে মুনাফা হার সূচকটি আর একটি ভাল ফ্যাক্টর নয়।

চিত্র ৭

চিত্র ৭

তবে রাসেল ৩০০০ সূচকের বাজারের পারফরম্যান্স থেকে আমরা বিপরীত সিদ্ধান্তে পৌঁছেছি যে মুনাফা হার এখনও একটি কার্যকর ফ্যাক্টর, এবং দেখা যায় যে স্টক পুলের নির্বাচন এবং পুনরায় মূল্যায়নের সময়কালের দৈর্ঘ্য ফ্যাক্টরটির কার্যকারিতা সম্পর্কে সিদ্ধান্ত নেওয়ার ক্ষেত্রে খুব বড় প্রভাব ফেলে। তাই গল্পকাররা সঠিক সিদ্ধান্ত নিতে পারে না।

চিত্র ৮

চিত্র ৮

বাজারে প্রতিদিনই নতুন এবং ভাল কারণ আবিষ্কার করা হচ্ছে এবং চিরস্থায়ী ইঞ্জিনের সন্ধান করা হচ্ছে। যে কৌশলগুলি প্রকাশ করা যায় তা হ'ল ভাল পারফরম্যান্সের পুনরাবৃত্তি। যদিও গল্পকারদের ইতিহাসের ব্যাখ্যা খুব আকর্ষণীয়, তবে ভবিষ্যতের ভবিষ্যদ্বাণীগুলি খুব কমই কার্যকর। আর্থিক অর্থনীতিতে সম্পর্ক এবং কার্যকারিতা প্রায়শই স্পষ্টভাবে বোঝা কঠিন, তাই আমরা যখন সাধারণ জ্ঞানের সাথে বিপরীত ফলাফল করি বা মূলত যে মূল্যায়নের সাথে সামঞ্জস্যপূর্ণ ফলাফল করি তখন গল্পকার না হওয়া ভাল।

- ### চতুর্থত, ডেটা মাইনিং এবং ডেটা স্নুপিং

চিত্র ৯

চিত্র ৯

ডেটা মাইনিং বর্তমানে অত্যন্ত গুরুত্বপূর্ণ একটি ক্ষেত্র, যেখানে প্রচুর পরিমাণে ডেটা এবং কম্পিউটার সমর্থিত কম্পিউটারগুলির উপর ভিত্তি করে, লোকেরা প্রায়শই অনির্দেশ্য ফোকাস ফ্যাক্টর পেতে চায়। তবে মূল আর্থিক ডেটা এখনও প্রচুর পরিমাণে আসেনি এবং লেনদেনের ডেটা নিম্ন-শব্দ ফোকাসের ডেটা শর্তগুলি পূরণ করে না।

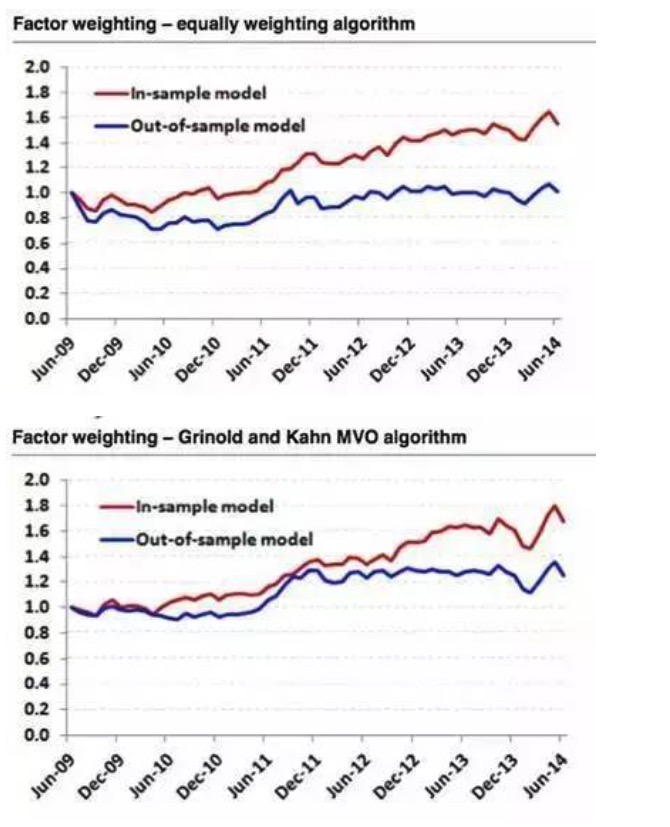

কখনও কখনও ডেটা খনন প্রায় অকার্যকর হয়। উদাহরণস্বরূপ, আমরা ২০০৯-২০১৪ সালের ডেটা পুনরায় পরীক্ষা করার জন্য দুটি ভিন্ন ফ্যাক্টর-ওভারওয়েটেড অ্যালগরিদম ব্যবহার করে স্যাম্পল 500 এর মডেলিং করেছি। ফলাফলগুলি দেখায় যে ২০০৯-২০১৪ সালের ডেটা ফিল্টারিংয়ের মাধ্যমে সেরা পারফর্মিংয়ের জন্য ছয়টি ফ্যাক্টর ব্যবহার করে পুনরায় পরীক্ষা করার জন্য ইত্যাদি ওজনযুক্ত অ্যালগরিদম ব্যবহার করা হয়েছে। ফলাফলগুলি পুরোপুরি নিখুঁত, তবে historicalতিহাসিক ডেটা নমুনা ব্যবহার করে বহিরাগতভাবে পুনরায় পরীক্ষা করার ফলাফলগুলি একটি সরল লাইন।

চিত্র ১০

চিত্র ১০

সুতরাং, যখন আমরা কৌশল তৈরি করি বা একটি ভাল ফ্যাক্টর খুঁজছি, তখন আমাদের সকলের স্পষ্ট যুক্তি এবং অনুপ্রেরণা থাকা উচিত, পরিমাণগত বিশ্লেষণ কেবল নিজের যুক্তি বা অনুপ্রেরণা যাচাই করার একটি সরঞ্জাম, যুক্তির সংক্ষিপ্ত পথের সন্ধানের চেয়ে বেশি। সাধারণভাবে, আমরা কৌশল তৈরি করি বা কারণগুলি সন্ধান করার অনুপ্রেরণাটি মূলত অর্থনীতির মৌলিক তত্ত্বগত জ্ঞান, বাজারের কার্যকারিতা, আচরণগত অর্থনীতি ইত্যাদির ক্ষেত্র থেকে আসে। অবশ্যই, আমরা পরিমাণগত ক্ষেত্রে ডেটা মাইনিংয়ের অ্যাপ্লিকেশনগুলির মূল্যকে অস্বীকার করি না।

- ### ৫, সিগন্যাল ক্ষয়, টার্নওভার, এবং লেনদেনের খরচ

চিত্র ১১

চিত্র ১১

সিগন্যাল হ্রাস বলতে বোঝায় যে একটি ফ্যাক্টর তৈরির পর ভবিষ্যতে কতদিনের জন্য স্টক রিটার্নের পূর্বাভাস দেওয়া যায়। সাধারণভাবে, উচ্চ বিনিময় হার এবং সংকেত হ্রাস সম্পর্কিত। বিভিন্ন স্টক নির্বাচনের কারণগুলি প্রায়শই বিভিন্ন তথ্য হ্রাসের বৈশিষ্ট্যযুক্ত। দ্রুত সংকেত হ্রাসের জন্য প্রায়শই উপার্জনের জন্য উচ্চতর বিনিময় হার প্রয়োজন হয়। তবে, উচ্চতর বিনিময় হার প্রায়শই উচ্চতর লেনদেনের ব্যয়ও বোঝায়। সংমিশ্রণ নির্মাণে বিনিময় হার সীমাবদ্ধতা যুক্ত করা একটি তুলনামূলকভাবে সহজ পদ্ধতি, তবে এটি আদর্শ নয়, কারণ বিনিময় হার সীমাবদ্ধতা কখনও কখনও আমাদের উপার্জন বন্ধ করতে সহায়তা করে এবং কখনও কখনও প্রতিষ্ঠিত সংমিশ্রণের পারফরম্যান্সকে ক্ষতিগ্রস্থ করে। অতএব, সংকেত হ্রাস, লেনদেনের ব্যয় এবং মডেলের পূর্বাভাসের ক্ষমতা পরিমাপ করা একটি বিনিয়োগের পোর্টফোলিও তৈরির মূল বিষয়।

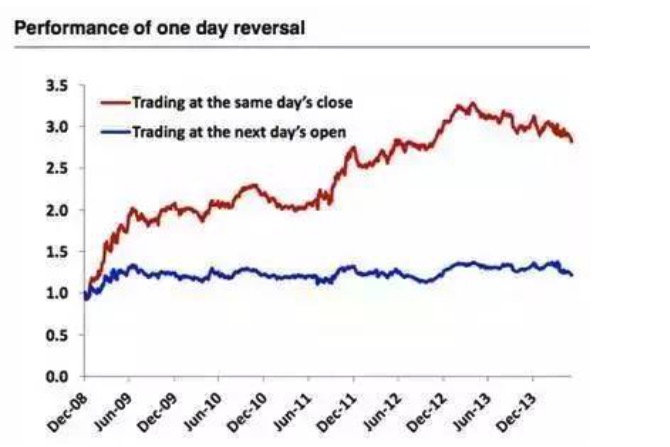

সুতরাং, কিভাবে সর্বোত্তম সমন্বয় ফ্রিকোয়েন্সি নির্ধারণ করা যায়? আমাদের লক্ষ্য রাখতে হবে যে, সংকীর্ণ বিনিময় হারের সীমাবদ্ধতা মানেই কম বিনিময় হারের মান নয়। উদাহরণস্বরূপ, আমরা প্রায়শই এই ধরনের কথা শুনি যে আমরা দীর্ঘমেয়াদী মূল্য বিনিয়োগকারী, আমরা 3-5 বছর ধরে স্টক ধরে রাখতে আশা করি। অতএব, আমরা বছরে একবারই সমন্বয় করি। তবে, তথ্য প্রায়শই দ্রুত আসে এবং আমাদের আমাদের মডেল এবং প্রত্যাশা সময়মতো সংশোধন করতে হবে। এমনকি যদি আমাদের বিনিময় হারের সীমাবদ্ধতা খুব কম হয় তবে আমাদের এখনও যথাযথ সময়ে সমন্বয় হারের গতি বাড়াতে হবে। নীচের চিত্রটি একটি দ্রুত হ্রাসের চরম ফ্যাক্টরের উদাহরণ দিয়ে করা হয়েছে।

চিত্র ১২

চিত্র ১২

যখন প্রতিদিন বন্ধের সময় দিনের সবচেয়ে খারাপ পারফরম্যান্সকারী ১০০টি শেয়ার কেনা হয়, তখন অতীতের হোল্ডিং বিক্রি করা হয়, প্রতিদিনের ট্রেডিং চালিয়ে যাওয়া হয়, রিটার্নের হার খুব বেশি হয়। এখানে ভুলটিও ভবিষ্যদ্বাণীমূলক বিচ্যুতি, এবং বন্ধ না হওয়া পর্যন্ত আমরা জানি না যে দিনের সবচেয়ে খারাপ পারফরম্যান্সকারী কোন শেয়ার, অর্থাৎ পদ্ধতিগত ট্রেডিং ব্যবহার করা, এই কৌশলটিও কার্যকর নয়। আমরা কেবলমাত্র প্রতিদিনের ওপেনিং মূল্যে গতকালের সবচেয়ে খারাপ পারফরম্যান্সকারী ১০০টি শেয়ার কিনতে পারি। বিপরীতে, ওপেনিং মূল্যে কেনার কৌশলটি প্রায় একটি সরল রেখা।

- ### ছয়, অস্বাভাবিক মান (Outliers)

চিত্র ১৩

চিত্র ১৩

ঐতিহ্যবাহী ব্যতিক্রম নিয়ন্ত্রণ কৌশল প্রধানত উইনসোরিজেশন এবং ট্রাঙ্কেশন উভয়ই অন্তর্ভুক্ত করে। ডেটা স্ট্যান্ডার্ডাইজেশনকে ব্যতিক্রম নিয়ন্ত্রণের একটি উপায় হিসাবেও দেখা যেতে পারে। স্ট্যান্ডার্ডাইজেশন কৌশলগুলি মডেলের পারফরম্যান্সে উল্লেখযোগ্য প্রভাব ফেলতে পারে। উদাহরণস্বরূপ, নীচের চিত্রটিতে স্টক বিএমআই কোরিয়া সূচক উপাদানগুলির মুনাফা হার, গড়, বাদ দেওয়া 1% এবং 2% এর চূড়ান্ত মানের পদ্ধতিগুলি ব্যবহার করে ফলাফলের মধ্যে ব্যাপক পার্থক্য রয়েছে। ম্যাক্রো ডেটাতে প্রায়শই এই জাতীয় সমস্যা দেখা দেয়, খুব কম চূড়ান্ত মানগুলি যদি প্রাক-প্রক্রিয়াকরণ না করা হয় তবে ফলাফলগুলিকে মারাত্মকভাবে প্রভাবিত করতে পারে।

চিত্র ১৪

চিত্র ১৪

যদিও ব্যতিক্রমী মানগুলি দরকারী তথ্য ধারণ করতে পারে, তবে বেশিরভাগ ক্ষেত্রে, তারা দরকারী তথ্য ধারণ করে না; অবশ্যই, দামের গতিশীলতার জন্য ব্যতিক্রম। নীচের চিত্রটি দেখায় যে নীল লাইনটি ব্যতিক্রমী মানগুলি সরিয়ে ফেলার পরে সমন্বিত উপস্থাপনা এবং লাল লাইনটি খাঁটি ডেটা। আমরা দেখতে পাচ্ছি যে খাঁটি ডেটার গতিশীল কৌশলটি ব্যতিক্রমী মানগুলি সরিয়ে ফেলার পরে কৌশলগত উপস্থাপনার চেয়ে অনেক ভাল। অর্থাৎ, ব্যতিক্রমী মানগুলি প্রচুর পরিমাণে তথ্য ধারণ করে এবং যদি আমরা মানকীকরণের সময় ব্যতিক্রমী মানগুলি সরিয়ে ফেলি তবে আমরা প্রচুর পরিমাণে তথ্য হারাতে হবে। সুতরাং, সর্বোত্তম পদ্ধতি হ'ল ডেটাটি একটি মাইক্রো স্তরের সমষ্টি এবং তারপরে সামগ্রিক পরিমাপগুলি গণনা করা।

চিত্র ১৫

চিত্র ১৫

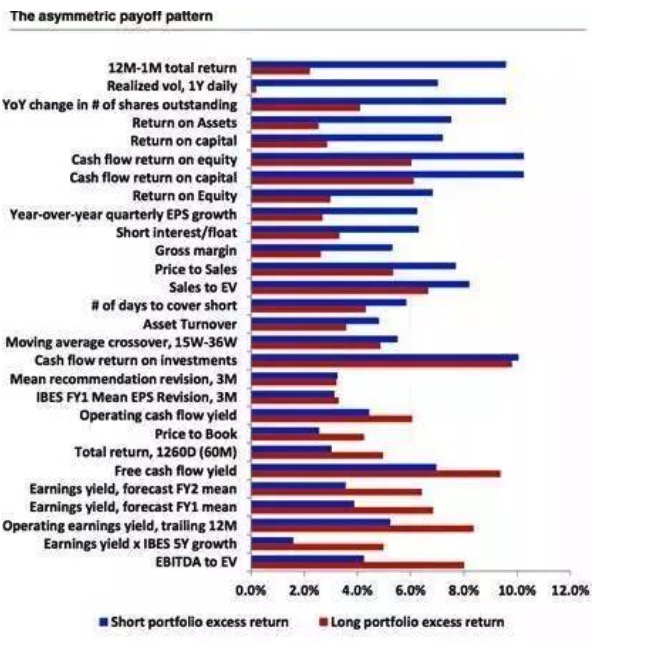

- ### সাত, অসমতা (The asymmetric payoff pattern and shorting)

চিত্র ১৬

চিত্র ১৬

সাধারণভাবে, মাল্টিফ্যাক্টর কৌশল করার সময় সর্বাধিক ব্যবহৃত কৌশল হল মাল্টিস্পেস কৌশল, অর্থাৎ অনেকগুলি ভাল স্টক এবং একই সাথে অসামান্য স্টক করা। দুর্ভাগ্যক্রমে, সমস্ত কারণগুলি সমান নয়, বেশিরভাগ কারণগুলির মাল্টিস্পেস উপার্জনের বৈশিষ্ট্যগুলি অসম্পূর্ণতা রয়েছে, যার সাথে মাল্টিস্পেসের সম্ভাব্য ব্যয় এবং বাস্তবিক সম্ভাব্যতা রয়েছে, যা পরিমাণগত বিনিয়োগের জন্য যথেষ্ট সমস্যা সৃষ্টি করে। নীচের চিত্রটি ফ্যাক্টরগুলির মাল্টিস্পেস উপার্জনের বৈশিষ্ট্যগুলি দেখায়, যা পার্থক্যের আকার অনুসারে সজ্জিত করা হয়। যত বেশি নির্ভরশীল ফ্যাক্টর এবং উচ্চ চাহিদা-উন্নত চাহিদার কারণে অতিরিক্ত আলফা অর্জন করা আরও কঠিন। একই সাথে, আমরা দেখতে পাচ্ছি যে মূল্য ফ্যাক্টরগুলি প্রায়শই মাল্টিফ্যাক্টর হিসাবে উপার্জন করে, যখন দামের গুণমান এবং গুণমানের ফ্যাক্টরগুলি আরও বেশি নির্ভরশীল। বিশ্লেষকরা যা করেন তা হ'ল।

চিত্র ১৭

চিত্র ১৭

সূত্রঃ ওয়াল স্ট্রিট

- গ্রিড ট্রেডিং আইন নিয়ে আলোচনা

- ২.১০.২ এপিআই ডকুমেন্টেশনে ধ্রুবক মান

- আপনার সবচেয়ে বড় শত্রু হ'ল অলসতা।

- বোকার মতো লেনদেনঃ নিয়মের শক্তি

- ২.৭.১ উইন্ডোজ ৩২-বিট সিস্টেম পাইথন ২.৭ পরিবেশ ইনস্টল করা হয়েছে

- টিপস Not support market order ভুল

- উদ্ভাবকেরা পরিমাণগতভাবে অ্যালগরিদম স্তরের পুনরায় পরিমাপের পদ্ধতি ব্যাখ্যা করেছেন

- মূলধারার চ্যানেলগুলির সাথে বাস্তব ডিস্কের কে-লাইনগুলি অ্যাক্সেস করা অসম্পূর্ণ

- পরিমাণগত লেনদেনঃ "অর্থের গড় রিটার্ন থেকে বিপরীতমুখী বিনিয়োগ"

- এই বইটি একটি বই, যার নাম হল "অনুসন্ধান" এবং এটি একটি বই, যার নাম হল "অনুসন্ধান" এবং এটি একটি বই।

- okcoin এর বিটকয়েন চুক্তিঃ ডলারের বিনিময় হার

- যত বেশি জটিল পদ্ধতি, তত বেশি লেনদেনের মূল থেকে বিচ্যুত হয়।

- পরিমাণগত লেনদেনের কৌশল

- তথ্য সংরক্ষণ

- ডিজিটাল মুদ্রা এক্সচেঞ্জের ফি সম্পর্কিত সংক্ষিপ্ত বিবরণ ((২০১৭-০২-১৩ আপডেট)

- ফরোয়ার্ড ট্রেডিং বার্ষিক $ 1 মিলিয়ন, তিনি খোলা সিস্টেমাইজেশন এবং স্বল্প লাইন উচ্চ ফ্রিকোয়েন্সি ট্রেডিং নির্মাণের মূল পদক্ষেপ

- সাহায্যের জন্য জিজ্ঞাসা করুনঃ কিভাবে একটি k লাইন এর খোলা এবং বন্ধ মূল্য পেতে

- ৪ ঘণ্টার K-রেখা সমন্বয় করার ফাংশন (প্রথমে ক্যালিগ্রাফি করা, পরে কোড দেওয়া হবে)

- বিটকয়েন ট্রেডিং প্ল্যাটফর্মগুলি তাদের অর্থায়ন ফিউশন বন্ধ করে দিয়েছে

- শীর্ষ দশটি বিভ্রান্তিকর অর্থনীতির রহস্য