কেন খুচরা বিনিয়োগকারীরা ক্রয়-বিক্রয় করছে (Contrarian)?

লেখক:উদ্ভাবকগণ - ক্যোটিফিকেশন - ছোট্ট স্বপ্ন, তৈরিঃ ২০১৭-০২-২৭ ১২ঃ২৬ঃ৪৪, আপডেটঃকেন খুচরা বিনিয়োগকারীরা ক্রয়-বিক্রয় করছে (Contrarian)?

প্রারম্ভঃ শেয়ারবাজারে কি ধরনের "খুচরা চিন্তাভাবনা" আছে? কিভাবে এড়ানো যায়? - bh lin এর উত্তর, আমি উল্লেখ করেছি যে, খুচরা বিনিয়োগকারীরা সামগ্রিকভাবে কেনা বেচা করতে পছন্দ করে। এটি বিবর্তনমূলক আর্থিক গবেষণার ক্ষেত্রেও একটি প্রধান দৃষ্টিভঙ্গি।

তবে এর কারণ নিয়ে আলোচনা করার আগে, আমরা জেনেছি যে, খুচরা বিনিয়োগকারীরা কি সত্যিই দাম বাড়াচ্ছেন?

একাডেমিক পরিসংখ্যানের তুলনায় খুচরা বিনিয়োগকারীদের নেট কেনা/বিক্রয় পরিমাণ তাদের কেনা-বেচা বা বিক্রির প্রবণতা পরিমাপ করার জন্য বেশি ব্যবহৃত হয়। কেনা-বেচা বা বিক্রির প্রবণতা নিম্নরূপঃ শেয়ারবাজারে পতনের পর খুচরা বিনিয়োগকারীদের নেট কেনা; শেয়ারবাজারে উত্থানের পর খুচরা বিনিয়োগকারীদের নেট বিক্রয়। অনুরূপ পরিমাপের ভিত্তিতে, গবেষকরা বিশ্বব্যাপী বিভিন্ন দেশের (মার্কিন যুক্তরাষ্ট্র, ফ্রান্স, সুইডেন, ফিনল্যান্ড, জাপান, দক্ষিণ কোরিয়া, অস্ট্রেলিয়া, চীন ইত্যাদি) খুচরা বিনিয়োগকারীদের বিনিয়োগের তথ্যে এই ধরনের লেনদেনের প্রবণতা খুঁজে পেয়েছেন।

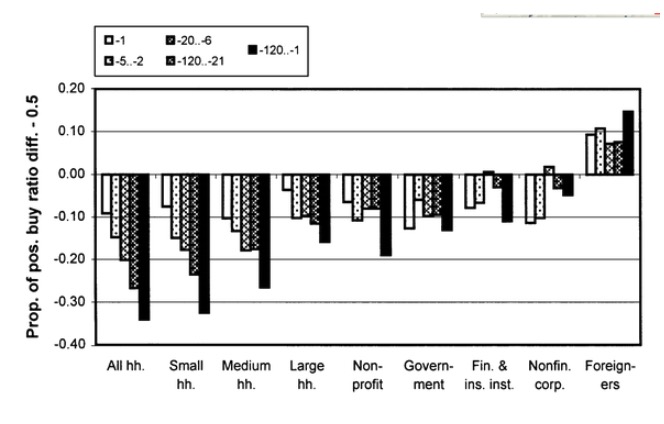

আরেকটি মজার বিষয় হল যে, এই প্রবণতা বিনিয়োগকারীদের আর্থিক পরিশীলনের সাথে সম্পর্কিত বলে মনে হচ্ছে।

The investment behavior and performance of various investor types: a study of Finland

চিত্রে বাম দিকে থাকা খুচরা বিনিয়োগকারীদের মধ্যে বিক্রির প্রবণতা বিভিন্ন মাত্রায় থাকে এবং সম্পদের আকার বাড়ার সাথে সাথে এটি হ্রাস পায়। ফিনল্যান্ডের স্টক মার্কেটে, ডানদিকে অবস্থিত বিদেশী বিনিয়োগকারীদের এই গোষ্ঠীটি তুলনামূলকভাবে আরও বুদ্ধিমান বিনিয়োগকারী হিসাবে বিবেচিত হয় এবং তারা বেশি বিক্রির প্রবণতা দেখায়।

একইভাবে, চীনা বিনিয়োগকারীদের তথ্যের উপর ভিত্তি করে গবেষণা The trading behavior of institutions and individuals in Chinese equity markets খুচরা বিনিয়োগকারীদের বিপরীতমুখী হওয়ার প্রবণতা দেখায়, যখন তুলনামূলকভাবে আরও বুদ্ধিমান প্রাতিষ্ঠানিক বিনিয়োগকারীরা গতিশীল হওয়ার প্রবণতা দেখায়।

অবশ্যই, একাডেমিক জগতেও মতপার্থক্য রয়েছে। ইউসি ডেভিসের অধ্যাপক ব্র্যাড বাবার এবং ইউসি বার্কলেয়ের অধ্যাপক টেরান্স ওডিয়ান তাদের পর্যালোচনা নিবন্ধে খুচরা বিনিয়োগকারীদের আচরণকে সংক্ষিপ্ত করেছেনঃhttp://papers.ssrn.com/sol3/papers.cfm?abstract_id=1872211中认为散户投资者净买入/卖出上的卖涨买跌是因为散户投资者的购买出售行为受过去的回报影响程度不同。同时这样的倾向和净买入/卖出量,过去回报率的测量区间有关。

কেন খুচরা বিনিয়োগকারীরা বেচাকেনা করতে থাকে তার প্রশ্নের দিকে ফিরে যাওয়া। একাডেমিক দৃষ্টিভঙ্গিটি হ'ল যে বিনিয়োগকারীদের আচরণ তাদের বিশ্বাস, বাজারের ব্যবসায়ের কাঠামো / প্রক্রিয়া এবং বিনিয়োগকারীদের মানসিক কারণগুলির সাথে সম্পর্কিত।

- ##### ১. বিনিয়োগকারীদের বাজারের প্রত্যাশা

একজন বিনিয়োগকারীর বিনিয়োগের আচরণ তার ভবিষ্যতের বাজারের পরিবর্তনের প্রত্যাশার সাথে সম্পর্কিত হওয়া উচিত। যদি বিনিয়োগকারী মনে করেন যে ভবিষ্যতের স্টক মার্কেটটি উঁচুতে চলেছে, তবে তাকে সেই স্টকটি কিনতে বা ধরে রাখতে হবে। বিপরীতে, যদি বিনিয়োগকারী মনে করেন যে ভবিষ্যতের স্টক মার্কেটটি নীচে চলেছে, তবে তাকে স্টকটি বিক্রি করতে হবে।

সুতরাং, ক্রয়-বিক্রয় আচরণের প্রত্যাশার সাথে সামঞ্জস্যপূর্ণ হওয়া উচিত যখন স্টক মার্কেটগুলি উঁচু হয়, যখন খুচরা বিনিয়োগকারীরা ভবিষ্যতে আয় হ্রাসের প্রত্যাশা করে, যখন স্টক মার্কেটগুলি হ্রাস পায় এবং ভবিষ্যতে আয় বৃদ্ধি পায়। এই বিপরীত প্রতিক্রিয়াটি কিছু যুক্তিসঙ্গত প্রত্যাশা মডেলের পূর্বাভাসের সাথে সামঞ্জস্যপূর্ণ বলে মনে হয়।

তবে এই যুক্তিটি সত্য কিনা, খুচরা বিনিয়োগকারীদের কি এই প্রত্যাশা আছে?

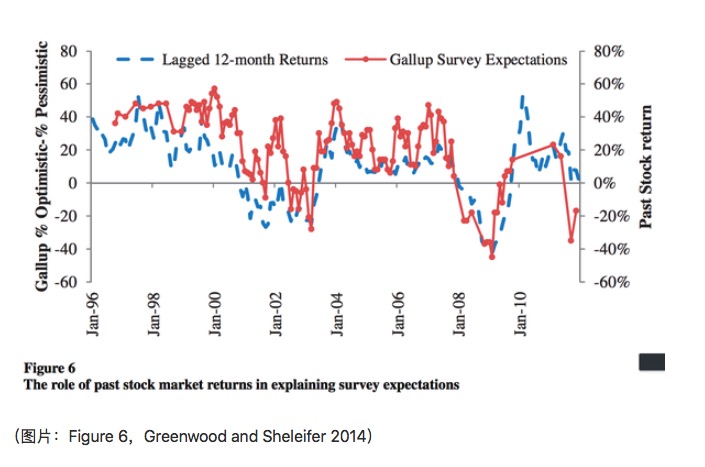

সমীক্ষায় দেখা গেছে যে, এই মতবাদকে সমর্থন করে না। Greenwood and Shleifer (2014) ছয়টি মার্কিন বিনিয়োগকারীদের কাছ থেকে সংগ্রহ করা সমীক্ষার উপর ভিত্তি করে তথ্য ব্যবহার করে দেখেছেন যে, বিনিয়োগকারীরা এক্সট্রাপোলারদের মতোই কাজ করেঃ তারা মনে করে যে ভবিষ্যতের আয় অতীতের লাভের একটি ধারাবাহিকতা।

যেমনটি দেখানো হয়েছে, গত ডিসেম্বরের রিটার্নের হার গ্যালাপ সার্ভে-ভিত্তিক প্রত্যাশার সাথে ইতিবাচকভাবে সম্পর্কিত, এবং নিবন্ধের রিগ্রেশনাল অ্যানালিসিসও এমন একটি ধারণাকে সমর্থন করে যে বিনিয়োগকারীদের প্রত্যাশা ভবিষ্যতের উপার্জনের জন্য অতীতের উপার্জনের ধারাবাহিকতা।

অবশ্যই, কোচ্রেনে (২০১১ সালে) তার এএফএ-এর নির্বাচিত সভাপতির ভাষণে উল্লেখ করেছিলেন যে জরিপের উপর ভিত্তি করে ডেটা বিনিয়োগকারীদের প্রত্যাশা সঠিকভাবে প্রতিফলিত করে না। আমরা চতুর্থ অংশে যুক্তিযুক্ত ডেটা সম্পর্কিত কারণগুলি নিয়ে ফিরে আসব।

- #### ২. বাজারের লেনদেনের প্রক্রিয়া

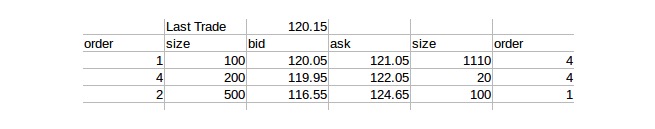

দ্বিতীয় সম্ভাব্য কারণ হল যে এই প্রবণতা বাজারের লেনদেনের প্রক্রিয়া দ্বারা প্রভাবিত হয়। খুচরা বিনিয়োগকারীরা সীমিত মূল্য তালিকা ব্যবহার করতে পছন্দ করে, যখন সীমিত মূল্য তালিকা লেনদেনের প্রক্রিয়া খুচরা বিনিয়োগের আচরণকে একটি বাজি বাজি করে দেয়।

সাধারণত, সীমিত মূল্যের ক্রয় মূল্য হ্রাস পাওয়ার পরে সম্পন্ন হয়, যখন সীমিত মূল্যের বিক্রয় আদেশ মূল্য বৃদ্ধি পাওয়ার পরে সম্পন্ন হয়; উদাহরণস্বরূপঃ

Ask-এর জন্য দাম বাড়ার পর, এবং bid-এর জন্য দাম কমার পর, একটি লেনদেনের প্রয়োজন হয়।

খুচরা বিনিয়োগকারীদের কাছে নির্দিষ্ট অর্ডার বইয়ের তথ্য না থাকলে, নিম্নলিখিত আদেশের কৌশলটি আরও সংরক্ষিত হতে পারে, যেমন 116.55 বিডের একটি অংশের জন্য বর্তমান মূল্যের তুলনায় 3.6 হ্রাস পাওয়ার পরে চুক্তি করা প্রয়োজন। তাহলে এই ধরনের চুক্তির প্রক্রিয়াটি কিছু অংশের বিক্রয়-বাঁচে যাওয়ার প্রবণতা ব্যাখ্যা করতে পারে।

লেনদেনের প্রবণতার উপর লেনদেনের প্রক্রিয়াটির প্রভাব কতটা উল্লেখযোগ্য? লিনাইনমা (২০১০) খুচরা বিনিয়োগকারীদের দ্বারা সীমাবদ্ধ মূল্য তালিকা এবং বাজার মূল্য তালিকা ব্যবহারের ডেটা ব্যবহার করে বিশ্লেষণ করেছেন। সবচেয়ে উল্লেখযোগ্য প্রভাব হ'ল লেনদেনের দিনের প্রবণতা। এছাড়াও, তিনি খুঁজে পেয়েছেন যে কম লেনদেনের স্টকগুলিতে লেনদেনের প্রক্রিয়াটির প্রবণতার উপর প্রভাব স্পষ্ট। তবে উচ্চ লেনদেনের স্টকগুলিতে লেনদেনের প্রক্রিয়াটির প্রভাবটি কেবলমাত্র t-1 এর মধ্যে উল্লেখযোগ্য।

এই ফলাফলটিও স্বজ্ঞাত, যেহেতু কম লেনদেনের স্টক, একটি সংরক্ষিত নিম্নলিখিত কৌশল উল্লেখযোগ্যভাবে অর্ডার থেকে লেনদেনের সময় বাড়িয়ে তুলবে, যা তুলনামূলকভাবে দীর্ঘ পর্যবেক্ষণ সময়সীমার মধ্যে বিনিয়োগকারীদের কেনা বেচা প্রবণতা প্রকাশ করে। তবে এই ধরনের লেনদেনের প্রক্রিয়া গ্রিনব্ল্যাট এবং কেলোহার্জু (২০০০) এর আবিষ্কারকে ব্যাখ্যা করতে পারে নাঃ এই প্রবণতা অতীতের দীর্ঘতর রিটার্নের পর্যবেক্ষণ সময়সীমার মধ্যে আরও স্পষ্টভাবে প্রকাশিত হয় (চিত্র ১) এমনকি নোকিয়ার মতো শেয়ারগুলি ফিনল্যান্ডের শেয়ারবাজারের এক-তৃতীয়াংশেরও বেশি পরিমাণে লেনদেন করে।

- ##### ৩. বিনিয়োগকারীদের মানসিকতা

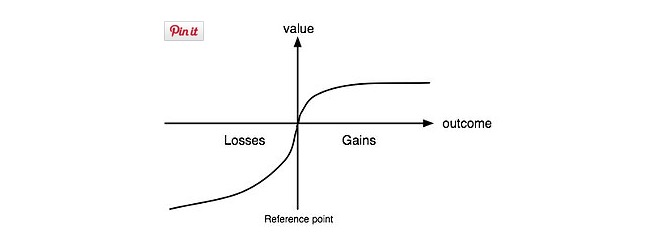

আচরণগত অর্থনীতিতে বিক্রয়-বিক্রয় (contrarian) এর সাথে সরাসরি সম্পর্কিত Disposition effect । Disposition effect বলতে বোঝায় যে, বিনিয়োগকারীরা খুব বেশি সময় ধরে হ্রাসপ্রাপ্ত স্টকগুলি ধরে রাখতে পছন্দ করে এবং অকাল বিক্রয় বৃদ্ধিপ্রাপ্ত স্টকগুলি। Disposition effect এর বিপরীতে হ্রাসপ্রাপ্ত এবং বৃদ্ধিপ্রাপ্ত স্টকগুলি বিক্রি এবং ধরে রাখার আচরণ।

অন্যদিকে, ক্রয়-পতনের আচরণ খুচরা বিনিয়োগকারীদের আরেকটি প্রবণতার সাথে সম্পর্কিত হওয়া উচিত; খুচরা বিনিয়োগকারীরা লটারি স্টকগুলি কিনতে পছন্দ করে; এবং লটারি স্টকগুলি সম্ভবত অতীতে কম রিটার্ন পেয়েছে, তাই একটি ক্রয়-পতনের ঘটনা ঘটেছে।

অবশ্যই, আমরা কেবল একটি আচরণ দিয়ে অন্য আচরণ ব্যাখ্যা করা উচিত নয়; অর্থনীতিবিদরা এর সাথে সম্পর্কিত বিশ্লেষণগুলি উপযোগিতা ফাংশন এবং পছন্দ বিশ্লেষণে ফিরিয়ে আনেন। ২০০২ সালে, নোবেল পুরস্কারপ্রাপ্ত অর্থনীতিবিদ কাহনেমান এবং মনোবিজ্ঞানী টভার্স্কি ভবিষ্যদ্বাণীমূলক তত্ত্ব (Kahneman and Tverskey 1979) প্রবর্তন করেছিলেন। তারা সিদ্ধান্ত গ্রহণকারীদের উপযোগিতা ফাংশনগুলিকে এস-টাইপ বলে মনে করেনঃ

এটি ব্যাখ্যা করে যে কেন বিনিয়োগকারীরা কখনও কখনও ক্ষতিগ্রস্থ স্টকগুলি ধরে রাখার ক্ষেত্রে অনিচ্ছুক আচরণ করে। একই সাথে, সিদ্ধান্ত গ্রহণকারীদের দ্বারা নিম্ন সম্ভাব্যতার ইভেন্টগুলিতে প্রদর্শিত ঝুঁকি পছন্দ (ঝুঁকি খোঁজা) বিনিয়োগকারীদেরকে লটারি স্টকগুলি কেনার একটি সম্ভাব্য কারণ দেয়। বিনিয়োগকারীরা বিশাল রিটার্নের জন্য লটারি স্টকগুলিতে কল্পনা করে। এবং সম্ভবত এই কল্পনাকারীরা বিশাল রিটার্নের সম্ভাব্যতার বিষয়ে তাদের উদ্দেশ্যমূলক অনুমানগুলি আংশিক সম্ভাব্যতার চেয়ে অনেক বেশি।

- #####4. অন্যান্য কারণ

ডেটাসেট ব্যবহারের পার্থক্য এবং ব্যবহৃত পরিমাপের পার্থক্য সম্ভবত অন্য অংশের কারণ ব্যাখ্যা করে; এটি ব্যাখ্যা করে যে কেন কিছু গবেষণা পরস্পরবিরোধী সিদ্ধান্তে আসে।

ডেটাসেটের পার্থক্য

খুচরা বিনিয়োগকারীদের আচরণের উপর empirical গবেষণায় নির্দিষ্ট সংখ্যক খুচরা বিনিয়োগকারীর ট্রেডিং আচরণ, শেয়ারের সংখ্যা বিশ্লেষণ করা প্রয়োজন। এটিতে অ্যাকাউন্ট স্তরের ডেটাসেটগুলির একটি খুব বিস্তারিত সেট প্রয়োজন। আমি যদি সমস্ত বিনিয়োগকারীর শেয়ারের অর্ডার, লেনদেন, শেয়ারের ডেটা পাই তবে আমার কাছে কোন আকর্ষণীয় পরিমাপ রয়েছে? - bh lin এর উত্তরটি একাডেমিকভাবে ব্যবহৃত কয়েকটি ডেটা উত্স উল্লেখ করে, যার মধ্যে রয়েছেঃ মধ্যস্থতাকারী দ্বারা সরবরাহিত ডেটা, এক্সচেঞ্জ দ্বারা সরবরাহিত ডেটা এবং কেন্দ্রীয় সুরক্ষা ডিপোজিটরি দ্বারা সরবরাহিত ডেটা। অন্যান্য কিছু বিশ্লেষণ বিনিয়োগকারীরা প্রত্যাশিত নিবন্ধগুলি বেশ কয়েকটি সাধারণভাবে ব্যবহৃত জরিপ ডেটা ব্যবহার করে, যেমনঃ

গ্যালাপ জরিপ

আমেরিকান অ্যাসোসিয়েশন অব ইন্ডিভিজুয়াল ইনভেস্টর সার্ভে

শিলার জরিপ

যেমনঃ

এখানে সংশ্লিষ্ট লেনদেনের তথ্য, সিএসডি এর তথ্য ছাড়াও প্রায় সব বিনিয়োগকারীদের আচ্ছাদন করতে পারে, অন্যান্য তথ্য অনিবার্যভাবে কিছু নমুনা নির্বাচনের বিচ্যুতি আছে; উদাহরণস্বরূপ, কিছু মধ্যস্থতাকারী নির্বাচন ব্যবহারকারী গোষ্ঠী সম্ভবত একটি নির্দিষ্ট বিনিয়োগ আকার, আয় স্তরের বিনিয়োগকারীদের কেন্দ্রীভূত; এবং বিনিয়োগের আকার এবং আয় স্তর বিনিয়োগকারীদের বুদ্ধিমত্তার সাথে সম্পর্কিত হয়।

জরিপ তথ্যের প্রশ্নসমূহ; এর আগে কোচ্রেনে (২০১১) উল্লেখিত জরিপ তথ্য নিয়ে প্রশ্নসমূহ; জরিপের ফলাফলগুলি অনেকগুলি কারণের দ্বারা প্রভাবিত হয়; প্রথমত, জরিপ এবং ব্যবহৃত ভাষা জরিপের প্রশ্নগুলির সম্পর্কে জরিপকৃতদের বোঝার সাথে সম্পর্কিত; উদাহরণস্বরূপ, নির্বাচনের জন্য কিছু গবেষণা, গণভোটের বিষয়ে, বিভিন্ন প্রশ্ন জিজ্ঞাসা করার উপায়গুলি নির্বাচনের ফলাফলকে প্রভাবিত করে। দ্বিতীয়ত, জরিপকৃতদের বক্তব্য এবং তারা আসলে যা প্রকাশ করতে চায় তার মধ্যে বিভ্রান্তি রয়েছে।

- #################################################################################################

এখানে পর্যবেক্ষণের ব্যবধান গণনা করার জন্য দুটি পরিমাপ জড়িত; একটি হল অতীতের রিটার্নের হারকে কতক্ষণের জন্য আবরণ করা উচিত; দ্বিতীয়টি হল বিনিয়োগকারীদের আচরণগত প্রবণতাকে কতক্ষণের জন্য বিশ্লেষণ করা উচিত; অবশ্যই অনেক প্রমাণমূলক নিবন্ধের ফলাফল যথেষ্ট পরিমাণে বিভিন্ন পর্যবেক্ষণের ব্যবধান বিশ্লেষণের উপর ভিত্তি করে। ফিরে আসা, বিনিয়োগকারীদের আচরণগত প্রবণতা কি বিনিয়োগকারীদের বিনিয়োগের চক্রের সাথে সামঞ্জস্যপূর্ণ হওয়া উচিত?

তথ্যসূত্রঃ

গ্রিনব্ল্যাট এম, কেলোহারজু এম. বিভিন্ন বিনিয়োগকারী প্রকারের বিনিয়োগ আচরণ এবং কর্মক্ষমতাঃ ফিনল্যান্ডের অনন্য ডেটা সেটের একটি গবেষণা। জার্নাল অফ ফাইন্যান্সিয়াল ইকোনমিক্স, 2000, 55(1): 43-67.

এন জি এল, উ এফ. চীনা শেয়ার বাজারে প্রতিষ্ঠান এবং ব্যক্তিদের ট্রেডিং আচরণ[জে]। জার্নাল অফ ব্যাংকিং অ্যান্ড ফিনান্স, ২০০৭, ৩১ (()): ২৬৯৫-২৭১০।

কোক্রেইন জে এইচ. (২০১১) রাষ্ট্রপতির ভাষণঃ ডিসকাউন্ট হার। জার্নাল অফ ফিনান্স ৬৬ঃ১০৪৭

১০৮। গ্রিনউড, রবিন, এবং আন্দ্রে স্লেফার। ২০১৪।

প্রত্যাশিত রিটার্ন এবং প্রত্যাশিত রিটার্ন, আর্থিক গবেষণার পর্যালোচনা বারবার বি এম, ওডিয়ান টি. পৃথক বিনিয়োগকারীদের আচরণ [জে] এসএসআরএন 1872211, 2011 এ উপলব্ধ।

লিনাইনমা, জুহানি, ২০১০, লিমিট অর্ডারগুলি বিনিয়োগকারীদের কর্মক্ষমতা এবং আচরণ সম্পর্কে অনুমানগুলি পরিবর্তন করে? জার্নাল অফ ফিনান্স 65 (((4), 1473-1506।

Kahneman, D.; Tversky, A. (1979).

Prospect theory: An analysis of decisions under risk 2307⁄1914185.. Econometrica47 (2): 313 327. doi:10.

লেখক: বি. লিন লিংকঃhttps://zhuanlan.zhihu.com/p/20307618সূত্রঃ জানা কপিরাইট লেখকের সম্পত্তি। বাণিজ্যিক প্রতিলিপির জন্য লেখকের সাথে যোগাযোগ করুন। অ-বাণিজ্যিক প্রতিলিপির জন্য উৎস উল্লেখ করুন।

- ভবিষ্যতের ফাংশন সম্পর্কে সন্দেহ, দয়া করে দেবতাদের শিক্ষা দিন!

- মুদ্রা ব্যাংকিং ব্যবস্থার তহবিল ও ঋণ

- জুয়াড়িদের ট্রেডিং কৌশল

- HttpQuery পাইথনে কাজ করে না

- এটা কি বলতে চাচ্ছেন?

- জয়ের হার এবং ক্ষতির হার নিয়ে কথা বলা

- "এটি সম্ভবত বিনিয়োগের সবচেয়ে বড় মিথ্যা!

- এলোমেলোতার জগতে কীভাবে বেঁচে থাকতে হয়

- প্রবণতা আবিষ্কার করুন, প্রবণতা অনুসরণ করুন

- বিগ ডেটা ফান্ডের ফাঁস

- আপনি কি মুদ্রা নিক্ষেপ করতে পারছেন না, কিন্তু ট্রেডিং করে টাকা আয় করতে পারেন?

- মেশিন লার্নিং অ্যালগরিদমের যাত্রা

- যখন আমরা সম্ভাব্যতা পূর্বাভাস দিই, তখন আমরা কী পূর্বাভাস দিই?

- প্রোগ্রাম্যাটিক লেনদেনের ফ্লোমেপ (একটি ধারণা লেনদেন)

- _C() পুনরায় পরীক্ষা ফাংশন

- _N() ফাংশন ক্ষুদ্র সংখ্যার বিন্দুর সংখ্যা সঠিকতা নিয়ন্ত্রণ

- সামঞ্জস্যপূর্ণ মধ্যপন্থী প্রাথমিক শিক্ষা

- বাস্তব ও আনুষ্ঠানিক লেনদেন ব্যবস্থা

- তিনটি ছোট গল্প, রিয়েল এস্টেট, স্টক মার্কেট এবং মুদ্রা বোঝা

- কোয়ান্টের ছয়টি শাখা উন্মোচিত