গতিশীল ট্রেন্ড ট্র্যাকিং কৌশল

ওভারভিউ

এই কৌশলটির মূল ধারণা হল বাজারের প্রবণতাগুলিকে গতিশীলভাবে অনুসরণ করা, যখন প্রবণতা বাড়বে তখন কেনা এবং যখন প্রবণতা হ্রাস পাবে তখন বিক্রি করা। এটি একাধিক সূচকের সমন্বয়, যেমন লিনিয়ার রিটার্ন, সংশোধিত হাল চলমান গড় ইত্যাদির মাধ্যমে প্রবণতার দিক নির্ধারণ করে।

কৌশল নীতি

এই কৌশলটি প্রবণতার দিকনির্দেশের জন্য বিভিন্ন প্রযুক্তিগত সূচক ব্যবহার করে। প্রথমত, এটি একটি পরিসীমা চ্যানেল গণনা করে, যার উপরের এবং নীচের প্রান্তটি ক্লোজের সরল চলমান গড় এবং একটি ইনপুট প্যারামিটার দ্বারা গণনা করা হয়। তারপরে, এটি একটি সংশোধিত হাল চলমান গড় গণনা করে, যা প্রবণতাটিকে আরও সঠিকভাবে চিত্রিত করে বলে মনে করা হয়। এছাড়াও, একটি লিনিয়ার রিটার্ন সূচক গণনা করা হয়।

ভুল সংকেত হ্রাস করার জন্য, এই কৌশলটি একাধিক ফিল্টারও ডিজাইন করেছে। উদাহরণস্বরূপ, ইএমএ ব্যবহার করে সিদ্ধান্ত নিন যে এটি একটি নেমে যাওয়ার প্রবণতা রয়েছে কিনা এবং একটি উইন্ডো সূচক ব্যবহার করে আরএসআইয়ের পরিবর্তনের বিষয়ে সিদ্ধান্ত নিন। এই ফিল্টারগুলি অস্থিরতার সময় ট্রেডিং সংকেত তৈরি করা এড়াতে পারে।

এন্ট্রি এবং স্টপ লস ক্ষেত্রে, এই কৌশলটি সর্বশেষ খোলা পজিশনের মূল্য রেকর্ড করে এবং স্টপ লস শতাংশ সেট করে। উদাহরণস্বরূপ, যদি শেষ খোলা পজিশনের মূল্য 100 ডলার হয়, তবে স্টপ লস লক্ষ্যমাত্রা 102 ডলার এবং স্টপ লস মূল্য 95 ডলার সেট করুন। এইভাবে গতিশীল ট্র্যাকিং করা যায়।

সামর্থ্য বিশ্লেষণ

এই কৌশলটির বেশ কিছু সুবিধা রয়েছেঃ

- ট্রেন্ডের গতিশীলতা অনুসরণ করে, দীর্ঘতর লাইনের দিকনির্দেশনা সহজে ধরা যায়।

- নোট করুন যে, এই ধরনের ফরেক্স অ্যাকাউন্টের জন্য একটি ফরেক্স ট্রেডিং প্ল্যাটফর্ম রয়েছে।

- স্বয়ংক্রিয়ভাবে স্টপ লস অবস্থান সামঞ্জস্য করে ট্রেন্ড ট্র্যাকিং;

- প্যারামিটার অপ্টিমাইজেশনের মাধ্যমে স্বয়ংক্রিয়ভাবে সর্বোত্তম প্যারামিটার সমন্বয় খুঁজে পাওয়া যায়।

ঝুঁকি বিশ্লেষণ

এই কৌশলটির কিছু ঝুঁকিও রয়েছেঃ

- এই প্রবণতা পাল্টে গেলে, বড় ধরনের ক্ষতির সম্মুখীন হতে হতে পারে।

- ভুল প্যারামিটার সেট করা হলে কৌশলটি খারাপভাবে কাজ করতে পারে। অপ্টিমাইজেশনের মাধ্যমে প্যারামিটারগুলির সর্বোত্তম সংমিশ্রণটি খুঁজে বের করা প্রয়োজন।

- দীর্ঘ সময় ধরে ডেটা প্রক্রিয়াকরণের ফলে সংকেত বিলম্ব হতে পারে। সূচক গণনাকে যতটা সম্ভব রিয়েল-টাইম করার জন্য অপ্টিমাইজ করা দরকার।

ঝুঁকি নিয়ন্ত্রণের জন্য, আপনি স্টপ লস, ট্রেইল স্টপ বা অপশন ব্যবহার করে মুনাফা লক করতে পারেন। উপরন্তু, নির্ভরযোগ্য প্যারামিটার ব্যাপ্তি খুঁজে পেতে প্যারামিটার সমন্বয় পুনরাবৃত্তি পরীক্ষা করা আবশ্যক। অবশেষে, সূচক গণনা সময় মনোযোগ দিতে, সংকেত বাস্তব সময় চেষ্টা করুন।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে উন্নত করা যেতে পারেঃ

- ট্রেন্ড নির্ধারণের জন্য আরও নির্ভরযোগ্য উপায় খুঁজতে আরও কিছু সূচকের সমন্বয় পরীক্ষা করা;

- প্যারামিটার পরিসীমা সামঞ্জস্য করুন এবং সর্বোত্তম প্যারামিটার খুঁজুন;

- “এটি একটি নতুন প্রযুক্তি, যেটি নতুন প্রযুক্তির সাথে কাজ করে, এবং এটি একটি নতুন প্রযুক্তির সাথে কাজ করে।

- মেশিন লার্নিং এবং অন্যান্য পদ্ধতির মাধ্যমে ট্রেডিং নিয়ম স্বয়ংক্রিয়ভাবে তৈরি করার চেষ্টা করুন।

অপ্টিমাইজেশান প্রক্রিয়ার মধ্যে, সিগন্যাল গুণমান এবং কৌশল স্থিতিশীলতা মূল্যায়ন করার জন্য ব্যাক-টেস্টিং এবং সিমুলেশন লেনদেনের যথাযথ ব্যবহার করা আবশ্যক। কেবলমাত্র যথাযথভাবে যাচাইকৃত অপ্টিমাইজেশান সমাধানগুলি রিয়েল-স্টোরে প্রয়োগ করা যেতে পারে।

সারসংক্ষেপ

এই কৌশলoverall একটি ভাল প্রবণতা ট্র্যাকিং কৌশল. এটি একাধিক সূচক ব্যবহার করে প্রবণতা বিচার করে, ত্রুটিপূর্ণ সংকেত কমাতে ফিল্টার সেট করে এবং স্বয়ংক্রিয়ভাবে স্টপ লস ট্র্যাকিং প্রবণতা সামঞ্জস্য করতে পারে। যদি প্যারামিটারগুলি সঠিকভাবে সেট করা থাকে তবে এটি মধ্য-লং লাইন প্রবণতাকে সফলভাবে ধরতে পারে। পরবর্তী কাজটি হল সর্বোত্তম প্যারামিটারগুলি খুঁজে বের করা এবং কৌশলটি যাচাই এবং অপ্টিমাইজ করা চালিয়ে যাওয়া।

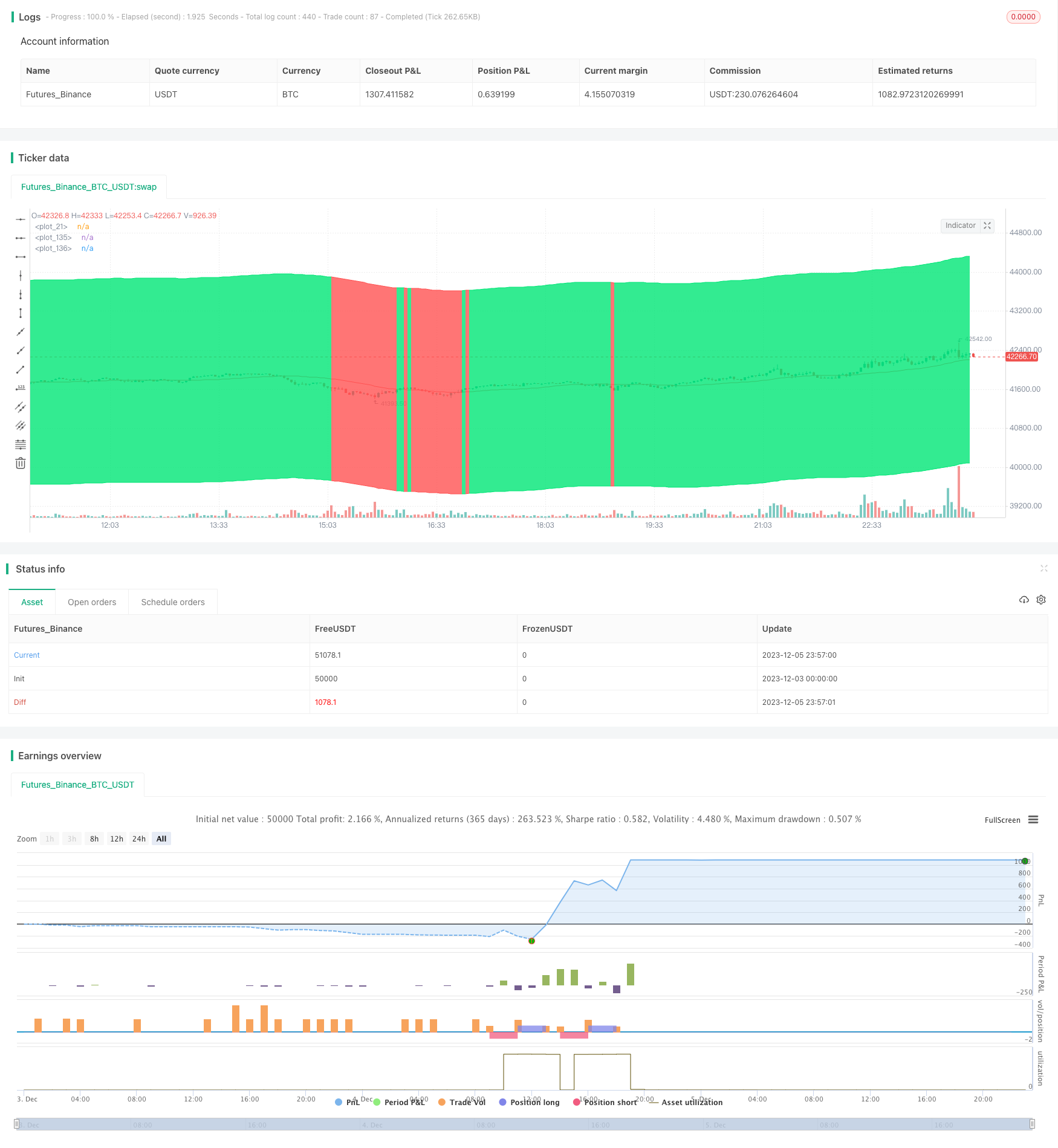

/*backtest

start: 2023-12-03 00:00:00

end: 2023-12-06 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © RafaelZioni

//@version=4

strategy(title = " BTC 15 min", overlay = true, pyramiding=1,initial_capital = 10000, default_qty_type= strategy.percent_of_equity, default_qty_value = 20, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0.075)

strat_dir_input = input(title="Strategy Direction", defval="all", options=["long", "short", "all"])

strat_dir_value = strat_dir_input == "long" ? strategy.direction.long : strat_dir_input == "short" ? strategy.direction.short : strategy.direction.all

strategy.risk.allow_entry_in(strat_dir_value)

price = close

length8 = input(30,title = 'length of channel')

upmult = input(title = 'upper percent',type=input.float, step=0.1, defval=5)

lowmult = input(title = 'lower percent',type=input.float, step=0.1, defval=5)

basis = sma(close, length8)

vup = upmult * price / 100

vlow = lowmult * price / 100

upper = basis + vup

lower = basis - vlow

plot(basis, color=color.red)

//

fastLength = input(3, title="Fast filter length ", minval=1)

slowLength = input(21,title="Slow filter length", minval=1)

source=close

v1=ema(source,fastLength)

v2=ema(source,slowLength)

//

leng=1

p1=close[1]

len55 = 10

//taken from https://www.tradingview.com/script/Ql1FjjfX-security-free-MTF-example-JD/

HTF = input("1D", type=input.resolution)

ti = change( time(HTF) ) != 0

T_c = fixnan( ti ? close : na )

vrsi = rsi(cum(change(T_c) * volume), leng)

pp=wma(vrsi,len55)

d=(vrsi[1]-pp[1])

len100 = 10

x=ema(d,len100)

//

zx=x/-1

col=zx > 0? color.lime : color.orange

//

tf10 = input("1", title = "Timeframe", type = input.resolution, options = ["1", "5", "15", "30", "60","120", "240","360","720", "D", "W"])

length = input(50, title = "Period", type = input.integer)

shift = input(1, title = "Shift", type = input.integer)

hma(_src, _length)=>

wma((2 * wma(_src, _length / 2)) - wma(_src, _length), round(sqrt(_length)))

hma3(_src, _length)=>

p = length/2

wma(wma(close,p/3)*3 - wma(close,p/2) - wma(close,p),p)

b =security(syminfo.tickerid, tf10, hma3(close[1], length)[shift])

//plot(a,color=color.gray)

//plot(b,color=color.yellow)

close_price = close[0]

len = input(25)

linear_reg = linreg(close_price, len, 0)

buy=crossover(linear_reg, b)

sell=crossunder(linear_reg, b) or crossunder(close[1],upper)

//

src2=low

src3=high

Min =input(15)

leni = timeframe.isintraday and timeframe.multiplier >= 1 ?

Min / timeframe.multiplier * 7 :

timeframe.isintraday and timeframe.multiplier < 60 ?

60 / timeframe.multiplier * 24 * 7 : 7

l1 = wma(src2,leni)

h1 = wma(src3,leni)

//

m=(h1+l1)/2

//

len5 = 100

src5=m

//

multi = 2

mean = ema(src5, len5)

stddev = multi * stdev(src5, len5)

b5 = mean + stddev

s5 = mean - stddev

var bool long = na

var bool short = na

long :=crossover(src5, s5)

short := crossunder(src5, b5)

var float last_open_long = na

var float last_open_short = na

last_open_long := long ? close : nz(last_open_long[1])

last_open_short := short ? close : nz(last_open_short[1])

entry_value =last_open_long

entry_value1=last_open_short

r=100

//

highb = highest(entry_value1, r)

lowb = lowest(entry_value, r)

d5 = highb - lowb

me = (highb + lowb) / 2

h4 = highb - d5 * 0.236

c3 = highb - d5 * 0.382

c4 = highb - d5 * 0.618

l4 = highb - d5 * 0.764

//

col2 = close >= me ? color.lime : color.red

p5 = plot(upper, color=col2)

p2 = plot(lower, color=col2)

fill(p5, p2,color=col2)

// Conditions

longCond = bool(na)

shortCond = bool(na)

longCond := crossover(zx,0) or buy

shortCond := sell

// Count your long short conditions for more control with Pyramiding

sectionLongs = 0

sectionLongs := nz(sectionLongs[1])

sectionShorts = 0

sectionShorts := nz(sectionShorts[1])

if longCond

sectionLongs := sectionLongs + 1

sectionShorts := 0

sectionShorts

if shortCond

sectionLongs := 0

sectionShorts := sectionShorts + 1

sectionShorts

// Pyramiding

pyrl = 1

// These check to see your signal and cross references it against the pyramiding settings above

longCondition = longCond and sectionLongs <= pyrl

shortCondition = shortCond and sectionShorts <= pyrl

// Get the price of the last opened long or short

last_open_longCondition = float(na)

last_open_shortCondition = float(na)

last_open_longCondition := longCondition ? open : nz(last_open_longCondition[1])

last_open_shortCondition := shortCondition ? open : nz(last_open_shortCondition[1])

// Check if your last postion was a long or a short

last_longCondition = float(na)

last_shortCondition = float(na)

last_longCondition := longCondition ? time : nz(last_longCondition[1])

last_shortCondition := shortCondition ? time : nz(last_shortCondition[1])

in_longCondition = last_longCondition > last_shortCondition

in_shortCondition = last_shortCondition > last_longCondition

// Take profit

isTPl = true

//isTPs = input(false, "Take Profit Short")

tp = input(2, "Exit Profit %", type=input.float)

long_tp = isTPl and crossover(high, (1 + tp / 100) * last_open_longCondition) and longCondition == 0 and in_longCondition == 1

//short_tp = isTPs and crossunder(low, (1 - tp / 100) * last_open_shortCondition) and

//shortCondition == 0 and in_shortCondition == 1

// Stop Loss

isSLl = input(true,"buy Loss Long")

//isSLs = input(false, "buy Loss Short")

sl = 0.0

sl := input(5, " rebuy %", type=input.float)

long_sl = isSLl and crossunder(low, (1 - sl / 100) * last_open_longCondition) and

longCondition == 0 and in_longCondition == 1

//short_sl = isSLs and crossover(high, (1 + sl / 100) * last_open_shortCondition) and

//shortCondition == 0 and in_shortCondition == 1

//

// Conditions

longCond5 = bool(na)

shortCond5 = bool(na)

longCond5 := longCondition

shortCond5 := long_tp

//

sectionLongs5 = 0

sectionLongs5 := nz(sectionLongs5[1])

sectionShorts5 = 0

sectionShorts5 := nz(sectionShorts5[1])

if longCond5

sectionLongs5 := sectionLongs5 + 1

sectionShorts5 := 0

sectionShorts5

if shortCond5

sectionLongs5 := 0

sectionShorts5 := sectionShorts5 + 1

sectionShorts5

//

pyr5 = 1

longCondition5 = longCond5 and sectionLongs5 <= pyr5

shortCondition5 = shortCond5 and sectionShorts5 <= pyr5

// Get the price of the last opened long or short

last_open_longCondition5 = float(na)

last_open_shortCondition5 = float(na)

last_open_longCondition5 := longCondition5 ? open : nz(last_open_longCondition5[1])

last_open_shortCondition5 := shortCondition5 ? open : nz(last_open_shortCondition5[1])

last_longCondition5 = float(na)

last_shortCondition5 = float(na)

last_longCondition5 := longCondition5 ? time : nz(last_longCondition5[1])

last_shortCondition5 := shortCondition5 ? time : nz(last_shortCondition5[1])

in_longCondition5 = last_longCondition5 > last_shortCondition5

in_shortCondition5 = last_shortCondition5 > last_longCondition5

//

filter=input(true)

g(v, p) => round(v * (pow(10, p))) / pow(10, p)

risk = input(100)

leverage = input(1)

c = g((strategy.equity * leverage / open) * (risk / 100), 4)

//

l =(v1 > v2 or filter == false ) and longCondition or long_sl

//

//l = longCondition or long_sl

s=shortCondition5

if l

strategy.entry("buy", strategy.long,c)

if s

strategy.entry("sell", strategy.short,c)

per(pcnt) =>

strategy.position_size != 0 ? round(pcnt / 100 * strategy.position_avg_price / syminfo.mintick) : float(na)

stoploss=input(title=" stop loss", defval=5, minval=0.01)

los = per(stoploss)

q1=input(title=" qty_percent1", defval=50, minval=1)

q2=input(title=" qty_percent2", defval=50, minval=1)

tp10=input(title=" Take profit1", defval=1, minval=0.01)

tp20=input(title=" Take profit2", defval=2, minval=0.01)

strategy.exit("x1", qty_percent = q1, profit = per(tp10), loss = los)

strategy.exit("x2", qty_percent = q2, profit = per(tp20), loss = los)