অর্থ প্রবাহ সূচক সময় ও স্থান জুড়ে 5 মিনিটের কৌশল

লেখক:চাওঝাং, তারিখঃ 2024-01-23 14:46:55ট্যাগঃ

সারসংক্ষেপ

এটি একটি সহজ পরিমাণগত কৌশল যা অর্থ প্রবাহ সূচক ব্যবহার করে বাজারে

কৌশল নীতি

কৌশলটি একটি 3-অবধি মানি ফ্লো সূচক ব্যবহার করে যার উপরোক্ত স্তরটি 100 এ সেট করা হয় এবং একটি ওভারসোল্ড স্তরটি 0 এ সেট করা হয়। কৌশলটি মানি ফ্লো সূচকটি ওভারসোল্ড স্তরে পৌঁছানোর জন্য অপেক্ষা করে, যা বাজারে

একটি দীর্ঘ এন্ট্রি নেওয়া হয় যখন মানি ফ্লো ইনডেক্স = 100 এবং পরবর্তী মোমবাতিটি সংক্ষিপ্ত উইক সহ একটি বুলিশ মোমবাতি। স্টপ লসটি ট্রেডিং দিনের সর্বনিম্নের নীচে সেট করা হয় এবং এন্ট্রি করার 60 মিনিটের মধ্যে মুনাফা নেওয়া হয়।

উপরের লজিকটি সংক্ষিপ্ত এন্ট্রি নিতে একটি মিরর ফ্যাশনেও ব্যবহার করা যেতে পারে।

কৌশলটির সুবিধা

-

মানি ফ্লো ইনডেক্স ব্যবহার করে বাজারে

বড় হাঙ্গর এর সমাগম আচরণ কার্যকরভাবে চিহ্নিত করা যায়, যা ধারাবাহিকতার সম্ভাবনাযুক্ত স্টক। -

ক্যান্ডেলস্টিক ফিল্টার শক্তিশালী ব্রেকআউট নিশ্চিত করতে সাহায্য করে, অনেক মিথ্যা ব্রেক এড়ানো।

-

এসএমএ ফিল্টারটি হ্রাসের প্রবণতা কেনা এড়ায়, কার্যকরভাবে ঝুঁকি হ্রাস করে।

-

৬০ মিনিটের সময়ভিত্তিক প্রস্থানগুলি দ্রুত মুনাফা বন্ধ করে দেয়, ড্রডাউনগুলি হ্রাস করে।

কৌশলটির ঝুঁকি

-

অর্থ প্রবাহ সূচক ভুল সংকেত তৈরি করতে পারে, যা অপ্রয়োজনীয় ক্ষতির দিকে পরিচালিত করে। পরামিতিগুলি সামঞ্জস্য করা যেতে পারে বা অতিরিক্ত ফিল্টার যুক্ত করা যেতে পারে।

-

উচ্চ অস্থিরতার স্টকগুলির জন্য 60 মিনিটের প্রস্থানগুলি খুব আক্রমণাত্মক হতে পারে। লাভের সময় বা চলমান স্টপ লস অপ্টিমাইজ করা যেতে পারে।

-

বাজারে প্রভাব ফেলতে পারে এমন বড় ম্যাক্রো ইভেন্টগুলি বিবেচনা করা হয় না। বাজারের স্থিতিশীল হওয়া পর্যন্ত কৌশলটি বিরতি দেওয়া উচিত।

উন্নতির সুযোগ

-

বিভিন্ন প্যারামিটার সমন্বয় যেমন এমএফআই দৈর্ঘ্য, এসএমএ সময় ইত্যাদি পরীক্ষা করুন।

-

সিগন্যালের নির্ভুলতা বাড়াতে বলিংজার ব্যান্ড, আরএসআই এর মতো অন্যান্য সূচক যুক্ত করুন।

-

বৃহত্তর মুনাফা লক্ষ্যমাত্রার অনুমতি দেওয়ার জন্য পরীক্ষা সম্প্রসারণ বন্ধ হয়।

-

একই নীতির উপর ভিত্তি করে ১৫ বা ৩০ মিনিটের মতো অন্যান্য সময়সীমার জন্য সংস্করণ তৈরি করুন।

সিদ্ধান্ত

কৌশলটি সহজ এবং সহজেই বোঝা যায়,

৬০ মিনিটের সময়সীমা দ্রুত লাভের অনুমতি দেয় তবে উচ্চ ঝুঁকিও প্রবর্তন করে। সামগ্রিকভাবে অনুসন্ধান এবং অপ্টিমাইজেশনের জন্য একটি অন্তর্দৃষ্টিপূর্ণ কৌশল টেমপ্লেট, পদ্ধতিগত উন্নয়নের জন্য একটি ব্লুপ্রিন্ট সরবরাহ করে।

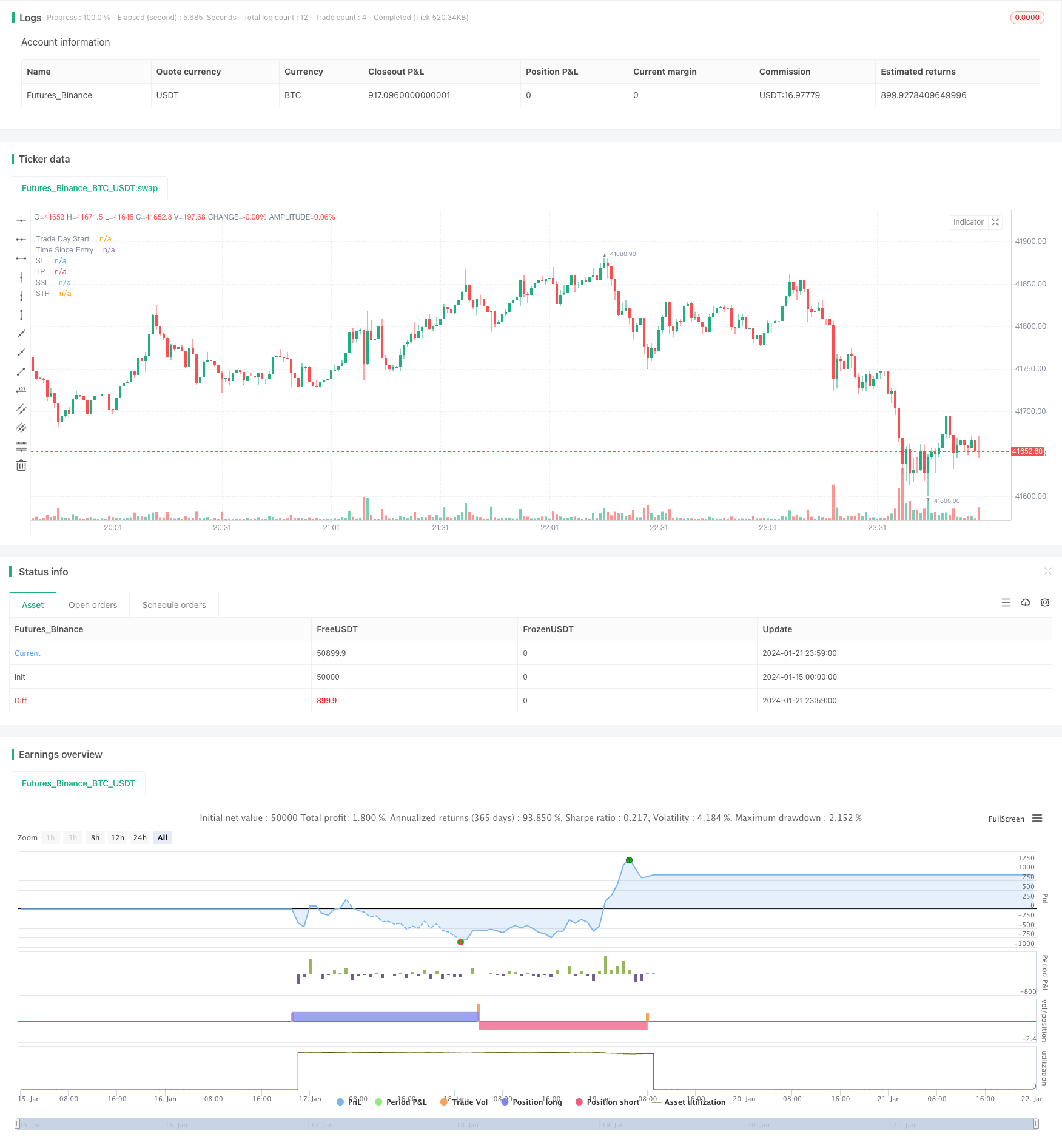

/*backtest

start: 2024-01-15 00:00:00

end: 2024-01-22 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// From "Crypto Day Trading Strategy" PDF file.

// * I'm using a SMA filter to avoid buying when the price is declining. Time frame was better at 15 min according to my test.

// 1 - Apply the 3 period Money Flow Index indicator to the 5 minute chart, using 0 and 100 as our oversold and overbought boundaries

// 2 - Wait for the MFI to reach overbought levels, that indicates the presence of "big sharks" in the market. Price needs to hold up

// the first two MFI overbought occurrences of the day to be considered as a bullish entry signal.*

// 3 - We buy when the MFI = 100 and the next candle is a bullish candle with short wicks.

// 4 - We place our Stop Loss below the low of the trading day and we Take Profit during the first 60 minutes after taking the trade.

// The logic above can be used in a mirrored fashion to take short entries, this is a custom parameter that can be modified from

// the strategy Inputs panel.

// © tweakerID

//@version=4

strategy("Money Flow Index 5 min Strategy",

overlay=true )

direction = input(0, title = "Strategy Direction", type=input.integer, minval=-1, maxval=1)

strategy.risk.allow_entry_in(direction == 0 ? strategy.direction.all : (direction < 0 ? strategy.direction.short : strategy.direction.long))

/////////////////////// STRATEGY INPUTS ////////////////////////////////////////

title1=input(true, "-----------------Strategy Inputs-------------------")

i_MFI = input(3, title="MFI Length")

OB=input(100, title="Overbought Level")

OS=input(0, title="Oversold Level")

barsizeThreshold=input(.5, step=.05, minval=.1, maxval=1, title="Bar Body Size, 1=No Wicks")

i_MAFilter = input(true, title="Use MA Trend Filter")

i_MALen = input(80, title="MA Length")

i_timedexit=input(false, title="Use 60 minutes exit rule")

short=input(true, title="Use Mirrored logic for Shorts")

/////////////////////// BACKTESTER /////////////////////////////////////////////

title2=input(true, "-----------------General Inputs-------------------")

// Backtester General Inputs

i_SL=input(true, title="Use Stop Loss and Take Profit")

i_SLType=input(defval="Strategy Stop", title="Type Of Stop", options=["Strategy Stop", "Swing Lo/Hi", "ATR Stop"])

i_SPL=input(defval=10, title="Swing Point Lookback")

i_PercIncrement=input(defval=3, step=.1, title="Swing Point SL Perc Increment")*0.01

i_ATR = input(14, title="ATR Length")

i_ATRMult = input(5, step=.1, title="ATR Multiple")

i_TPRRR = input(2.2, step=.1, title="Take Profit Risk Reward Ratio")

TS=input(false, title="Trailing Stop")

// Bought and Sold Boolean Signal

bought = strategy.position_size > strategy.position_size[1]

or strategy.position_size < strategy.position_size[1]

// Price Action Stop and Take Profit

LL=(lowest(i_SPL))*(1-i_PercIncrement)

HH=(highest(i_SPL))*(1+i_PercIncrement)

LL_price = valuewhen(bought, LL, 0)

HH_price = valuewhen(bought, HH, 0)

entry_LL_price = strategy.position_size > 0 ? LL_price : na

entry_HH_price = strategy.position_size < 0 ? HH_price : na

tp=strategy.position_avg_price + (strategy.position_avg_price - entry_LL_price)*i_TPRRR

stp=strategy.position_avg_price - (entry_HH_price - strategy.position_avg_price)*i_TPRRR

// ATR Stop

ATR=atr(i_ATR)*i_ATRMult

ATRLong = ohlc4 - ATR

ATRShort = ohlc4 + ATR

ATRLongStop = valuewhen(bought, ATRLong, 0)

ATRShortStop = valuewhen(bought, ATRShort, 0)

LongSL_ATR_price = strategy.position_size > 0 ? ATRLongStop : na

ShortSL_ATR_price = strategy.position_size < 0 ? ATRShortStop : na

ATRtp=strategy.position_avg_price + (strategy.position_avg_price - LongSL_ATR_price)*i_TPRRR

ATRstp=strategy.position_avg_price - (ShortSL_ATR_price - strategy.position_avg_price)*i_TPRRR

// Strategy Stop

DayStart = time == timestamp("UTC", year, month, dayofmonth, 0, 0, 0)

plot(DayStart ? 1e9 : na, style=plot.style_columns, color=color.silver, transp=80, title="Trade Day Start")

float LongStop = valuewhen(DayStart,low,0)*(1-i_PercIncrement)

float ShortStop = valuewhen(DayStart,high,0)*(1+i_PercIncrement)

float StratTP = strategy.position_avg_price + (strategy.position_avg_price - LongStop)*i_TPRRR

float StratSTP = strategy.position_avg_price - (ShortStop - strategy.position_avg_price)*i_TPRRR

/////////////////////// STRATEGY LOGIC /////////////////////////////////////////

MFI=mfi(close,i_MFI)

barsize=high-low

barbodysize=close>open?(open-close)*-1:(open-close)

shortwicksbar=barbodysize>barsize*barsizeThreshold

SMA=sma(close, i_MALen)

MAFilter=close > SMA

timesinceentry=(time - valuewhen(bought, time, 0)) / 60000

timedexit=timesinceentry == 60

BUY = MFI[1] == OB and close > open and shortwicksbar and (i_MAFilter ? MAFilter : true)

bool SELL = na

if short

SELL := MFI[1] == OS and close < open and shortwicksbar and (i_MAFilter ? not MAFilter : true)

//Debugging Plots

plot(timesinceentry, transp=100, title="Time Since Entry")

//Trading Inputs

DPR=input(true, "Allow Direct Position Reverse")

reverse=input(false, "Reverse Trades")

// Entries

if reverse

if not DPR

strategy.entry("long", strategy.long, when=SELL and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=BUY and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=SELL)

strategy.entry("short", strategy.short, when=BUY)

else

if not DPR

strategy.entry("long", strategy.long, when=BUY and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=SELL and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=BUY)

strategy.entry("short", strategy.short, when=SELL)

if i_timedexit

strategy.close_all(when=timedexit)

SL= i_SLType == "Swing Lo/Hi" ? entry_LL_price : i_SLType == "ATR Stop" ? LongSL_ATR_price : LongStop

SSL= i_SLType == "Swing Lo/Hi" ? entry_HH_price : i_SLType == "ATR Stop" ? ShortSL_ATR_price : ShortStop

TP= i_SLType == "Swing Lo/Hi" ? tp : i_SLType == "ATR Stop" ? ATRtp : StratTP

STP= i_SLType == "Swing Lo/Hi" ? stp : i_SLType == "ATR Stop" ? ATRstp : StratSTP

//TrailingStop

dif=(valuewhen(strategy.position_size>0 and strategy.position_size[1]<=0, high,0))

-strategy.position_avg_price

trailOffset = strategy.position_avg_price - SL

var tstop = float(na)

if strategy.position_size > 0

tstop := high- trailOffset - dif

if tstop<tstop[1]

tstop:=tstop[1]

else

tstop := na

StrailOffset = SSL - strategy.position_avg_price

var Ststop = float(na)

Sdif=strategy.position_avg_price-(valuewhen(strategy.position_size<0

and strategy.position_size[1]>=0, low,0))

if strategy.position_size < 0

Ststop := low+ StrailOffset + Sdif

if Ststop>Ststop[1]

Ststop:=Ststop[1]

else

Ststop := na

strategy.exit("TP & SL", "long", limit=TP, stop=TS? tstop : SL, when=i_SL)

strategy.exit("TP & SL", "short", limit=STP, stop=TS? Ststop : SSL, when=i_SL)

/////////////////////// PLOTS //////////////////////////////////////////////////

plot(i_SL and strategy.position_size > 0 and not TS ? SL : i_SL and strategy.position_size > 0 and TS ? tstop : na , title='SL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size < 0 and not TS ? SSL : i_SL and strategy.position_size < 0 and TS ? Ststop : na , title='SSL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size > 0 ? TP : na, title='TP', style=plot.style_cross, color=color.green)

plot(i_SL and strategy.position_size < 0 ? STP : na, title='STP', style=plot.style_cross, color=color.green)

// Draw price action setup arrows

plotshape(BUY ? 1 : na, style=shape.triangleup, location=location.belowbar,

color=color.green, title="Bullish Setup", size=size.auto)

plotshape(SELL ? 1 : na, style=shape.triangledown, location=location.abovebar,

color=color.red, title="Bearish Setup", size=size.auto)

- মাল্টি ইন্ডিকেটর ট্রেন্ড রিভার্সাল ট্রেডিং কৌশল

- বিটকয়েন এবং সোনার ডাবল গ্যাপ কৌশল

- এমএসিডি এবং আরএসআই ক্রসওভার কৌশল

- ইম্পোমেন্টাম পলব্যাক কৌশল

- চলমান গড় ক্রসওভার কৌশল

- ওসিলেশন সহ লাভ গ্রিড কৌশল

- মুভিং মিডিয়ার উপর ভিত্তি করে দোলনের অগ্রগতি কৌশল

- জিগজ্যাগ প্যাটার্ন স্বীকৃতি স্বল্পমেয়াদী ট্রেডিং কৌশল

- উইলিয়ামস ভিআইএক্স এবং ডেমার উপর ভিত্তি করে বিভিন্ন সময়সীমার মধ্যে অস্থিরতা এবং প্রবণতা ট্র্যাকিং কৌশল

- চলমান গড়ের সাথে চক্রের বিচারের উপর ভিত্তি করে গতির ব্রেকআউট কৌশল

- ডাবল ইএমএ ক্রস ট্রেন্ড ট্রেডিং কৌশল

- গতিশীল এমএসিডি অপ্টিমাইজেশন ট্রেডিং কৌশল

- ভিডব্লিউএপি এবং আরএসআই সংমিশ্রণ কৌশল

- গডস বোলিংজার ব্যান্ডস আরএসআই ট্রেডিং কৌশল

- EMA চ্যানেল এবং MACD ভিত্তিক স্বল্পমেয়াদী ট্রেডিং কৌশল

- গতি এবং ভয় সূচক ক্রসওভার কৌশল

- দৈনিক পিভট পয়েন্টের উপর ভিত্তি করে স্বয়ংক্রিয় লং/শর্ট ট্রেডিং কৌশল

- ট্রিপল মুভিং মিডিয়ার পরিমাণগত ট্রেডিং কৌশল

- একটি এক্সপোনেন্সিয়াল মুভিং গড় উপর ভিত্তি করে একটি গতি ক্রসওভার কৌশল

- অ্যাডাপ্টিভ মুভিং এভারেজ এবং ওয়েটেড মুভিং এভারেজ ক্রসওভার ট্রেডিং স্ট্র্যাটেজি