মাল্টি ইন্ডিকেটর সমন্বিত পরিমাণগত ট্রেডিং কৌশল

লেখক:চাওঝাং, তারিখঃ 2024-01-24 15:10:41ট্যাগঃ

সারসংক্ষেপ

এই কৌশলটি স্টক মূল্যের তিনটি প্রযুক্তিগত সূচক, RSI, StochRSI এবং Bollinger Bands ব্যবহার করে এবং পরিমাণগত ট্রেডিং কৌশলগুলির জন্য ক্রয় এবং বিক্রয় সংকেত নির্ধারণের জন্য ট্রেডিং সময় এবং দিকের শর্তগুলিকে একত্রিত করে।

নীতি

যখন আরএসআই সূচকটি নিম্ন এলাকার চেয়ে কম হয় এবং স্টকআরএসআই কে লাইনটি ডি লাইনের উপরে অতিক্রম করে, তখন এটি কেনার সংকেত হিসাবে বিবেচিত হয়। একই সাথে, স্টকের দাম বোলিংজার ব্যান্ডের নিম্ন লাইনের চেয়ে সস্তা বা বোলিংজার ব্যান্ডের নিম্ন লাইনের নীচে অতিক্রম করাও কেনার ভিত্তি হিসাবে ব্যবহৃত হয়।

যখন আরএসআই সূচক উপরের এলাকা অতিক্রম করে এবং স্টকআরএসআই কে লাইন ডি লাইনের নীচে অতিক্রম করে, তখন এটিকে বিক্রয় সংকেত হিসাবে বিবেচনা করা হয়। একই সময়ে, স্টক মূল্য বোলিংজার ব্যান্ডের উপরের লাইনের চেয়ে বেশি বা বোলিংজার ব্যান্ডের উপরের লাইনের মধ্য দিয়ে ভঙ্গও বিক্রয়ের ভিত্তি হিসাবে ব্যবহৃত হয়।

আরএসআই সূচকটি স্টকের দাম বেশি কেনা বা বেশি বিক্রি হয়েছে কিনা তা বিচার করে, স্টকআরএসআই স্টক মূল্যের গতিবিধি বিচার করে এবং বোলিংজার ব্যান্ডগুলি স্টক মূল্য উচ্চ স্তরে এবং সস্তা চলছে কিনা তা বিচার করে। একাধিক সূচক ক্রয় এবং বিক্রয় নির্ধারণ করতে একত্রিত হয়।

সুবিধা বিশ্লেষণ

এটি একটি মাল্টি-ইন্ডিকেটর সমন্বিত কৌশল যা সূচকগুলির বিস্তৃত কভারেজ এবং বিস্তৃত বিচার ভিত্তি সহ। সংকেতটি বিচার করার আগে বর্তমান স্টক মূল্য বা সূচক এবং এর প্রান্তিকের মধ্যে ক্রসিং প্রয়োজন, যার মিথ্যা সংকেতগুলির উপর একটি নির্দিষ্ট ফিল্টারিং প্রভাব রয়েছে।

নির্দিষ্ট সময়সীমার মধ্যে বড় ঝুঁকি এড়াতে অর্ডার দেওয়ার আগে সময়সীমার সীমাবদ্ধতা যুক্ত করা হয়।

একাধিক সূচকের মূল্যায়নকে একত্রিত করে, কৌশলটির কার্যকারিতা বাড়ানোর জন্য আরও ধরণের প্রবণতা মিলানো সম্ভব।

ঝুঁকি বিশ্লেষণ

কৌশলটি মূলত তিনটি ধরণের সূচকের উপর নির্ভর করে। যদি সূচকটি ভুল সংকেত দেয় তবে কৌশলটি ক্ষতির কারণ হবে। সূচকগুলি একে অপরকে যাচাই করা উচিত এবং একটি নির্দিষ্ট সূচকের উপর সম্পূর্ণ নির্ভর করতে পারে না। উদাহরণস্বরূপ, নির্দিষ্ট সময়ের মধ্যে আরএসআই দোলন মিথ্যা সংকেত জারি করার সম্ভাবনা বাড়িয়ে তুলবে।

কৌশলটিতে যোগ করা সময় মূল্যায়ন শর্তগুলিও অনুকূল বাজারের শর্তগুলি মিস করতে পারে।

যদি স্টক নির্বাচন অনুপযুক্ত হয়, উদাহরণস্বরূপ, গুরুতর অতিরঞ্জিত প্রভাব সহ স্টকগুলি, এই সূচকগুলির বৈধতা উল্লেখযোগ্যভাবে হ্রাস পাবে। এই সূচকগুলিতে স্টকগুলির প্রয়োগযোগ্যতা অধ্যয়ন করা উচিত।

অপ্টিমাইজেশন

-

ঝুঁকি নিয়ন্ত্রণের ব্যবস্থা বাড়ানো যেমন ক্ষতির সীমাবদ্ধতার জন্য সর্বাধিক ড্রাউন।

-

নির্বাচিত স্টকগুলির সাথে আরও ভালভাবে মেলে এমন সূচকের পরামিতিগুলি সামঞ্জস্য করুন। উদাহরণস্বরূপ, দ্রুত মূল্য পরিবর্তন সনাক্ত করতে RSI পরামিতিগুলিকে ত্বরান্বিত করুন।

-

বাজার পরিস্থিতির অস্থিরতা এড়াতে যখন শেয়ারের দাম বোলিংজার ব্যান্ডের মাঝখানে থাকে তখন ট্রেডিং স্থগিত করার মতো ফিল্টারিং প্রক্রিয়া বৃদ্ধি করুন। এবং ফাঁক ঝুঁকি এড়াতে খোলার এবং বন্ধের কাছাকাছি অর্ডার বন্ধ করুন।

-

গুরুতর আর্থিক জালিয়াতি সহ স্টকগুলি এড়ানোর জন্য স্টক নির্বাচন মৌলিক বিষয়গুলি উল্লেখ করতে পারে। বড় মূলধন স্টকগুলি নির্বাচন করতে শিল্প এবং বাজার মূল্যের বিচারগুলিও যুক্ত করা যেতে পারে।

সংক্ষিপ্তসার

এটি একটি সাধারণ মাল্টি-ভেরিয়েবল প্রযুক্তিগত সূচক কৌশল যা সূচকগুলির ভারসাম্যপূর্ণ মিশ্রণ এবং বিস্তৃত কভারেজ সহ। একই সাথে, অর্ডার শর্তগুলি কঠোর, যা লাভ অর্জনের জন্য স্টকগুলি কার্যকরভাবে নির্বাচন করতে পারে এবং ড্রডাউনটি একটি নির্দিষ্ট পরিসরের মধ্যে নিয়ন্ত্রণ করা হবে। সূচক এবং পরামিতিগুলির অপ্টিমাইজেশনের মাধ্যমে এটি বাজারে আরও ভাল মানিয়ে নিতে পারে। একই সাথে কৌশলটির স্থায়িত্ব এবং নির্ভরযোগ্যতা আরও উন্নত করতে ঝুঁকি হ্রাস করার জন্য ঝুঁকি নিয়ন্ত্রণ প্রক্রিয়া বৃদ্ধি করতে পারে।

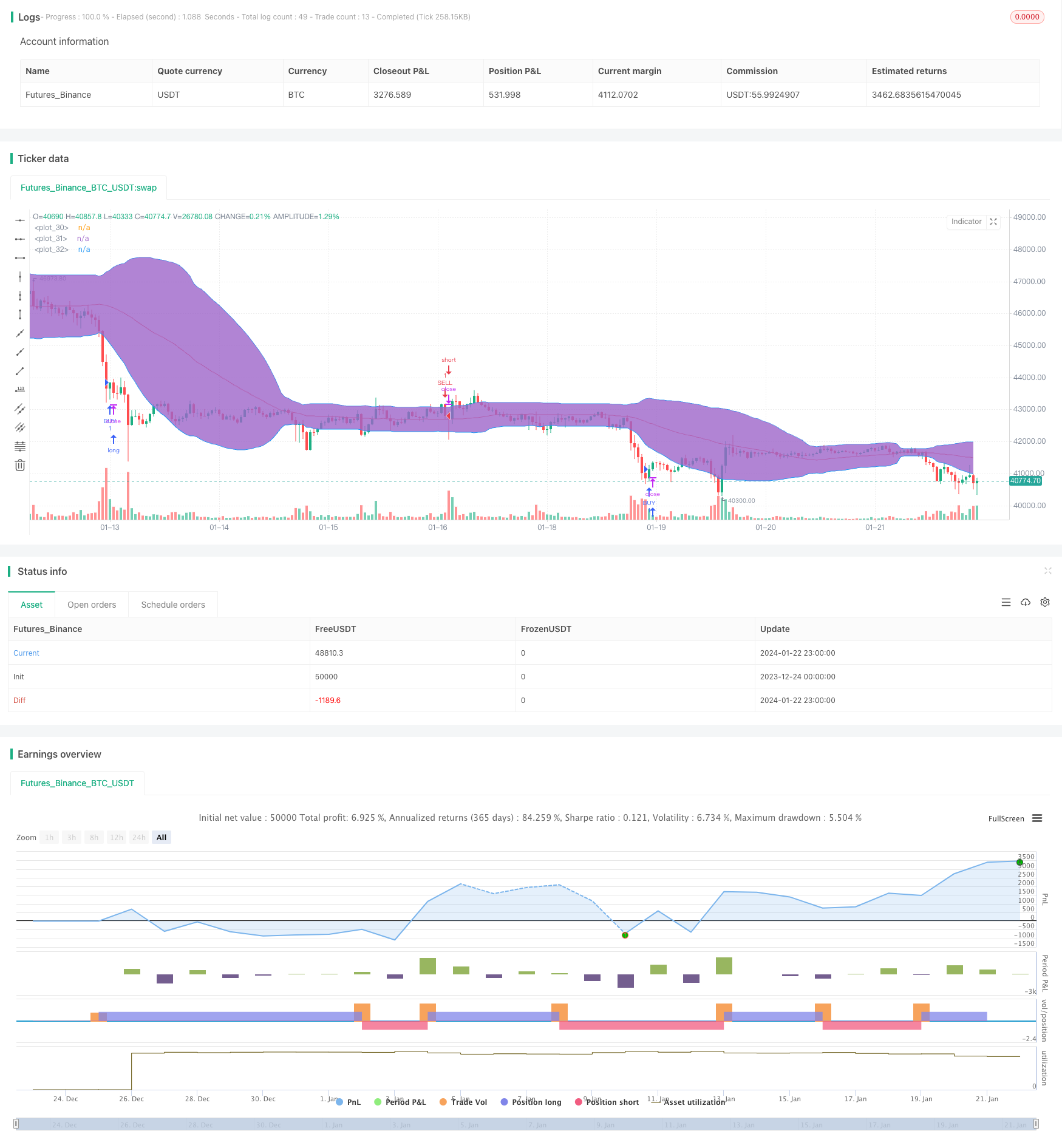

/*backtest

start: 2023-12-24 00:00:00

end: 2024-01-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version= 2

strategy("RSI+STOCHRSI+BB Strategy", overlay=true)

lengthrsi = input(6)

overSold = input( 20 )

overBought = input( 70 )

price = close

vrsi = rsi(price, lengthrsi)

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

bblength = input(50)

bbupmult =input(1.5,title="Multiplier for BB Upper Band")

bblowmult = input(1.5,title="Multiplier for BB Lower Band")

basis = sma(close,bblength)

devup = bbupmult * stdev(close, bblength)

devlow = bblowmult * stdev(close, bblength)

upper = basis + devup

lower = basis - devlow

plot(basis, color=red)

p1 = plot(upper, color=blue)

p2 = plot(lower, color=blue)

fill(p1, p2)

yearfrom = input(2018)

yearuntil =input(2019)

monthfrom =input(6)

monthuntil =input(12)

dayfrom=input(1)

dayuntil=input(31)

if ( ( crossover(k,d)) and ( crossover(vrsi,overSold) or vrsi<overSold) and ( (price<lower) or crossover(price,lower) ) )

strategy.entry("BUY", strategy.long, stop=close, oca_name="TREND", comment="BUY")

else

strategy.cancel(id="BUY")

if ( ( crossunder(k,d) ) and ( (vrsi >overBought) or crossunder(vrsi,overBought) ) and ( (price>upper) or crossunder(price,upper) ))

strategy.entry("SELL", strategy.short,stop=close, oca_name="TREND", comment="SELL")

else

strategy.cancel(id="SELL")

- ট্রেন্ড ফিল্টার ভিত্তিক দ্রুত QQE ক্রসওভার ট্রেডিং কৌশল

- অভিযোজিত চলমান গড় ট্র্যাকিং কৌশল

- ট্রেন্ড রিভার্সাল মার্কেটে স্কালপিং কৌশল

- বিডাইরেকশনাল ইএমএ ক্রস কোয়ান্ট ট্রেডিং স্ট্র্যাটেজি

- ইএমএ ইনট্রা ডে স্কেলপিং কৌশল

- র্যান্ডম এন্ট্রি ভিত্তিক যৌগিক স্টপ লস এবং লাভ গ্রহণ কৌশল

- ব্যান্ডপাস ফিল্টার বিপরীত কৌশল

- ডাবল মুভিং এভারেজ ক্রসওভার ট্রেডিং কৌশল

- RSI Bollinger Bands এবং Dynamic Support/Resistance Quantitative Strategy এর সাথে মিলিত

- ডায়নামিক ডুয়াল ইএমএ ট্রেইলিং স্টপ কৌশল

- বিপরীতমুখী ডোনচিয়ান চ্যানেল স্পর্শ এন্ট্রি কৌশল স্টপ লসের পরে বিরতি এবং ট্রেলিং স্টপ লসের সাথে

- ইনট্রা ডে সিঙ্গল ক্যান্ডেল ইন্ডিকেটর কম্বো স্বল্পমেয়াদী ট্রেডিং কৌশল

- মুভিং এভারেজ ক্রসওভার ট্রেডিং কৌশল

- RSI Bollinger Bands ট্রেডিং কৌশল

- ডুয়াল ইএমএ ভিত্তিক কৌশল অনুসরণ করে প্রবণতা

- ডাবল মুভিং এভারেজ ব্রেকআউট কৌশল

- আরএসআই এবং চলমান গড় ব্রেকআউট কৌশল

- ইএমএ ট্র্যাকিং কৌশল

- চলমান গড়ের উপর ভিত্তি করে কৌশল অনুসরণ করে প্রবণতা

- এসএমএ ক্রসওভার ইচিমোকু মার্কেট গভীরতা ভলিউম ভিত্তিক পরিমাণগত ট্রেডিং কৌশল