Quantitative Handelsstrategie zur Umkehrung des ATR-Kanals

Schriftsteller:ChaoZhang, Datum: 2023-12-11Tags:

Übersicht

Dies ist eine langfristige Strategie, die Eintrittssignale identifiziert, wenn die Preise unterhalb des unteren Bandes des ATR-Kanals brechen, und Gewinn macht, wenn die Preise das mittlere Band (EMA) oder das obere Band des ATR-Kanals erreichen.

Strategie Logik

Wenn der Preis unter dem unteren ATR-Band bricht, signalisiert dies einen Anomalie-Rückgang. Die Strategie wird bei der nächsten Kerzenöffnung lang gehen. Der Stop-Loss wird auf den Einstiegspreis minus ATR-Stop-Loss-Multiplikator mal ATR gesetzt. Take-Profit befindet sich im mittleren Band (EMA) oder oberen ATR-Band. Wenn der aktuelle Bar-Close niedriger ist als der vorherige Bar-Low, dann verwenden Sie die vorherigen Bar-Low als Take-Profit.

Insbesondere umfasst die Schlüssellogik:

- Berechnung der ATR und des mittleren Bandes (EMA)

- Zeitfilter definieren

- Identifizierung des langen Signals, wenn der Preis < unterer ATR-Band

- Eintritt bei der nächsten offenen Bar.

- Rekord-Eingangspreis

- Berechnung des Stop-Loss-Preises

- Gewinnspanne, wenn der Preis > mittlere Band (EMA) oder oberer ATR-Band

- Stopp-out, wenn der Preis < Stop-Loss-Preis

Analyse der Vorteile

Die Vorteile dieser Strategie:

- Verwendet ATR-Kanal für zuverlässige Ein- und Ausstiegssignale

- Nur lange nach dem Anomaliefall vermeidet das Verfolgen von Höhen

- Strenge Stop-Loss-Risikokontrollen

- Für schnelle kurzfristige Geschäfte geeignet

- Einfache Logik, einfach umzusetzen und zu optimieren

Risikoanalyse

Es gibt einige Risiken:

- Eine hohe Handelsfrequenz führt zu höheren Transaktionskosten und Verschiebungen

- Folgende Stop-Loss-Trigger können auftreten

- Eine unangemessene Optimierung der Parameter beeinträchtigt die Leistung

- Große Kursschwankungen können zu einem übergroßen Stop-Loss führen

Diese Risiken können durch Anpassung der ATR-Periode, des Stop-Loss-Multiplikators usw. verringert werden.

Optimierungsrichtlinien

Die Strategie kann verbessert werden, indem

- Hinzufügen anderer Filterindikatoren, um zu vermeiden, dass beste Eingangssignale fehlen

- Optimierung der ATR-Periode

- Überlegung eines Wiedereintrittsmechanismus

- Anpassungsfähige Stop-Loss-Größe

- Hinzufügen eines Trendfilters zur Vermeidung von Gegentrends

Schlussfolgerung

Zusammenfassend ist dies eine einfache und praktische Mittelumkehrstrategie, die auf dem ATR-Kanal basiert. Sie hat klare Einstiegsregeln, strenge Stop Loss und einen angemessenen Gewinn. Es gibt auch Raum für Parameter-Tuning. Wenn Händler das richtige Symbol wählen und das Risiko mit Stop Loss kontrollieren können, kann diese Strategie gute Ergebnisse erzielen.

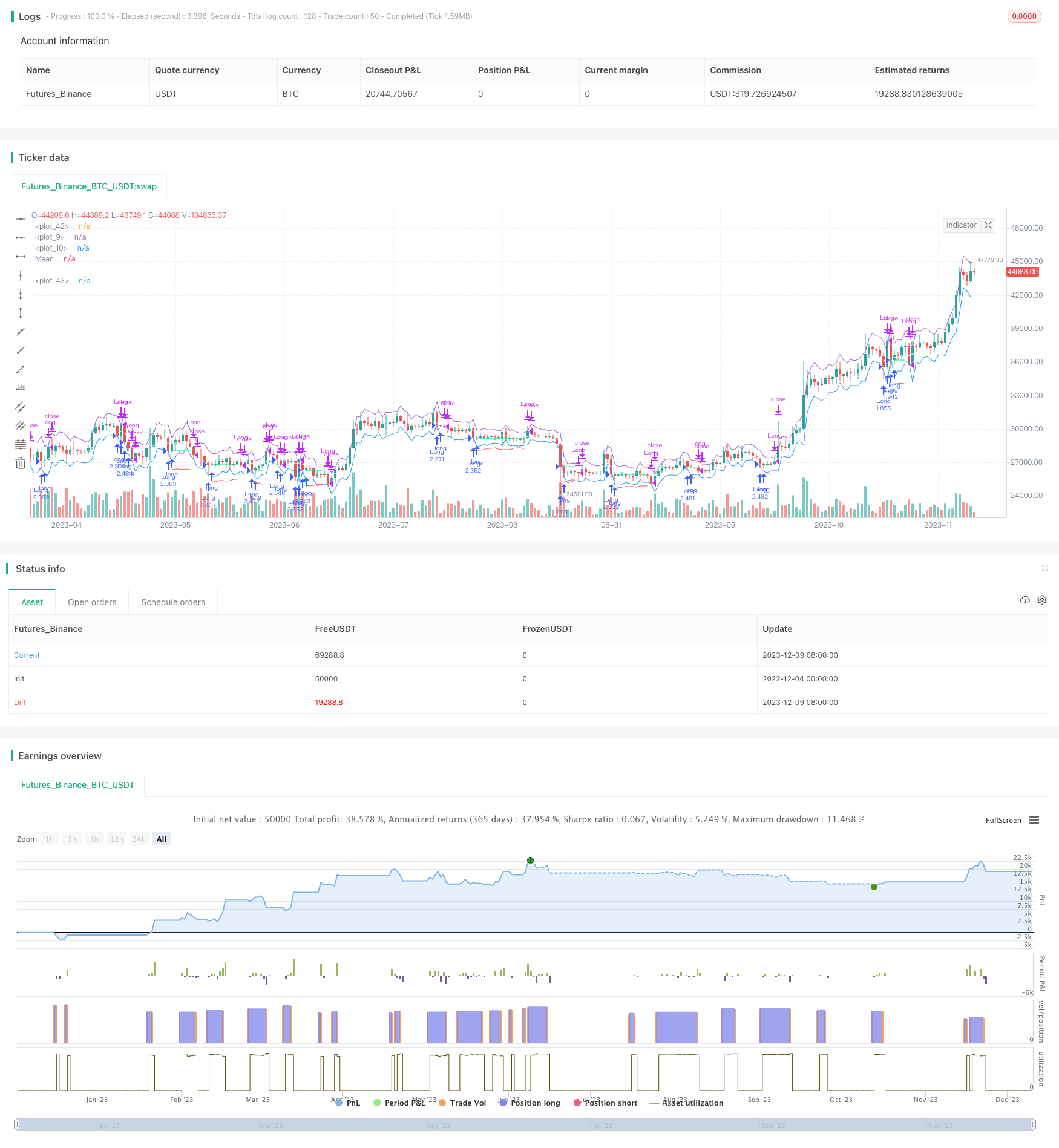

/*backtest

start: 2022-12-04 00:00:00

end: 2023-12-10 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Bcullen175

//@version=5

strategy("ATR Mean Reversion", overlay=true, initial_capital=100000,default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=6E-5) // Brokers rate (ICmarkets = 6E-5)

SLx = input(1.5, "SL Multiplier", tooltip = "Multiplies ATR to widen stop on volatile assests, Higher values reduce risk:reward but increase winrate, Values below 1.2 are not reccomended")

src = input(close, title="Source")

period = input.int(10, "ATR & MA PERIOD")

plot(open+ta.atr(period))

plot(open-ta.atr(period))

plot((ta.ema(src, period)), title = "Mean", color=color.white)

i_startTime = input(title="Start Filter", defval=timestamp("01 Jan 1995 13:30 +0000"), group="Time Filter", tooltip="Start date & time to begin searching for setups")

i_endTime = input(title="End Filter", defval=timestamp("1 Jan 2099 19:30 +0000"), group="Time Filter", tooltip="End date & time to stop searching for setups")

// Check filter(s)

f_dateFilter = true

atr = ta.atr(period)

// Check buy/sell conditions

var float buyPrice = 0

buyCondition = low < (open-ta.atr(period)) and strategy.position_size == 0 and f_dateFilter

sellCondition = (high > (ta.ema(close, period)) and strategy.position_size > 0 and close < low[1]) or high > (open+ta.atr(period))

stopDistance = strategy.position_size > 0 ? ((buyPrice - atr)/buyPrice) : na

stopPrice = strategy.position_size > 0 ? (buyPrice - SLx*atr): na

stopCondition = strategy.position_size > 0 and low < stopPrice

// Enter positions

if buyCondition

strategy.entry(id="Long", direction=strategy.long)

if buyCondition[1]

buyPrice := open

// Exit positions

if sellCondition or stopCondition

strategy.close(id="Long", comment="Exit" + (stopCondition ? "SL=true" : ""))

buyPrice := na

// Draw pretty colors

plot(buyPrice, color=color.lime, style=plot.style_linebr)

plot(stopPrice, color=color.red, style=plot.style_linebr, offset=-1)

- Durchschnittliche Umkehrentwicklung nach Strategie auf Basis von HA-Momentum-Breakout

- Dynamikverfolgung Adaptive statistische Arbitrage-Strategie

- Derivate-basierte Trendstrategie

- Vier-Faktor-Momentum-Tracking-Handelsstrategie auf Basis von ADX, BB %B, AO und EMA

- RSI-MA-Trend nach Strategie

- ADX、RSI-Momentumsindikatoren Strategie

- EMA-Strategie mit ATR-Stop Loss

- Auf interne Preiskanäle basierende Look-up- und Look-Down-Strategie

- EMA und SuperTrend kombinierten Trend nach Strategie

- Dynamische Entwicklung nach Strategie

- Strategie für die Übertragung von doppelten gleitenden Durchschnitten

- Strategie für den Ausbruch innerhalb des Bar-Bereichs

- Strategie zur Beobachtung der Trendentwicklung von Bollinger-Band-Doppel gleitenden Durchschnitten

- Gleitender Durchschnittstrend nach Handelsstrategie

- Ichimoku-Trend folgt der Strategie

- MACD-Trend nach Strategie

- Octa-EMA und Ichimoku Cloud Quantitative Trading Strategie

- Die Strategie des glatten gleitenden Durchschnittsbandes

- 52-Wochen-Hoch-Niedrig-Box-Handelsstrategie

- Strategie für den Schwingungshandel zwischen gleitenden Durchschnitten