Stochastische RSI-Strategie für den Handel mit Kryptowährungen

Schriftsteller:ChaoZhang, Datum: 2023-12-15 10:08:14Tags:

I. Überblick über die Strategie

Diese Strategie trägt den Namen

Der Grundgedanke hinter der Strategie ist: Berechnen Sie zunächst den RSI-Wert, und konstruieren Sie dann den Stochastischen RSI-Indikator auf der Grundlage des RSI, nämlich die K- und D-Werte. Wenn der K-Wert über den D-Wert überschreitet, wird ein Kaufsignal generiert. Wenn der K-Wert unter den D-Wert überschreitet, wird ein Verkaufssignal generiert. Um falsche Signale auszufiltern, führt die Strategie auch den Rate of Change Index (RVI) und seine gleitende Durchschnittslinie zur Bestätigung ein.

II. Ausführliche Grundsätze der Strategie

-

Berechnen Sie den 14-Perioden-RSI-Wert.

-

Aufbau eines auf dem RSI basierenden 14-Perioden-Stochastischen RSI-Indikators, um K- und D-Werte zu erhalten (D ist der 3-Perioden- gleitende Durchschnitt von K).

-

Berechnen Sie den 5-Perioden-RVI und seine Signallinie (den gleitenden Durchschnitt des RVI).

-

Wenn K über D überschreitet, wird ein Kaufsignal erzeugt, wenn RVI > Signallinie und letzter Periode

s RVI < Signallinie. Wenn K unter D überschreitet, wenn RVI < Signallinie und letzter Periode s RVI > Signallinie, wird ein Verkaufssignal erzeugt. -

Öffnen von Long- oder Short-Positionen basierend auf den erzeugten Signalen.

III. Analyse der Vorteile

-

Die Kombination von stochastischem RSI und doppelter Bestätigung durch RVI kann falsche Signale effektiv filtern.

-

Der RVI-Indikator kann kurzfristige Überkauf-/Überverkaufszustände widerspiegeln und vermeidet die Eröffnung von Positionen an Extrempunkten.

-

Der Stochastische RSI-Indikator identifiziert Überkauf-/Überverkaufszonen und verwendet das goldene/tote Kreuz des KDJ-Indikators zur Bestimmung der Einstiegspunkte.

-

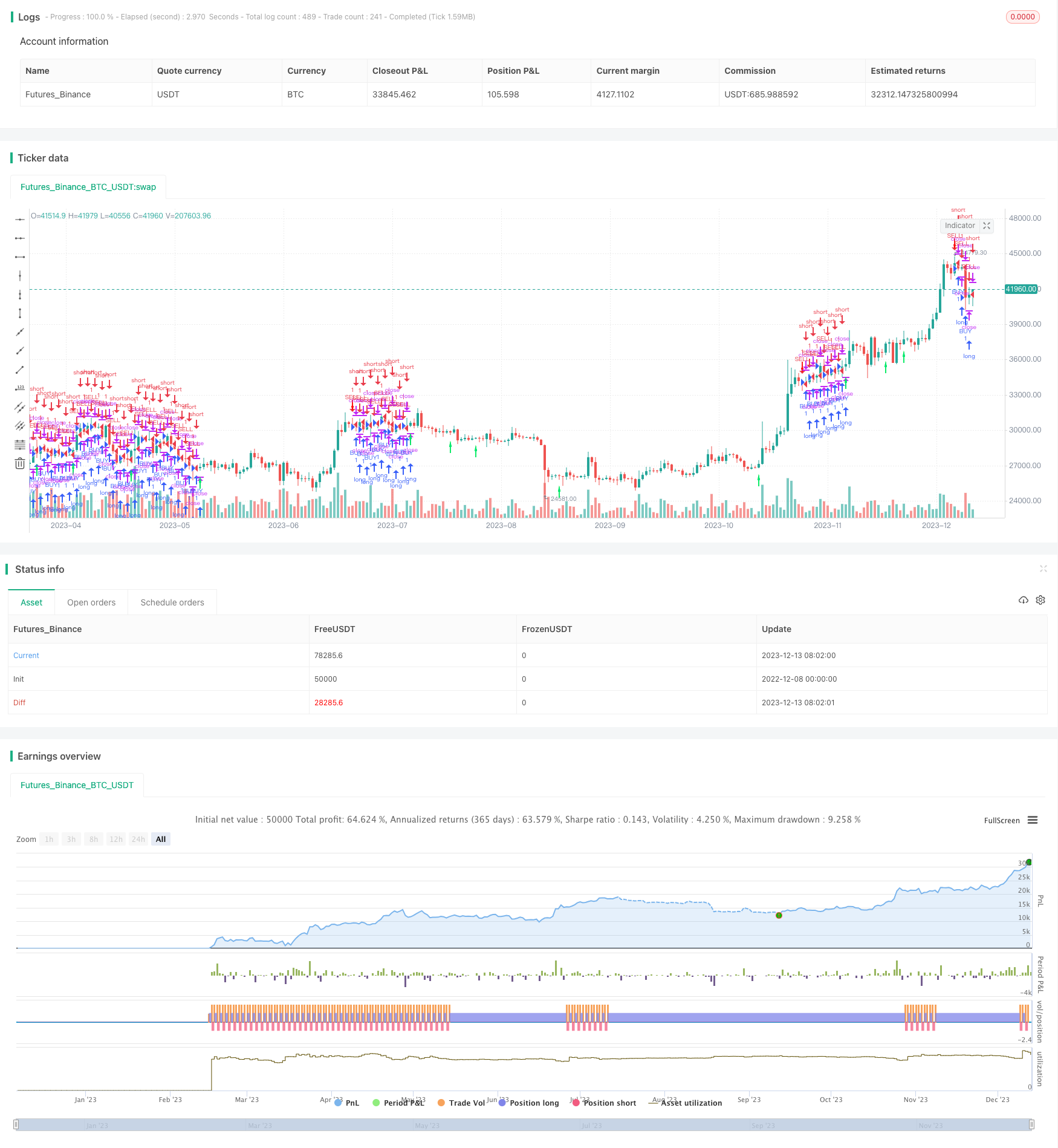

Die Ergebnisse der Backtests zeigen, dass diese Strategie bei einigen Kryptowährungspaaren (z. B. FCT/BTC) eine gute Performance erzielt hat.

IV. Risikoanalyse

-

Eine falsche Stop-Loss-Platzierung ähnlicher Trailing-Stop-Strategien kann dazu führen, dass sie vorzeitig gestoppt werden.

-

Eine hohe Signalfrequenz kann zu übermäßigen Handelsgebühren führen, die berücksichtigt werden sollten.

-

Sowohl die KDJ- als auch die RVI-Indikatoren können falsche Signale erzeugen, was zu unnötigen Verlusten führt.

-

Die Strategieparameter müssen für verschiedene Handelspare optimiert und die allgemeine Anwendbarkeit bewertet werden.

V. Optimierungsrichtlinien

-

Der ATR kann verwendet werden, um Stop-Loss-Levels festzulegen.

-

Optimieren Sie die RVI-Parameter und den stochastischen RSI-Parameter für sauberere Signale.

-

Hinzufügen einer Handelsgrößenkontrolle, um zu große Einzelbestellungen zu vermeiden.

-

Es kann auch ein Filtermechanismus hinzugefügt werden, um zu vermeiden, dass Positionen auf ungünstigen Niveaus eröffnet werden.

-

Testen Sie verschiedene Kryptowährungspaare, um die beste Passform zu finden.

VI. Zusammenfassung der Strategie

Diese Strategie konstruiert zunächst einen stochastischen RSI basierend auf dem RSI-Indikator, verwendet dann den RVI-Indikator zur Bestätigung, um kurzfristige Überkauf-/Überverkaufszustände und offene Positionen an Wendepunkten zu erkennen. Der Vorteil ist, dass die doppelte Bestätigung falsche Signale filtern kann. Der Nachteil ist das Risiko von Überanpassung von Parametern. Insgesamt hat diese Strategie bei einigen Handelspaaren gute Ergebnisse erzielt. Weitere Optimierungen können mehr konsistente Gewinne erzielen.

/*backtest

start: 2022-12-08 00:00:00

end: 2023-12-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Stochastic RSI", shorttitle="Stoch RSI", overlay = true)

Per = input(5, title="Length", minval=1)

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

K = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

D = sma(K, smoothD)

rvi = sum(swma(close-open), Per)/sum(swma(high-low),Per)

sig = swma(rvi)

//plot(rvi, color=green, title="RVI")

//plot(sig, color=red, title="Signal")

//plot(K, title="K")

//plot(D, title="D")

Dn = K <= D and K > 70 and rvi <= sig and rvi[1] >= sig[1]

Up= K >= D and K < 30 and rvi >= sig and rvi[1] <= sig[1]

ARROW = Up - Dn

plotarrow(ARROW, title="Down Arrow", colordown=red, transp=0, maxheight=10, minheight=10)

plotarrow(ARROW, title="Up Arrow", colorup=lime, transp=0, maxheight=10, minheight=10)

long = crossover(Up, Dn)

short = crossunder(Up, Dn)

last_long = long ? time : nz(last_long[1])

last_short = short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

//plot(long_signal, "BUY", color=green)

//plot(short_signal, "SELL", color=red)

strategy.entry("BUY", strategy.long, when=long_signal)

strategy.entry("SELL", strategy.short, when=short_signal)

- Eine Strategie der Kombination mehrerer Faktoren mit adaptiven gleitenden Durchschnitten

- EMA Golden Cross Kurzfristige Handelsstrategie

- Heiken Ashi und Super Trend Kombinationsstrategie

- Strategie zur Umkehrung der Abwärtsentwicklung

- Handelsstrategie mit dynamischem Momentumsoszillator

- WMX Williams-Fraktale Umkehrung Pivot-Strategie

- Stochastische Crossover-Lange- und Kurzstrategie

- Lineare MACD freischaltet die Magie der linearen Regression im TradingView

- Strategie zur Umkehrung der Drehzahl

- Valeria 181 Roboter Strategie verbessert 2.4

- Strategie zur Nachverfolgung von Trendwechseln

- Volumengewichtete gleitende Konvergenzdivergenz

- Kombinationsumkehrstrategie auf der Grundlage des stochastischen Umkehrfaktors und des wichtigsten Umkehrsignals

- RSI und gleitender Durchschnittsverlauf nach Strategie

- Heiken Ashi Crossover-Strategie

- WAMI-Strategie

- Strategie für den mittleren Punkt des gleitenden Durchschnitts

- Ausfallstrategie für doppelte Bollinger-Bänder

- Zweisynchrone Handelsstrategie auf der Grundlage der bullischen und bärischen Signale der quantitativen Indikatoren

- Kaufman's Adaptive Moving Average Trend Tracking-Strategie