LPB-Mikrozyklen Adaptive Oszillationskonturverfolgungsstrategie

Schriftsteller:ChaoZhang, Datum: 2024-02-19 11:32:12Tags:

Übersicht

Die Strategie verwendet den Hodrick-Prescott (HP) Filter, um den Preis zu glätten und den Preistrend zu extrahieren. Dann berechnet sie einen angepassten gewichteten Durchschnittspreis (VWAP) basierend auf dem vom Benutzer definierten Zeitrahmen.

Strategieprinzipien

-

HP-Filter verwendet Optimierungsmethoden, um die langfristige Trendkomponente der Preise zu extrahieren und gleichzeitig kurzfristige Schwankungen auszufiltern.

-

Berechnen Sie VWAP basierend auf dem vom Benutzer angepassten Zeitrahmen. VWAP kann die durchschnittlichen Preise über die Perioden hinweg genauer abbilden.

-

Erfüllen Sie die Long-Bedingung, wenn der Preis über der HP-Trendlinie liegt; Erfüllen Sie die Short-Bedingung, wenn der Preis unterhalb liegt. Dies erfasst Aufbruch oder Abbruch.

-

Die ATR-Stop-Loss-Regelung setzt ein angemessenes Risiko voraus und verhindert übermäßige Verluste.

Analyse der Vorteile

-

Der HP-Filter extrahiert reibungslosere Kursentwicklungen als die auf MA basierenden Indikatoren und vermeidet Ablenkungen durch kurzfristige Kursschwankungen.

-

Anpassungsfähige VWAP-Perioden passen sich besser an sich ändernde Marktzyklen an.

-

Der Handel entlang der Trendrichtung entspricht den Konzepten des Trendhandels und hat höhere Gewinnraten.

-

ATR-Stop Loss kontrolliert Verluste pro Handel und verhindert übergroße Verluste.

-

Hochverstellbare Parameter bieten einen größeren Optimierungsraum für verschiedene Märkte.

Risiken und Lösungen

-

Der Stop-Loss kann während der Konsolidierung in der Bandbreite häufig getroffen werden.

-

Der Trend end-retracements produzieren oft falsche Ausbrüche, die die Strategie zu fangen. sollte mit anderen Indikatoren kombiniert werden, um Ende der Trends und schließen Positionen rechtzeitig zu identifizieren.

-

Bei falschen VWAP-Perioden-Einstellungen können effektivere Handelsmöglichkeiten verpasst werden.

Optimierungsrichtlinien

-

Der HP-Filterparameter λ passt die Glättungsintensivität an. Ein größeres λ macht die Trendlinie glänzer und erfasst langfristige Trends besser; ein kleineres λ macht sie reaktionsschneller auf Preisänderungen und eignet sich für mittlere Short-Möglichkeiten.

-

Der ATR-Multiplikator regelt den Stop-Loss-Bereich. Kann mit dem λ-Parameter zur Optimierung koordinieren. Größeres λ garantiert breitere Stopps; kleineres λ ermöglicht engere Stopps und sperrt mehr Gewinne.

-

Risiko: Die Gewinnquote beeinflusst die Gewinn- und Verlustquote unmittelbar.

Schlussfolgerung

Die Strategie verfolgt insgesamt einen Trendfolgungsansatz. Umfangreiche Parameter-Tuning zielt auf die Optimierung über lange, mittlere und kurze Zeitrahmen hinweg mit starken Gewinnraten und Gewinnpotenzial ab. Eine vernünftige Risikokontrolle verhindert übergroße Verluste pro Handel. Zusammenfassend lässt sich sagen, dass die Strategie durch die wissenschaftliche Extraktion von Preistrends und hochstabilisierbaren Parametern gute Anwendungsperspektiven hat.

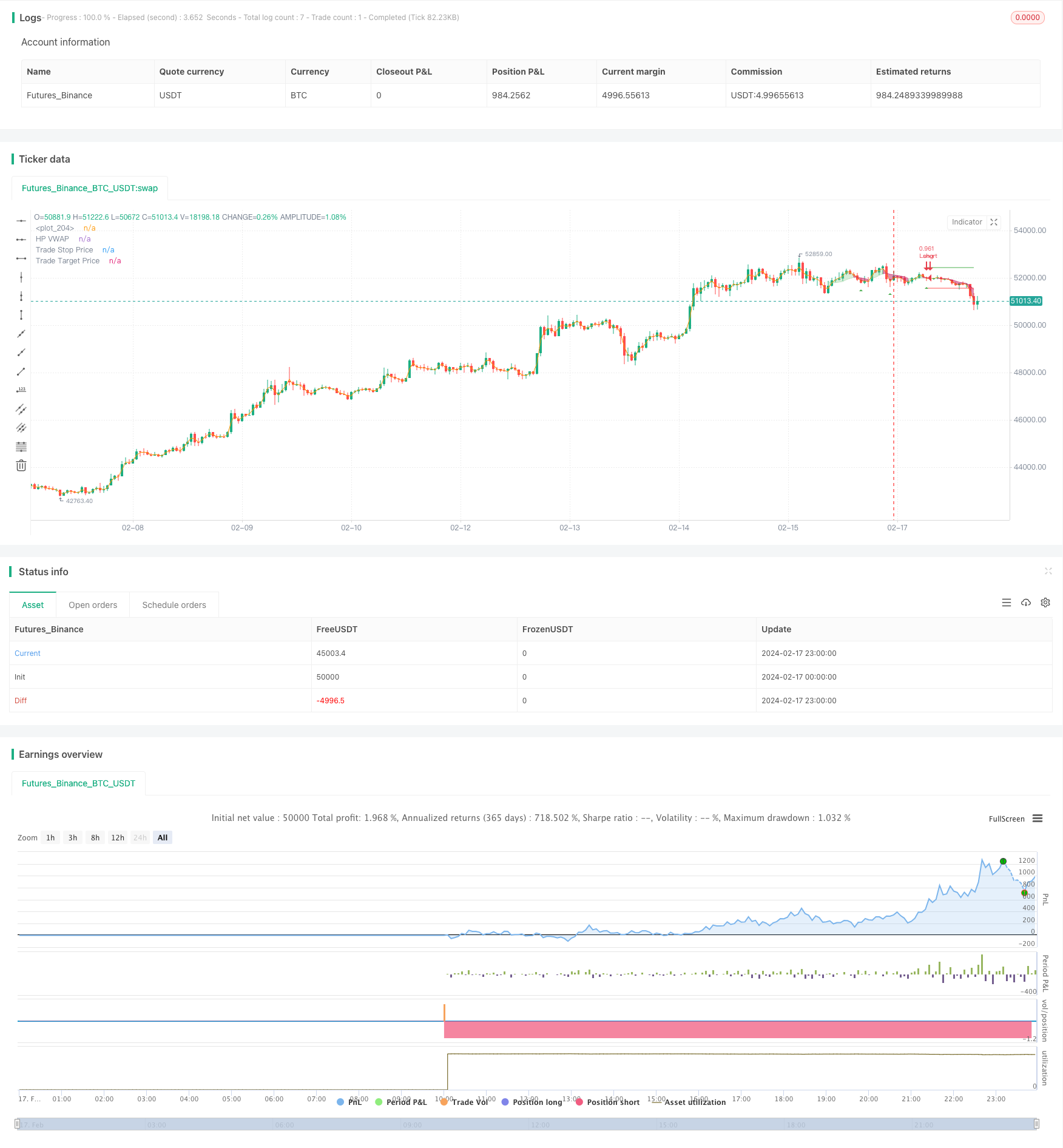

/*backtest

start: 2024-02-17 00:00:00

end: 2024-02-18 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tathal animouse hajixde

//@version=4

strategy("LPB MicroCycles Strategy", "HPVWAP", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100, max_bars_back=5000)

startDate = input(title="Start Date", type=input.integer,

defval=1, minval=1, maxval=31)

startMonth = input(title="Start Month", type=input.integer,

defval=1, minval=1, maxval=12)

startYear = input(title="Start Year", type=input.integer,

defval=2010, minval=1800, maxval=2100)

endDate = input(title="End Date", type=input.integer,

defval=31, minval=1, maxval=31)

endMonth = input(title="End Month", type=input.integer,

defval=12, minval=1, maxval=12)

endYear = input(title="End Year", type=input.integer,

defval=2021, minval=1800, maxval=2100)

// STEP 2:

// Look if the close time of the current bar

// falls inside the date range

inDateRange = true

///

// Strategy Settings

var g_strategy = "Strategy Settings"

stopMultiplier = input(title="Stop Loss ATR", type=input.float, defval=1.0, group=g_strategy, tooltip="Stop loss multiplier (x ATR)")

rr = input(title="R:R", type=input.float, defval=1.0, group=g_strategy, tooltip="Risk:Reward profile")

/// Backtester Settings

var g_tester = "Backtester Settings"

startBalance = input(title="Starting Balance", type=input.float, defval=10000.0, group=g_tester, tooltip="Your starting balance for the custom inbuilt tester system")

riskPerTrade = input(title="Risk Per Trade", type=input.float, defval=1.0, group=g_tester, tooltip="Your desired % risk per trade (as a whole number)")

drawTester = input(title="Draw Backtester", type=input.bool, defval=true, group=g_tester, tooltip="Turn on/off inbuilt backtester display")

////////////////INPUTS///////////////////

lambda = input(defval = 1000, type = input.float, title = "Smoothing Factor (Lambda)", minval = 1)

leng = input(defval = 100, type = input.integer, title = "Filter Length", minval = 1)

src = ohlc4

atr = atr(14)

///////////Construct Arrays///////////////

a = array.new_float(leng, 0.0)

b = array.new_float(leng, 0.0)

c = array.new_float(leng, 0.0)

d = array.new_float(leng, 0.0)

e = array.new_float(leng, 0.0)

f = array.new_float(leng, 0.0)

/////////Initialize the Values///////////

ll1 = leng-1

ll2 = leng-2

for i = 0 to ll1

array.set(a,i, lambda*(-4))

array.set(b,i, src[i])

array.set(c,i, lambda*(-4))

array.set(d,i, lambda*6 + 1)

array.set(e,i, lambda)

array.set(f,i, lambda)

array.set(d, 0, lambda + 1.0)

array.set(d, ll1, lambda + 1.0)

array.set(d, 1, lambda * 5.0 + 1.0)

array.set(d, ll2, lambda * 5.0 + 1.0)

array.set(c, 0 , lambda * (-2.0))

array.set(c, ll2, lambda * (-2.0))

array.set(a, 0 , lambda * (-2.0))

array.set(a, ll2, lambda * (-2.0))

//////////////Solve the optimization issue/////////////////////

float r = array.get(a, 0)

float s = array.get(a, 1)

float t = array.get(e, 0)

float xmult = 0.0

for i = 1 to ll2

xmult := r / array.get(d, i-1)

array.set(d, i, array.get(d, i) - xmult * array.get(c, i-1))

array.set(c, i, array.get(c, i) - xmult * array.get(f, i-1))

array.set(b, i, array.get(b, i) - xmult * array.get(b, i-1))

xmult := t / array.get(d, i-1)

r := s - xmult*array.get(c, i-1)

array.set(d, i+1, array.get(d, i+1) - xmult * array.get(f, i-1))

array.set(b, i+1, array.get(b, i+1) - xmult * array.get(b, i-1))

s := array.get(a, i+1)

t := array.get(e, i)

xmult := r / array.get(d, ll2)

array.set(d, ll1, array.get(d, ll1) - xmult * array.get(c, ll2))

x = array.new_float(leng, 0)

array.set(x, ll1, (array.get(b, ll1) - xmult * array.get(b, ll2)) / array.get(d, ll1))

array.set(x, ll2, (array.get(b, ll2) - array.get(c, ll2) * array.get(x, ll1)) / array.get(d, ll2))

for j = 0 to leng-3

i = leng-3 - j

array.set(x, i, (array.get(b,i) - array.get(f,i)*array.get(x,i+2) - array.get(c,i)*array.get(x,i+1)) / array.get(d, i))

//////////////Construct the output///////////////////

HP = array.get(x,0)

///////////////Custom VWAP////////////////////////

TimeFrame = input('1', type=input.resolution)

start = security(syminfo.tickerid, TimeFrame, time)

//------------------------------------------------

newSession = iff(change(start), 1, 0)

//------------------------------------------------

vwapsum = 0.0

vwapsum := iff(newSession, HP*volume, vwapsum[1]+HP*volume)

volumesum = 0.0

volumesum := iff(newSession, volume, volumesum[1]+volume)

v2sum = 0.0

v2sum := iff(newSession, volume*HP*HP, v2sum[1]+volume*HP*HP)

myvwap = vwapsum/volumesum

dev = sqrt(max(v2sum/volumesum - myvwap*myvwap, 0))

Coloring=close>myvwap?color.new(#81c784, 62):color.new(#c2185b, 38)

av=myvwap

showBcol = input(true, type=input.bool, title="Show barcolors")

///////////////Entry & Exit///////////////////

// Custom function to convert pips into whole numbers

toWhole(number) =>

return = atr < 1.0 ? (number / syminfo.mintick) / (10 / syminfo.pointvalue) : number

return := atr >= 1.0 and atr < 100.0 and syminfo.currency == "JPY" ? return * 100 : return

// Custom function to convert whole numbers back into pips

toPips(number) =>

return = atr >= 1.0 ? number : (number * syminfo.mintick) * (10 / syminfo.pointvalue)

return := atr >= 1.0 and atr < 100.0 and syminfo.currency == "JPY" ? return / 100 : return

// Custom function to truncate (cut) excess decimal places

truncate(_number, _decimalPlaces) =>

_factor = pow(10, _decimalPlaces)

int(_number * _factor) / _factor

///////////////Conditional Strategy Logic//////////////

Long = crossover(av, ohlc4)

Sell = crossunder(av, ohlc4)

// Check if we have confirmation for our setup

validLong = Long and strategy.position_size == 0 and inDateRange and barstate.isconfirmed

validShort = Sell and strategy.position_size == 0 and inDateRange and barstate.isconfirmed

// Calculate our stop distance & size for the current bar

stopSize = atr * stopMultiplier

longStopPrice = low < low[1] ? low - stopSize : low[1] - stopSize

longStopDistance = close - longStopPrice

longTargetPrice = close + (longStopDistance * rr)

// Save trade stop & target & position size if a valid setup is detected

var t_entry = 0.0

var t_stop = 0.0

var t_target = 0.0

var t_direction = 0

// Detect valid long setups & trigger alert

if validLong

t_entry := close

t_stop := longStopPrice

t_target := longTargetPrice

t_direction := 1

strategy.entry(id="Long", long=strategy.long, when=validLong, comment="(SL=" + tostring(truncate(toWhole(longStopDistance),2)) + " pips)")

// Fire alerts

alert(message="Long Detected", freq=alert.freq_once_per_bar_close)

// Check if price has hit long stop loss or target

if t_direction == 1 and (low <= t_stop or high >= t_target)

t_direction := 0

// Check if price has hit short stop loss or target

if t_direction == -1 and (high >= t_stop or low <= t_target)

t_direction := 0

// Exit trades whenever our stop or target is hit

strategy.exit(id="Long Exit", from_entry="Long", limit=t_target, stop=t_stop, when=strategy.position_size > 0)

// Draw trade data

plot(strategy.position_size != 0 or validLong? t_stop : na, title="Trade Stop Price", color=color.red, style=plot.style_linebr)

plot(strategy.position_size != 0 or validLong? t_target : na, title="Trade Target Price", color=color.green, style=plot.style_linebr)

/////////////////////Plotting//////////////////////////

A=plot(av, color=Coloring, title="HP VWAP")

barcolor(showBcol?Coloring:na)

fill(A, plot(ohlc4), Coloring)

// Draw price action setup arrows

plotshape(validLong ? 1 : na, style=shape.triangleup, location=location.belowbar, color=color.green, title="Bullish Setup")

// // --- BEGIN TESTER CODE --- //

// // Declare performance tracking variables

// var balance = startBalance

// var drawdown = 0.0

// var maxDrawdown = 0.0

// var maxBalance = 0.0

// var totalPips = 0.0

// var totalWins = 0

// var totalLoss = 0

// // Detect winning trades

// if strategy.wintrades != strategy.wintrades[1]

// balance := balance + ((riskPerTrade / 100) * balance) * rr

// totalPips := totalPips + abs(t_entry - t_target)

// totalWins := totalWins + 1

// if balance > maxBalance

// maxBalance := balance

// // Detect losing trades

// if strategy.losstrades != strategy.losstrades[1]

// balance := balance - ((riskPerTrade / 100) * balance)

// totalPips := totalPips - abs(t_entry - t_stop)

// totalLoss := totalLoss + 1

// // Update drawdown

// drawdown := (balance / maxBalance) - 1

// if drawdown < maxDrawdown

// maxDrawdown := drawdown

// // Prepare stats table

// var table testTable = table.new(position.top_right, 5, 2, border_width=1)

// f_fillCell(_table, _column, _row, _title, _value, _bgcolor, _txtcolor) =>

// _cellText = _title + "\n" + _value

// table.cell(_table, _column, _row, _cellText, bgcolor=_bgcolor, text_color=_txtcolor)

// // Draw stats table

// var bgcolor = color.new(color.black,0)

// if drawTester

// if barstate.islastconfirmedhistory

// // Update table

// dollarReturn = balance - startBalance

// f_fillCell(testTable, 0, 0, "Total Trades:", tostring(strategy.closedtrades), bgcolor, color.white)

// f_fillCell(testTable, 0, 1, "Win Rate:", tostring(truncate((strategy.wintrades/strategy.closedtrades)*100,2)) + "%", bgcolor, color.white)

// f_fillCell(testTable, 1, 0, "Starting:", "$" + tostring(startBalance), bgcolor, color.white)

// f_fillCell(testTable, 1, 1, "Ending:", "$" + tostring(truncate(balance,2)), bgcolor, color.white)

// f_fillCell(testTable, 2, 0, "Return:", "$" + tostring(truncate(dollarReturn,2)), dollarReturn > 0 ? color.green : color.red, color.white)

// f_fillCell(testTable, 2, 1, "Pips:", (totalPips > 0 ? "+" : "") + tostring(truncate(toWhole(totalPips),2)), bgcolor, color.white)

// f_fillCell(testTable, 3, 0, "Return:", (dollarReturn > 0 ? "+" : "") + tostring(truncate((dollarReturn / startBalance)*100,2)) + "%", dollarReturn > 0 ? color.green : color.red, color.white)

// f_fillCell(testTable, 3, 1, "Max DD:", tostring(truncate(maxDrawdown*100,2)) + "%", color.red, color.white)

// // --- END TESTER CODE --- //

- Umkehrschwankungsstrategie

- Preiskanal-Handelsstrategie von VWAP

- Die verflochtene Kreuzung der gleitenden Durchschnittswerte

- Strategie für einen Breakout des gleitenden Durchschnitts und für einen Breakout des Bollinger Bands

- Strategie für den Indikator für die absolute Dynamik

- Strategie für die Überschneidung von Supertrend und gleitendem Durchschnitt

- Strategie für einen doppelten Trendbruch

- Quantitative Handelsstrategie für SSL-Kanal und Wellenentwicklung

- Super-ATR-Trend nach Strategie

- Ichimoku Cloud Nine-Strategie mit Handelsorientierung

- Beste ABCD-Muster-Handelsstrategie mit Stop Loss und Take Profit-Tracking

- Haupttendenzindikator Lang

- Strategie für mehrere Zeitrahmen

- Dynamische Ausgleichs-ETF-Anlagestrategie mit Hebelwirkung

- Multi-Zeitrahmen-MACD-Indikator Crossover-Handelsstrategie

- Gem Forest 1 Minute Ausbruch Strategie

- Strategie zur Umkehrung der drei hohen Kerzen

- MACD-Bewegliche Durchschnittskombination Zeitrahmenübergreifende dynamische Trendstrategie

- Gem Forest One Minute Scalping Strategie

- Strategie für den Cyberzyklus von Signal-Gleichungshelfern