RSI-Indikator mehrere leere Trennungsstrategien

Schriftsteller:ChaoZhang, Datum: 2024-02-26 13:49:25Tags:

Übersicht

Die Strategie identifiziert durch den RSI-Indikator mehrere Leerstandsspaltungen und trifft danach Handelsentscheidungen. Die Kernidee ist, dass wenn der Preis ein neues Tief zeigt, aber der RSI ein neues Hoch zeigt, dann bilden sie ein Leerstandsspaltungssignal, das zeigt, dass sich ein Tief gebildet hat.

Die Strategie

Die Strategie verwendet hauptsächlich den RSI-Indikator, um das Phänomen der Mehrfachtrennung zwischen Preis und RSI zu identifizieren.

- Mit dem RSI-Parameter 13 wird die Quelldaten zum Abschlusspreis verwendet.

- Definition von mehrköpfiger Trennung mit einem linken Rückgriffsbereich von 14 Tagen und einem rechten Rückgriffsbereich von 2 Tagen

- Die Definition der Leerkopftrennung ist eine linke Rückschaltfläche von 47 Tagen und eine rechte Rückschaltfläche von 1 Tag.

- Wenn der Preis niedrigere Tiefpunkte erreicht, aber der RSI niedrigere Tiefpunkte erreicht, erfüllt die Multi-Head-Separation-Bedingung und erzeugt Multi-Do-Signale.

- Wenn der Preis ein höheres Hoch erreicht, aber der RSI ein niedrigeres Hoch erreicht, erfüllt die Leerkopftrennung die Bedingungen und erzeugt ein Leersignal.

Durch die Identifizierung von Mehrfachräumen zwischen Preis und RSI kann der Wendepunkt der Kursentwicklung im Voraus erfasst und auf der Grundlage dessen eine Handelsentscheidung getroffen werden.

Strategische Vorteile

Die Strategie hat folgende Vorteile:

- Identifizieren Sie das Phänomen der Mehrfachtrennung zwischen Preis und RSI-Indikatoren, um den Wendepunkt des Preistrends im Voraus zu bestimmen und Handelschancen zu erfassen

- Da es sich um eine Indikatorenanalyse handelt, ist sie nicht von subjektiven Emotionen beeinflusst.

- Vermeiden Sie häufiges Mischen, indem Sie die Trennungsphänomene mit einem festen Rückgriff erkennen

- Zusätzliche Bedingungen wie der Tagesindex RSI reduzieren die Wahrscheinlichkeit falscher Transaktionen

Risiken und Lösungen

Die Strategie birgt auch Risiken:

Eine Abweichung vom RSI bedeutet nicht unbedingt, dass der Preis sofort umkehrt, und es kann eine Zeitverschiebung geben, die zu einem Risiko führt, dass ein Stop-Loss ausgelöst wird. Die Lösung besteht darin, den Stop-Loss angemessen zu lockern und dem Preis ausreichend Zeit zu geben, um das Trennsignal zu bestätigen.

Eine zu lange Dauer von Trennungen erhöht auch das Risiko. Die Lösung ist die Kombination von längerfristigen Tages- oder Umlauf-RSI-Indikatoren als Filterbedingungen.

Eine zu kleine Trennbreite kann auch keine Trendwende bestätigen, und es ist notwendig, den Rückschritt angemessen zu vergrößern, um nach einer deutlicheren RSI-Trennung zu suchen.

Strategische Optimierung

Die Strategie kann auch in folgenden Bereichen optimiert werden:

Optimieren Sie die RSI-Parameter und finden Sie die optimale Kombination von Parametern

Versuchen Sie, andere technische Kennzahlen wie MACD, KD usw. zu identifizieren, um mehrere Raumtrennungen zu erkennen.

Erhöhung der geeigneten Filterbedingungen für die Turbulenzen, um zu vermeiden, dass in Turbulenzen viele falsche Transaktionen stattfinden

Mit mehr Zeitrahmen kombinierte RSI-Indikatoren, um die besten Kombinationssignale zu finden

Zusammenfassung

Die RSI-Mehrspiel-Trading-Strategie erzeugt ein Handelssignal, indem sie das Phänomen der Mehrspiel-Trennung zwischen dem RSI-Indikator und dem Preis identifiziert und einen Wendepunkt für die Preisbewegung bestimmt. Die Strategie ist einfach und praktisch und kann die Gewinnchancen durch die Optimierung der Parameter-Einstellungen und die Erhöhung der Filterbedingungen weiter erhöhen. Insgesamt ist die RSI-Mehrspiel-Strategie eine sehr effektive quantitative Handelsstrategie.

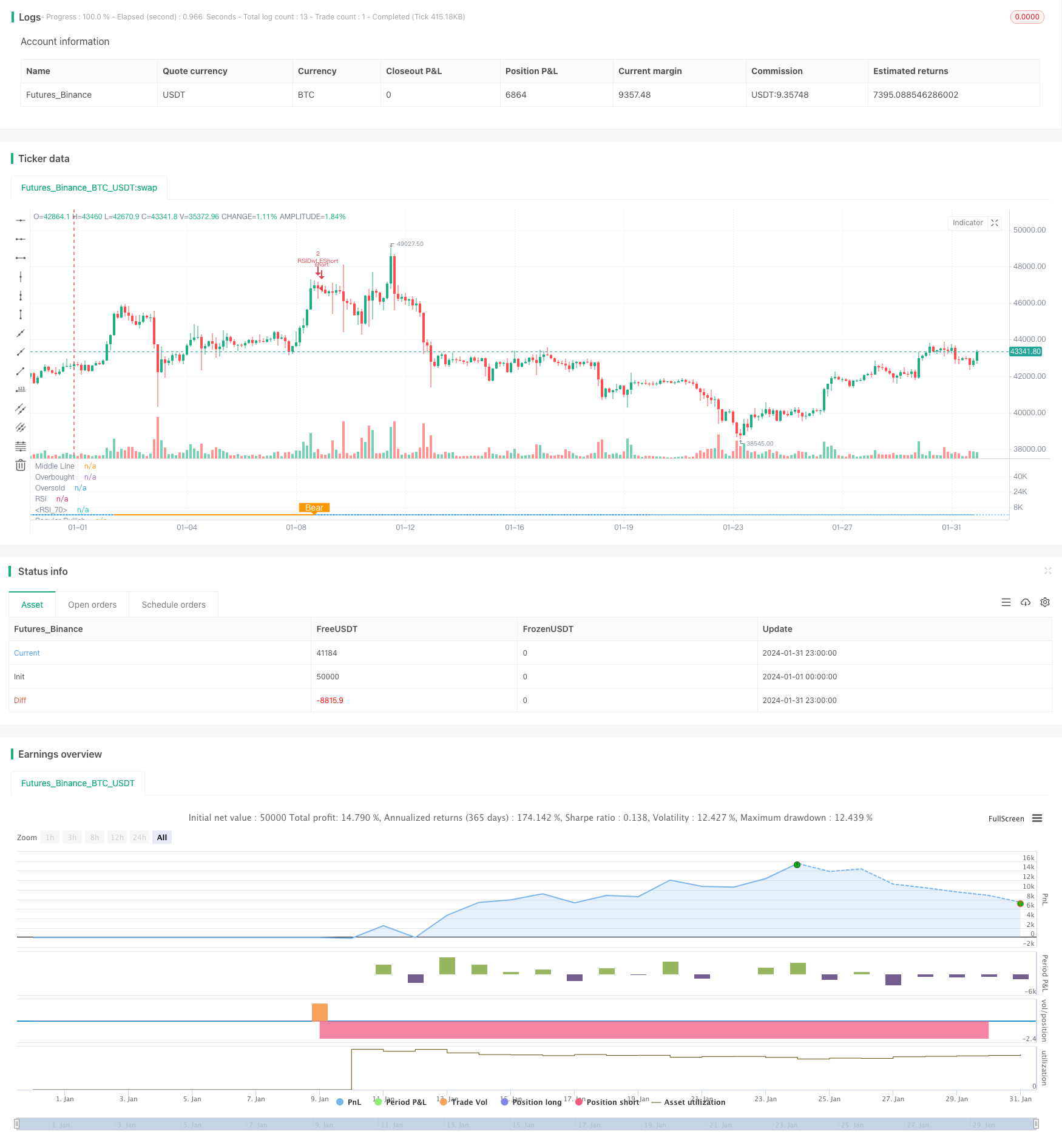

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Nextep

//@version=4

strategy(title="RSI top&bottom destroy ", overlay=false, pyramiding=4, default_qty_value=2, default_qty_type=strategy.fixed, initial_capital=10000, currency=currency.USD)

// INPUT Settings --------------------------------------------------------------------------------------------------------------------------------------------------

len = input(title="RSI Period", minval=1, defval=13)

src = input(title="RSI Source", defval=close)

// defining the lookback range for shorts

lbRshort = input(title="Short Lookback Right", defval=1)

lbLshort = input(title="Short Lookback Left", defval=47)

// defining the lookback range for longs

lbRlong = input(title="Long Lookback Right", defval=2)

lbLlong = input(title="Long Lookback Left", defval=14)

rangeUpper = input(title="Max of Lookback Range", defval=400)

rangeLower = input(title="Min of Lookback Range", defval=1)

// take profit levels

takeProfitLongRSILevel = input(title="Take Profit at RSI Level", minval=0, defval=75)

takeProfitShortRSILevel = input(title="Take Profit for Short at RSI Level", minval=0, defval=25)

// Stop loss settings

longStopLossType = input("PERC", title="Long Stop Loss Type", options=['ATR','PERC', 'FIB', 'NONE'])

shortStopLossType = input("PERC", title="Short Stop Loss Type", options=['ATR','PERC', 'FIB', 'NONE'])

longStopLossValue = input(title="Long Stop Loss Value", defval=14, minval=0)

shortStopLossValue = input(title="Short Stop Loss Value", defval=5, minval=-10)

// PLOTTING THE CHARTS --------------------------------------------------------------------------------------------------------------------------------------------------

// Plotting the Divergence

plotBull = input(title="Plot Bullish", defval=true)

plotBear = input(title="Plot Bearish", defval=true)

bearColor = color.orange

bullColor = color.green

textColor = color.white

noneColor = color.new(color.white, 100)

// Adding the RSI oscillator

osc = rsi(src, len)

ma_len = 14 // Length for the moving average

rsi_ma = sma(osc, ma_len) // Calculate the moving average of RSI

plot(osc, title="RSI", linewidth=1, color=color.purple)

plot(rsi_ma, color=color.blue, title="RSI MA") // Plot the RSI MA

// Adding the lines of the RSI oscillator

plot(osc, title="RSI", linewidth=1, color=color.purple)

hline(50, title="Middle Line", linestyle=hline.style_dotted)

obLevel = hline(75, title="Overbought", linestyle=hline.style_dotted)

osLevel = hline(25, title="Oversold", linestyle=hline.style_dotted)

fill(obLevel, osLevel, title="Background", color=color.purple, transp=80)

atrLength = input(14, title="ATR Length (for Trailing stop loss)")

atrMultiplier = input(3.5, title="ATR Multiplier (for Trailing stop loss)")

// RSI PIVOTS --------------------------------------------------------------------------------------------------------------------------------------------------

// Define a condition for RSI pivot low

isFirstPivotLowlong = not na(pivotlow(osc, lbLlong, lbRlong))

// Define a condition for RSI pivot high

isFirstPivotHighlong = not na(pivothigh(osc, lbLlong, lbRlong))

// Define a condition for the first RSI value

firstPivotRSIValuelong = isFirstPivotLowlong ? osc[lbRlong] : na

// Define a condition for the second RSI value

secondPivotRSIValuelong = isFirstPivotLowlong ? valuewhen(isFirstPivotLowlong, osc[lbRlong], 1) : na

// Define a condition for RSI pivot low

isFirstPivotLowshort = not na(pivotlow(osc, lbLshort, lbRshort))

// Define a condition for RSI pivot high

isFirstPivotHighshort = not na(pivothigh(osc, lbLshort, lbRshort))

// Define a condition for the first RSI value

firstPivotRSIValueshort = isFirstPivotLowshort ? osc[lbRshort] : na

// Define a condition for the second RSI value

secondPivotRSIValueshort = isFirstPivotLowshort ? valuewhen(isFirstPivotLowshort, osc[lbRshort], 1) : na

_inRange(cond) =>

bars = barssince(cond == true)

rangeLower <= bars and bars <= rangeUpper

// ADDITIONAL ENTRY CRITERIA --------------------------------------------------------------------------------------------------------------------------------------------------

// RSI crosses RSI MA up by more than 2 points and subsequently down

rsiUpCross = crossover(osc, rsi_ma + 1)

rsiDownCross = crossunder(osc, rsi_ma - 1)

// Calculate the daily RSI

rsiDaily = security(syminfo.ticker, "D", rsi(src, 14))

// BULLISH CONDITIONS --------------------------------------------------------------------------------------------------------------------------------------------------

// LOWER LOW PRICE & HIGHER LOW OSC

// Price: Lower Low

priceLL = na(isFirstPivotLowlong[1]) ? false : (low[lbRlong] < valuewhen(isFirstPivotLowlong, low[lbRlong], 1))

// Osc: Higher Low

oscHL = na(isFirstPivotLowlong[1]) ? false : (osc[lbRlong] > valuewhen(isFirstPivotLowlong, osc[lbRlong], 1) and _inRange(isFirstPivotLowlong[1]))

// BULLISH PLOT

bullCond = plotBull and priceLL and oscHL and isFirstPivotLowlong

plot(

isFirstPivotLowlong ? osc[lbRlong] : na,

offset=-lbRlong,

title="Regular Bullish",

linewidth=2,

color=(bullCond ? bullColor : noneColor),

transp=0

)

plotshape(

bullCond ? osc[lbRlong] : na,

offset=-lbRlong,

title="Regular Bullish Label",

text=" Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor,

transp=0

)

// BEARISH CONDITIONS --------------------------------------------------------------------------------------------------------------------------------------------------

// HIGHER HIGH PRICE & LOWER LOW OSC

// Osc: Lower High

oscLH = na(isFirstPivotHighshort[1]) ? false : (osc[lbRshort] < valuewhen(isFirstPivotHighshort, osc[lbRshort], 1) and _inRange(isFirstPivotHighshort[1]))

// Price: Higher High

priceHH = na(isFirstPivotHighshort[1]) ? false : (high[lbRshort] > valuewhen(isFirstPivotHighshort, high[lbRshort], 1))

// BEARISH PLOT

bearCond = plotBear and priceHH and oscLH and isFirstPivotHighshort

plot(

isFirstPivotHighshort ? osc[lbRshort] : na,

offset=-lbRshort,

title="Regular Bearish",

linewidth=2,

color=(bearCond ? bearColor : noneColor),

transp=0

)

plotshape(

bearCond ? osc[lbRshort] : na,

offset=-lbRshort,

title="Regular Bearish Label",

text=" Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor,

transp=0

)

// ENTRY CONDITIONS --------------------------------------------------------------------------------------------------------------------------------------------------

longCondition = false

shortCondition = false

// Entry Conditions

longCondition := bullCond

shortCondition := bearCond

// Conditions to prevent entering trades based on daily RSI

longCondition := longCondition and rsiDaily >= 23

shortCondition := shortCondition and rsiDaily <= 80

// STOPLOSS CONDITIONS --------------------------------------------------------------------------------------------------------------------------------------------------

// Stoploss Conditions

long_sl_val =

longStopLossType == "ATR" ? longStopLossValue * atr(atrLength)

: longStopLossType == "PERC" ? close * longStopLossValue / 100 : 0.00

long_trailing_sl = 0.0

long_trailing_sl := strategy.position_size >= 1 ? max(low - long_sl_val, nz(long_trailing_sl[1])) : na

// Calculate Trailing Stop Loss for Short Entries

short_sl_val =

shortStopLossType == "ATR" ? 1 - shortStopLossValue * atr(atrLength)

: shortStopLossType == "PERC" ? close * (shortStopLossValue / 100) : 0.00 //PERC = shortstoplossvalue = -21300 * 5 / 100 = -1065

short_trailing_sl = 0.0

short_trailing_sl := strategy.position_size <= -1 ? max(high + short_sl_val, nz(short_trailing_sl[1])) : na

// RSI STOP CONDITION

rsiStopShort = (strategy.position_avg_price != 0.0 and close <= strategy.position_avg_price * 0.90) or (strategy.position_avg_price != 0.0 and rsi(src, 14) >= 75)

rsiStopLong = (strategy.position_avg_price != 0.0 and close >= strategy.position_avg_price * 1.10) or (strategy.position_avg_price != 0.0 and rsi(src, 14) <= 25)

// LONG CONDITIONS --------------------------------------------------------------------------------------------------------------------------------------------------

strategy.entry(id="RSIDivLELong", long=true, when=longCondition)

strategy.entry(id="RSIDivLEShort", long=false, when=shortCondition)

// Close Conditions

shortCloseCondition = bullCond // or cross(osc, takeProfitShortRSILevel)

strategy.close(id="RSIDivLEShort", comment="Close All="+tostring(-close + strategy.position_avg_price, "####.##"), when=abs(strategy.position_size) <= -1 and shortStopLossType == "NONE" and shortCloseCondition )

strategy.close(id="RSIDivLEShort", comment="TSL="+tostring(-close + strategy.position_avg_price, "####.##"), when=abs(strategy.position_size) >= -1 and ((shortStopLossType == "PERC" or shortStopLossType == "ATR") and cross(short_trailing_sl,high))) // or rsiStopShort)// or rsiStopShort)

longCloseCondition = bearCond

strategy.close(id="RSIDivLELong", comment="Close All="+tostring(close - strategy.position_avg_price, "####.##"), when=abs(strategy.position_size) >= 1 and longStopLossType == "NONE" and longCloseCondition)

strategy.close(id="RSIDivLELong", comment="TSL="+tostring(close - strategy.position_avg_price, "####.##"), when=abs(strategy.position_size) >= 1 and ((longStopLossType == "PERC" or longStopLossType == "ATR") and cross(long_trailing_sl,low))) //or rsiStopLong

- Die Goldspaltung in der Ebenlinie verstärkt die ATR-Breakthroughstrategie

- Strategie für die Bereiche der Durchschnittswerte

- Die Strategie für den Durchbruch des Dongcheng Tunnels

- Die Handelsstrategie von Downtown Beach

- Ein zweigruppierter Transaktionssystem

- StochRSI umkehrte seine Handelsstrategie

- Trendstrategie für die viereinigen Zeiträume

- Beobachten Sie die Strategie des Bärenmarktes

- Intelligente Zuschlagskäufstrategie

- Die Strategie der doppelten EMA

- Handelsstrategie zur Quantifizierung des Gold-Gleichgewichts

- Internal Convergence ist eine Strategie, um durchzubrechen.

- Gold-basierte Handelsstrategien

- Die Strategie der doppelten Umkehrung

- Strategie für einen dynamischen Durchbruch auf Basis von Bestellblöcken

- Intelligente Verfolgungsstrategien basierend auf zwei EMA

- Die Strategie des mobilen Durchschnitts

- Zweigeschaltdurchschnitt HullMA Kreuztrendstrategie

- Dynamische, doppelte Gleichlinien-basierte Stop-Loss-Strategien

- Eine Strategie für bewegliche Durchschnitte