Estrategia de ruptura de impulso

El autor:¿ Qué pasa?, Fecha: 2023-10-23 15:17:45Las etiquetas:

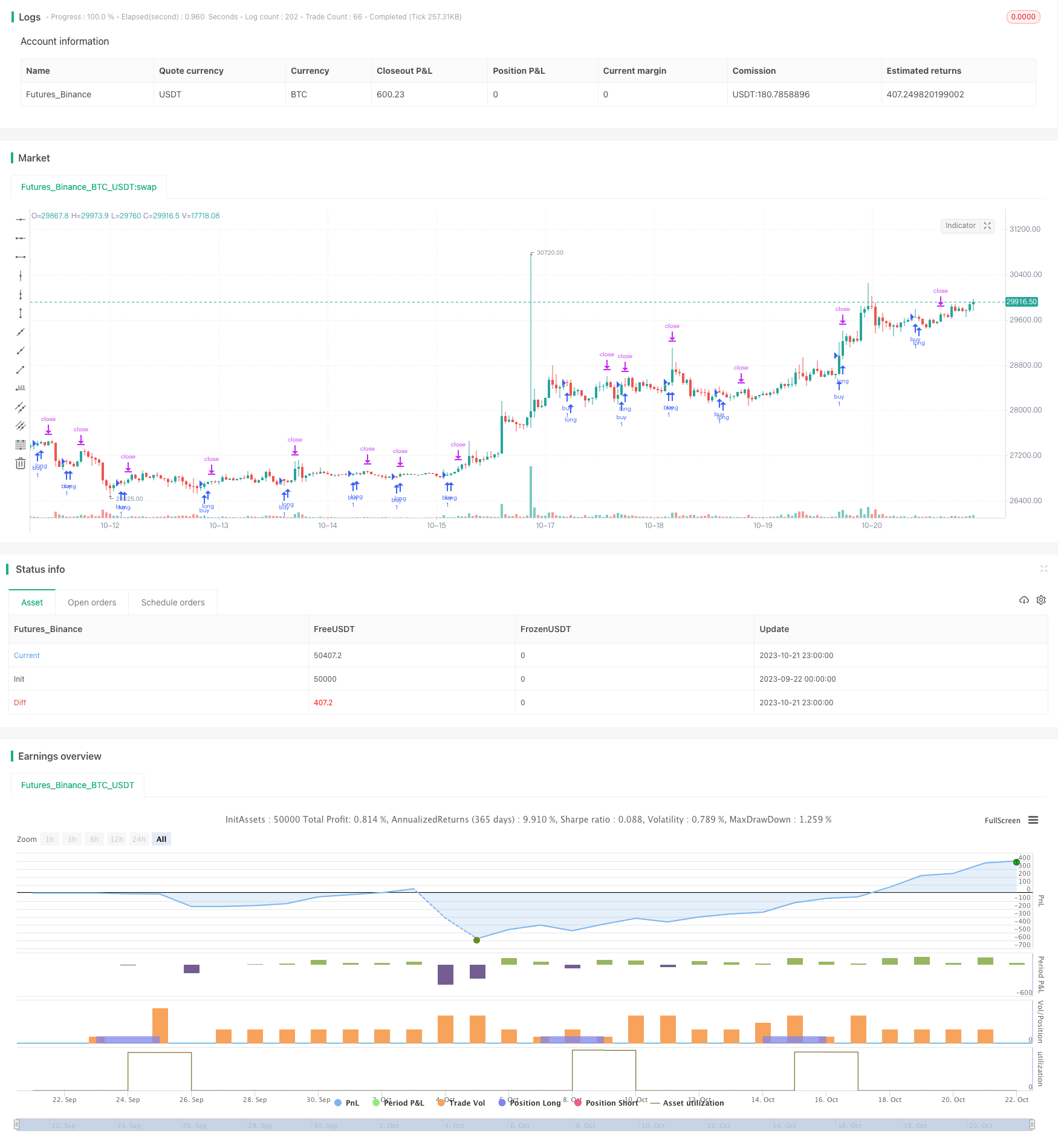

Resumen general

Esta es una estrategia de negociación de ruptura de impulso basada en las líneas K y D del indicador del Oscilador Estocástico Suavizado.

Estrategia lógica

La estrategia consta de las siguientes partes:

-

Configuración del indicador

Utilizando un RSI de 14 períodos para generar líneas K y D del indicador del Oscilador Estocástico Suavizado, con una SMA de 3 períodos aplicada a las líneas K y D.

-

Generación de señales

Cuando la línea K cruza el nivel 20, se genera una señal de compra para una entrada larga.

-

Detener pérdida

También se utiliza el mínimo mínimo en los últimos 20 períodos como precio de stop loss.

-

Tamaño de la posición

El número de puntos entre el precio de stop loss y el cierre actual se calcula utilizando el mínimo mínimo de los últimos 20 períodos.

De esta manera, la estrategia identifica la ruptura del impulso en la reversión de la sobreventa como señal de entrada y adopta un tamaño preciso de la posición y un stop loss para la reversión del impulso de la operación, con un control eficaz del riesgo.

Ventajas

La estrategia tiene las siguientes ventajas:

-

Una clara señal de entrada en la brecha de la zona de sobrecompra con un fuerte impulso.

-

Movimientos flexibles para detener las fluctuaciones del mercado.

-

El tamaño preciso de las posiciones controla el riesgo de una sola operación.

-

Stop loss preciso basado en el mínimo histórico.

-

Lógica de posicionamiento simple y clara.

-

Una lógica estratégica simple y clara, fácil de entender.

-

Estructura de código limpia, fácil de leer y modificar.

Los riesgos

Hay algunos riesgos para la estrategia:

-

Las fluctuaciones de precios subyacentes.

-

El potencial sobre el comercio.

-

Una tenencia direccional, incapaz de beneficiarse del movimiento inverso de precios.

-

Filtración ineficaz de las condiciones del mercado.

Las siguientes optimizaciones pueden ayudar a gestionar los riesgos:

-

Optimice los parámetros para evitar el exceso de comercio.

-

Utilice entradas escalonadas para reducir el riesgo de una dirección.

-

Añadir análisis de tendencias de marcos de tiempo más amplios para evitar operaciones en condiciones de mercado desfavorables.

-

Optimizar la estrategia de stop loss para evitar una sensibilidad excesiva.

Optimización

Los siguientes aspectos de la estrategia pueden optimizarse:

-

Optimice la pérdida de parada para usar la parada de seguimiento dinámica, la pérdida de parada escalonada, el promedio móvil, etc. para hacerlo más suave.

-

Puede incorporar análisis de tendencia con promedios móviles, rupturas de canal, etc.

-

Considere dos tenencias direccionales para beneficiarse de las retracciones.

-

Utilice el aprendizaje automático para la optimización automática de parámetros para encontrar parámetros óptimos para cambiar las condiciones del mercado.

-

Optimizar el tamaño de las posiciones mediante el uso de porcentajes fijos, capital fijo, etc. para mejorar la utilización del capital.

-

Agregue más filtros con indicadores como volumen, bandas de Bollinger para mejorar la calidad de las señales comerciales.

Resumen de las actividades

En general, esta es una estrategia de ruptura de impulso simple y clara. Adopta un enfoque de stop loss prudente para controlar eficazmente el riesgo de una sola operación. Pero aún se necesitan optimizaciones para adaptar mejor la estrategia a condiciones específicas del mercado, filtrar señales ineficaces y lograr un mejor equilibrio entre el rendimiento y el riesgo. Mejorar el análisis de tendencias de marcos de tiempo más grandes y el tamaño de la posición son direcciones de optimización importantes para esta estrategia. En resumen, como una estrategia básica de ruptura de impulso, todavía es práctica y vale la pena investigar más para adaptarla a las condiciones del mercado de instrumentos comerciales específicos.

//@version=2

//descripcion:

//entrada en saturacion oscilador estocastico

//salida por trailing

strategy("MomentumBreak#1", overlay=true,calc_on_every_tick=true,

default_qty_type=strategy.fixed,currency="USD")

//entradas y variables de indicadores

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

overbought=input(80)

oversold=input(20)

//entradas de stop , trail, profit

stop=input(1500)

stop_dentro_de_los_ultimos_lows=input(20)

trail_points=input(500)

trail_offset=input(100)

profit=input(1000)

riesgo_en_dolares=input(15)

//condicion de compra: k>80

buycondition=crossover(k,oversold)

//entrada a la posicion

posicionabierta=0

if year>2015

if buycondition

stoplow=lowest(stop_dentro_de_los_ultimos_lows)

riesgo_en_pips = (close - stoplow)

valor_del_pip = (riesgo_en_dolares / riesgo_en_pips)

tamanio_de_la_posicion= ( valor_del_pip) //la posicion la esta calculando bien

strategy.entry("buy",strategy.long)

strategy.exit("salida","buy",trail_points=trail_points,trail_offset=trail_offset,stop=stoplow,comment=tostring(stoplow))

//////////////////////////////////condicion de stop por drodown 10% equity

//strategy.risk.max_drawdown(15,strategy.cash)

// condicion de stop por perdida mayor a $15 en op abierta

//strategy.risk.max_intraday_loss(15,strategy.cash)

//formas de tomar stop:

// cuando llega a una media movil: strategy.close o strategyentry o strategy.exit o strategy.order

// determinado por un numero de pips strategy.exit

// determinado por el calculo de la posicion:

//tomar el minimo minimo de los ultimos 20 periodos, guardarlo como nivel de stop

//calcular la posicion en base a ese stop:

//prcio de entrada - precio de stop = pips_en-reisgo

//riesgo_e_dolares / pips_en_riesgo = pip_value

//position_size=10000 * pip_value

- Sistema de reversión de tendencia

- Estrategia SMA de ruptura del canal

- Estrategia de reversión de tendencia del RSI

- RSI MACD Crossover Estrategia de seguimiento de doble MA

- Estrategia de tendencia de marcos de tiempo múltiples

- La estrategia de inversión de la media de la RSI doble

- Heikin Ashi ROC Estrategia de negociación en porcentaje

- Estrategia de ruptura de tendencia basada en la desviación de la media móvil

- Estrategia de retroceso de la media móvil contra la tendencia

- Tendencia de promedio móvil siguiendo la estrategia Golden Cross Long

- Estrategia de la unidad abierta

- Estrategia combinada de inversión de impulso

- Master Crossover - Estrategia de ruptura de inversión

- Ichimoku retrasando la estrategia de negociación de doble línea

- Estrategia MACD de desglose del impulso

- Estrategia de seguimiento de la media móvil

- Estrategia de equilibrio de oscilación

- Estrategia de seguimiento de tendencias con promedios móviles y Supertrend

- Estrategia de cruce de la media móvil doble de impulso

- Estrategia de escape de zigzag