RSI Línea de oscilación de doble carril Estrategia de negociación bidireccional larga y corta

El autor:¿ Qué pasa?, Fecha: 2023-10-25 11:57:46Las etiquetas:

Resumen general

La estrategia de negociación bidireccional de línea de oscilación de doble carril largo y corto del RSI es una estrategia de negociación bidireccional que utiliza el indicador RSI. Implementa una apertura y cierre bidireccionales eficientes de posiciones a través de los principios de sobrecompra y sobreventa del RSI, combinados con configuraciones de doble carril y señales de negociación de promedio móvil.

Estrategia lógica

La estrategia toma decisiones comerciales basadas principalmente en los principios de sobrecompra y sobreventa del indicador RSI. Primero calcula el valor del RSI vrsi, así como el tren superior sn y el tren inferior ln de los dos carriles.

La estrategia también detecta el ascenso y la caída de las velas para generar señales largas y cortas. Específicamente, una señal larga se genera cuando la vela se rompe hacia arriba, y una señal corta se genera cuando la vela se rompe hacia abajo. Además, la estrategia proporciona interruptores de parámetros para ir largo solo, corto solo o señales inversas.

Después de generar señales largas y cortas, la estrategia contará el número de señales para controlar el número de aperturas. Se pueden establecer diferentes reglas de pirámide a través de parámetros.

En resumen, la estrategia integra indicadores de RSI, cruces de promedios móviles, pirámide estadística, stop profit y stop loss y otros medios técnicos para lograr una negociación bidireccional automática larga y corta.

Ventajas de la estrategia

- Utilice los principios de sobrecompra y sobreventa del RSI para establecer posiciones largas y cortas a niveles razonables.

- El tren superior evita el cierre prematuro de posiciones largas, mientras que el tren inferior evita el cierre prematuro de posiciones cortas.

- Las señales comerciales de promedio móvil filtran las falsas rupturas. Las señales solo se generan cuando el precio rompe la media móvil, evitando señales falsas.

- Contar la señal y los tiempos de pirámide para controlar los riesgos.

- Porcentajes de pérdidas y ganancias personalizables para una rentabilidad y un riesgo controlables.

- Detener las pérdidas para asegurar más las ganancias.

- Ir sólo largo, sólo corto o señales invertidas para adaptarse a diferentes entornos de mercado.

- El sistema de negociación automatizado reduce los costos de operación manual.

Riesgos de la estrategia

- Existe el riesgo de fallo de la reversión del RSI. El RSI que entra en zonas de sobrecompra o sobreventa no necesariamente se invierte.

- Los riesgos de pérdida fija y pérdida fija pueden quedar atrapados.

- La dependencia de los indicadores técnicos tiene riesgos de optimización.

- La activación simultánea de múltiples condiciones supone el riesgo de que las operaciones no se realicen.

- Los sistemas de negociación automatizados tienen riesgos anormales de error.

Para hacer frente a los riesgos mencionados anteriormente, se pueden optimizar los parámetros, ajustar las estrategias de detención de pérdidas y ganancias, añadir filtros de liquidez, mejorar la lógica de las señales y aumentar el seguimiento de las excepciones.

Direcciones de optimización

- Optimización del parámetro de ensayo de los parámetros del RSI en diferentes plazos.

- Prueba diferentes configuraciones de porcentaje de ganancia y stop loss.

- Añadir filtros de volumen o rentabilidad para evitar una liquidez insuficiente.

- Optimizar la lógica de la señal y mejorar los cruces de la media móvil.

- Prueba de retroceso en varios períodos de tiempo para verificar la estabilidad.

- Considere la posibilidad de añadir otros indicadores para mejorar la calidad de la señal.

- Incorporar estrategias de tamaño de posición.

- Añadir manejo de excepciones y monitoreo de errores.

- Optimice los algoritmos automáticos para detener el rastreo.

- Considere incorporar el aprendizaje automático para mejorar la estrategia.

Resumen de las actividades

La estrategia de trading bidireccional de línea de oscilación de doble carril larga y corta de RSI integra indicadores de RSI, principios estadísticos de apertura y stop loss y otras herramientas técnicas para lograr el trading bidireccional automatizado. La estrategia es altamente personalizable para que los usuarios adapten los parámetros a diferentes entornos de mercado. También hay margen de mejora a través de la optimización de parámetros, gestión de riesgos, lógica de señales, etc. En general, proporciona una solución de trading cuantitativa eficiente.

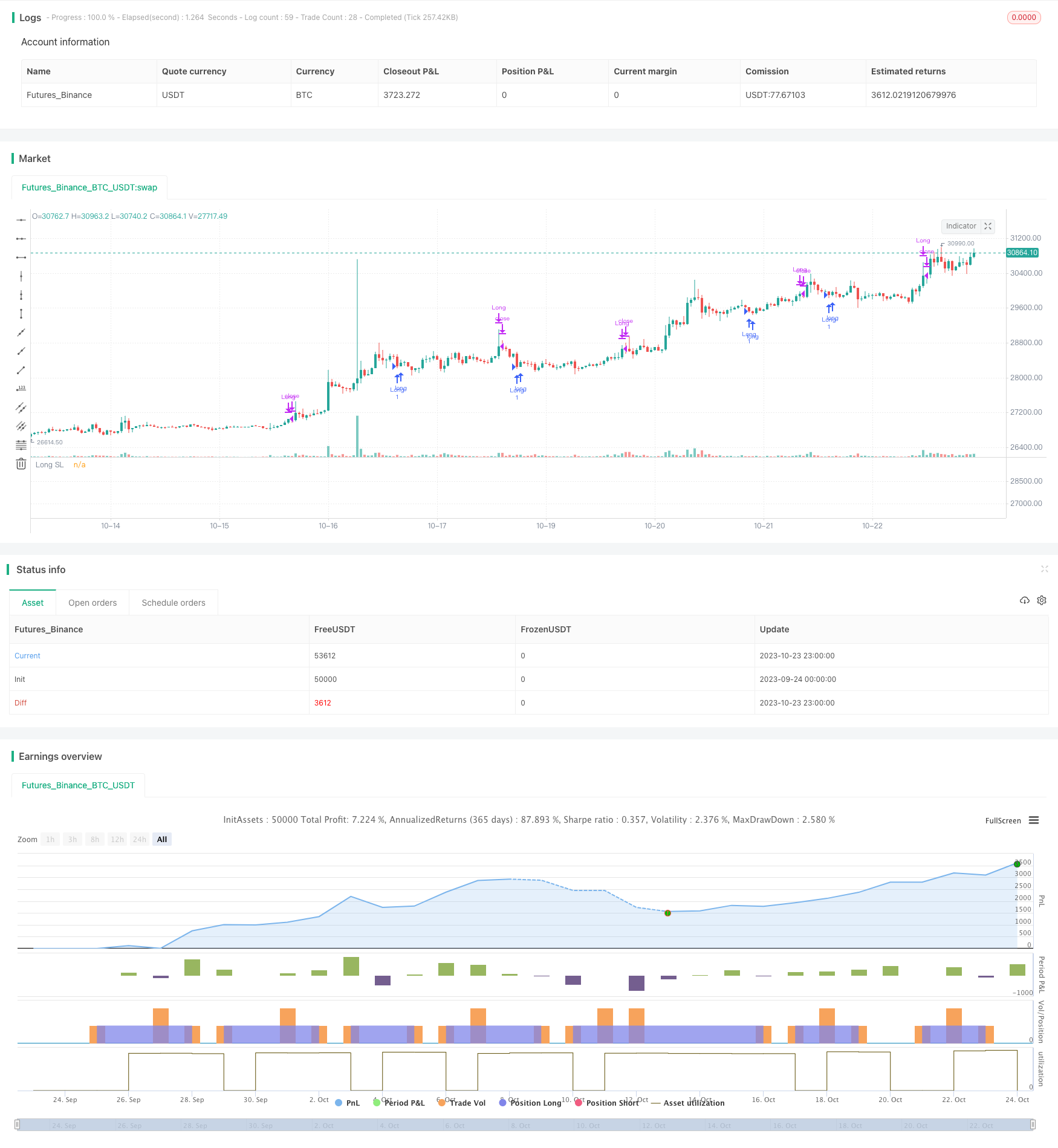

/*backtest

start: 2023-09-24 00:00:00

end: 2023-10-24 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

// Learn more about Autoview and how you can automate strategies like this one here: https://autoview.with.pink/

// strategy("Autoview Build-a-bot - 5m chart", "Strategy", overlay=true, pyramiding=2000, default_qty_value=10000)

// study("Autoview Build-a-bot", "Alerts")

///////////////////////////////////////////////

//* Backtesting Period Selector | Component *//

///////////////////////////////////////////////

//* https://www.tradingview.com/script/eCC1cvxQ-Backtesting-Period-Selector-Component *//

//* https://www.tradingview.com/u/pbergden/ *//

//* Modifications made *//

testStartYear = input(1, "Backtest Start Year")

testStartMonth = input(11, "Backtest Start Month")

testStartDay = input(10, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testStopYear = input(77777777, "Backtest Stop Year")

testStopMonth = input(11, "Backtest Stop Month")

testStopDay = input(15, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

testPeriod() => true

/////////////////////////////////////

//* Put your strategy logic below *//

/////////////////////////////////////

RSIlength = input(1,title="RSI Period Length")

price = close

vrsi = (rsi(price, RSIlength))

src = close

len = input(2, minval=1, title="Length")

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

rsin = input(12)

sn = 100 - rsin

ln = 0 + rsin

// Put your long and short rules here

longLocic = crossunder(rsi, ln)

shortLogic = crossover(rsi, sn)

//////////////////////////

//* Strategy Component *//

//////////////////////////

isLong = input(true, "Longs Only")

isShort = input(false, "Shorts Only")

isFlip = input(false, "Flip the Opens")

long = longLocic

short = shortLogic

if isFlip

long := shortLogic

short := longLocic

else

long := longLocic

short := shortLogic

if isLong

long := long

short := na

if isShort

long := na

short := short

////////////////////////////////

//======[ Signal Count ]======//

////////////////////////////////

sectionLongs = 0

sectionLongs := nz(sectionLongs[1])

sectionShorts = 0

sectionShorts := nz(sectionShorts[1])

if long

sectionLongs := sectionLongs + 1

sectionShorts := 0

if short

sectionLongs := 0

sectionShorts := sectionShorts + 1

//////////////////////////////

//======[ Pyramiding ]======//

//////////////////////////////

pyrl = input(2, "Pyramiding less than") // If your count is less than this number

pyre = input(1, "Pyramiding equal to") // If your count is equal to this number

pyrg = input(1000000, "Pyramiding greater than") // If your count is greater than this number

longCondition = long and sectionLongs <= pyrl or long and sectionLongs >= pyrg or long and sectionLongs == pyre ? 1 : 0 and vrsi < 20

shortCondition = short and sectionShorts <= pyrl or short and sectionShorts >= pyrg or short and sectionShorts == pyre ? 1 : 0

////////////////////////////////

//======[ Entry Prices ]======//

////////////////////////////////

last_open_longCondition = na

last_open_shortCondition = na

last_open_longCondition := longCondition ? close : nz(last_open_longCondition[1])

last_open_shortCondition := shortCondition ? close : nz(last_open_shortCondition[1])

////////////////////////////////////

//======[ Open Order Count ]======//

////////////////////////////////////

sectionLongConditions = 0

sectionLongConditions := nz(sectionLongConditions[1])

sectionShortConditions = 0

sectionShortConditions := nz(sectionShortConditions[1])

if longCondition

sectionLongConditions := sectionLongConditions + 1

sectionShortConditions := 0

if shortCondition

sectionLongConditions := 0

sectionShortConditions := sectionShortConditions + 1

///////////////////////////////////////////////

//======[ Position Check (long/short) ]======//

///////////////////////////////////////////////

last_longCondition = na

last_shortCondition = na

last_longCondition := longCondition ? time : nz(last_longCondition[1])

last_shortCondition := shortCondition ? time : nz(last_shortCondition[1])

in_longCondition = last_longCondition > last_shortCondition

in_shortCondition = last_shortCondition > last_longCondition

/////////////////////////////////////

//======[ Position Averages ]======//

/////////////////////////////////////

totalLongs = 0.0

totalLongs := nz(totalLongs[1])

totalShorts = 0.0

totalShorts := nz(totalShorts[1])

averageLongs = 0.0

averageLongs := nz(averageLongs[1])

averageShorts = 0.0

averageShorts := nz(averageShorts[1])

if longCondition

totalLongs := totalLongs + last_open_longCondition

totalShorts := 0.0

if shortCondition

totalLongs := 0.0

totalShorts := totalShorts + last_open_shortCondition

averageLongs := totalLongs / sectionLongConditions

averageShorts := totalShorts / sectionShortConditions

/////////////////////////////////

//======[ Trailing Stop ]======//

/////////////////////////////////

isTS = input(false, "Trailing Stop")

tsi = input(100, "Activate Trailing Stop Price (%). Divided by 100 (1 = 0.01%)") / 100

ts = input(100, "Trailing Stop (%). Divided by 100 (1 = 0.01%)") / 100

last_high = na

last_low = na

last_high_short = na

last_low_short = na

last_high := not in_longCondition ? na : in_longCondition and (na(last_high[1]) or high > nz(last_high[1])) ? high : nz(last_high[1])

last_high_short := not in_shortCondition ? na : in_shortCondition and (na(last_high[1]) or high > nz(last_high[1])) ? high : nz(last_high[1])

last_low := not in_shortCondition ? na : in_shortCondition and (na(last_low[1]) or low < nz(last_low[1])) ? low : nz(last_low[1])

last_low_short := not in_longCondition ? na : in_longCondition and (na(last_low[1]) or low < nz(last_low[1])) ? low : nz(last_low[1])

long_ts = isTS and not na(last_high) and low <= last_high - last_high / 100 * ts and longCondition == 0 and last_high >= averageLongs + averageLongs / 100 * tsi

short_ts = isTS and not na(last_low) and high >= last_low + last_low / 100 * ts and shortCondition == 0 and last_low <= averageShorts - averageShorts/ 100 * tsi

///////////////////////////////

//======[ Take Profit ]======//

///////////////////////////////

isTP = input(true, "Take Profit")

tp = input(125, "Take Profit (%). Divided by 100 (1 = 0.01%)") / 100

long_tp = isTP and close > averageLongs + averageLongs / 100 * tp and not longCondition

short_tp = isTP and close < averageShorts - averageShorts / 100 * tp and not shortCondition

/////////////////////////////

//======[ Stop Loss ]======//

/////////////////////////////

isSL = input(true, "Stop Loss")

sl = input(140, "Stop Loss (%). Divided by 100 (1 = 0.01%)") / 100

long_sl = isSL and close < averageLongs - averageLongs / 100 * sl and longCondition == 0

short_sl = isSL and close > averageShorts + averageShorts / 100 * sl and shortCondition == 0

/////////////////////////////////

//======[ Close Signals ]======//

/////////////////////////////////

longClose = long_tp or long_sl or long_ts ? 1 : 0

shortClose = short_tp or short_sl or short_ts ? 1: 0

///////////////////////////////

//======[ Plot Colors ]======//

///////////////////////////////

longCloseCol = na

shortCloseCol = na

longCloseCol := long_tp ? purple : long_sl ? maroon : long_ts ? blue : longCloseCol[1]

shortCloseCol := short_tp ? purple : short_sl ? maroon : short_ts ? blue : shortCloseCol[1]

tpColor = isTP and in_longCondition ? purple : isTP and in_shortCondition ? purple : white

slColor = isSL and in_longCondition ? red : isSL and in_shortCondition ? red : white

//////////////////////////////////

//======[ Strategy Plots ]======//

//////////////////////////////////

plot(isTS and in_longCondition ? averageLongs + averageLongs / 100 * tsi : na, "Long Trailing Activate", blue, style=3, linewidth=2)

plot(isTS and in_longCondition and last_high >= averageLongs + averageLongs / 100 * tsi ? last_high - last_high / 100 * ts : na, "Long Trailing", fuchsia, style=2, linewidth=3)

plot(isTS and in_shortCondition ? averageShorts - averageShorts/ 100 * tsi : na, "Short Trailing Activate", blue, style=3, linewidth=2)

plot(isTS and in_shortCondition and last_low <= averageShorts - averageShorts/ 100 * tsi ? last_low + last_low / 100 * ts : na, "Short Trailing", fuchsia, style=2, linewidth=3)

plot(isTP and in_longCondition and last_high < averageLongs + averageLongs / 100 * tp ? averageLongs + averageLongs / 100 * tp : na, "Long TP", tpColor, style=3, linewidth=2)

plot(isTP and in_shortCondition and last_low > averageShorts - averageShorts / 100 * tp ? averageShorts - averageShorts / 100 * tp : na, "Short TP", tpColor, style=3, linewidth=2)

plot(isSL and in_longCondition and last_low_short > averageLongs - averageLongs / 100 * sl ? averageLongs - averageLongs / 100 * sl : na, "Long SL", slColor, style=3, linewidth=2)

plot(isSL and in_shortCondition and last_high_short < averageShorts + averageShorts / 100 * sl ? averageShorts + averageShorts / 100 * sl : na, "Short SL", slColor, style=3, linewidth=2)

///////////////////////////////

//======[ Alert Plots ]======//

///////////////////////////////

// plot(longCondition, "Long", green)

// plot(shortCondition, "Short", red)

// plot(longClose, "Long Close", longCloseCol)

// plot(shortClose, "Short Close", shortCloseCol)

///////////////////////////////////

//======[ Reset Variables ]======//

///////////////////////////////////

if longClose or not in_longCondition

averageLongs := 0

totalLongs := 0.0

sectionLongs := 0

sectionLongConditions := 0

if shortClose or not in_shortCondition

averageShorts := 0

totalShorts := 0.0

sectionShorts := 0

sectionShortConditions := 0

////////////////////////////////////////////

//======[ Strategy Entry and Exits ]======//

////////////////////////////////////////////

if testPeriod()

strategy.entry("Long", 1, when=longCondition)

strategy.entry("Short", 0, when=shortCondition)

strategy.close("Long", when=longClose)

strategy.close("Short", when=shortClose)

- Estrategia de cruce de la media móvil doble

- Estrategia de pérdida de detención de tracción ajustable ATR

- Estrategia de filtro de tendencia de media móvil doble de ancho de banda de Bollinger

- Estrategia de suspensión de pérdidas por desnivel

- Las bandas de Bollinger y la estrategia de los indicadores RSI

- estrategia comercial a corto plazo

- Tendencia de la línea de balance de Ichimoku después de la estrategia

- Estrategia de ruptura de la doble franja EMA

- Estrategia de negociación de ruptura contraria

- Estrategia de fijación de Williams VIX

- Estrategia de rotación de impulso de múltiples factores

- Se aplican las siguientes medidas:

- Tendencia de la doble estrategia de media móvil

- Estrategia de escape de Glory Hole

- Estrategia de cruce de promedio móvil de Heiken Ashi con filtro MACD V3

- Estrategia de negociación del RSI en el ciclo transversal

- Estrategia de reversión de eje mejorada de SuperTrend

- Análisis de la estrategia de arbitraje de impulso

- Estrategia de las bandas de Bollinger para la inversión media

- Estrategia de negociación de media móvil de regresión lineal