Estrategia de negociación de media móvil ajustada por volatilidad

El autor:¿ Qué pasa?, Fecha: 2023-11-07 17:18:05Las etiquetas:

Resumen general

Esta estrategia utiliza una combinación de la media móvil T3, el indicador ATR y Heikin Ashi para identificar señales de compra y venta, y utiliza el ATR para calcular los niveles de stop loss y take profit para la tendencia después de la negociación.

Análisis de principios

Cálculos de los indicadores

-

Promedio móvil de T3: Calcula una media móvil suavizada de T3 (período por defecto 100) para determinar la dirección de la tendencia

-

En el caso de las entidades de crédito, el importe de las pérdidas de los activos de crédito se calcula en función de la variación de las pérdidas de crédito.

-

En el caso de los activos financieros, el valor de los activos financieros de la entidad no se calcula en función de la volatilidad de los precios.

La lógica del comercio

-

Signales de compra: Se activan cuando el cierre se cruza por encima de la parada trasera de ATR y está por debajo de la media móvil T3

-

Signales de venta: Se activan cuando el cierre se cruza por debajo de la parada de seguimiento ATR y está por encima de la media móvil T3.

-

Precio de transferencia de la pérdida/beneficio: después de la entrada, los precios de transferencia de la pérdida y del beneficio se calculan sobre la base del ATR y de la relación riesgo/beneficio definida por el usuario.

Entrada y salida

-

En el caso de las entidades de crédito, el importe de las pérdidas se calculará en función de las pérdidas anuales y de las pérdidas anuales.

-

En el caso de las entidades de crédito, el importe de las pérdidas se calculará en función de la relación entre el riesgo y la rentabilidad.

-

Salida cuando el precio alcanza los niveles de stop loss o take profit

Análisis de ventajas

Respuesta rápida

El período de impago de la media móvil T3 es de 100, más sensible que las medias móviles típicas para reaccionar más rápidamente a los cambios de precios

Control de riesgos

El ATR se mueve con la volatilidad del mercado para evitar ser detenido.

La tendencia sigue

ATR trailing stop sigue la tendencia, evita la salida prematura incluso durante los retrocesos a corto plazo

Optimización de parámetros

Los períodos tanto para el T3 como para el ATR pueden optimizarse para diferentes mercados para mejorar la solidez

Análisis de riesgos

Pérdida de equilibrio

Los movimientos de precios severos pueden penetrar el stop loss causando pérdidas.

Inversión de la tendencia

Pérdidas posibles si la tendencia se invierte y el precio cruza la parada de seguimiento.

Optimización sobreajuste

La optimización de parámetros corre el riesgo de sobreajustar los datos históricos limitados.

Oportunidades de mejora

-

Probar diferentes períodos de media móvil T3 para encontrar el equilibrio óptimo de sensibilidad y estabilidad

-

Optimizar el período de ATR para encontrar el mejor control del riesgo y la tendencia después del equilibrio

-

Incorporar RSI, MACD para evitar operaciones incorrectas en los puntos de inflexión

-

Aprendizaje automático para parámetros automatizados óptimos, reduciendo el sesgo manual

-

Añadir reglas de dimensionamiento de posiciones para un mejor control del riesgo

Resumen de las actividades

Esta estrategia combina las ventajas del T3 y el ATR para permitir una respuesta rápida con control de riesgos. Las mejoras adicionales en la estabilidad y la eficiencia son posibles a través de la optimización de parámetros y filtros adicionales.

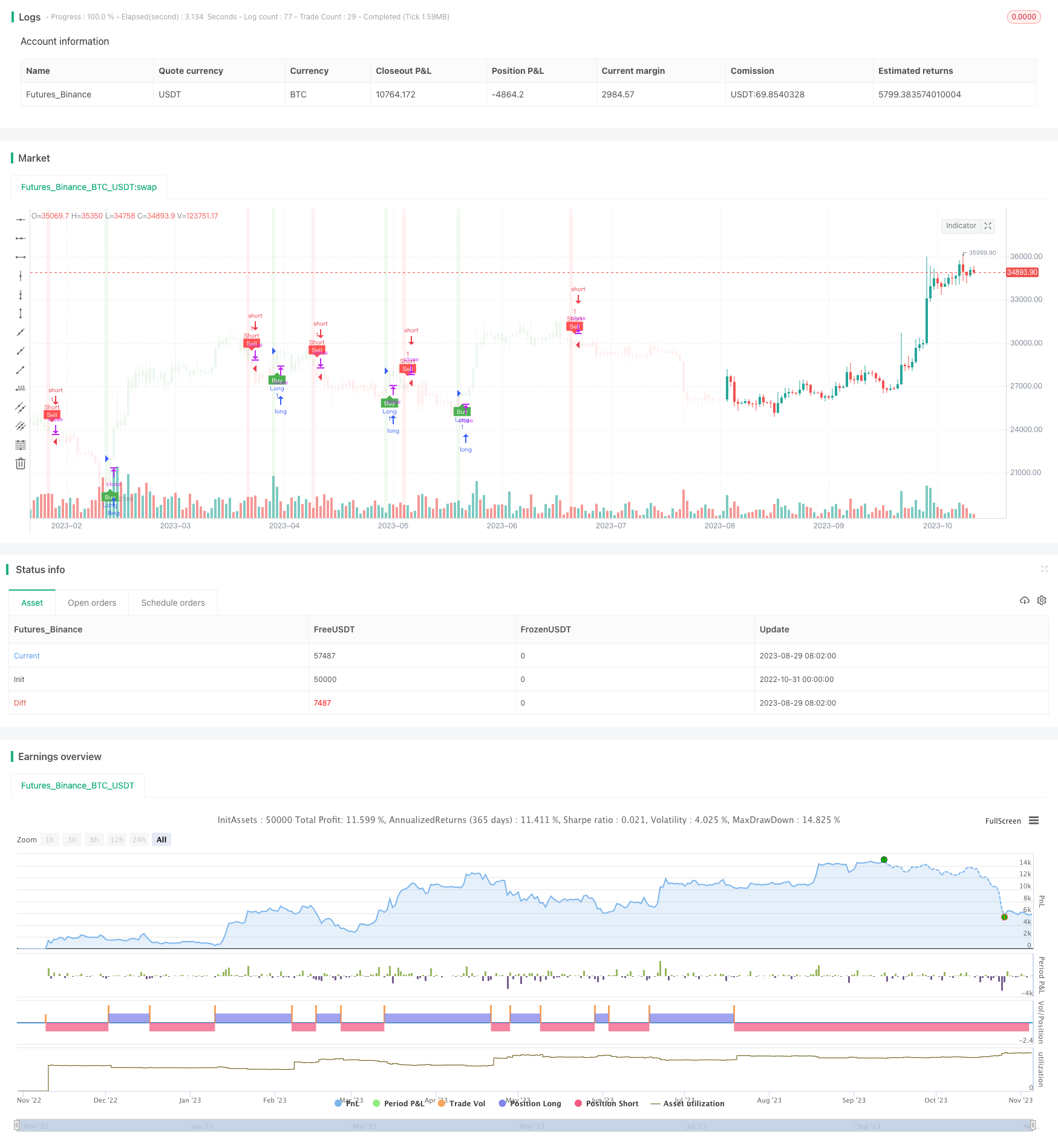

/*backtest

start: 2022-10-31 00:00:00

end: 2023-11-06 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title='UT Bot Alerts (QuantNomad) Strategy w/ NinjaView', overlay=true)

T3 = input(100)//600

// Input for Long Settings

// Input for Long Settings

xPrice3 = close

xe1 = ta.ema(xPrice3, T3)

xe2 = ta.ema(xe1, T3)

xe3 = ta.ema(xe2, T3)

xe4 = ta.ema(xe3, T3)

xe5 = ta.ema(xe4, T3)

xe6 = ta.ema(xe5, T3)

b3 = 0.7

c1 = -b3*b3*b3

c2 = 3*b3*b3+3*b3*b3*b3

c3 = -6*b3*b3-3*b3-3*b3*b3*b3

c4 = 1+3*b3+b3*b3*b3+3*b3*b3

nT3Average = c1 * xe6 + c2 * xe5 + c3 * xe4 + c4 * xe3

//plot(nT3Average, color=color.white, title="T3")

// Buy Signal - Price is below T3 Average

buySignal3 = xPrice3 < nT3Average

sellSignal3 = xPrice3 > nT3Average

// Inputs

a = input(1, title='Key Value. "This changes the sensitivity"')

c = input(50, title='ATR Period')

h = input(true, title='Signals from Heikin Ashi Candles')

riskRewardRatio = input(1, title='Risk Reward Ratio')

xATR = ta.atr(c)

nLoss = a * xATR

src = h ? request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, close, lookahead=barmerge.lookahead_off) : close

xATRTrailingStop = 0.0

iff_1 = src > nz(xATRTrailingStop[1], 0) ? src - nLoss : src + nLoss

iff_2 = src < nz(xATRTrailingStop[1], 0) and src[1] < nz(xATRTrailingStop[1], 0) ? math.min(nz(xATRTrailingStop[1]), src + nLoss) : iff_1

xATRTrailingStop := src > nz(xATRTrailingStop[1], 0) and src[1] > nz(xATRTrailingStop[1], 0) ? math.max(nz(xATRTrailingStop[1]), src - nLoss) : iff_2

pos = 0

iff_3 = src[1] > nz(xATRTrailingStop[1], 0) and src < nz(xATRTrailingStop[1], 0) ? -1 : nz(pos[1], 0)

pos := src[1] < nz(xATRTrailingStop[1], 0) and src > nz(xATRTrailingStop[1], 0) ? 1 : iff_3

xcolor = pos == -1 ? color.red : pos == 1 ? color.green : color.blue

ema = ta.ema(src, 1)

above = ta.crossover(ema, xATRTrailingStop)

below = ta.crossunder(ema, xATRTrailingStop)

buy = src > xATRTrailingStop and above

sell = src < xATRTrailingStop and below

barbuy = src > xATRTrailingStop

barsell = src < xATRTrailingStop

plotshape(buy, title='Buy', text='Buy', style=shape.labelup, location=location.belowbar, color=color.new(color.green, 0), textcolor=color.new(color.white, 0), size=size.tiny)

plotshape(sell, title='Sell', text='Sell', style=shape.labeldown, location=location.abovebar, color=color.new(color.red, 0), textcolor=color.new(color.white, 0), size=size.tiny)

barcolor(barbuy ? color.new(color.green, 90) : na)

barcolor(barsell ? color.new(color.red, 90) : na)

var float entryPrice = na

var float takeProfitLong = na

var float stopLossLong = na

var float takeProfitShort = na

var float stopLossShort = na

if buy and buySignal3

entryPrice := src

takeProfitLong := entryPrice + nLoss * riskRewardRatio

stopLossLong := entryPrice - nLoss

takeProfitShort := na

stopLossShort := na

if sell and sellSignal3

entryPrice := src

takeProfitShort := entryPrice - nLoss * riskRewardRatio

stopLossShort := entryPrice + nLoss

takeProfitLong := na

stopLossLong := na

// Strategy order conditions

acct = "Sim101"

ticker = "ES 12-23"

qty = 1

OCOMarketLong = '{ "alert": "OCO Market Long", "account": "' + str.tostring(acct) + '", "ticker": "' + str.tostring(ticker) + '", "qty": "' + str.tostring(qty) + '", "take_profit_price": "' + str.tostring(takeProfitLong) + '", "stop_price": "' + str.tostring(stopLossLong) + '", "tif": "DAY" }'

OCOMarketShort = '{ "alert": "OCO Market Short", "account": "' + str.tostring(acct) + '", "ticker": "' + str.tostring(ticker) + '", "qty": "' + str.tostring(qty) + '", "take_profit_price": "' + str.tostring(takeProfitShort) + '", "stop_price": "' + str.tostring(stopLossShort) + '", "tif": "DAY" }'

CloseAll = '{ "alert": "Close All", "account": "' + str.tostring(acct) + '", "ticker": "' + str.tostring(ticker) + '" }'

strategy.entry("Long", strategy.long, when=buy ,alert_message=OCOMarketLong)

strategy.entry("Short", strategy.short, when=sell , alert_message=OCOMarketShort)

// Setting the take profit and stop loss for long trades

strategy.exit("Take Profit/Stop Loss", "Long", stop=stopLossLong, limit=takeProfitLong,alert_message=CloseAll)

// Setting the take profit and stop loss for short trades

strategy.exit("Take Profit/Stop Loss", "Short", stop=stopLossShort, limit=takeProfitShort,alert_message=CloseAll)

// Plot trade setup boxes

bgcolor(buy ? color.new(color.green, 90) : na, transp=0, offset=-1)

bgcolor(sell ? color.new(color.red, 90) : na, transp=0, offset=-1)

longCondition = buy and not na(entryPrice)

shortCondition = sell and not na(entryPrice)

var line longTakeProfitLine = na

var line longStopLossLine = na

var line shortTakeProfitLine = na

var line shortStopLossLine = na

if longCondition

longTakeProfitLine := line.new(bar_index, takeProfitLong, bar_index + 1, takeProfitLong, color=color.green, width=2)

longStopLossLine := line.new(bar_index, stopLossLong, bar_index + 1, stopLossLong, color=color.red, width=2)

label.new(bar_index + 1, takeProfitLong, str.tostring(takeProfitLong, "#.#####"), color=color.green, style=label.style_none, textcolor=color.green, size=size.tiny)

label.new(bar_index + 1, stopLossLong, str.tostring(stopLossLong, "#.#####"), color=color.red, style=label.style_none, textcolor=color.red, size=size.tiny)

if shortCondition

shortTakeProfitLine := line.new(bar_index, takeProfitShort, bar_index + 1, takeProfitShort, color=color.green, width=2)

shortStopLossLine := line.new(bar_index, stopLossShort, bar_index + 1, stopLossShort, color=color.red, width=2)

label.new(bar_index + 1, takeProfitShort, str.tostring(takeProfitShort, "#.#####"), color=color.green, style=label.style_none, textcolor=color.green, size=size.tiny)

label.new(bar_index + 1, stopLossShort, str.tostring(stopLossShort, "#.#####"), color=color.red, style=label.style_none, textcolor=color.red, size=size.tiny)

alertcondition(buy, 'UT Long', 'UT Long')

alertcondition(sell, 'UT Short', 'UT Short')

- Divergencia alcista Estrategia de búsqueda de operaciones a corto plazo y largo plazo

- Una estrategia de Stop Loss y Take Profit basada en indicadores

- Estrategia de negociación de inversión de media móvil doble

- Se trata de un tipo de cambio de mercado que se calcula en función de los tipos de cambio.

- Estrategia de ruptura de la volatilidad

- Estrategia de negociación de ruptura del canal de Donchian

- Estrategia de ruptura del índice de rentabilidad de nivel verdadero

- Estrategia de ruptura de reversión de los índices de volatilidad

- Estrategia parabólica SAR Dinámica Triple SMMA

- Estrategia de intercambio de SMA

- Estrategia de ruptura de impulso

- Estrategia de negociación corta en tendencia bajista

- Estrategia de negociación de divisas basada en la EMA de escalones

- Estrategia de inversión de doble sombra

- Estrategia para el avance de la RSI doble y rápida

- Estrategia de compra y venta del casco de cruce de plazos

- Estrategia de seguimiento de tendencias de impulso

- Reglas de negociación caóticas Estrategia Stop Loss

- VWMA y ATR Seguir la tendencia de la estrategia

- KST EMA Tendencia de impulso siguiendo la estrategia