Estrategia de tendencia de impulso

El autor:¿ Qué pasa?, Fecha: 2024-01-26 11:45:55Las etiquetas:

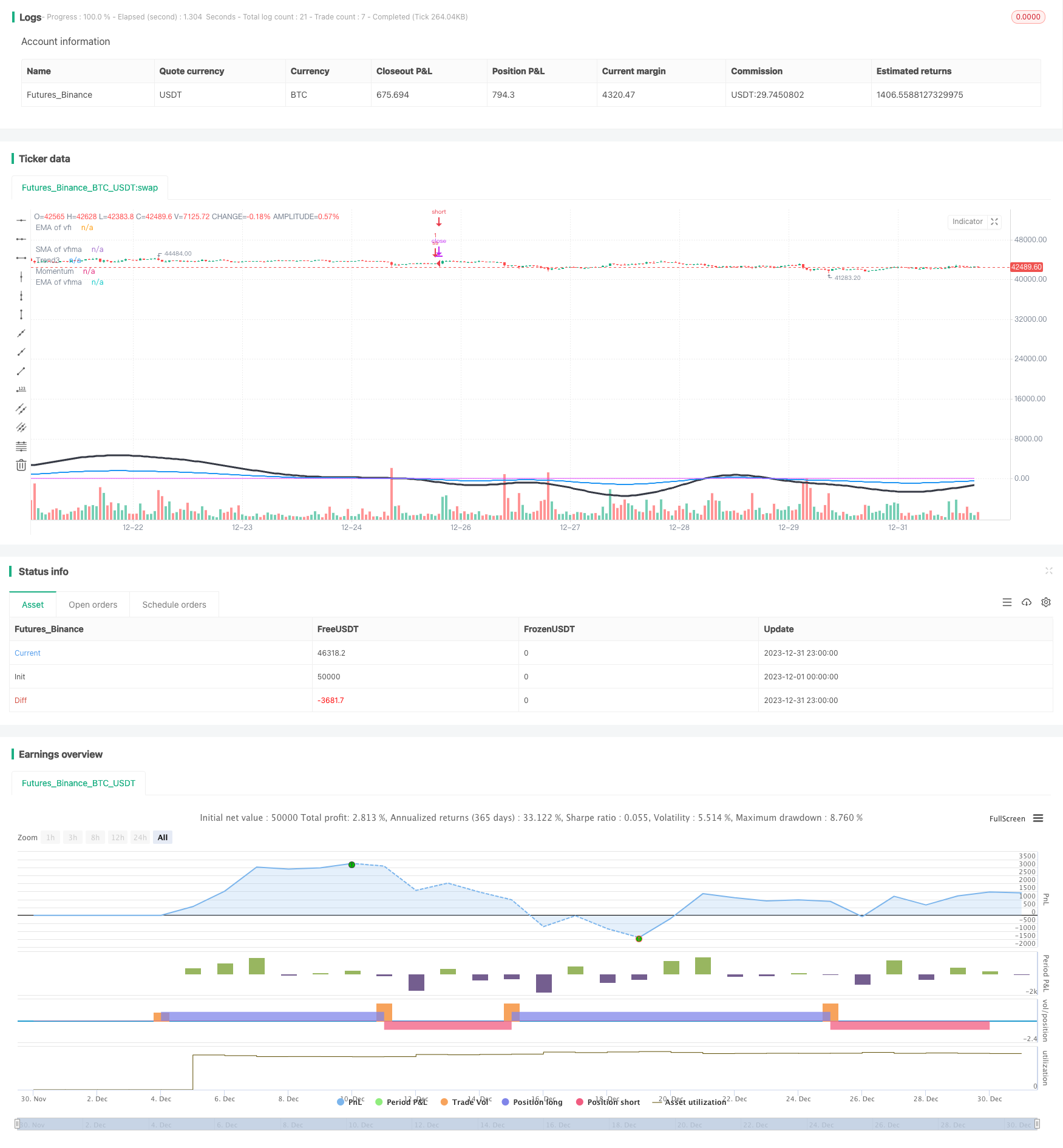

Resumen general

Esta estrategia combina varios indicadores técnicos como la media móvil, el índice de fuerza relativa (IRR), el índice de fluctuación de volumen (VFI) y el índice de fuerza real (ITS) para determinar el impulso general y la tendencia del mercado y capturar los movimientos de precios a medio y largo plazo.

Estrategia lógica

-

Calcule los promedios móviles del RSI de línea rápida (7 días), el RSI de línea normal (14 días) y el RSI de línea lenta (50 días) para determinar la tendencia y el impulso del RSI.

-

Calcular las VFI y las medias móviles de VFI EMA (25 días) y VFI SMA (25 días) para medir la entrada y salida de fondos.

-

Calcular la relación entre la media móvil a largo plazo y la media móvil a corto plazo de la ETI para determinar la fuerza de la tendencia del mercado.

-

Integrar los resultados de los indicadores de rentabilidad, los indicadores de rentabilidad y las ETI para obtener la dirección general del impulso del mercado.

-

Tomar posición corta cuando se detecta un impulso descendente.

Análisis de ventajas

-

La combinación de múltiples indicadores permite una medición más completa y precisa del impulso y la tendencia generales del mercado.

-

Las VFI reflejan el flujo de fondos del mercado, evitando el comercio contra tendencia.

-

La ETI filtra las perturbaciones del mercado, haciendo que las señales sean más fiables.

-

En general, la estrategia tiene una alta confiabilidad y una buena tasa de ganancia.

Análisis de riesgos

-

Se requiere un ajuste complejo de parámetros para obtener resultados óptimos de la configuración de múltiples indicadores.

-

Reglas de entrada y salida sencillas que no pueden capitalizar plenamente la información del indicador, propensas a pérdidas de reversión a corto plazo.

-

Susceptible a señales falsas y pequeñas pérdidas de retroceso en mercados variados y agitados.

Direcciones de optimización

-

Optimizar las combinaciones de indicadores para encontrar los mejores parámetros.

-

Mejorar las normas de salida basadas en las condiciones de los indicadores para detectar las reversiones.

-

Construir mecanismos de protección de las ganancias para reducir las pérdidas por chockiness.

Resumen de las actividades

Esta estrategia combina múltiples indicadores para medir el impulso general del mercado y toma posiciones cortas cuando se identifica un impulso a la baja. Tiene una fiabilidad relativamente alta pero reglas de entrada / salida simples que no pueden utilizar completamente la información del indicador.

]

//@version=2

//credit to LazyBear, Lewm444, and others for direct and indirect inputs/////////////////////////////////

//script is very rough, publishing more for collaborative input value than as a finished product/////////

strategy("Momo", overlay=true)

length = input( 50 )

overSold = input( 50 )

overBought = input( 65 )

price = ohlc4

/////////////////////////////////////////////////////macd/////////////////////////////////////////////////

fastLength = input(12)

slowlength = input(26)

MACDLength = input(9)

fast = 12, slow = 26

fastMA = ema(close, fast)

slowMA = ema(close, slow)

MACD = (fastMA - slowMA)

Msignal = (sma(MACD, 9))*40

//plot(Msignal, color=blue, linewidth=3)

/////////////////////////////////////////////////rsi spread/////////////////////////////////////////////////

source = price

RSIFast = rsi(source, input(7))

RSINorm = rsi(source, input(14))

RSISlow = rsi(source, input(50))

//plot(RSIFast, color=silver, style=area, histbase=50)

//plot(RSINorm, color=#98b8be, style=area, histbase=50)

//plot(RSISlow, color=#be9e98, style=area, histbase=50)

//plot(RSIFast, color=gray, style=line, linewidth=1)

//plot(RSINorm, color=purple, style=line, linewidth=2)

//plot(RSISlow, color=black, style=line, linewidth=3)

exponential = input(true, title="Exponential MA")

src = (RSIFast)

ma05 = exponential ? ema(src, 05) : sma(src, 05)

ma30 = exponential ? ema(src, 30) : sma(src, 30)

ma50 = exponential ? ema(src, 50) : sma(src, 50)

ma70 = exponential ? ema(src, 70) : sma(src, 70)

ma90 = exponential ? ema(src, 90) : sma(src, 90)

ma100 = exponential ? ema(src, 100) : sma(src, 100)

exponential1 = input(true, title="Exponential MA")

src1 = (RSINorm)

ma051 = exponential1 ? ema(src1, 05) : sma(src1, 05)

ma301 = exponential1 ? ema(src1, 30) : sma(src1, 30)

ma501 = exponential1 ? ema(src1, 50) : sma(src1, 50)

ma701 = exponential1 ? ema(src1, 70) : sma(src1, 70)

ma901 = exponential1 ? ema(src1, 90) : sma(src1, 90)

ma1001 = exponential1 ? ema(src1, 100) : sma(src1, 100)

exponential2 = input(true, title="Exponential MA")

src2 = (RSINorm)

ma052 = exponential2 ? ema(src2, 05) : sma(src2, 05)

ma302 = exponential2 ? ema(src2, 30) : sma(src2, 30)

ma502 = exponential2 ? ema(src2, 50) : sma(src2, 50)

ma702 = exponential2 ? ema(src2, 70) : sma(src2, 70)

ma902 = exponential2 ? ema(src2, 90) : sma(src2, 90)

ma1002 = exponential2 ? ema(src2, 100) : sma(src2, 100)

////////////////////////////////////////////////vfi by LazyBear, modified////////////////////////////////////

VFIlength = input(130, title="VFI length")

coef = input(0.2)

vcoef = input(2.5, title="Max. vol. cutoff")

signalLength=input(10)

signalLength2 = input(100)

smoothVFI=input(false, type=bool)

ma(x,y) => smoothVFI ? sma(x,y) : x

typical=hlc3

inter = log( typical ) - log( typical[1] )

vinter = stdev(inter, 30 )

cutoff = coef * vinter * close

vave = sma( volume, VFIlength )[1]

vmax = vave * vcoef

vc = iff(volume < vmax, volume, vmax) //min( volume, vmax )

mf = typical - typical[1]

vcp = iff( mf > cutoff, vc, iff ( mf < -cutoff, -vc, 0 ) )

vfi = ma(sum( vcp , VFIlength )/vave, 3)

vfima = ema( vfi, 25 )

vfimaS = (sma(vfima, 25))

zima = ema( vfima, signalLength2 )

d=vfi-vfima

vfi_avg = avg(vfi, vfima, vfimaS)

vfi_avgS = (sma(vfi_avg,5))

plot( zima, title="EMA of vfima", color=fuchsia, linewidth=1)

plot( vfimaS, title="SMA of vfima", color=blue, linewidth=1)

plot( vfima , title="EMA of vfi", color=black, linewidth=1)

//plot( vfi, title="vfi", color=green,linewidth=1)

//plot( vfi_avg, title="vfi_avg", color=blue, linewidth=2)

//plot( vfi_avgS, title="vfi_avgS", color=maroon, linewidth=2)

/////////////////////////////////////////////////////tsi////////////////////////////////////////////////

long2 = input(title="Long Length", defval=24)

short2 = input(title="Short Length", defval=7)

signal2 = input(title="Signal Length", defval=13)

pc = change(price)

double_smooth2(src, long2, short2) =>

fist_smooth2 = ema(src, long2)

ema(fist_smooth2, short2)

double_smoothed_pc2 = double_smooth2(pc, long2, short2)

double_smoothed_abs_pc2 = double_smooth2(abs(pc), long2, short2)

tsi_value2 = 60 * (double_smoothed_pc2 / double_smoothed_abs_pc2)

//plot( tsi_value2, title="tsi2", color=black, linewidth=1)

////////////////////////////////////////////////////////mjb////////////////////////////////////////////////

trendSignal = avg(tsi_value2, Msignal, vfi)*1.75

T1 = sma(trendSignal, 5)

T2 = ema(trendSignal, 25)

T3 = ema(T2, 25)

//plot( T1, title="Trend", color=red, linewidth=3)

plot( T3, title="Trend3", color=black, linewidth=3)

/////////////////////////////////////////////////////mjb////////////////////////////////////////////////

Momentum = avg (T3, vfimaS, vfima)

plot( Momentum, title="Momentum", color=blue, linewidth=2)

vrsi = rsi(price, length)

clearance = abs(zima - Msignal)

/////////////////////////////////////////////////////mjb////////////////////////////////////////////////

if (not na(vrsi))

if (zima > T3) and (clearance > 5) and (falling(zima, 1) == 1) and (zima > vfimaS) and (zima > vfima) and (falling(T3, 1) == 1) and (zima > 6)

strategy.entry("ss", strategy.short)

if (T3 > zima) and (rising(zima, 1) == 1)

strategy.entry("Zcover", strategy.long)

if (strategy.openprofit > 750) and (rising(T2, 1) == 1) and (T2 > 10)

strategy.entry("ProfitTake", strategy.long)

// strategy.risk.allow_entry_in(strategy.direction.short)

// strategy.risk.max_intraday_loss(2000, strategy.cash)

- Estrategia de ruptura dinámica de Bollinger

- Estrategia de media móvil de retroceso de dos años

- Estrategia de negociación de media móvil doble

- Sistema de seguimiento de tendencias de reequilibrio dinámico de posición

- Estrategia de inversión abierta diaria

- Estrategia de negociación de la SMA de Golden Cross

- Estrategia de la media móvil de la Cruz Dorada

- Estrategia de negociación de criptomonedas MACD

- Estrategia a corto plazo de regresión lineal y media móvil doble

- Estrategia de impulso estocástico de triple superposición

- Estrategia cuantitativa de cruce de la media móvil de impulso

- Estrategia combinada de doble inversión de la media móvil y de ATR Trailing Stop

- Estrategia de negociación de futuros de Martingale apalancada

- Estrategia de retroceso del impulso

- Predicción de doble candelero Estrategia de cierre

- Estrategia de negociación de supertrend de seguimiento estocástico

- Tendencia de la banda oscilante de doble inversión siguiendo la estrategia

- Estrategia de tendencia basada en el DMI y el RSI

- Estrategia de oscilación cuantitativa de soporte y resistencia