Estrategia de arbitraje transversal basada en múltiples indicadores

El autor:¿ Qué pasa?, Fecha: 2024-01-29 11:10:33Las etiquetas:

Resumen general

Esta estrategia utiliza una combinación de tres indicadores técnicos diferentes para construir una estrategia de arbitraje transversal que captura las tendencias de precios en diferentes plazos de tiempo para lograr rendimientos excesivos de bajo riesgo.

Estrategia lógica

Los tres indicadores técnicos utilizados en esta estrategia son Keltner Channel (KC), Volatility Stop (Vstop) y Williams Alligator (WAE). El canal de Keltner se utiliza para determinar si los precios están fuera del rango del canal y, por lo tanto, generar señales comerciales.

-

Cuando el precio es más alto que el carril superior del canal de Keltner, se considera una señal alcista.

-

La posición de stop loss se establece en función de la volatilidad de los precios y el ancho del canal, y se puede ajustar dinámicamente para garantizar una posición de stop loss, evitando al mismo tiempo posiciones de stop loss excesivamente conservadoras.

-

El indicador Williams Alligator juzga si los precios están en una fuerte tendencia alcista o bajista calculando el ancho del canal MACD y la banda de Bollinger.

Al combinar estos tres indicadores, las señales a través de diferentes marcos de tiempo se validan entre sí. Esto reduce la probabilidad de error de juicio y construye una lógica de estrategia optimizada.

Análisis de ventajas

La mayor ventaja de esta estrategia es la precisión de las señales de negociación proporcionadas por la combinación de múltiples indicadores. Los tres indicadores funcionan en diferentes marcos de tiempo y se validan entre sí, lo que puede reducir efectivamente la probabilidad de error de juicio y mejorar la precisión de las señales. Además, la configuración de Volatility Stop es dinámica y puede ajustar la posición de stop loss de acuerdo con la volatilidad en tiempo real para controlar aún más los riesgos.

En comparación con las estrategias de un solo indicador, esta estrategia combinada puede proporcionar señales comerciales más precisas y eficientes.

Análisis de riesgos

El principal riesgo de esta estrategia es que la configuración inadecuada de parámetros puede causar sobreajuste. Los tres indicadores tienen 8 parámetros en total. La configuración inadecuada puede afectar negativamente a la estrategia. Además, la relación de peso entre los indicadores también debe configurarse correctamente, de lo contrario las señales pueden neutralizarse entre sí y volverse inválidas.

Para reducir estos riesgos, la adaptabilidad a diferentes entornos de mercado debe considerarse plenamente durante la configuración de parámetros, y la combinación óptima de parámetros debe ajustarse a través del análisis de backtesting. Además, ajuste adecuadamente los pesos entre los indicadores para garantizar que las señales comerciales puedan activarse de manera efectiva. Cuando ocurran pérdidas consecutivas, considere reducir el tamaño de la posición para controlar las pérdidas.

Direcciones de optimización

El espacio de optimización de esta estrategia se centra principalmente en dos aspectos: ajuste de parámetros y mejora de las estrategias de stop loss.

-

Elegir parámetros de indicadores de manera más científica y optimizar las combinaciones de parámetros. Los algoritmos se pueden utilizar para encontrar los parámetros óptimos con objetivos como la maximización del rendimiento y la minimización del riesgo.

-

Mejorar la estrategia de stop loss para reducir aún más las pérdidas de stop innecesarias al tiempo que se garantiza la stop loss, mejorando así la tasa de ganancia.

-

Optimizar los pesos entre los indicadores y la lógica de los juicios de señales comerciales para reducir la tasa de errores de juicio.

-

Trate de introducir modelos de aprendizaje automático para lograr la optimización automática de parámetros o utilice programación de aprendizaje de refuerzo profundo para la evaluación y mejora de la estrategia.

Resumen de las actividades

Esta estrategia construye un sistema de arbitraje de ciclo cruzado a través de la combinación de Keltner Channel, Volatility Stop y Williams Alligator. La combinación de múltiples indicadores mejora la precisión de la señal y controla los riesgos de stop loss dinámicos.

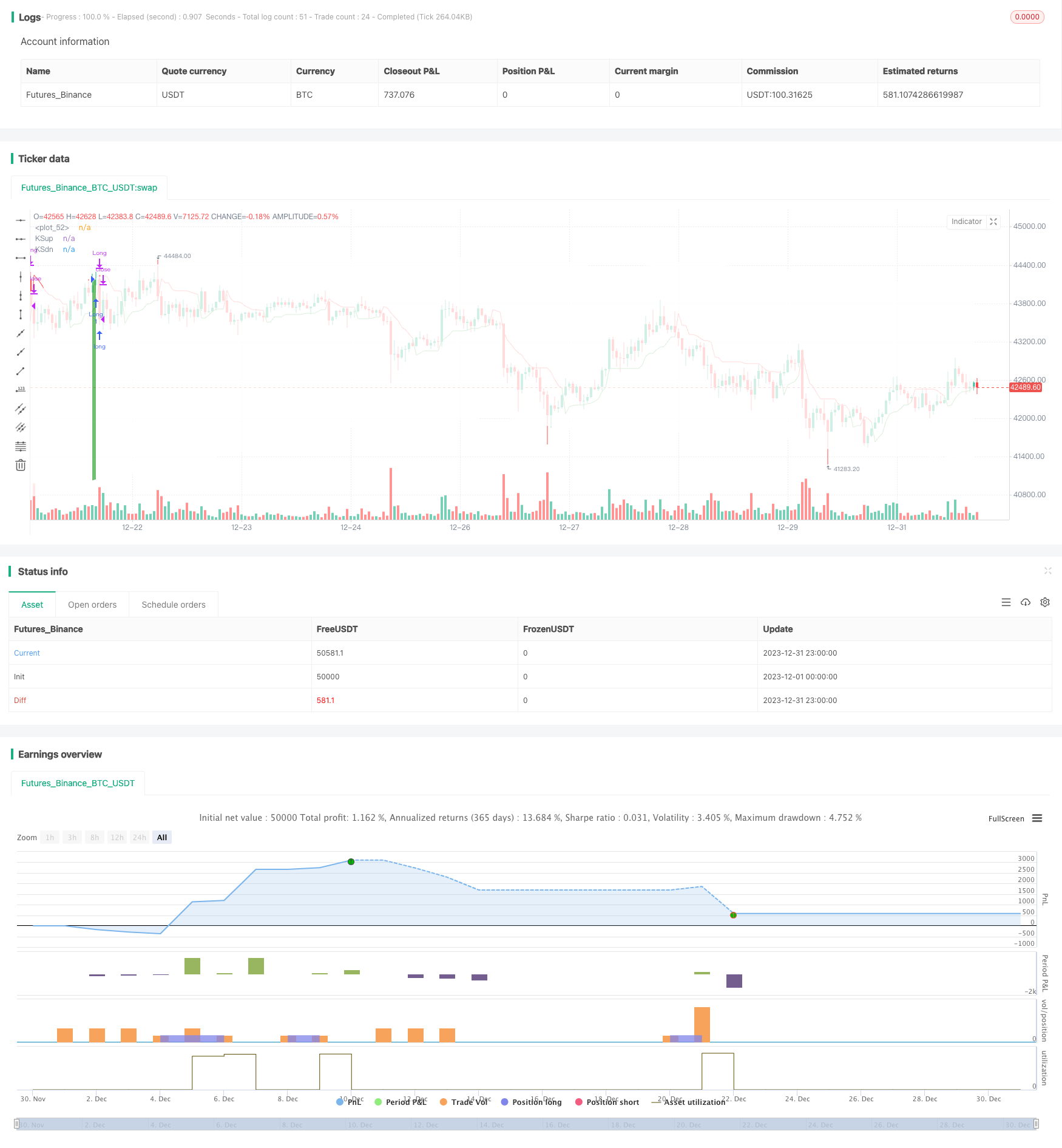

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("QuarryLake", overlay=true) ///Ultilized modified full kelly for this strategy = 36%

///Keltner channel///

nPeriod = input(title="Keltner Period", type=input.integer, defval=200, minval=1)

Mult = input(title="Keltner Mult", type=input.integer, defval=5, minval=1)

xPrice = ema(hlc3, nPeriod)

xMove = ema(high - low, nPeriod)

xMoveMult = xMove * Mult

xUpper = xPrice + xMoveMult

xLower = xPrice - xMoveMult

// plot(xPrice, color=red, title="KSmid")

p1 = plot(xUpper, color=color.white, title="KSup")

p2 = plot(xLower, color=color.white, title="KSdn")

fill(p1, p2, color=close > xUpper ? color.green : close < xLower ? color.red : color.white)

kclongcondition = close > xUpper

kcshortcondition = close < xLower

kccloselongcondition = crossunder(close, xUpper)

kccloseshortcondition = crossover(close, xLower)

///Volatility Stop///

length = input(title="Vstop length", type=input.integer, defval=3, minval=1)

mult1 = 1.5

atr_ = atr(length)

max1 = 0.0

min1 = 0.0

is_uptrend_prev = false

stop = 0.0

vstop_prev = 0.0

vstop1 = 0.0

is_uptrend = false

is_trend_changed = false

max_ = 0.0

min_ = 0.0

vstop = 0.0

max1 := max(nz(max_[1]), close)

min1 := min(nz(min_[1]), close)

is_uptrend_prev := nz(is_uptrend[1], true)

stop := is_uptrend_prev ? max1 - mult1 * atr_ : min1 + mult1 * atr_

vstop_prev := nz(vstop[1])

vstop1 := is_uptrend_prev ? max(vstop_prev, stop) : min(vstop_prev, stop)

is_uptrend := close - vstop1 >= 0

is_trend_changed := is_uptrend != is_uptrend_prev

max_ := is_trend_changed ? close : max1

min_ := is_trend_changed ? close : min1

vstop := is_trend_changed ? is_uptrend ? max_ - mult1 * atr_ : min_ + mult1 * atr_ :

vstop1

plot(vstop, color=is_uptrend ? color.green : color.red, style=plot.style_line, linewidth=1)

vstoplongcondition = close > vstop

vstoplongclosecondition = crossunder(close, vstop)

vstopshortcondition = close < vstop

vstopshortclosecondition = crossover(close, vstop)

///Waddah Attar Explosion///

sensitivity = input(150, title="Sensitivity")

fastLength = input(20, title="FastEMA Length")

slowLength = input(40, title="SlowEMA Length")

channelLength = input(20, title="BB Channel Length")

mult = input(2.0, title="BB Stdev Multiplier")

DEAD_ZONE = nz(rma(tr(true), 100)) * 3.7

calc_macd(source, fastLength, slowLength) =>

fastMA = ema(source, fastLength)

slowMA = ema(source, slowLength)

fastMA - slowMA

calc_BBUpper(source, length, mult) =>

basis = sma(source, length)

dev = mult * stdev(source, length)

basis + dev

calc_BBLower(source, length, mult) =>

basis = sma(source, length)

dev = mult * stdev(source, length)

basis - dev

t1 = (calc_macd(close, fastLength, slowLength) -

calc_macd(close[1], fastLength, slowLength)) * sensitivity

t2 = (calc_macd(close[2], fastLength, slowLength) -

calc_macd(close[3], fastLength, slowLength)) * sensitivity

e1 = calc_BBUpper(close, channelLength, mult) -

calc_BBLower(close, channelLength, mult)

trendUp = t1 >= 0 ? t1 : 0

trendDown = t1 < 0 ? -1 * t1 : 0

waelongcondition = trendUp and trendUp > DEAD_ZONE and trendUp > e1

waeshortcondition = trendDown and trendDown > DEAD_ZONE and trendDown > e1

///Long Entry///

longcondition = kclongcondition and vstoplongcondition and waelongcondition

if longcondition

strategy.entry("Long", strategy.long)

///Long exit///

closeconditionlong = kccloselongcondition or vstoplongclosecondition

if closeconditionlong

strategy.close("Long")

///Short Entry///

shortcondition = kcshortcondition and vstopshortcondition and waeshortcondition

if shortcondition

strategy.entry("Short", strategy.short)

///Short exit///

closeconditionshort = kccloseshortcondition or vstopshortclosecondition

if closeconditionshort

strategy.close("Short")

///Free Hong Kong, the revolution of our time///

- Estrategia de salida del Canal de Donchian

- Estrategia de seguimiento de la tendencia de la media móvil

- Estrategia de negociación de la red de indicadores de IER

- Estrategia de negociación direccional con doble fondo

- Estrategia de scalping con confirmación de volumen y VWAP

- Las acciones de los bancos centrales de los Estados miembros que no cumplan los requisitos de la letra a) del artículo 4 del Reglamento (UE) n.o 575/2013 serán consideradas como activos de inversión.

- El impulso de la estrategia de la Cruz de Oro

- Estrategia de colisión de tres indicadores

- Estrategia de negociación de aprendizaje automático

- Estrategia de negociación cruzada de promedio móvil de punto de inflexión

- La estrategia de ruptura de la banda de Bollinger es una estrategia de persecución de impulso a largo plazo.

- Estrategia de negociación cuantitativa de victoria impecable basada en indicadores de doble BB y RSI

- Estrategia de Stop Loss y Take Profit basada en el RSI

- Estrategia de ruptura del canal de media móvil

- Estrategia de pruebas de desglose de tiempo fijo

- Estrategia MACD multi-marcos de tiempo optimizada en tiempo y espacio

- Estrategia de negociación cuantitativa basada en el índice de rentabilidad de las acciones y en las IFM

- Estrategia de negociación compuesta de múltiples indicadores

- Estrategia de negociación a corto plazo de la EMA cruzada

- Tendencia de seguir una estrategia basada en la suspensión dinámica de pérdidas del cruce de dos EMA