Estrategia de cruce entre las medias móviles múltiples

El autor:¿ Qué pasa?, Fecha: 2024-02-04 17:21:25Las etiquetas:

Resumen general

Esta estrategia calcula las líneas de promedio móvil de múltiples marcos de tiempo para determinar la tendencia a través de diferentes períodos. Va largo cuando el precio cruza los promedios móviles y va corto cuando el precio cruza por debajo de los promedios móviles. Además, se incorporan stop loss y take profit para equilibrar riesgos y rendimientos.

Principios

La estrategia se basa en los siguientes puntos clave:

-

Calcular las medias móviles simples de 21 días, 50 días, 100 días y 200 días.

-

Ir largo cuando el precio cruza cualquiera de los promedios móviles, y ir corto cuando cruza por debajo.

-

Establecer el stop loss cerca del precio más bajo de la barra anterior después de abrir posiciones largas y cerca del precio más alto después de abrir posiciones cortas.

-

Establecer objetivos de toma de ganancias por debajo del precio más bajo para los comprados y por encima del precio más alto para los cortos dentro de ciertos rangos.

-

Cierre posiciones cuando el precio alcance los niveles de stop loss o take profit.

Juzgar las tendencias a través de múltiples marcos de tiempo puede mejorar la confiabilidad de las señales comerciales y nos permite seguir las tendencias cuando son relativamente claras.

Ventajas

Las principales ventajas de esta estrategia son las siguientes:

-

Mejora de la fiabilidad de la señal con análisis de marcos de tiempo múltiples. Diferentes cruces de promedios móviles ayudan a filtrar algunas señales falsas y nos permiten operar en momentos de tendencia más claros.

-

Los paros dinámicos facilitan el control del riesgo. El cálculo de los paros basados en la acción del precio proporciona rangos razonables para limitar la pérdida máxima por operación.

-

La sintaxis Pine ofrece estructuras legibles para ajustar fácilmente los parámetros y optimizar.

-

Las cruces de promedio móvil son una idea de estrategia clásica que se puede implementar fácilmente en el comercio en vivo con el ajuste adecuado de parámetros.

Los riesgos

También hay algunos riesgos a tener en cuenta:

-

Los promedios móviles pueden producir señales mixtas y retraso, lo que conduce a señales comerciales inadecuadas.

-

Pérdida de exposición en mercados volátiles. Las pérdidas de parada pueden desencadenarse fácilmente en enormes brechas de precios o reversiones, incurriendo en grandes pérdidas.

-

Los parámetros inadecuados aumentan las pérdidas, las paradas demasiado amplias o las ganancias de toma ajustadas pueden aumentar la pérdida máxima por operación.

-

Los riesgos de tenencia a largo plazo: esta tendencia de seguir una estrategia no tiene en cuenta la rentabilidad a largo plazo y puede consumir un capital significativo con el tiempo.

-

Las diferencias reales de negociación: los costos de negociación, el deslizamiento, etc. pueden afectar a los rendimientos cuando se aplican en plataformas comerciales reales.

Soluciones:

-

Añadir confirmación de señal con otros indicadores como KDJ, MACD, etc.

-

Ajustar el ancho de parada en función de las condiciones del mercado para evitar el disparo prematuro.

-

Optimizar los parámetros y evaluar los rendimientos a largo plazo y las reducciones.

-

Prueba a fondo las estrategias en el comercio de papel y añade paradas manuales.

Oportunidades de mejora

Hay margen de mejora:

-

Añadir reglas cuantitativas de entrada y salida, por ejemplo, comprobar nuevos máximos y mínimos para garantizar que las operaciones se realicen con tendencias más claras.

-

Incorporar el tamaño de las posiciones y la gestión del riesgo.

-

Mejorar la validación de tendencias: utilizar indicadores como PRZ, ATR, DMI, etc. para filtrar y seleccionar las tendencias apropiadas.

-

Alterna períodos de retención largos y cortos. Establece paradas de retención en las ganancias para asegurar las ganancias.

-

Construir un grupo de acciones utilizando modelos de inversión de factores.

-

Añadir aprendizaje automático para el control de riesgos. Utilice LSTM, RNN, etc. para ayudar en el juicio y prevenir errores humanos.

Conclusión

Esta simple estrategia de cruce de promedios móviles ofrece una implementación fácil para seguir la tendencia. Las paradas dinámicas ayudan a controlar los riesgos. Pero existen algunas inexactitudes de la señal y riesgos de la sierra.

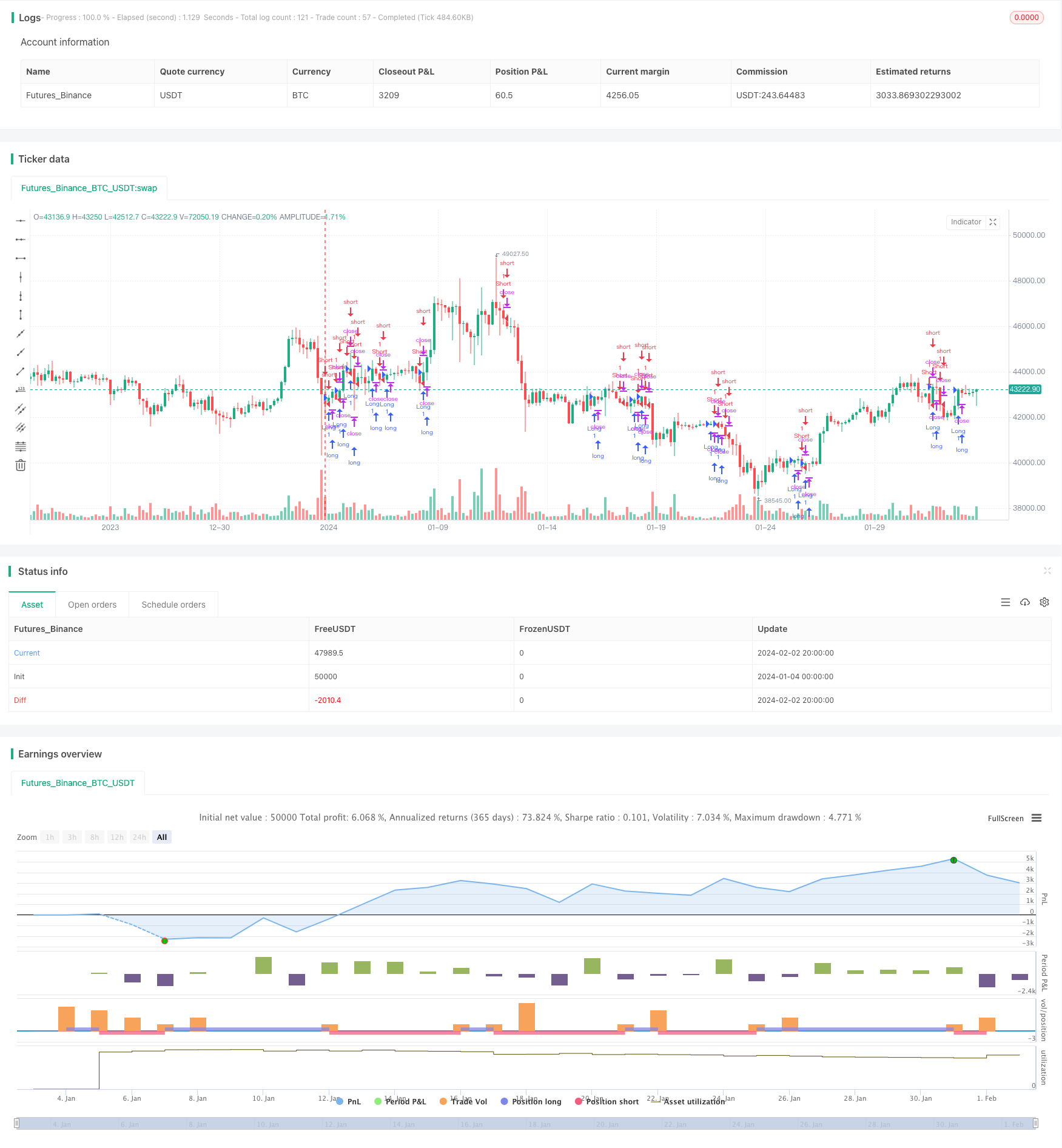

/*backtest

start: 2024-01-04 00:00:00

end: 2024-02-03 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("DolarBasar by AlperDursun", shorttitle="DOLARBASAR", overlay=true)

// Input for Moving Averages

ma21 = ta.sma(close, 21)

ma50 = ta.sma(close, 50)

ma100 = ta.sma(close, 100)

ma200 = ta.sma(close, 200)

// Calculate the lowest point of the previous candle for stop loss

lowestLow = ta.lowest(low, 2)

// Calculate the highest point of the previous candle for stop loss

highestHigh = ta.highest(high, 2)

// Calculate take profit levels

takeProfitLong = lowestLow - 3 * (lowestLow - highestHigh)

takeProfitShort = highestHigh + 3 * (lowestLow - highestHigh)

// Entry Conditions

longCondition = ta.crossover(close, ma21) or ta.crossover(close, ma50) or ta.crossover(close, ma100) or ta.crossover(close, ma200)

shortCondition = ta.crossunder(close, ma21) or ta.crossunder(close, ma50) or ta.crossunder(close, ma100) or ta.crossunder(close, ma200)

// Stop Loss Levels

stopLossLong = lowestLow * 0.995

stopLossShort = highestHigh * 1.005

// Exit Conditions

longExitCondition = low < stopLossLong or high > takeProfitLong

shortExitCondition = high > stopLossShort or low < takeProfitShort

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

if (longExitCondition)

strategy.exit("Long Exit", from_entry="Long", stop=stopLossLong, limit=takeProfitLong)

if (shortExitCondition)

strategy.exit("Short Exit", from_entry="Short", stop=stopLossShort, limit=takeProfitShort)

- Comparación de precios de cierre Estrategia de cruce de doble media móvil

- Estrategia de seguimiento de tendencias basado en la nube de Ichimoku, el MACD y el estocástico

- Estrategia de negociación de reversión de volumen MACD

- Estrategia de combinación de promedios móviles dinámicos

- La estrategia de escape de Willy Wonka

- Tendencia de combinación de promedio móvil exponencial e índice de fuerza relativa Siguiendo la estrategia

- Estrategia combinada de captura de tendencia de reversión y stop loss dinámico

- Estrategia de ruptura de la parábola dorada

- Estrategia de seguimiento de la reversión del impulso SAR

- Estrategia de negociación dinámica de los indicadores de riesgo

- Estrategia de ruptura de la media móvil doble

- Estrategia de cruce de la media móvil

- Estrategia de seguimiento de la tendencia de la media móvil doble

- Impulso cuadrático Indicadores dobles Estrategia de tiempo

- Renko y el índice de vigor relativo siguen la estrategia

- Tendencia oscilante Estrategia de promedio móvil

- La banda de Bollinger, la media móvil y la estrategia de negociación combinada MACD

- Estrategia de criptomonedas de aumento de precio de impulso

- Estrategia de negociación de impulso basada en un modelo multifactorial

- Estrategia de seguimiento de tendencias de bandas de Bollinger adaptativas