Stratégie de négociation algorithmique croisée de moyenne mobile double

Auteur:ChaoZhang est là., Date: le 30 octobre 2023Les étiquettes:

Résumé

Cette stratégie utilise principalement le principe de croisement de la moyenne mobile, combiné aux signaux d'inversion de l'indicateur RSI et à un algorithme de croisement de moyenne mobile double personnalisé pour mettre en œuvre le trading de tendance. La stratégie suit deux moyennes mobiles de différentes périodes, avec une moyenne mobile plus rapide pour suivre les tendances à court terme et une moyenne moyenne plus lente pour suivre les tendances à long terme. Lorsque la moyenne mobile plus rapide traverse la moyenne mobile plus lente vers le haut, cela indique une tendance haussière et une chance d'achat. Lorsque la moyenne mobile plus rapide traverse en dessous de la moyenne mobile plus lente, cela indique la fin de la tendance à court terme et une chance de fermer les positions.

La logique de la stratégie

-

Calculer deux groupes de moyennes mobiles VWAP avec des paramètres différents, représentant respectivement des tendances à long terme et à court terme.

- Slow Tenkansen et Kijunsen calculent une tendance à long terme

- Fast Tenkansen et Kijunsen calculent la tendance à court terme

-

Prenez les moyennes de Tenkansen et Kijunsen comme moyennes à mouvements lents et rapides.

-

Calculer les bandes de Bollinger pour identifier les consolidations et les écarts.

- La ligne médiane est la moyenne des MAs rapides et lents

- Les bandes supérieure et inférieure sont utilisées pour détecter les éruptions

-

Calcul de la TSV pour déterminer l'énergie de volume

- TSV supérieur à 0 indique un volume haussier

- Une TSV supérieure à son EMA indique une dynamique de renforcement

-

Calculer le RSI pour identifier les conditions de surachat et de survente

- RSI inférieur à 30 est zone de survente pour acheter

- Le RSI supérieur à 70 est une zone de surachat pour la vente.

-

Conditions d'entrée:

- L'AM rapide traverse l'AM lente

- Coupe de la bande supérieure de Bollinger

- TSV supérieur à 0 et EMA

- RSI inférieur à 30

-

Conditions de sortie:

- L'AM rapide passe sous l'AM lente

- RSI supérieur à 70

Analyse des avantages

-

Le système à moyenne mobile double capte les tendances à court et à long terme

-

RSI évite d'acheter des zones surachetées et de vendre des zones survendues

-

TSV assure un volume suffisant pour soutenir la tendance

-

Les bandes de Bollinger identifient les points clés de rupture

-

La combinaison d'indicateurs aide à filtrer les fausses éruptions

Analyse des risques

-

Les systèmes d'AM sont sujets à de faux signaux, doivent être filtrés avec d'autres indicateurs

-

Les paramètres RSI doivent être optimisés, sinon ils peuvent manquer les points d'achat/de vente

-

Le TSV est également très sensible aux paramètres, nécessite des tests attentifs

-

La rupture de la bande supérieure BB peut être une fausse rupture, nécessite une vérification

-

Difficulté d'optimisation de nombreux indicateurs, risque de surajustement

-

Des données de train/essai insuffisantes peuvent entraîner un ajustement de la courbe

Directions d'optimisation

-

Testez plus de périodes pour trouver les meilleures combinaisons de paramètres

-

Essayez d'autres indicateurs comme MACD, KD pour remplacer ou combiner avec RSI

-

Utilisez l' analyse de marche vers l' avant pour optimiser les paramètres

-

Ajouter un stop loss pour contrôler les pertes de transaction unique

-

Considérez des modèles d'apprentissage automatique pour aider à la prédiction des signaux

-

Ajustez les paramètres pour différents marchés, ne pas trop adapter à un seul paramètre

Conclusion

Cette stratégie capture les tendances à long et à court terme en utilisant des moyennes mobiles doubles et filtre les signaux avec RSI, TSV, Bollinger Bands et plus encore. L'avantage est de négocier en ligne avec la dynamique haussière à long terme. Mais elle comporte également des risques de faux signaux, nécessitant un ajustement supplémentaire des paramètres et un arrêt des pertes pour réduire les risques. Dans l'ensemble, la combinaison de suivi de tendance et de réversion moyenne donne de bons résultats dans les tendances haussières à long terme, mais les paramètres doivent être ajustés pour différents marchés.

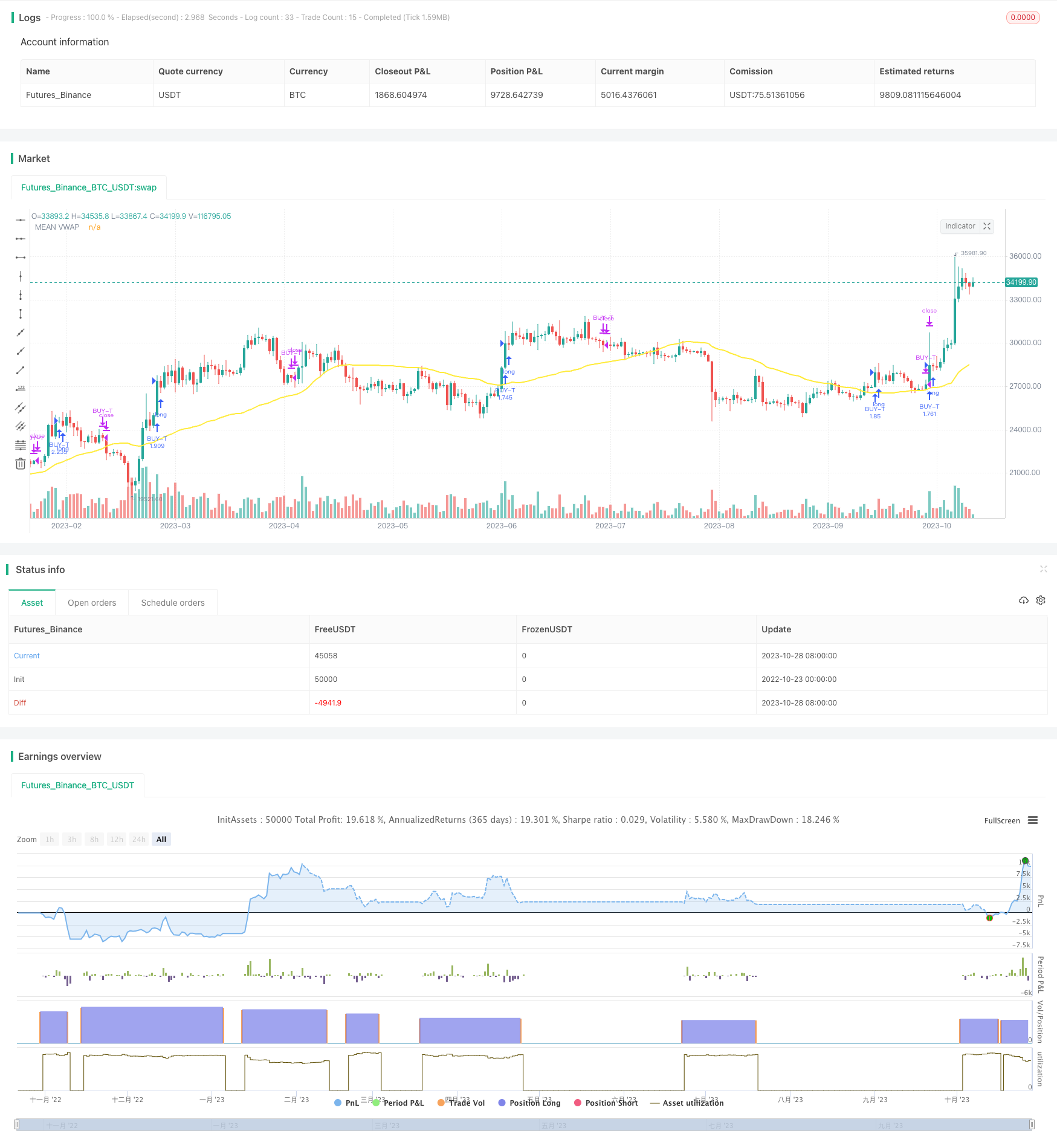

/*backtest

start: 2022-10-23 00:00:00

end: 2023-10-29 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// @version=4

// Credits

// "Vwap with period" code which used in this strategy to calculate the leadLine was written by "neolao" active on https://tr.tradingview.com/u/neolao/

// "TSV" code which used in this strategy was written by "liw0" active on https://www.tradingview.com/u/liw0. The code is corrected by "vitelot" December 2018.

// "Vidya" code which used in this strategy was written by "everget" active on https://tr.tradingview.com/u/everget/

strategy("HYE Combo Market [Strategy] (Vwap Mean Reversion + Trend Hunter)", overlay = true, initial_capital = 1000, default_qty_value = 100, default_qty_type = strategy.percent_of_equity, commission_value = 0.025)

//Strategy inputs

source = input(title = "Source", defval = close, group = "Mean Reversion Strategy Inputs")

smallcumulativePeriod = input(title = "Small VWAP", defval = 8, group = "Mean Reversion Strategy Inputs")

bigcumulativePeriod = input(title = "Big VWAP", defval = 10, group = "Mean Reversion Strategy Inputs")

meancumulativePeriod = input(title = "Mean VWAP", defval = 50, group = "Mean Reversion Strategy Inputs")

percentBelowToBuy = input(title = "Percent below to buy %", defval = 2, group = "Mean Reversion Strategy Inputs")

rsiPeriod = input(title = "Rsi Period", defval = 2, group = "Mean Reversion Strategy Inputs")

rsiEmaPeriod = input(title = "Rsi Ema Period", defval = 5, group = "Mean Reversion Strategy Inputs")

rsiLevelforBuy = input(title = "Maximum Rsi Level for Buy", defval = 30, group = "Mean Reversion Strategy Inputs")

slowtenkansenPeriod = input(9, minval=1, title="Slow Tenkan Sen VWAP Line Length", group = "Trend Hunter Strategy Inputs")

slowkijunsenPeriod = input(13, minval=1, title="Slow Kijun Sen VWAP Line Length", group = "Trend Hunter Strategy Inputs")

fasttenkansenPeriod = input(3, minval=1, title="Fast Tenkan Sen VWAP Line Length", group = "Trend Hunter Strategy Inputs")

fastkijunsenPeriod = input(7, minval=1, title="Fast Kijun Sen VWAP Line Length", group = "Trend Hunter Strategy Inputs")

BBlength = input(20, minval=1, title= "Bollinger Band Length", group = "Trend Hunter Strategy Inputs")

BBmult = input(2.0, minval=0.001, maxval=50, title="Bollinger Band StdDev", group = "Trend Hunter Strategy Inputs")

tsvlength = input(20, minval=1, title="TSV Length", group = "Trend Hunter Strategy Inputs")

tsvemaperiod = input(7, minval=1, title="TSV Ema Length", group = "Trend Hunter Strategy Inputs")

length = input(title="Vidya Length", type=input.integer, defval=20, group = "Trend Hunter Strategy Inputs")

src = input(title="Vidya Source", type=input.source, defval= hl2 , group = "Trend Hunter Strategy Inputs")

// Vidya Calculation

getCMO(src, length) =>

mom = change(src)

upSum = sum(max(mom, 0), length)

downSum = sum(-min(mom, 0), length)

out = (upSum - downSum) / (upSum + downSum)

out

cmo = abs(getCMO(src, length))

alpha = 2 / (length + 1)

vidya = 0.0

vidya := src * alpha * cmo + nz(vidya[1]) * (1 - alpha * cmo)

// Make input options that configure backtest date range

startDate = input(title="Start Date", type=input.integer,

defval=1, minval=1, maxval=31, group = "Strategy Date Range")

startMonth = input(title="Start Month", type=input.integer,

defval=1, minval=1, maxval=12, group = "Strategy Date Range")

startYear = input(title="Start Year", type=input.integer,

defval=2000, minval=1800, maxval=2100, group = "Strategy Date Range")

endDate = input(title="End Date", type=input.integer,

defval=31, minval=1, maxval=31, group = "Strategy Date Range")

endMonth = input(title="End Month", type=input.integer,

defval=12, minval=1, maxval=12, group = "Strategy Date Range")

endYear = input(title="End Year", type=input.integer,

defval=2021, minval=1800, maxval=2100, group = "Strategy Date Range")

inDateRange = true

// Mean Reversion Strategy Calculation

typicalPriceS = (high + low + close) / 3

typicalPriceVolumeS = typicalPriceS * volume

cumulativeTypicalPriceVolumeS = sum(typicalPriceVolumeS, smallcumulativePeriod)

cumulativeVolumeS = sum(volume, smallcumulativePeriod)

smallvwapValue = cumulativeTypicalPriceVolumeS / cumulativeVolumeS

typicalPriceB = (high + low + close) / 3

typicalPriceVolumeB = typicalPriceB * volume

cumulativeTypicalPriceVolumeB = sum(typicalPriceVolumeB, bigcumulativePeriod)

cumulativeVolumeB = sum(volume, bigcumulativePeriod)

bigvwapValue = cumulativeTypicalPriceVolumeB / cumulativeVolumeB

typicalPriceM = (high + low + close) / 3

typicalPriceVolumeM = typicalPriceM * volume

cumulativeTypicalPriceVolumeM = sum(typicalPriceVolumeM, meancumulativePeriod)

cumulativeVolumeM = sum(volume, meancumulativePeriod)

meanvwapValue = cumulativeTypicalPriceVolumeM / cumulativeVolumeM

rsiValue = rsi(source, rsiPeriod)

rsiEMA = ema(rsiValue, rsiEmaPeriod)

buyMA = ((100 - percentBelowToBuy) / 100) * bigvwapValue[0]

inTrade = strategy.position_size > 0

notInTrade = strategy.position_size <= 0

if(crossunder(smallvwapValue, buyMA) and rsiEMA < rsiLevelforBuy and close < meanvwapValue and inDateRange and notInTrade)

strategy.entry("BUY-M", strategy.long)

if(close > meanvwapValue or not inDateRange)

strategy.close("BUY-M")

// Trend Hunter Strategy Calculation

// Slow Tenkan Sen Calculation

typicalPriceTS = (high + low + close) / 3

typicalPriceVolumeTS = typicalPriceTS * volume

cumulativeTypicalPriceVolumeTS = sum(typicalPriceVolumeTS, slowtenkansenPeriod)

cumulativeVolumeTS = sum(volume, slowtenkansenPeriod)

slowtenkansenvwapValue = cumulativeTypicalPriceVolumeTS / cumulativeVolumeTS

// Slow Kijun Sen Calculation

typicalPriceKS = (high + low + close) / 3

typicalPriceVolumeKS = typicalPriceKS * volume

cumulativeTypicalPriceVolumeKS = sum(typicalPriceVolumeKS, slowkijunsenPeriod)

cumulativeVolumeKS = sum(volume, slowkijunsenPeriod)

slowkijunsenvwapValue = cumulativeTypicalPriceVolumeKS / cumulativeVolumeKS

// Fast Tenkan Sen Calculation

typicalPriceTF = (high + low + close) / 3

typicalPriceVolumeTF = typicalPriceTF * volume

cumulativeTypicalPriceVolumeTF = sum(typicalPriceVolumeTF, fasttenkansenPeriod)

cumulativeVolumeTF = sum(volume, fasttenkansenPeriod)

fasttenkansenvwapValue = cumulativeTypicalPriceVolumeTF / cumulativeVolumeTF

// Fast Kijun Sen Calculation

typicalPriceKF = (high + low + close) / 3

typicalPriceVolumeKF = typicalPriceKS * volume

cumulativeTypicalPriceVolumeKF = sum(typicalPriceVolumeKF, fastkijunsenPeriod)

cumulativeVolumeKF = sum(volume, fastkijunsenPeriod)

fastkijunsenvwapValue = cumulativeTypicalPriceVolumeKF / cumulativeVolumeKF

// Slow LeadLine Calculation

lowesttenkansen_s = lowest(slowtenkansenvwapValue, slowtenkansenPeriod)

highesttenkansen_s = highest(slowtenkansenvwapValue, slowtenkansenPeriod)

lowestkijunsen_s = lowest(slowkijunsenvwapValue, slowkijunsenPeriod)

highestkijunsen_s = highest(slowkijunsenvwapValue, slowkijunsenPeriod)

slowtenkansen = avg(lowesttenkansen_s, highesttenkansen_s)

slowkijunsen = avg(lowestkijunsen_s, highestkijunsen_s)

slowleadLine = avg(slowtenkansen, slowkijunsen)

// Fast LeadLine Calculation

lowesttenkansen_f = lowest(fasttenkansenvwapValue, fasttenkansenPeriod)

highesttenkansen_f = highest(fasttenkansenvwapValue, fasttenkansenPeriod)

lowestkijunsen_f = lowest(fastkijunsenvwapValue, fastkijunsenPeriod)

highestkijunsen_f = highest(fastkijunsenvwapValue, fastkijunsenPeriod)

fasttenkansen = avg(lowesttenkansen_f, highesttenkansen_f)

fastkijunsen = avg(lowestkijunsen_f, highestkijunsen_f)

fastleadLine = avg(fasttenkansen, fastkijunsen)

// BBleadLine Calculation

BBleadLine = avg(fastleadLine, slowleadLine)

// Bollinger Band Calculation

basis = sma(BBleadLine, BBlength)

dev = BBmult * stdev(BBleadLine, BBlength)

upper = basis + dev

lower = basis - dev

// TSV Calculation

tsv = sum(close>close[1]?volume*(close-close[1]):close<close[1]?volume*(close-close[1]):0,tsvlength)

tsvema = ema(tsv, tsvemaperiod)

// Rules for Entry & Exit

if(fastleadLine > fastleadLine[1] and slowleadLine > slowleadLine[1] and tsv > 0 and tsv > tsvema and close > upper and close > vidya and inDateRange and notInTrade)

strategy.entry("BUY-T", strategy.long)

if((fastleadLine < fastleadLine[1] and slowleadLine < slowleadLine[1]) or not inDateRange)

strategy.close("BUY-T")

// Plots

plot(meanvwapValue, title="MEAN VWAP", linewidth=2, color=color.yellow)

//plot(vidya, title="VIDYA", linewidth=2, color=color.green)

//colorsettingS = input(title="Solid Color Slow Leadline", defval=false, type=input.bool)

//plot(slowleadLine, title = "Slow LeadLine", color = colorsettingS ? color.aqua : slowleadLine > slowleadLine[1] ? color.green : color.red, linewidth=3)

//colorsettingF = input(title="Solid Color Fast Leadline", defval=false, type=input.bool)

//plot(fastleadLine, title = "Fast LeadLine", color = colorsettingF ? color.orange : fastleadLine > fastleadLine[1] ? color.green : color.red, linewidth=3)

//p1 = plot(upper, "Upper BB", color=#2962FF)

//p2 = plot(lower, "Lower BB", color=#2962FF)

//fill(p1, p2, title = "Background", color=color.blue)

//plot(smallvwapValue, color=#13C425, linewidth=2)

//plot(bigvwapValue, color=#CA1435, linewidth=2)

- RSI Stratégie de négociation automatisée longue courte

- Stratégie MACD sans tendance

- Stratégie de VB basée sur les soldes de volume

- Stratégie de négociation de rupture de volatilité

- Stratégie de croisement des moyennes mobiles triples

- Stratégie de soutien et de résistance avec MACD LONG

- Stratégie de négociation de tendance basée sur la moyenne mobile

- RSI Stratégie de négociation sur le solde long court

- La stratégie de Tesla pour une tendance supérieure

- Trois stratégies de renversement

- Tendance suivant la stratégie avec arrêt de perte de suivi

- Stratégie de négociation de seuil RSI

- Stratégie de rupture de tendance forte

- Suivre la stratégie basée sur la tendance ZigZag

- Une stratégie d'équilibre

- Stratégie de négociation moyenne mobile de la croix dorée et de la croix de la mort

- Stratégie de tendance basée sur le croisement HULL SMA et EMA

- Stratégie de croisement à double EMA

- Stratégie de suivi de tendance basée sur la rupture de la moyenne mobile

- La stratégie de clôture du MACD est hybride.