Stratégie mensuelle de cassure parabolique

Aperçu

La stratégie de rupture de la parallèle mensuelle permet d’identifier un signal de rupture à grande échelle unique en calculant les 36 nouveaux sommets mensuels du RSI et du MACD. Un signal d’achat fort est généré lorsque le RSI atteint un nouveau sommet de 36 mois et que n’importe lequel des MACD atteint également un nouveau sommet de 36 mois.

Principe de stratégie

La stratégie est basée principalement sur deux indicateurs: le RSI et le MACD. Le RSI est utilisé pour déterminer si une action est en sur-achat ou en sur-vente. Le MACD est utilisé pour déterminer l’élan et la force du prix d’une action.

Plus précisément, la stratégie commence par calculer manuellement le RSI à 14 jours. Ensuite, la différence entre les EMA à 4 et 9 jours est calculée comme MACD1 et la différence entre les EMA à 12 et 26 jours est calculée comme MACD2.

Sur cette base, les plus hauts du RSI, du MACD1 et du MACD2 enregistrés au cours des 36 derniers mois. Un signal d’achat fort est généré lorsque le RSI du mois dépasse le plus haut de 36 mois et que le MACD1 ou le MACD2 dépasse également le plus haut de 36 mois respectif.

Le signal combine les hauts et les bas du RSI et du MACD pour identifier efficacement les points d’achat exceptionnels dans les grandes tendances et saisir ces opportunités.

Analyse des avantages

Le plus grand avantage de cette stratégie réside dans le fait qu’elle combine plusieurs indicateurs pour déterminer les hauts et les bas à différentes périodes de la période de rétrospective, ce qui permet de trouver efficacement les meilleurs points d’achat dans les grandes tendances à long terme. Cela peut considérablement augmenter la probabilité de réaliser un profit.

De plus, la stratégie donne directement la position du signal d’achat, ce qui guide clairement la décision de la transaction, ce qui est parfait pour le trading quantitatif.

Analyse des risques

Le plus grand risque de cette stratégie réside dans le fait qu’elle repose trop sur la valeur maximale du moment de l’indicateur, ce qui peut entraîner des transactions erronées. Par exemple, une reprise après un trou noir peut également déclencher un signal.

De plus, la stratégie impose directement une sortie de stop-loss après 30 jours, ce qui peut être trop conservateur pour être rentable de manière durable dans la tendance générale.

Pour réduire le risque, il est possible d’envisager d’optimiser les conditions d’entrée et d’arrêt en combinaison avec d’autres facteurs, tels que la rupture du volume des transactions, la mesure de la volatilité, etc.

Direction d’optimisation

Cette stratégie peut être optimisée dans les domaines suivants:

Paramètres d’optimisation. Vous pouvez tester l’optimisation de paramètres tels que le cycle RSI, le cycle MACD, etc. pour trouver la meilleure combinaison de paramètres.

En combinaison avec d’autres indicateurs ou facteurs fondamentaux. Par exemple, en combinaison avec une percée de la circulation pour confirmer une tendance, ou en se concentrant sur des événements d’actualité fondamentaux importants.

Optimisation des mécanismes d’entrée et de sortie. Des plans de stop-loss plus précis peuvent être définis, plutôt que de simplement s’arrêter au bout de 30 jours. Des méthodes de jugement peuvent également être combinées avec des LINES de tendance, des ruptures de canal, etc.

Évaluation de la robustesse de la stratégie. Il est possible de revenir à des cycles historiques plus longs et d’évaluer la stabilité des paramètres. Il est également possible de revenir à plusieurs marchés pour évaluer l’adaptabilité de la stratégie.

Résumer

La stratégie de rupture de la parallèle mensuelle a réussi à identifier les meilleurs points d’achat dans les grandes tendances à long terme grâce à une combinaison polycyclique du RSI et du MACD. Elle combine le jugement de tendance et le jugement de surachat et de survente, avec une valeur pratique extrêmement forte. En étant optimisée davantage, la stratégie peut devenir un système de trading quantitatif efficace.

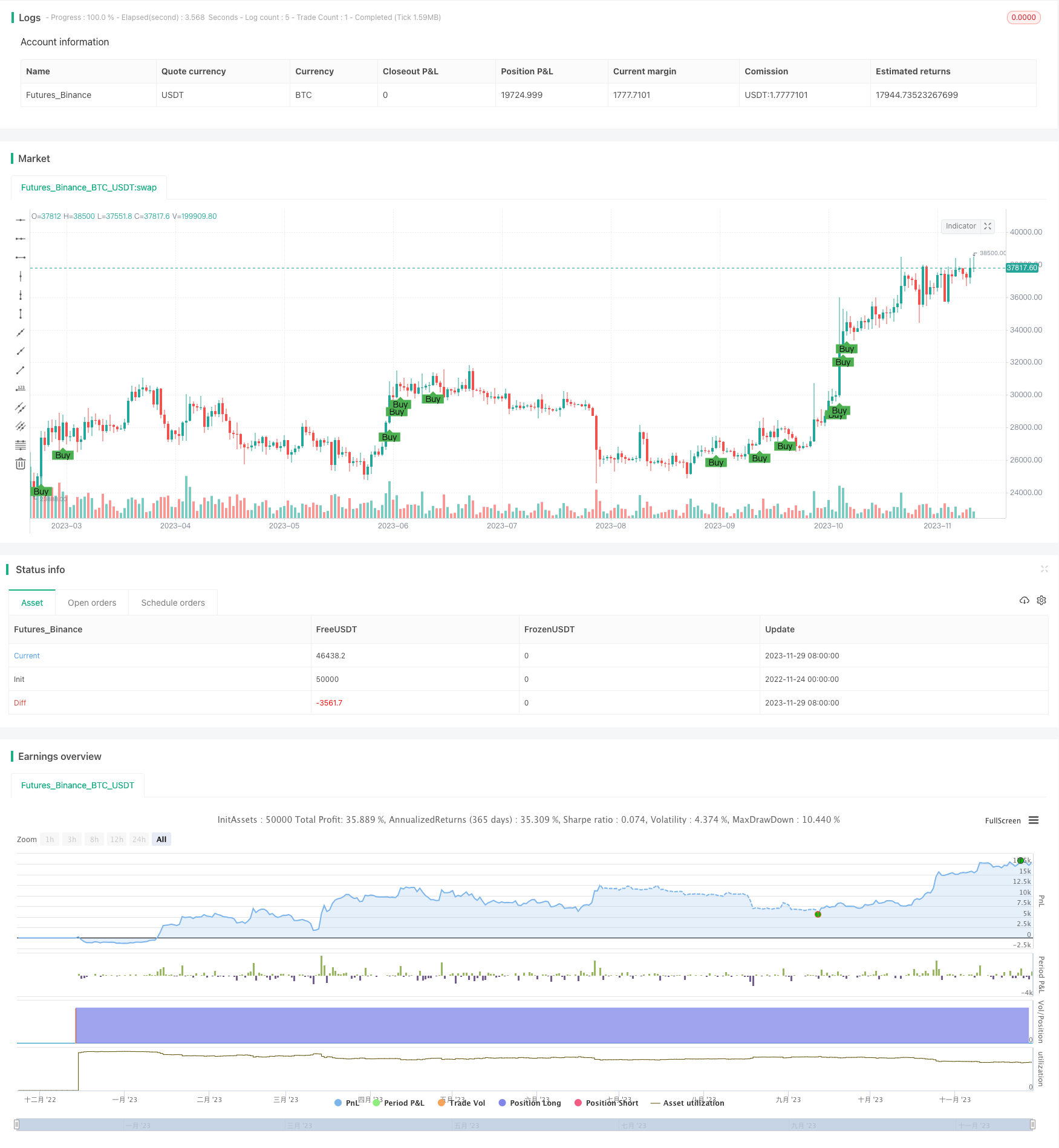

/*backtest

start: 2022-11-24 00:00:00

end: 2023-11-30 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Stringent Strategy for Backtesting", overlay=true)

// Initialize RSI variables

rsiPeriod = 14

// Manually calculate RSI

delta = close - close[1]

gain = iff(delta > 0, delta, 0)

loss = iff(delta < 0, -delta, 0)

avgGain = sma(gain, rsiPeriod)

avgLoss = sma(loss, rsiPeriod)

rs = avgGain / avgLoss

rsiValue = 100 - (100 / (1 + rs))

// Manually calculate MACD1 and MACD2

emaShort1 = ema(close, 4)

emaLong1 = ema(close, 9)

macd1 = emaShort1 - emaLong1

emaShort2 = ema(close, 12)

emaLong2 = ema(close, 26)

macd2 = emaShort2 - emaLong2

// Find the highest values in the last 3 years (36 months)

highestRsi = highest(rsiValue, 36)

highestMacd1 = highest(macd1, 36)

highestMacd2 = highest(macd2, 36)

// Define buy signal conditions

buyCondition = (rsiValue >= highestRsi) and (macd1 >= highestMacd1 or macd2 >= highestMacd2)

// Plot the buy signal on the chart

plotshape(series=buyCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="Buy")

// Backtesting: Entry and Exit

if (buyCondition)

strategy.entry("Buy", strategy.long)

// Exit condition (Example: Exit after 30 bars)

strategy.exit("Sell", "Buy", bar_index[30])