Stratégie de suivi des tendances dynamiques

Aperçu

L’idée principale de cette stratégie est de suivre les tendances du marché de manière dynamique, en achetant quand la tendance est à la hausse et en vendant quand la tendance est à la baisse. Elle juge la direction de la tendance en calculant une combinaison de plusieurs indicateurs, tels que la régression linéaire, la moyenne mobile modifiée de Hull, etc.

Principe de stratégie

Cette stratégie utilise plusieurs indicateurs techniques pour juger de la direction de la tendance. Tout d’abord, elle calcule un canal de portée, dont la limite supérieure et inférieure est calculée à partir d’une moyenne mobile simple de close et d’un paramètre d’entrée. Ensuite, elle calcule une moyenne mobile de Hull modifiée, qui est considérée comme une représentation plus précise de la tendance.

Afin de réduire les signaux erronés, la stratégie a également conçu plusieurs filtres. Par exemple, l’utilisation d’EMA pour déterminer s’il est en baisse et l’utilisation d’un indicateur de fenêtre pour déterminer les variations du RSI. Ces filtres peuvent éviter de générer des signaux de négociation dans des conditions de choc.

En termes d’entrée et de stop-loss, la stratégie enregistre le dernier prix d’ouverture et définit un pourcentage de stop-loss. Par exemple, si le dernier prix d’ouverture est de 100 \(, un objectif de stop-loss est de 102 \) et le prix de stop-loss de 95 $. Cela permet un suivi dynamique.

Analyse des avantages

Cette stratégie présente les avantages suivants:

- Le but de cette technique est de suivre les changements de tendance de manière dynamique, afin de capturer les lignes plus longues.

- L’utilisation de filtres multiples réduit le bruit et évite les transactions fréquentes en cas de tremblement de terre.

- Il est possible d’ajuster automatiquement la position de l’arrêt-stop pour suivre la tendance.

- L’optimisation des paramètres permet de trouver automatiquement la meilleure combinaison de paramètres.

Analyse des risques

Cette stratégie comporte aussi des risques:

- Le risque d’être piégé est encore bien présent. Si la tendance se retourne, il pourrait y avoir des pertes importantes.

- Une mauvaise configuration des paramètres peut entraîner une mauvaise performance de la stratégie. Il faut trouver la meilleure combinaison de paramètres en optimisant.

- Un temps de traitement trop long peut entraîner un retard de signal. Il est nécessaire d’optimiser le calcul des indicateurs pour qu’ils soient aussi en temps réel que possible.

Pour contrôler le risque, il est possible de définir un stop loss, un trail stop ou de bloquer les bénéfices en utilisant des options. En outre, il est nécessaire de tester à plusieurs reprises les combinaisons de paramètres pour trouver une plage de paramètres fiable. Enfin, il est également important de se concentrer sur le temps de calcul de l’indicateur et de rechercher la réalité des signaux.

Direction d’optimisation

Cette stratégie peut être optimisée dans les domaines suivants:

- Les chercheurs ont examiné des combinaisons d’indicateurs pour trouver des moyens plus fiables d’évaluer les tendances.

- Il est possible d’ajuster la plage de paramètres pour trouver le paramètre optimal.

- L’optimisation des filtres de signaux pour trouver un équilibre entre le débruit et le retard;

- Essayez de générer automatiquement des règles de trading avec des méthodes telles que l’apprentissage machine.

Dans le processus d’optimisation, il est nécessaire d’exploiter pleinement les transactions de retracement et de simulation pour évaluer la qualité du signal et la stabilité de la stratégie. Seuls des solutions d’optimisation bien vérifiées peuvent être appliquées sur le terrain.

Résumer

Cette stratégie est généralement une bonne stratégie de suivi de la tendance. Elle utilise plusieurs indicateurs pour juger de la tendance. Elle utilise des filtres pour réduire les signaux erronés.

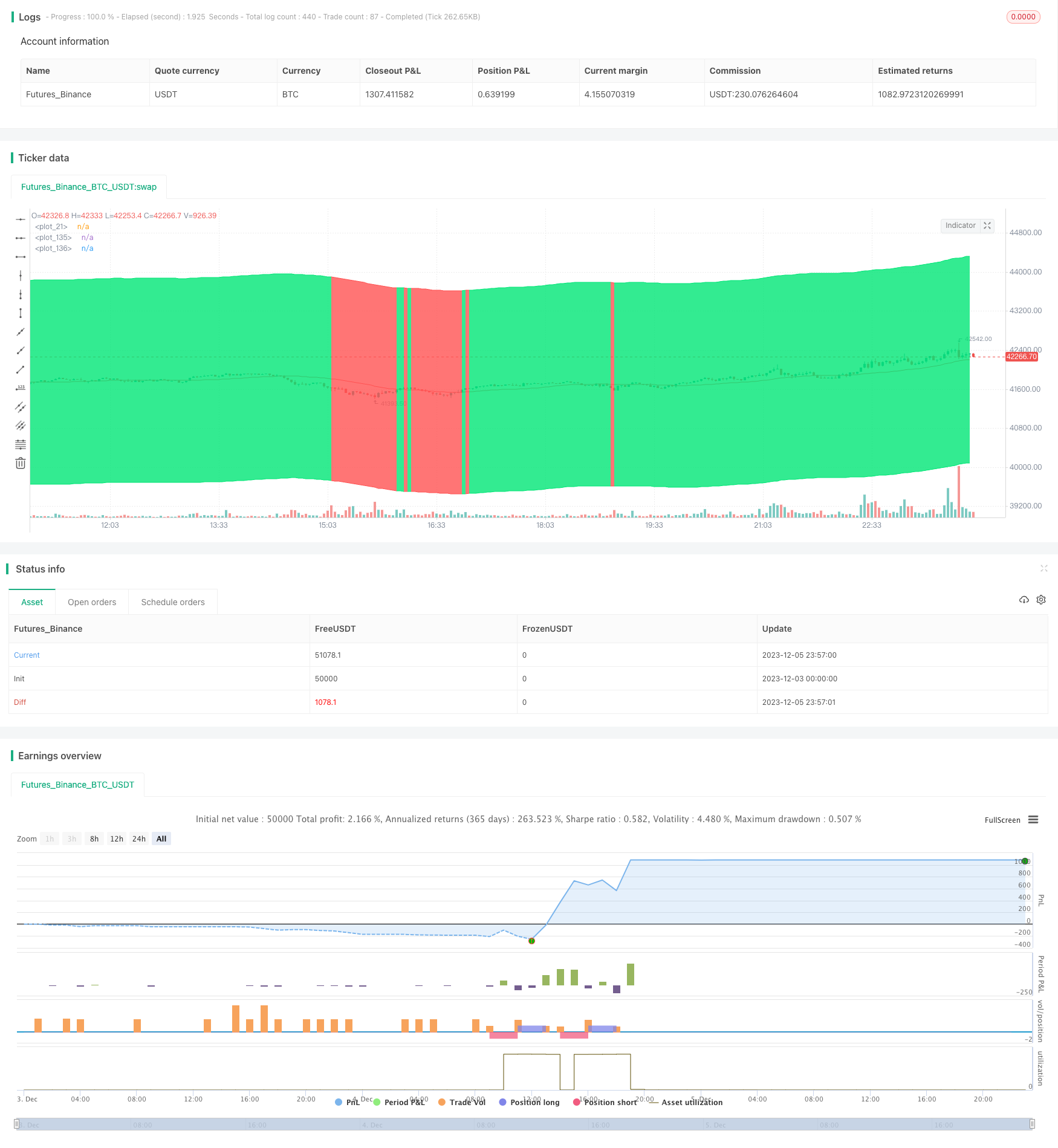

/*backtest

start: 2023-12-03 00:00:00

end: 2023-12-06 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © RafaelZioni

//@version=4

strategy(title = " BTC 15 min", overlay = true, pyramiding=1,initial_capital = 10000, default_qty_type= strategy.percent_of_equity, default_qty_value = 20, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0.075)

strat_dir_input = input(title="Strategy Direction", defval="all", options=["long", "short", "all"])

strat_dir_value = strat_dir_input == "long" ? strategy.direction.long : strat_dir_input == "short" ? strategy.direction.short : strategy.direction.all

strategy.risk.allow_entry_in(strat_dir_value)

price = close

length8 = input(30,title = 'length of channel')

upmult = input(title = 'upper percent',type=input.float, step=0.1, defval=5)

lowmult = input(title = 'lower percent',type=input.float, step=0.1, defval=5)

basis = sma(close, length8)

vup = upmult * price / 100

vlow = lowmult * price / 100

upper = basis + vup

lower = basis - vlow

plot(basis, color=color.red)

//

fastLength = input(3, title="Fast filter length ", minval=1)

slowLength = input(21,title="Slow filter length", minval=1)

source=close

v1=ema(source,fastLength)

v2=ema(source,slowLength)

//

leng=1

p1=close[1]

len55 = 10

//taken from https://www.tradingview.com/script/Ql1FjjfX-security-free-MTF-example-JD/

HTF = input("1D", type=input.resolution)

ti = change( time(HTF) ) != 0

T_c = fixnan( ti ? close : na )

vrsi = rsi(cum(change(T_c) * volume), leng)

pp=wma(vrsi,len55)

d=(vrsi[1]-pp[1])

len100 = 10

x=ema(d,len100)

//

zx=x/-1

col=zx > 0? color.lime : color.orange

//

tf10 = input("1", title = "Timeframe", type = input.resolution, options = ["1", "5", "15", "30", "60","120", "240","360","720", "D", "W"])

length = input(50, title = "Period", type = input.integer)

shift = input(1, title = "Shift", type = input.integer)

hma(_src, _length)=>

wma((2 * wma(_src, _length / 2)) - wma(_src, _length), round(sqrt(_length)))

hma3(_src, _length)=>

p = length/2

wma(wma(close,p/3)*3 - wma(close,p/2) - wma(close,p),p)

b =security(syminfo.tickerid, tf10, hma3(close[1], length)[shift])

//plot(a,color=color.gray)

//plot(b,color=color.yellow)

close_price = close[0]

len = input(25)

linear_reg = linreg(close_price, len, 0)

buy=crossover(linear_reg, b)

sell=crossunder(linear_reg, b) or crossunder(close[1],upper)

//

src2=low

src3=high

Min =input(15)

leni = timeframe.isintraday and timeframe.multiplier >= 1 ?

Min / timeframe.multiplier * 7 :

timeframe.isintraday and timeframe.multiplier < 60 ?

60 / timeframe.multiplier * 24 * 7 : 7

l1 = wma(src2,leni)

h1 = wma(src3,leni)

//

m=(h1+l1)/2

//

len5 = 100

src5=m

//

multi = 2

mean = ema(src5, len5)

stddev = multi * stdev(src5, len5)

b5 = mean + stddev

s5 = mean - stddev

var bool long = na

var bool short = na

long :=crossover(src5, s5)

short := crossunder(src5, b5)

var float last_open_long = na

var float last_open_short = na

last_open_long := long ? close : nz(last_open_long[1])

last_open_short := short ? close : nz(last_open_short[1])

entry_value =last_open_long

entry_value1=last_open_short

r=100

//

highb = highest(entry_value1, r)

lowb = lowest(entry_value, r)

d5 = highb - lowb

me = (highb + lowb) / 2

h4 = highb - d5 * 0.236

c3 = highb - d5 * 0.382

c4 = highb - d5 * 0.618

l4 = highb - d5 * 0.764

//

col2 = close >= me ? color.lime : color.red

p5 = plot(upper, color=col2)

p2 = plot(lower, color=col2)

fill(p5, p2,color=col2)

// Conditions

longCond = bool(na)

shortCond = bool(na)

longCond := crossover(zx,0) or buy

shortCond := sell

// Count your long short conditions for more control with Pyramiding

sectionLongs = 0

sectionLongs := nz(sectionLongs[1])

sectionShorts = 0

sectionShorts := nz(sectionShorts[1])

if longCond

sectionLongs := sectionLongs + 1

sectionShorts := 0

sectionShorts

if shortCond

sectionLongs := 0

sectionShorts := sectionShorts + 1

sectionShorts

// Pyramiding

pyrl = 1

// These check to see your signal and cross references it against the pyramiding settings above

longCondition = longCond and sectionLongs <= pyrl

shortCondition = shortCond and sectionShorts <= pyrl

// Get the price of the last opened long or short

last_open_longCondition = float(na)

last_open_shortCondition = float(na)

last_open_longCondition := longCondition ? open : nz(last_open_longCondition[1])

last_open_shortCondition := shortCondition ? open : nz(last_open_shortCondition[1])

// Check if your last postion was a long or a short

last_longCondition = float(na)

last_shortCondition = float(na)

last_longCondition := longCondition ? time : nz(last_longCondition[1])

last_shortCondition := shortCondition ? time : nz(last_shortCondition[1])

in_longCondition = last_longCondition > last_shortCondition

in_shortCondition = last_shortCondition > last_longCondition

// Take profit

isTPl = true

//isTPs = input(false, "Take Profit Short")

tp = input(2, "Exit Profit %", type=input.float)

long_tp = isTPl and crossover(high, (1 + tp / 100) * last_open_longCondition) and longCondition == 0 and in_longCondition == 1

//short_tp = isTPs and crossunder(low, (1 - tp / 100) * last_open_shortCondition) and

//shortCondition == 0 and in_shortCondition == 1

// Stop Loss

isSLl = input(true,"buy Loss Long")

//isSLs = input(false, "buy Loss Short")

sl = 0.0

sl := input(5, " rebuy %", type=input.float)

long_sl = isSLl and crossunder(low, (1 - sl / 100) * last_open_longCondition) and

longCondition == 0 and in_longCondition == 1

//short_sl = isSLs and crossover(high, (1 + sl / 100) * last_open_shortCondition) and

//shortCondition == 0 and in_shortCondition == 1

//

// Conditions

longCond5 = bool(na)

shortCond5 = bool(na)

longCond5 := longCondition

shortCond5 := long_tp

//

sectionLongs5 = 0

sectionLongs5 := nz(sectionLongs5[1])

sectionShorts5 = 0

sectionShorts5 := nz(sectionShorts5[1])

if longCond5

sectionLongs5 := sectionLongs5 + 1

sectionShorts5 := 0

sectionShorts5

if shortCond5

sectionLongs5 := 0

sectionShorts5 := sectionShorts5 + 1

sectionShorts5

//

pyr5 = 1

longCondition5 = longCond5 and sectionLongs5 <= pyr5

shortCondition5 = shortCond5 and sectionShorts5 <= pyr5

// Get the price of the last opened long or short

last_open_longCondition5 = float(na)

last_open_shortCondition5 = float(na)

last_open_longCondition5 := longCondition5 ? open : nz(last_open_longCondition5[1])

last_open_shortCondition5 := shortCondition5 ? open : nz(last_open_shortCondition5[1])

last_longCondition5 = float(na)

last_shortCondition5 = float(na)

last_longCondition5 := longCondition5 ? time : nz(last_longCondition5[1])

last_shortCondition5 := shortCondition5 ? time : nz(last_shortCondition5[1])

in_longCondition5 = last_longCondition5 > last_shortCondition5

in_shortCondition5 = last_shortCondition5 > last_longCondition5

//

filter=input(true)

g(v, p) => round(v * (pow(10, p))) / pow(10, p)

risk = input(100)

leverage = input(1)

c = g((strategy.equity * leverage / open) * (risk / 100), 4)

//

l =(v1 > v2 or filter == false ) and longCondition or long_sl

//

//l = longCondition or long_sl

s=shortCondition5

if l

strategy.entry("buy", strategy.long,c)

if s

strategy.entry("sell", strategy.short,c)

per(pcnt) =>

strategy.position_size != 0 ? round(pcnt / 100 * strategy.position_avg_price / syminfo.mintick) : float(na)

stoploss=input(title=" stop loss", defval=5, minval=0.01)

los = per(stoploss)

q1=input(title=" qty_percent1", defval=50, minval=1)

q2=input(title=" qty_percent2", defval=50, minval=1)

tp10=input(title=" Take profit1", defval=1, minval=0.01)

tp20=input(title=" Take profit2", defval=2, minval=0.01)

strategy.exit("x1", qty_percent = q1, profit = per(tp10), loss = los)

strategy.exit("x2", qty_percent = q2, profit = per(tp20), loss = los)