Stratégie d'arbitrage transversal basée sur plusieurs indicateurs

Auteur:ChaoZhang est là., Date: 2024-01-29 11:10:33 Je suis désoléLes étiquettes:

Résumé

Cette stratégie utilise une combinaison de trois indicateurs techniques différents pour élaborer une stratégie d'arbitrage trans-cyclique qui capture les tendances des prix sur différentes périodes afin d'obtenir des rendements excédentaires à faible risque.

La logique de la stratégie

Les trois indicateurs techniques utilisés dans cette stratégie sont Keltner Channel (KC), Volatility Stop (Vstop) et Williams Alligator (WAE). Le canal de Keltner est utilisé pour déterminer si les prix sont en dehors de la plage du canal et générer ainsi des signaux de trading.

-

Lorsque le prix est supérieur à la ligne supérieure du canal de Keltner, il est considéré comme un signal haussier.

-

Il peut s'ajuster dynamiquement pour assurer un stop loss tout en évitant des positions de stop loss trop conservatrices.

-

L'indicateur Williams Alligator évalue si les prix sont dans une forte tendance haussière ou à la baisse en calculant la largeur du canal MACD et la bande de Bollinger.

En combinant ces trois indicateurs, les signaux sont validés en croisement sur différentes périodes, ce qui réduit la probabilité d'erreurs de jugement et crée une logique de stratégie optimisée.

Analyse des avantages

Le plus grand avantage de cette stratégie est les signaux de trading précis apportés par la combinaison de plusieurs indicateurs. Les trois indicateurs fonctionnent dans des délais différents et se valident mutuellement, ce qui peut réduire efficacement la probabilité d'erreur de jugement et améliorer la précision des signaux.

En comparaison avec les stratégies à indicateur unique, cette stratégie combinée peut fournir des signaux de trading plus précis et plus efficaces.

Analyse des risques

Le principal risque de cette stratégie est que des paramètres incorrects peuvent provoquer un surajustement. Les trois indicateurs ont 8 paramètres au total. Des paramètres incorrects peuvent affecter négativement la stratégie. En outre, la relation de poids entre les indicateurs doit également être correctement configurée, sinon les signaux peuvent se neutraliser et devenir invalides.

Pour réduire ces risques, l'adaptabilité aux différents environnements de marché doit être pleinement prise en compte lors de la définition des paramètres et la combinaison optimale de paramètres doit être ajustée par l'analyse de backtesting.

Directions d'optimisation

L'espace d'optimisation de cette stratégie se concentre principalement sur deux aspects: l'ajustement des paramètres et l'amélioration des stratégies de stop loss.

-

Choisissez les paramètres d'indicateur de manière plus scientifique et optimisez les combinaisons de paramètres.

-

Améliorer la stratégie de stop-loss pour réduire davantage les stop-loss inutiles tout en assurant le stop-loss, améliorant ainsi le taux de gain. Par exemple, incorporer plus d'indicateurs comme signaux de stop-loss ou définir un retrait progressif des positions stop-loss.

-

Optimiser les pondérations entre les indicateurs et la logique des jugements des signaux de trading pour réduire le taux de faux-jugements.

-

Essayez d'introduire des modèles d'apprentissage automatique pour obtenir une optimisation automatique des paramètres ou utilisez une programmation d'apprentissage par renforcement profond pour l'évaluation et l'amélioration de la stratégie.

Résumé

Cette stratégie construit un système d'arbitrage à cycle croisé grâce à la combinaison de Keltner Channel, Volatility Stop et Williams Alligator. La combinaison multi-indicateur améliore la précision du signal et contrôle les risques de stop loss dynamiques. Mais il y a place à l'amélioration de la définition et de l'optimisation des paramètres. Dans l'ensemble, cette stratégie a une forte scientifique et mérite d'être poursuivie.

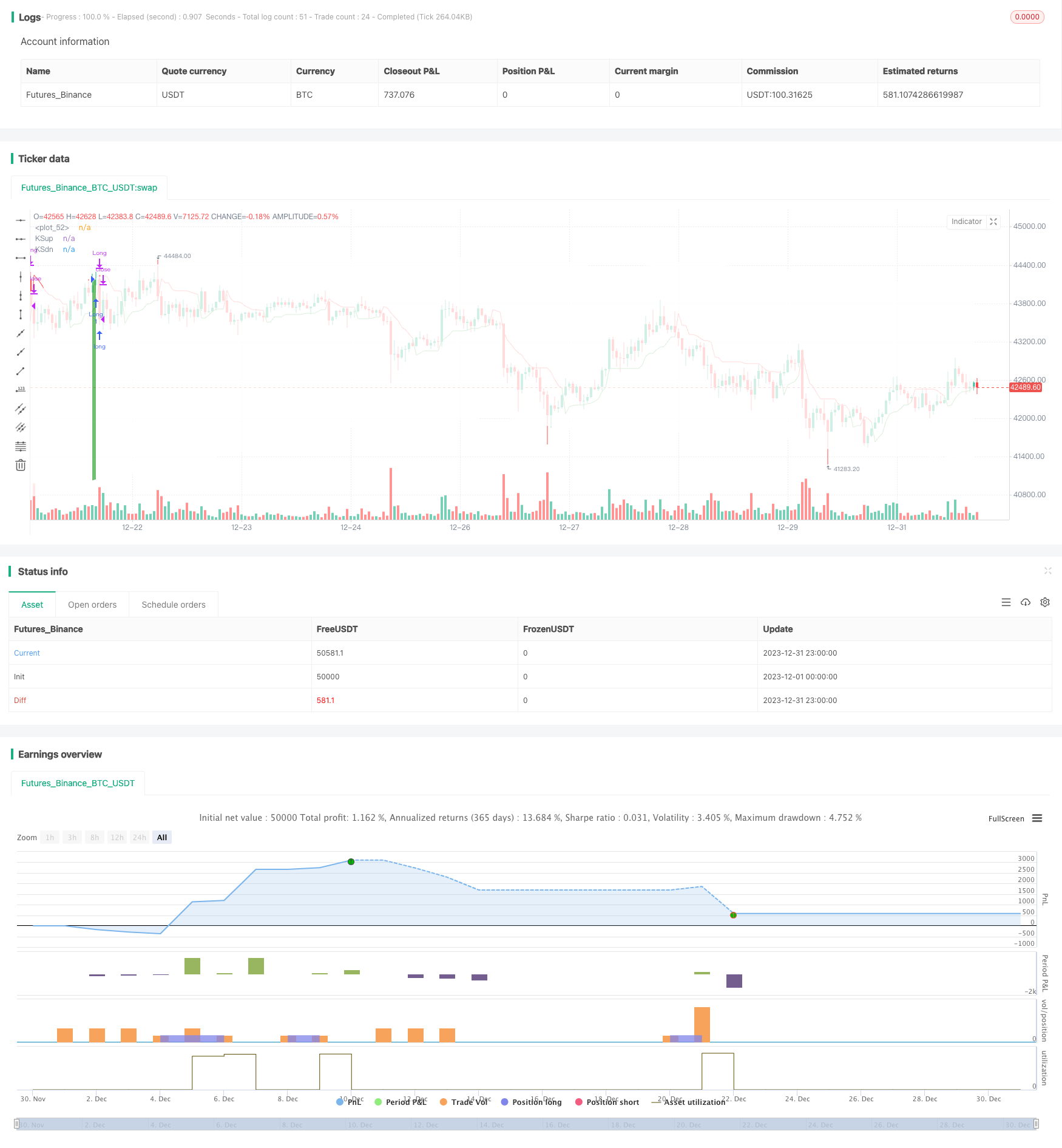

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("QuarryLake", overlay=true) ///Ultilized modified full kelly for this strategy = 36%

///Keltner channel///

nPeriod = input(title="Keltner Period", type=input.integer, defval=200, minval=1)

Mult = input(title="Keltner Mult", type=input.integer, defval=5, minval=1)

xPrice = ema(hlc3, nPeriod)

xMove = ema(high - low, nPeriod)

xMoveMult = xMove * Mult

xUpper = xPrice + xMoveMult

xLower = xPrice - xMoveMult

// plot(xPrice, color=red, title="KSmid")

p1 = plot(xUpper, color=color.white, title="KSup")

p2 = plot(xLower, color=color.white, title="KSdn")

fill(p1, p2, color=close > xUpper ? color.green : close < xLower ? color.red : color.white)

kclongcondition = close > xUpper

kcshortcondition = close < xLower

kccloselongcondition = crossunder(close, xUpper)

kccloseshortcondition = crossover(close, xLower)

///Volatility Stop///

length = input(title="Vstop length", type=input.integer, defval=3, minval=1)

mult1 = 1.5

atr_ = atr(length)

max1 = 0.0

min1 = 0.0

is_uptrend_prev = false

stop = 0.0

vstop_prev = 0.0

vstop1 = 0.0

is_uptrend = false

is_trend_changed = false

max_ = 0.0

min_ = 0.0

vstop = 0.0

max1 := max(nz(max_[1]), close)

min1 := min(nz(min_[1]), close)

is_uptrend_prev := nz(is_uptrend[1], true)

stop := is_uptrend_prev ? max1 - mult1 * atr_ : min1 + mult1 * atr_

vstop_prev := nz(vstop[1])

vstop1 := is_uptrend_prev ? max(vstop_prev, stop) : min(vstop_prev, stop)

is_uptrend := close - vstop1 >= 0

is_trend_changed := is_uptrend != is_uptrend_prev

max_ := is_trend_changed ? close : max1

min_ := is_trend_changed ? close : min1

vstop := is_trend_changed ? is_uptrend ? max_ - mult1 * atr_ : min_ + mult1 * atr_ :

vstop1

plot(vstop, color=is_uptrend ? color.green : color.red, style=plot.style_line, linewidth=1)

vstoplongcondition = close > vstop

vstoplongclosecondition = crossunder(close, vstop)

vstopshortcondition = close < vstop

vstopshortclosecondition = crossover(close, vstop)

///Waddah Attar Explosion///

sensitivity = input(150, title="Sensitivity")

fastLength = input(20, title="FastEMA Length")

slowLength = input(40, title="SlowEMA Length")

channelLength = input(20, title="BB Channel Length")

mult = input(2.0, title="BB Stdev Multiplier")

DEAD_ZONE = nz(rma(tr(true), 100)) * 3.7

calc_macd(source, fastLength, slowLength) =>

fastMA = ema(source, fastLength)

slowMA = ema(source, slowLength)

fastMA - slowMA

calc_BBUpper(source, length, mult) =>

basis = sma(source, length)

dev = mult * stdev(source, length)

basis + dev

calc_BBLower(source, length, mult) =>

basis = sma(source, length)

dev = mult * stdev(source, length)

basis - dev

t1 = (calc_macd(close, fastLength, slowLength) -

calc_macd(close[1], fastLength, slowLength)) * sensitivity

t2 = (calc_macd(close[2], fastLength, slowLength) -

calc_macd(close[3], fastLength, slowLength)) * sensitivity

e1 = calc_BBUpper(close, channelLength, mult) -

calc_BBLower(close, channelLength, mult)

trendUp = t1 >= 0 ? t1 : 0

trendDown = t1 < 0 ? -1 * t1 : 0

waelongcondition = trendUp and trendUp > DEAD_ZONE and trendUp > e1

waeshortcondition = trendDown and trendDown > DEAD_ZONE and trendDown > e1

///Long Entry///

longcondition = kclongcondition and vstoplongcondition and waelongcondition

if longcondition

strategy.entry("Long", strategy.long)

///Long exit///

closeconditionlong = kccloselongcondition or vstoplongclosecondition

if closeconditionlong

strategy.close("Long")

///Short Entry///

shortcondition = kcshortcondition and vstopshortcondition and waeshortcondition

if shortcondition

strategy.entry("Short", strategy.short)

///Short exit///

closeconditionshort = kccloseshortcondition or vstopshortclosecondition

if closeconditionshort

strategy.close("Short")

///Free Hong Kong, the revolution of our time///

- Stratégie de rupture du canal de Donchian

- Stratégie de suivi de la tendance des moyennes mobiles

- Stratégie de négociation en grille de l'indicateur RSI

- La stratégie de négociation directionnelle à double fond de la sensibilité des prix du PPO

- Stratégie de scalping avec confirmation de volume et VWAP

- L'ADX, l'MA et l'EMA sont des stratégies de suivi de tendance à long terme uniquement

- Accélération de la stratégie de la Croix d'or

- Stratégie de collision à trois indicateurs

- Stratégie de négociation d'apprentissage automatique

- Stratégie de négociation croisée de moyenne mobile à virage

- La stratégie de rupture de la bande de Bollinger est une stratégie de poursuite de l' élan à long terme.

- Stratégie de trading quantitative de victoire sans faille basée sur des indicateurs de double BB et RSI

- Stratégie Stop Loss et Take Profit basée sur RSI

- Stratégie de rupture des canaux de moyenne mobile

- Stratégie de test à temps fixe

- Stratégie MACD multi-temporelle optimisée pour le temps et l'espace

- Stratégie de négociation quantitative basée sur l'indice de rentabilité des actions et sur les IFM

- Stratégie de négociation composée à multiples indicateurs

- Stratégie de négociation à court terme de l' EMA croisée

- Tendance à la suite d'une stratégie basée sur un stop-loss dynamique de double croisement EMA