आरएसआई डबल-रेल ऑसिलेशन लाइन लंबी और छोटी द्विदिशात्मक ट्रेडिंग रणनीति

लेखक:चाओझांग, दिनांकः 2023-10-25 11:57:46टैगः

अवलोकन

आरएसआई ड्यूल-रेल ऑसिलेशन लाइन लॉन्ग एंड शॉर्ट द्वि-दिशात्मक ट्रेडिंग रणनीति एक द्वि-दिशात्मक ट्रेडिंग रणनीति है जो आरएसआई संकेतक का उपयोग करती है। यह आरएसआई के ओवरबॉट और ओवरसोल्ड सिद्धांतों के माध्यम से दक्ष द्वि-दिशात्मक उद्घाटन और बंद स्थिति को लागू करती है, जो दोहरी रेल सेटिंग्स और चलती औसत ट्रेडिंग संकेतों के साथ संयुक्त है।

रणनीति तर्क

यह रणनीति मुख्य रूप से आरएसआई संकेतक के ओवरबॉट और ओवरसोल्ड सिद्धांतों के आधार पर व्यापारिक निर्णय लेती है। यह सबसे पहले आरएसआई मूल्य vrsi, साथ ही दोहरी रेलों के ऊपरी रेल sn और निचले रेल ln की गणना करती है। जब आरएसआई मूल्य निचले रेल ln से नीचे पार होता है तो एक लंबा संकेत उत्पन्न होता है, और जब आरएसआई मूल्य ऊपरी रेल sn से ऊपर पार होता है तो एक छोटा संकेत उत्पन्न होता है।

यह रणनीति आगे लंबे और छोटे संकेत उत्पन्न करने के लिए मोमबत्तियों के उदय और पतन का भी पता लगाती है। विशेष रूप से, जब मोमबत्ती ऊपर की ओर टूटती है तो एक लंबा संकेत longLocic उत्पन्न होता है, और जब मोमबत्ती नीचे की ओर टूटती है तो एक छोटा संकेत shortLogic उत्पन्न होता है। इसके अलावा, यह रणनीति केवल लंबे, केवल छोटे, या रिवर्स संकेतों के लिए पैरामीटर स्विच प्रदान करती है।

लंबे और छोटे संकेत उत्पन्न करने के बाद, रणनीति खुलने की संख्या को नियंत्रित करने के लिए संकेतों की संख्या की गणना करेगी। पैरामीटर के माध्यम से विभिन्न पिरामिड नियम सेट किए जा सकते हैं। स्थिति बंद करने की शर्तों में लाभ, स्टॉप लॉस, ट्रेलिंग स्टॉप लॉस आदि शामिल हैं, अनुकूलन योग्य लाभ और हानि प्रतिशत के साथ।

संक्षेप में, रणनीति में आरएसआई संकेतक, चलती औसत क्रॉसओवर, सांख्यिकीय पिरामिडिंग, स्टॉप प्रॉफिट और स्टॉप लॉस और स्वचालित लंबी और छोटी द्विदिशात्मक ट्रेडिंग प्राप्त करने के अन्य तकनीकी साधन शामिल हैं।

रणनीति के फायदे

- उचित स्तर पर लंबी और छोटी स्थिति स्थापित करने के लिए आरएसआई के ओवरबॉट और ओवरसोल्ड सिद्धांतों का उपयोग करें।

- दोहरी रेल गलत संकेतों को रोकती है। ऊपरी रेल लंबी स्थिति के समय से पहले बंद होने को रोकती है, जबकि निचली रेल छोटी स्थिति के समय से पहले बंद होने को रोकती है।

- मूविंग एवरेज ट्रेडिंग सिग्नल झूठे ब्रेकआउट को फ़िल्टर करते हैं। सिग्नल केवल तभी उत्पन्न होते हैं जब कीमत मूविंग एवरेज को तोड़ती है, झूठे संकेतों से बचती है।

- जोखिमों को नियंत्रित करने के लिए संकेत और पिरामिडिंग समय की गणना करें।

- नियंत्रण योग्य लाभप्रदता और जोखिम के लिए अनुकूलन योग्य लाभ और हानि प्रतिशत।

- लाभ में और अधिक ताला लगाने के लिए स्टॉप लॉस को पीछे छोड़ना।

- केवल लंबी, केवल छोटी या विपरीत संकेतों को विभिन्न बाजार वातावरणों के अनुकूल करें।

- स्वचालित ट्रेडिंग प्रणाली से मैन्युअल संचालन की लागत कम होती है।

रणनीति के जोखिम

- आरएसआई रिवर्स विफलता का जोखिम मौजूद है। आरएसआई ओवरबॉट या ओवरसोल्ड जोन में प्रवेश करना जरूरी नहीं कि रिवर्स हो।

- फिक्स्ड टेक प्रॉफिट और स्टॉप लॉस जोखिम फंस जाते हैं। अनुचित सेटिंग्स से समय से पहले स्टॉप लॉस या प्रॉफिट लेने का कारण बन सकता है।

- तकनीकी संकेतकों पर भरोसा करने से अनुकूलन के जोखिम होते हैं। अनुचित संकेतकों के मापदंडों का रणनीतिक प्रदर्शन पर नकारात्मक प्रभाव पड़ता है।

- एक साथ कई शर्तों को ट्रिगर करने से ट्रेडों को मिस करने का जोखिम होता है।

- स्वचालित ट्रेडिंग प्रणालियों में असामान्य त्रुटि जोखिम होता है।

उपरोक्त जोखिमों से निपटने के लिए, मापदंडों को अनुकूलित किया जा सकता है, लाभ और हानि को रोकने की रणनीतियों को समायोजित किया जा सकता है, तरलता फिल्टर जोड़े जा सकते हैं, सिग्नल लॉजिक में सुधार किया जा सकता है, और अपवाद निगरानी बढ़ाई जा सकती है।

अनुकूलन दिशाएँ

- विभिन्न समय सीमाओं पर आरएसआई मापदंडों का परीक्षण पैरामीटर अनुकूलन।

- विभिन्न लाभ लेने और स्टॉप लॉस प्रतिशत सेटिंग्स का परीक्षण करें।

- अपर्याप्त तरलता से बचने के लिए वॉल्यूम या लाभप्रदता फिल्टर जोड़ें।

- सिग्नल लॉजिक को अनुकूलित करें और चलती औसत क्रॉसओवर में सुधार करें।

- स्थिरता सत्यापित करने के लिए कई समय अवधि में बैकटेस्ट।

- सिग्नल की गुणवत्ता में सुधार के लिए अन्य संकेतकों को जोड़ने पर विचार करें।

- स्थिति आकार की रणनीतियों को शामिल करें।

- अपवाद हैंडलिंग और त्रुटि निगरानी जोड़ें.

- ऑटोमैटिक ट्रेलिंग स्टॉप एल्गोरिदम को अनुकूलित करें.

- रणनीति में सुधार के लिए मशीन लर्निंग को शामिल करने पर विचार करें।

सारांश

आरएसआई डबल-रेल ऑसिलेशन लाइन लॉन्ग और शॉर्ट द्वि-दिशात्मक ट्रेडिंग रणनीति स्वचालित द्वि-दिशात्मक ट्रेडिंग प्राप्त करने के लिए आरएसआई संकेतकों, सांख्यिकीय उद्घाटन और स्टॉप लॉस सिद्धांतों और अन्य तकनीकी उपकरणों को एकीकृत करती है। यह रणनीति उपयोगकर्ताओं के लिए विभिन्न बाजार वातावरणों के लिए मापदंडों को अनुकूलित करने के लिए अत्यधिक अनुकूलन योग्य है। मापदंडों, जोखिम प्रबंधन, सिग्नल तर्क आदि के अनुकूलन के माध्यम से सुधार के लिए भी जगह है। कुल मिलाकर, यह एक कुशल मात्रात्मक ट्रेडिंग समाधान प्रदान करता है।

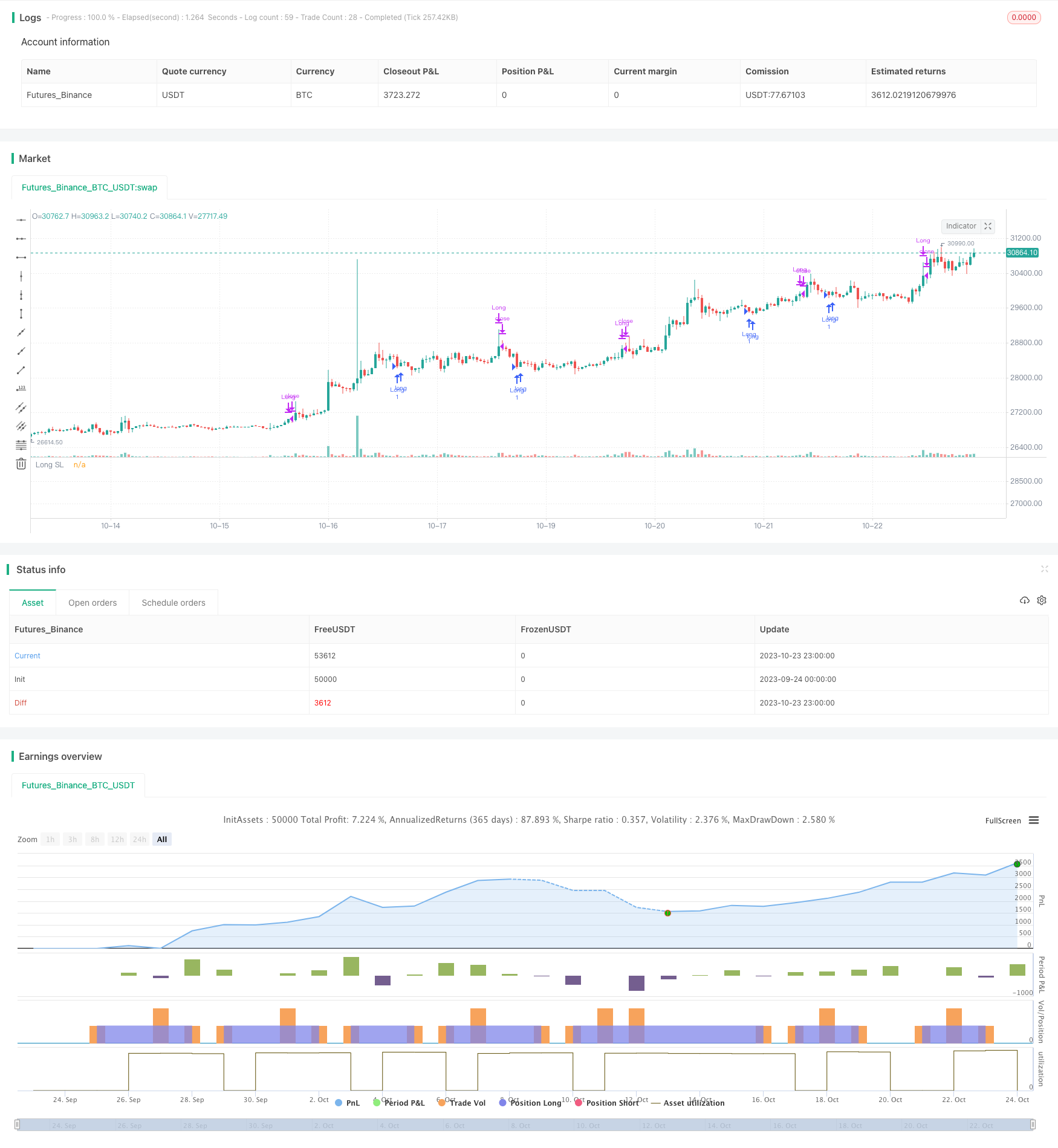

/*backtest

start: 2023-09-24 00:00:00

end: 2023-10-24 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

// Learn more about Autoview and how you can automate strategies like this one here: https://autoview.with.pink/

// strategy("Autoview Build-a-bot - 5m chart", "Strategy", overlay=true, pyramiding=2000, default_qty_value=10000)

// study("Autoview Build-a-bot", "Alerts")

///////////////////////////////////////////////

//* Backtesting Period Selector | Component *//

///////////////////////////////////////////////

//* https://www.tradingview.com/script/eCC1cvxQ-Backtesting-Period-Selector-Component *//

//* https://www.tradingview.com/u/pbergden/ *//

//* Modifications made *//

testStartYear = input(1, "Backtest Start Year")

testStartMonth = input(11, "Backtest Start Month")

testStartDay = input(10, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testStopYear = input(77777777, "Backtest Stop Year")

testStopMonth = input(11, "Backtest Stop Month")

testStopDay = input(15, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

testPeriod() => true

/////////////////////////////////////

//* Put your strategy logic below *//

/////////////////////////////////////

RSIlength = input(1,title="RSI Period Length")

price = close

vrsi = (rsi(price, RSIlength))

src = close

len = input(2, minval=1, title="Length")

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

rsin = input(12)

sn = 100 - rsin

ln = 0 + rsin

// Put your long and short rules here

longLocic = crossunder(rsi, ln)

shortLogic = crossover(rsi, sn)

//////////////////////////

//* Strategy Component *//

//////////////////////////

isLong = input(true, "Longs Only")

isShort = input(false, "Shorts Only")

isFlip = input(false, "Flip the Opens")

long = longLocic

short = shortLogic

if isFlip

long := shortLogic

short := longLocic

else

long := longLocic

short := shortLogic

if isLong

long := long

short := na

if isShort

long := na

short := short

////////////////////////////////

//======[ Signal Count ]======//

////////////////////////////////

sectionLongs = 0

sectionLongs := nz(sectionLongs[1])

sectionShorts = 0

sectionShorts := nz(sectionShorts[1])

if long

sectionLongs := sectionLongs + 1

sectionShorts := 0

if short

sectionLongs := 0

sectionShorts := sectionShorts + 1

//////////////////////////////

//======[ Pyramiding ]======//

//////////////////////////////

pyrl = input(2, "Pyramiding less than") // If your count is less than this number

pyre = input(1, "Pyramiding equal to") // If your count is equal to this number

pyrg = input(1000000, "Pyramiding greater than") // If your count is greater than this number

longCondition = long and sectionLongs <= pyrl or long and sectionLongs >= pyrg or long and sectionLongs == pyre ? 1 : 0 and vrsi < 20

shortCondition = short and sectionShorts <= pyrl or short and sectionShorts >= pyrg or short and sectionShorts == pyre ? 1 : 0

////////////////////////////////

//======[ Entry Prices ]======//

////////////////////////////////

last_open_longCondition = na

last_open_shortCondition = na

last_open_longCondition := longCondition ? close : nz(last_open_longCondition[1])

last_open_shortCondition := shortCondition ? close : nz(last_open_shortCondition[1])

////////////////////////////////////

//======[ Open Order Count ]======//

////////////////////////////////////

sectionLongConditions = 0

sectionLongConditions := nz(sectionLongConditions[1])

sectionShortConditions = 0

sectionShortConditions := nz(sectionShortConditions[1])

if longCondition

sectionLongConditions := sectionLongConditions + 1

sectionShortConditions := 0

if shortCondition

sectionLongConditions := 0

sectionShortConditions := sectionShortConditions + 1

///////////////////////////////////////////////

//======[ Position Check (long/short) ]======//

///////////////////////////////////////////////

last_longCondition = na

last_shortCondition = na

last_longCondition := longCondition ? time : nz(last_longCondition[1])

last_shortCondition := shortCondition ? time : nz(last_shortCondition[1])

in_longCondition = last_longCondition > last_shortCondition

in_shortCondition = last_shortCondition > last_longCondition

/////////////////////////////////////

//======[ Position Averages ]======//

/////////////////////////////////////

totalLongs = 0.0

totalLongs := nz(totalLongs[1])

totalShorts = 0.0

totalShorts := nz(totalShorts[1])

averageLongs = 0.0

averageLongs := nz(averageLongs[1])

averageShorts = 0.0

averageShorts := nz(averageShorts[1])

if longCondition

totalLongs := totalLongs + last_open_longCondition

totalShorts := 0.0

if shortCondition

totalLongs := 0.0

totalShorts := totalShorts + last_open_shortCondition

averageLongs := totalLongs / sectionLongConditions

averageShorts := totalShorts / sectionShortConditions

/////////////////////////////////

//======[ Trailing Stop ]======//

/////////////////////////////////

isTS = input(false, "Trailing Stop")

tsi = input(100, "Activate Trailing Stop Price (%). Divided by 100 (1 = 0.01%)") / 100

ts = input(100, "Trailing Stop (%). Divided by 100 (1 = 0.01%)") / 100

last_high = na

last_low = na

last_high_short = na

last_low_short = na

last_high := not in_longCondition ? na : in_longCondition and (na(last_high[1]) or high > nz(last_high[1])) ? high : nz(last_high[1])

last_high_short := not in_shortCondition ? na : in_shortCondition and (na(last_high[1]) or high > nz(last_high[1])) ? high : nz(last_high[1])

last_low := not in_shortCondition ? na : in_shortCondition and (na(last_low[1]) or low < nz(last_low[1])) ? low : nz(last_low[1])

last_low_short := not in_longCondition ? na : in_longCondition and (na(last_low[1]) or low < nz(last_low[1])) ? low : nz(last_low[1])

long_ts = isTS and not na(last_high) and low <= last_high - last_high / 100 * ts and longCondition == 0 and last_high >= averageLongs + averageLongs / 100 * tsi

short_ts = isTS and not na(last_low) and high >= last_low + last_low / 100 * ts and shortCondition == 0 and last_low <= averageShorts - averageShorts/ 100 * tsi

///////////////////////////////

//======[ Take Profit ]======//

///////////////////////////////

isTP = input(true, "Take Profit")

tp = input(125, "Take Profit (%). Divided by 100 (1 = 0.01%)") / 100

long_tp = isTP and close > averageLongs + averageLongs / 100 * tp and not longCondition

short_tp = isTP and close < averageShorts - averageShorts / 100 * tp and not shortCondition

/////////////////////////////

//======[ Stop Loss ]======//

/////////////////////////////

isSL = input(true, "Stop Loss")

sl = input(140, "Stop Loss (%). Divided by 100 (1 = 0.01%)") / 100

long_sl = isSL and close < averageLongs - averageLongs / 100 * sl and longCondition == 0

short_sl = isSL and close > averageShorts + averageShorts / 100 * sl and shortCondition == 0

/////////////////////////////////

//======[ Close Signals ]======//

/////////////////////////////////

longClose = long_tp or long_sl or long_ts ? 1 : 0

shortClose = short_tp or short_sl or short_ts ? 1: 0

///////////////////////////////

//======[ Plot Colors ]======//

///////////////////////////////

longCloseCol = na

shortCloseCol = na

longCloseCol := long_tp ? purple : long_sl ? maroon : long_ts ? blue : longCloseCol[1]

shortCloseCol := short_tp ? purple : short_sl ? maroon : short_ts ? blue : shortCloseCol[1]

tpColor = isTP and in_longCondition ? purple : isTP and in_shortCondition ? purple : white

slColor = isSL and in_longCondition ? red : isSL and in_shortCondition ? red : white

//////////////////////////////////

//======[ Strategy Plots ]======//

//////////////////////////////////

plot(isTS and in_longCondition ? averageLongs + averageLongs / 100 * tsi : na, "Long Trailing Activate", blue, style=3, linewidth=2)

plot(isTS and in_longCondition and last_high >= averageLongs + averageLongs / 100 * tsi ? last_high - last_high / 100 * ts : na, "Long Trailing", fuchsia, style=2, linewidth=3)

plot(isTS and in_shortCondition ? averageShorts - averageShorts/ 100 * tsi : na, "Short Trailing Activate", blue, style=3, linewidth=2)

plot(isTS and in_shortCondition and last_low <= averageShorts - averageShorts/ 100 * tsi ? last_low + last_low / 100 * ts : na, "Short Trailing", fuchsia, style=2, linewidth=3)

plot(isTP and in_longCondition and last_high < averageLongs + averageLongs / 100 * tp ? averageLongs + averageLongs / 100 * tp : na, "Long TP", tpColor, style=3, linewidth=2)

plot(isTP and in_shortCondition and last_low > averageShorts - averageShorts / 100 * tp ? averageShorts - averageShorts / 100 * tp : na, "Short TP", tpColor, style=3, linewidth=2)

plot(isSL and in_longCondition and last_low_short > averageLongs - averageLongs / 100 * sl ? averageLongs - averageLongs / 100 * sl : na, "Long SL", slColor, style=3, linewidth=2)

plot(isSL and in_shortCondition and last_high_short < averageShorts + averageShorts / 100 * sl ? averageShorts + averageShorts / 100 * sl : na, "Short SL", slColor, style=3, linewidth=2)

///////////////////////////////

//======[ Alert Plots ]======//

///////////////////////////////

// plot(longCondition, "Long", green)

// plot(shortCondition, "Short", red)

// plot(longClose, "Long Close", longCloseCol)

// plot(shortClose, "Short Close", shortCloseCol)

///////////////////////////////////

//======[ Reset Variables ]======//

///////////////////////////////////

if longClose or not in_longCondition

averageLongs := 0

totalLongs := 0.0

sectionLongs := 0

sectionLongConditions := 0

if shortClose or not in_shortCondition

averageShorts := 0

totalShorts := 0.0

sectionShorts := 0

sectionShortConditions := 0

////////////////////////////////////////////

//======[ Strategy Entry and Exits ]======//

////////////////////////////////////////////

if testPeriod()

strategy.entry("Long", 1, when=longCondition)

strategy.entry("Short", 0, when=shortCondition)

strategy.close("Long", when=longClose)

strategy.close("Short", when=shortClose)

- डबल मूविंग एवरेज क्रॉसओवर रणनीति

- एटीआर समायोज्य ट्रेलिंग स्टॉप लॉस रणनीति

- बोलिंगर बैंड चौड़ाई स्केलिंग डबल मूविंग एवरेज ट्रेंड फिल्टर रणनीति

- ग्रिडिएंट ट्रेलिंग स्टॉप लॉस रणनीति

- बोलिंगर बैंड और आरएसआई संकेतकों की रणनीति

- अल्पकालिक व्यापारिक रणनीति

- Ichimoku रणनीति के बाद संतुलन रेखा की प्रवृत्ति

- दोहरी ईएमए स्प्रेड ब्रेकआउट रणनीति

- विपरीत ब्रेकआउट ट्रेडिंग रणनीति

- विलियम्स VIX फिक्स रणनीति

- बहु-कारक आवेग रोटेशन रणनीति

- आरएसआई ईएमए क्रॉसओवर रणनीति

- दोहरी चलती औसत रणनीति के बाद की प्रवृत्ति

- ग्लोरी होल ब्रेकआउट रणनीति

- एमएसीडी फ़िल्टर वी3 के साथ हेकेन एशी मूविंग एवरेज क्रॉसओवर रणनीति

- आरएसआई क्रॉस-साइकल ट्रेडिंग रणनीति

- सुपरट्रेंड वर्धित पिवोट रिवर्स रणनीति

- गतिमान मध्यस्थता रणनीति बैकटेस्ट विश्लेषण

- औसत रिवर्सन बोलिंगर बैंड्स रणनीति

- रैखिक प्रतिगमन चलती औसत ट्रेडिंग रणनीति