संकुचित संकेतकों के आधार पर बहु-समय-सीमा रुझान व्यापार रणनीति

लेखक:चाओझांग, दिनांकः 2024-02-27 17:40:03टैगः

अवलोकन

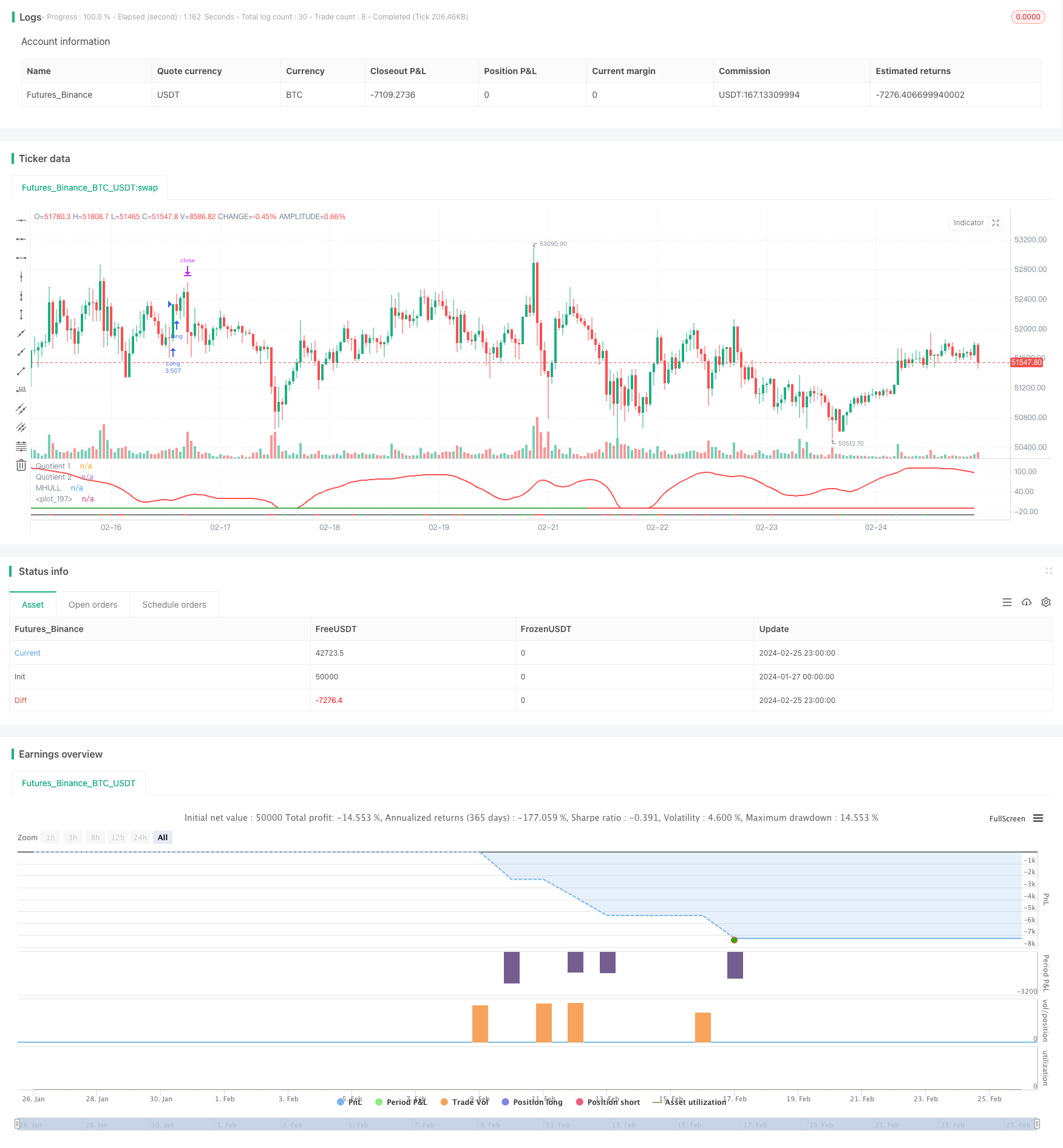

यह रणनीति कई समय सीमाओं में प्रवृत्ति ट्रैकिंग और ब्रेकआउट ट्रेडिंग के लिए एक मात्रात्मक रणनीति को लागू करने के लिए बूम हंटर, हुल सूट और अस्थिरता ऑसिलेटर संकेतकों को जोड़ती है। यह उच्च अस्थिरता और अचानक मूल्य आंदोलन जैसे बिटकॉइन के साथ डिजिटल परिसंपत्तियों के लिए उपयुक्त है।

सिद्धांत

इस रणनीति का मूल तर्क निम्नलिखित तीन संकेतकों पर आधारित है:

-

बूम हंटर: एक ऑसिलेटर जो दो अंशों (Quotient1 और Quotient2) के बीच क्रॉसओवर से ट्रेडिंग सिग्नल उत्पन्न करने के लिए संकेतक संपीड़न तकनीकों का उपयोग करता है।

-

हुल सुइट: समतल चलती औसत रेखाओं का एक सेट जो मध्य रेखा और ऊपरी/निम्न बैंड के बीच संबंध के आधार पर प्रवृत्ति दिशा निर्धारित करता है।

-

अस्थिरता ऑसिलेटर: एक ऑसिलेटर संकेतक जो मूल्य अस्थिरता को मापता है।

इस रणनीति का प्रवेश तर्क यह है कि जब बूम हंटर के दो गुणांक संकेतक ऊपर या नीचे पार करते हैं, तो कीमत हुल मिडलाइन को तोड़ती है और ऊपरी या निचले बैंड से विचलित होती है, इस बीच अस्थिरता ऑसिलेटर ओवरबॉट / ओवरसोल्ड क्षेत्र में होता है। यह कुछ झूठे ब्रेकआउट संकेतों को फ़िल्टर करता है और प्रवेश सटीकता में सुधार करता है।

स्टॉप लॉस को एक निश्चित अवधि (डिफ़ॉल्ट 20 बार) के दौरान सबसे कम घाटी या उच्चतम शिखर खोजने के द्वारा सेट किया जाता है, और स्टॉप लॉस प्रतिशत को कॉन्फ़िगर किए गए लाभ कारक (डिफ़ॉल्ट 3x) से गुणा करके लाभ प्राप्त किया जाता है। कुल खाता इक्विटी (डिफ़ॉल्ट 3%) और साधन की विशिष्ट स्टॉप लॉस रेंज के प्रतिशत के आधार पर स्थिति आकार की गणना की जाती है।

फायदे

- सूचक संपीड़न तकनीकों का उपयोग करके मूल्य से प्रमुख व्यापार संकेतों को निकालना, लाभप्रदता में सुधार करना

- कई संकेतकों का संयोजन झूठे ब्रेकआउट को रोकता है और प्रवृत्ति की दिशा को सटीक रूप से निर्धारित करता है

- गतिशील स्टॉप लॉस और ले लाभ सेटिंग जोखिम नियंत्रित प्रवृत्ति के बाद अनुमति देता है

- उच्च अस्थिरता वाले वातावरण में अस्थिरता ऑसिलेटर का उपयोग करके व्यापार सुनिश्चित करता है

- बहु-समय-सीमा विश्लेषण के माध्यम से रणनीति की स्थिरता में वृद्धि

जोखिम

- बूम हंटर संकेतकों में संपीड़न विकृतियां हो सकती हैं, जो गलत संकेत उत्पन्न करती हैं

- हुल मिडलाइन में देरी हो सकती है और वास्तविक समय में मूल्य परिवर्तनों को ट्रैक करने में असमर्थ हो सकती है

- अस्थिरता के संकुचन के दौरान खोए हुए व्यापारिक अवसर या जबरन परिसमापन

समाधान:

- संपीड़न संकेतक पैरामीटर को संतुलन संवेदनशीलता के लिए समायोजित करें

- मध्य रेखा के बजाय घातीय चलती औसत का प्रयास करें

- अस्थिरता की गलत दिशा से बचने के लिए अन्य आकलन संकेतक जोड़ें

अनुकूलन

इस रणनीति को निम्नलिखित पहलुओं में अनुकूलित किया जा सकता हैः

-

पैरामीटर अनुकूलन: अवधि और संपीड़न गुणांक जैसे संकेतक सेटिंग्स को ट्विक करके सर्वोत्तम पैरामीटर संयोजन प्राप्त करें

-

समय-सीमा अनुकूलन: इष्टतम ट्रेडिंग समय सीमा खोजने के लिए विभिन्न अवधि (1 मिनट, 5 मिनट, 30 मिनट आदि) का परीक्षण करें

-

स्थिति आकार अनुकूलन: आदर्श पूंजी उपयोग योजना खोजने के लिए व्यापार स्थिति के आकार और अनुपात में परिवर्तन

-

स्टॉप लॉस ऑप्टिमाइजेशन: इष्टतम जोखिम-लाभ अनुपात प्राप्त करने के लिए विभिन्न व्यापारिक साधनों के आधार पर स्टॉप लॉस प्लेसमेंट को समायोजित करें

-

स्थिति अनुकूलन: अधिक सटीक प्रवेश संकेत प्राप्त करने के लिए सूचक फिल्टर जोड़ें/कम करें

निष्कर्ष

यह रणनीति बहु-टाइमफ्रेम ट्रेंड ट्रैकिंग ट्रेडिंग को लागू करने के लिए बूम हंटर, हॉल सूट और अस्थिरता ऑसिलेटर को जोड़ती है, प्रभावी रूप से अत्यधिक अस्थिर डिजिटल परिसंपत्तियों के लिए उपयुक्त अचानक मूल्य व्यवहार की पहचान करती है। पैरामीटर ट्यूनिंग, फिल्टर स्थितियों और स्टॉप लॉस अनुकूलन के माध्यम से नियंत्रित जोखिम, मजबूत व्यावहारिकता और विस्तार के साथ, यह एक अनुकरणीय मात्रात्मक मॉडल है।

/*backtest

start: 2024-01-27 00:00:00

end: 2024-02-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// Strategy based on the 3 indicators:

// - Boom Hunter Pro

// - Hull Suite

// - Volatility Oscillator

//

// Strategy was designed for the purpose of back testing.

// See strategy documentation for info on trade entry logic.

//

// Credits:

// - Boom Hunter Pro: veryfid (https://www.tradingview.com/u/veryfid/)

// - Hull Suite: InSilico (https://www.tradingview.com/u/InSilico/)

// - Volatility Oscillator: veryfid (https://www.tradingview.com/u/veryfid/)

//@version=5

strategy("Boom Hunter + Hull Suite + Volatility Oscillator Strategy", overlay=false, initial_capital=1000, currency=currency.NONE, max_labels_count=500, default_qty_type=strategy.cash, commission_type=strategy.commission.percent, commission_value=0.01)

// =============================================================================

// STRATEGY INPUT SETTINGS

// =============================================================================

// ---------------

// Risk Management

// ---------------

swingLength = input.int(20, "Swing High/Low Lookback Length", group='Strategy: Risk Management', tooltip='Stop Loss is calculated by the swing high or low over the previous X candles')

accountRiskPercent = input.float(3, "Account percent loss per trade", step=0.1, group='Strategy: Risk Management', tooltip='Each trade will risk X% of the account balance')

profitFactor = input.float(3, "Profit Factor (R:R Ratio)", step = 0.1, group='Strategy: Risk Management')

// ----------

// Date Range

// ----------

start_year = input.int(title='Start Date', defval=2022, minval=2010, maxval=3000, group='Strategy: Date Range', inline='1')

start_month = input.int(title='', defval=1, group='Strategy: Date Range', inline='1', options = [1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12])

start_date = input.int(title='', defval=1, group='Strategy: Date Range', inline='1', options = [1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31])

end_year = input.int(title='End Date', defval=2023, minval=1800, maxval=3000, group='Strategy: Date Range', inline='2')

end_month = input.int(title='', defval=1, group='Strategy: Date Range', inline='2', options = [1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12])

end_date = input.int(title='', defval=1, group='Strategy: Date Range', inline='2', options = [1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31])

in_date_range = true

// =============================================================================

// INDICATORS

// =============================================================================

// ---------------

// Boom Hunter Pro

// ---------------

square = input.bool(true, title='Square Line?', group='Main Settings')

//Quotient

LPPeriod = input.int(6, title='Quotient | LPPeriod', inline='quotient', group='EOT 1 (Main Oscillator)')

K1 = input.int(0, title='K1', inline='quotient', group='EOT 1 (Main Oscillator)')

esize = 60 //, title = "Size", inline = "quotient2", group = "EOT 1 (Main Oscillator)")

ey = 50 //, title = "Y axis", inline = "quotient2", group = "EOT 1 (Main Oscillator)")

trigno = input.int(1, 'Trigger Length', group='EOT 1 (Main Oscillator)', inline='quotient2')

trigcol = input.color(color.white, title='Trigger Color:', group='EOT 1 (Main Oscillator)', inline='q2')

// EOT 2

//Inputs

LPPeriod2 = input.int(28, title='LPPeriod2', group='EOT 2 (Red Wave)', inline='q2')

K22 = input.float(0.3, title='K2', group='EOT 2 (Red Wave)', inline='q2')

//EOT 1

//Vars

alpha1 = 0.00

HP = 0.00

a1 = 0.00

b1 = 0.00

c1 = 0.00

c2 = 0.00

c3 = 0.00

Filt = 0.00

Peak = 0.00

X = 0.00

Quotient1 = 0.00

pi = 2 * math.asin(1)

//Highpass filter cyclic components

//whose periods are shorter than 100 bars

alpha1 := (math.cos(.707 * 2 * pi / 100) + math.sin(.707 * 2 * pi / 100) - 1) / math.cos(.707 * 2 * pi / 100)

HP := (1 - alpha1 / 2) * (1 - alpha1 / 2) * (close - 2 * nz(close[1]) + nz(close[2])) + 2 * (1 - alpha1) * nz(HP[1]) - (1 - alpha1) * (1 - alpha1) * nz(HP[2])

//SuperSmoother Filter

a1 := math.exp(-1.414 * pi / LPPeriod)

b1 := 2 * a1 * math.cos(1.414 * pi / LPPeriod)

c2 := b1

c3 := -a1 * a1

c1 := 1 - c2 - c3

Filt := c1 * (HP + nz(HP[1])) / 2 + c2 * nz(Filt[1]) + c3 * nz(Filt[2])

//Fast Attack - Slow Decay Algorithm

Peak := .991 * nz(Peak[1])

if math.abs(Filt) > Peak

Peak := math.abs(Filt)

Peak

//Normalized Roofing Filter

if Peak != 0

X := Filt / Peak

X

Quotient1 := (X + K1) / (K1 * X + 1)

// EOT 2

//Vars

alpha1222 = 0.00

HP2 = 0.00

a12 = 0.00

b12 = 0.00

c12 = 0.00

c22 = 0.00

c32 = 0.00

Filt2 = 0.00

Peak2 = 0.00

X2 = 0.00

Quotient4 = 0.00

alpha1222 := (math.cos(.707 * 2 * pi / 100) + math.sin(.707 * 2 * pi / 100) - 1) / math.cos(.707 * 2 * pi / 100)

HP2 := (1 - alpha1222 / 2) * (1 - alpha1222 / 2) * (close - 2 * nz(close[1]) + nz(close[2])) + 2 * (1 - alpha1222) * nz(HP2[1]) - (1 - alpha1222) * (1 - alpha1222) * nz(HP2[2])

//SuperSmoother Filter

a12 := math.exp(-1.414 * pi / LPPeriod2)

b12 := 2 * a12 * math.cos(1.414 * pi / LPPeriod2)

c22 := b12

c32 := -a12 * a12

c12 := 1 - c22 - c32

Filt2 := c12 * (HP2 + nz(HP2[1])) / 2 + c22 * nz(Filt2[1]) + c32 * nz(Filt2[2])

//Fast Attack - Slow Decay Algorithm

Peak2 := .991 * nz(Peak2[1])

if math.abs(Filt2) > Peak2

Peak2 := math.abs(Filt2)

Peak2

//Normalized Roofing Filter

if Peak2 != 0

X2 := Filt2 / Peak2

X2

Quotient4 := (X2 + K22) / (K22 * X2 + 1)

q4 = Quotient4 * esize + ey

//Plot EOT

q1 = Quotient1 * esize + ey

trigger = ta.sma(q1, trigno)

Plot3 = plot(trigger, color=trigcol, linewidth=2, title='Quotient 1')

Plot44 = plot(q4, color=color.new(color.red, 0), linewidth=2, title='Quotient 2')

// ----------

// HULL SUITE

// ----------

//INPUT

src = input(close, title='Source')

modeSwitch = input.string('Hma', title='Hull Variation', options=['Hma', 'Thma', 'Ehma'])

length = input(200, title='Length(180-200 for floating S/R , 55 for swing entry)')

lengthMult = input(2.4, title='Length multiplier (Used to view higher timeframes with straight band)')

useHtf = input(false, title='Show Hull MA from X timeframe? (good for scalping)')

htf = input.timeframe('240', title='Higher timeframe')

//FUNCTIONS

//HMA

HMA(_src, _length) =>

ta.wma(2 * ta.wma(_src, _length / 2) - ta.wma(_src, _length), math.round(math.sqrt(_length)))

//EHMA

EHMA(_src, _length) =>

ta.ema(2 * ta.ema(_src, _length / 2) - ta.ema(_src, _length), math.round(math.sqrt(_length)))

//THMA

THMA(_src, _length) =>

ta.wma(ta.wma(_src, _length / 3) * 3 - ta.wma(_src, _length / 2) - ta.wma(_src, _length), _length)

//SWITCH

Mode(modeSwitch, src, len) =>

modeSwitch == 'Hma' ? HMA(src, len) : modeSwitch == 'Ehma' ? EHMA(src, len) : modeSwitch == 'Thma' ? THMA(src, len / 2) : na

//OUT

_hull = Mode(modeSwitch, src, int(length * lengthMult))

HULL = useHtf ? request.security(syminfo.ticker, htf, _hull) : _hull

MHULL = HULL[0]

SHULL = HULL[2]

//COLOR

hullColor = MHULL > SHULL ? color.green : color.red

//PLOT

///< Frame

Fi1 = plot(-10, title='MHULL', color=hullColor, linewidth=2)

// -----------------

// VOLUME OSCILLATOR

// -----------------

volLength = input(80)

spike = close - open

x = ta.stdev(spike, volLength)

y = ta.stdev(spike, volLength) * -1

volOscCol = spike > x ? color.green : spike < y ? color.red : color.gray

plot(-30, color=color.new(volOscCol, transp=0), linewidth=2)

// =============================================================================

// STRATEGY LOGIC

// =============================================================================

// Boom Hunter Pro entry conditions

boomLong = ta.crossover(trigger, q4)

boomShort = ta.crossunder(trigger, q4)

// Hull Suite entry conditions

hullLong = MHULL > SHULL and close > MHULL

hullShort = MHULL < SHULL and close < SHULL

// Volatility Oscillator entry conditions

volLong = spike > x

volShort = spike < y

inLong = strategy.position_size > 0

inShort = strategy.position_size < 0

longCondition = boomLong and hullLong and volLong and in_date_range

shortCondition = boomShort and hullShort and volShort and in_date_range

swingLow = ta.lowest(source=low, length=swingLength)

swingHigh = ta.highest(source=high, length=swingLength)

atr = ta.atr(14)

longSl = math.min(close - atr, swingLow)

shortSl = math.max(close + atr, swingHigh)

longStopPercent = math.abs((1 - (longSl / close)) * 100)

shortStopPercent = math.abs((1 - (shortSl / close)) * 100)

longTpPercent = longStopPercent * profitFactor

shortTpPercent = shortStopPercent * profitFactor

longTp = close + (close * (longTpPercent / 100))

shortTp = close - (close * (shortTpPercent / 100))

// Position sizing (default risk 3% per trade)

riskAmt = strategy.equity * accountRiskPercent / 100

longQty = math.abs(riskAmt / longStopPercent * 100) / close

shortQty = math.abs(riskAmt / shortStopPercent * 100) / close

if (longCondition and not inLong)

strategy.entry("Long", strategy.long, qty=longQty)

strategy.exit("Long SL/TP", from_entry="Long", stop=longSl, limit=longTp, alert_message='Long SL Hit')

buyLabel = label.new(x=bar_index, y=high[1], color=color.green, style=label.style_label_up)

label.set_y(id=buyLabel, y=-40)

label.set_tooltip(id=buyLabel, tooltip="Risk Amt: " + str.tostring(riskAmt) + " Qty: " + str.tostring(longQty) + " Swing low: " + str.tostring(swingLow) + " Stop Percent: " + str.tostring(longStopPercent) + " TP Percent: " + str.tostring(longTpPercent))

if (shortCondition and not inShort)

strategy.entry("Short", strategy.short, qty=shortQty)

strategy.exit("Short SL/TP", from_entry="Short", stop=shortSl, limit=shortTp, alert_message='Short SL Hit')

sellLabel = label.new(x=bar_index, y=high[1], color=color.red, style=label.style_label_up)

label.set_y(id=sellLabel, y=-40)

label.set_tooltip(id=sellLabel, tooltip="Risk Amt: " + str.tostring(riskAmt) + " Qty: " + str.tostring(shortQty) + " Swing high: " + str.tostring(swingHigh) + " Stop Percent: " + str.tostring(shortStopPercent) + " TP Percent: " + str.tostring(shortTpPercent))

- चलती औसत क्रॉसओवर ट्रेंड रणनीति

- मूल्य चैनल रोबोट व्हाइट बॉक्स रणनीति

- सरल चलती औसत प्रवृत्ति मूल्य मात्रात्मक रणनीति

- समय आधारित एटीआर स्टॉप लॉस खरीद रणनीति

- द्विपद गतिविधी ब्रेकआउट रिवर्सल रणनीति

- अंतराल खोलने की रणनीति

- फिबोनाची रिट्रेसमेंट लक्ष्य के साथ एटीआर ट्रैलिंग स्टॉप रणनीति

- बोलिंगर बैंड्स ब्रेकआउट ट्रेंड ट्रेडिंग रणनीति

- मूविंग एवरेज रिवर्स रणनीति के आधार पर

- स्वर्ण क्रॉसओवर पर आधारित अल्पकालिक सफलता रणनीति

- गति रेखा क्रॉसओवर ईएमए नौ शेयर एमएसीडी रणनीति

- मात्रात्मक दोलन संकेतक संयोजन रणनीति

- रणनीति का पालन करने वाला इचिमोकू क्लाउड ट्रेंड

- दिन के भीतर दोहरी चलती औसत व्यापार रणनीति

- माया के खजाने की खोज

- चलती औसत पर आधारित प्रवृत्ति ट्रैकिंग रणनीति

- ईएमए क्रॉस ट्रेंड फॉलो रणनीति

- दोहरी चलती औसत क्रॉसओवर रणनीति

- बोलिंगर बैंड ट्रैकिंग रणनीति

- तेजी से और धीमी गति से चलती औसत क्रॉसओवर रणनीति