आरएसआई और डबल मूविंग एवरेज 1 घंटे के ट्रेंड के आधार पर रणनीति का पालन करना

लेखक:चाओझांग, दिनांकः 2024-03-29 11:05:04टैगः

अवलोकन

यह रणनीति 1 घंटे की समय सीमा के भीतर लंबे और छोटे संकेत उत्पन्न करने के लिए मुख्य संकेतकों के रूप में सापेक्ष शक्ति सूचकांक (आरएसआई) और दो सरल चलती औसत (एसएमए) का उपयोग करती है। आरएसआई और एसएमए के लिए शर्तों को उदार बनाकर, संकेत ट्रिगर की आवृत्ति बढ़ जाती है। इसके अतिरिक्त, रणनीति जोखिम प्रबंधन के लिए औसत सच्ची सीमा (एटीआर) संकेतक का उपयोग करती है, गतिशील रूप से लाभ और स्टॉप-लॉस स्तर निर्धारित करती है।

इस रणनीति के मुख्य विचार इस प्रकार हैंः

- आरएसआई संकेतक का उपयोग करें, क्रमशः लंबे और छोटे जाने के संकेत के रूप में संभावित ओवरबॉट और ओवरसोल्ड स्थितियों की पहचान करने के लिए।

- संभावित अपट्रेंड्स (गोल्डन क्रॉस) और डाउनट्रेंड्स (डेथ क्रॉस) निर्धारित करने के लिए तेज एसएमए और धीमी एसएमए के क्रॉसओवर का उपयोग करें।

- लंबी या छोटी अवधि के लिए आरएसआई और एसएमए दोनों स्थितियों को पूरा करने पर संबंधित दिशा में पद खोलें।

- प्रत्येक व्यापार के जोखिम को नियंत्रित करते हुए गतिशील लाभ लेने और स्टॉप-लॉस स्तरों की गणना करने के लिए एटीआर संकेतक का उपयोग करें।

- चार्ट पृष्ठभूमि रंग में परिवर्तन के माध्यम से रणनीति संकेतों के ट्रिगर को दृश्य रूप से प्रदर्शित करें, रणनीति तर्क के डिबगिंग और समझ को सुविधाजनक बनाएं।

रणनीतिक सिद्धांत

- आरएसआई संकेतक: जब आरएसआई 50 से नीचे होता है, तो यह इंगित करता है कि बाजार ओवरसोल्ड हो सकता है, और कीमतों में वृद्धि की संभावना है, इस प्रकार एक लंबा संकेत ट्रिगर होता है। जब आरएसआई 50 से ऊपर होता है, तो यह इंगित करता है कि बाजार ओवरबोल्ड हो सकता है, और कीमतों में गिरावट की संभावना है, इस प्रकार एक छोटा संकेत ट्रिगर होता है।

- डबल मूविंग एवरेज क्रॉसओवर: जब तेज एसएमए धीमी एसएमए (गोल्डन क्रॉस) के ऊपर पार करता है, तो यह एक संभावित अपट्रेंड को इंगित करता है और एक लंबा संकेत ट्रिगर करता है। जब तेज एसएमए धीमी एसएमए (मृत्यु क्रॉस) के नीचे पार करता है, तो यह एक संभावित डाउनट्रेंड को इंगित करता है और एक छोटा संकेत ट्रिगर करता है।

- प्रवेश की शर्तेंः पदों को केवल उसी दिशा में खोला जाता है जब आरएसआई और दोहरी चलती औसत दोनों स्थितियां लंबी या छोटी जाने के लिए पूरी होती हैं, जिससे संकेतों की विश्वसनीयता में सुधार होता है।

- जोखिम प्रबंधन: एटीआर संकेतक का उपयोग गतिशील लाभ लेने और स्टॉप-लॉस स्तरों की गणना करने के लिए किया जाता है। लाभ लेने का स्तर प्रवेश मूल्य से ऊपर/नीचे एटीआर के 1.5 गुना पर सेट किया जाता है, और स्टॉप-लॉस स्तर प्रवेश मूल्य से ऊपर/नीचे एटीआर के 1 गुना पर सेट किया जाता है। यह प्रत्येक व्यापार के जोखिम को नियंत्रित करते हुए, बाजार की अस्थिरता के आधार पर लाभ लेने और स्टॉप-लॉस स्तरों को समायोजित करने की अनुमति देता है।

रणनीतिक लाभ

- अनुकूलन क्षमताः आरएसआई और दोहरी चलती औसत के लिए शर्तों को उदार बनाकर, रणनीति एक घंटे के समय के भीतर विभिन्न बाजार स्थितियों के अनुकूल हो सकती है और अधिक व्यापारिक अवसरों को पकड़ सकती है।

- जोखिम प्रबंधनः एटीआर संकेतक का उपयोग करके गतिशील रूप से लाभ लेने और स्टॉप-लॉस स्तरों को निर्धारित करने से बाजार की अस्थिरता के आधार पर लचीले समायोजन की अनुमति मिलती है, प्रत्येक व्यापार के जोखिम जोखिम को प्रभावी ढंग से नियंत्रित करता है।

- सरलता और उपयोग में आसानीः रणनीति का तर्क स्पष्ट है और उपयोग किए जाने वाले संकेतक सरल और समझने में आसान हैं, जिससे समझ और कार्यान्वयन में आसानी होती है।

- दृश्य सहायताः रणनीति संकेतों का ट्रिगर चार्ट पृष्ठभूमि रंग में परिवर्तन के माध्यम से दृश्य रूप से प्रदर्शित किया जाता है, जो डिबगिंग और अनुकूलन में सहायता करता है।

रणनीतिक जोखिम

- आवर्ती व्यापारः आरएसआई और दोहरी चलती औसत के लिए उदार परिस्थितियों के कारण, रणनीति अपेक्षाकृत आवर्ती व्यापार संकेत उत्पन्न कर सकती है, जिससे लेनदेन लागत बढ़ जाती है और समग्र लाभप्रदता प्रभावित होती है।

- साइडवेज मार्केटः कम अस्थिरता वाले साइडवेज मार्केट में आरएसआई और दोहरी चलती औसत अक्सर गलत संकेत दे सकती हैं, जिसके परिणामस्वरूप खराब रणनीति प्रदर्शन होता है।

- रुझानों की कमीः रणनीति मुख्य रूप से रुझानों को निर्धारित करने के लिए आरएसआई और दोहरी चलती औसत पर निर्भर करती है, लेकिन कुछ मामलों में, बाजार में स्पष्ट रुझान विशेषताओं की कमी हो सकती है, जिससे रणनीति संकेत अप्रभावी हो जाते हैं।

- पैरामीटर संवेदनशीलताः रणनीति का प्रदर्शन आरएसआई, एसएमए और एटीआर की पैरामीटर सेटिंग्स के प्रति संवेदनशील हो सकता है। विभिन्न पैरामीटर संयोजन रणनीति प्रदर्शन में महत्वपूर्ण अंतर का कारण बन सकते हैं।

रणनीति अनुकूलन दिशाएं

- पैरामीटर अनुकूलनः ऐतिहासिक डेटा पर सर्वोत्तम प्रदर्शन करने वाले पैरामीटर संयोजन खोजने के लिए आरएसआई, एसएमए और एटीआर के मापदंडों का अनुकूलन करें, रणनीति की स्थिरता और विश्वसनीयता में सुधार करें।

- सिग्नल फ़िल्टरिंगः आरएसआई और दोहरी चलती औसत द्वारा उत्पन्न संकेतों की द्वितीयक पुष्टि प्रदान करने के लिए अन्य तकनीकी संकेतकों या बाजार भावना संकेतकों को पेश करना, झूठे संकेतों की घटना को कम करना।

- गतिशील भार समायोजनः बाजार के रुझानों की ताकत के आधार पर गतिशील रूप से आरएसआई और दोहरी चलती औसत संकेतों के भारों को समायोजित करें, जब रुझान स्पष्ट हों तो उच्च भार और पार्श्व बाजारों में कम भार असाइन करें, जिससे रणनीति की अनुकूलन क्षमता बढ़े।

- टेक-प्रॉफिट और स्टॉप-लॉस ऑप्टिमाइजेशनः रणनीति के जोखिम-समायोजित रिटर्न में सुधार करते हुए, इष्टतम टेक-प्रॉफिट और स्टॉप-लॉस अनुपात खोजने के लिए एटीआर गुणक का अनुकूलन करें। इसके अतिरिक्त, अन्य टेक-प्रॉफिट और स्टॉप-लॉस विधियों को पेश करने पर विचार करें, जैसे कि समर्थन / प्रतिरोध-आधारित या समय-आधारित विधियां।

- मल्टी टाइमफ्रेम विश्लेषणः सिग्नल की विश्वसनीयता में सुधार करते हुए, 1 घंटे के समय में सिग्नल को फ़िल्टर और पुष्टि करने के लिए अन्य समय सीमाओं (जैसे, 4 घंटे, दैनिक) से संकेतों को मिलाएं।

सारांश

यह रणनीति दो सरल और उपयोग करने में आसान तकनीकी संकेतकों, आरएसआई और दोहरी चलती औसत को जोड़ती है, जो गतिशील जोखिम प्रबंधन के लिए एटीआर संकेतक का उपयोग करते हुए 1 घंटे के समय सीमा के भीतर प्रवृत्ति-अनुसरण संकेत उत्पन्न करती है। रणनीति तर्क स्पष्ट और समझने और लागू करने में आसान है, जिससे यह शुरुआती लोगों के लिए सीखने और उपयोग करने के लिए उपयुक्त है। हालांकि, रणनीति में कुछ संभावित जोखिम भी हैं, जैसे कि लगातार व्यापार, साइडवेज बाजारों में खराब प्रदर्शन और रुझानों की कमी। इसलिए, व्यावहारिक अनुप्रयोगों में, रणनीति को और अधिक अनुकूलित और सुधार करने की आवश्यकता है, जैसे पैरामीटर अनुकूलन, सिग्नल फ़िल्टरिंग, गतिशील वजन समायोजन, लाभ लेने और स्टॉप-लॉस अनुकूलन, और बहु-टाइमफ्रेम विश्लेषण, रणनीति की मजबूती और लाभप्रदता को बढ़ाने के लिए। कुल मिलाकर, रणनीति एक बुनियादी अनुभव के रूप में कार्य कर सकती है, व्यापारियों को एक व्यवहार्य विचार और अनुकूलन प्रदान करती है, लेकिन इसके लिए अभी भी व्यक्तिगत दिशा और अनुकूलन की आवश्यकता होती है। और बाजार की विशेषताओं के आधार पर अनुकूलन और अनुकूलन।

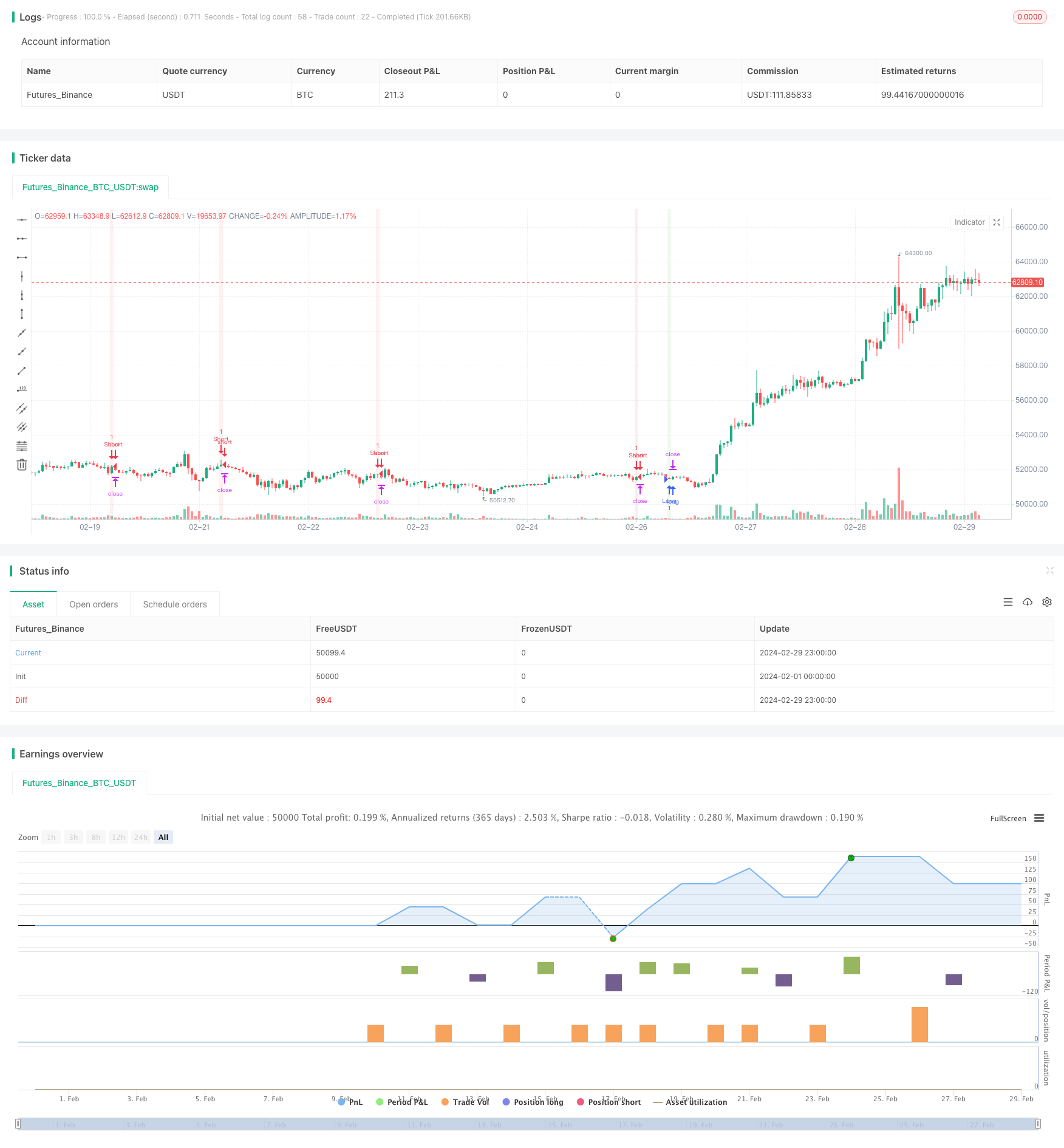

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Debugged 1H Strategy with Liberal Conditions", shorttitle="1H Debug", overlay=true, pyramiding=0)

// Parameters

rsiLength = input.int(14, title="RSI Length")

rsiLevel = input.int(50, title="RSI Entry Level") // More likely to be met than the previous 70

fastLength = input.int(10, title="Fast MA Length")

slowLength = input.int(21, title="Slow MA Length")

atrLength = input.int(14, title="ATR Length")

atrMultiplier = input.float(1.5, title="ATR Multiplier for SL")

riskRewardMultiplier = input.float(2, title="Risk/Reward Multiplier")

// Indicators

rsi = ta.rsi(close, rsiLength)

fastMA = ta.sma(close, fastLength)

slowMA = ta.sma(close, slowLength)

atr = ta.atr(atrLength)

// Trades

longCondition = ta.crossover(fastMA, slowMA) and rsi < rsiLevel

shortCondition = ta.crossunder(fastMA, slowMA) and rsi > rsiLevel

// Entry and Exit Logic

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", "Long", profit=atrMultiplier * atr, loss=atr)

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", "Short", profit=atrMultiplier * atr, loss=atr)

// Debugging: Visualize when conditions are met

bgcolor(longCondition ? color.new(color.green, 90) : na)

bgcolor(shortCondition ? color.new(color.red, 90) : na)

- प्रवृत्ति के अनुसार परिवर्तनीय स्थिति ग्रिड रणनीति

- सुपरट्रेंड और बोलिंगर बैंड्स संयोजन रणनीति

- रणनीति के बाद एमएसीडी रुझान

- ईएमए डबल मूविंग एवरेज क्रॉसओवर रणनीति

- XAUUSD 1-मिनट स्केलिंग रणनीति

- वेक्टर कैंडल आधारित चैनल ब्रेकआउट और कस्टम चोच रणनीति

- BreakHigh ईएमए क्रॉसओवर रणनीति

- रणनीति के बाद गतिशील रुझान

- सुपरट्रेंड एटीआर रणनीति

- ट्रिपल एक्सपोनेंशियल मूविंग एवरेज कन्वर्जेंस डिवर्जेंस और रिलेटिव स्ट्रेंथ इंडेक्स कॉम्बिनेटेड 1-मिनट चार्ट क्रिप्टोकरेंसी क्वांटिटेटिव ट्रेडिंग रणनीति

- घातीय चलती औसत क्रॉसओवर मात्रात्मक व्यापार रणनीति

- बैंकनिफ्टी फ्यूचर्स के लिए एसएमए आधारित ट्रेडिंग रणनीति

- बोलिंगर बैंड और आरएसआई ट्रेडिंग रणनीति

- गौसियन चैनल अनुकूलनशील चलती औसत रणनीति

- लक्ष्य/स्टॉप-लॉस अनुपात और निश्चित स्थिति आकार के साथ ईएमए क्रॉसओवर रणनीति

- मूविंग एवरेज पुलबैक ट्रैकिंग रणनीति

- आरएसआई स्टॉप लॉस ट्रैकिंग ट्रेडिंग रणनीति

- एसएमए चलती औसत क्रॉसओवर रणनीति

- बोलिंगर 5-मिनट ब्रेकआउट इंट्राडे ट्रेडिंग रणनीति

- भिन्नता और चलती औसत पर आधारित अस्थिरता रणनीति