Jalan terdalam di dunia adalah jalanmu: menggali lubang-lubang di danau Sutli.

Penulis:Penemu Kuantitas - Mimpi Kecil, Dibuat: 2017-03-22 10:23:37, Diperbarui:Jalan terdalam di dunia adalah jalanmu: menggali lubang-lubang di danau Sutli.

Arbitrage, juga dikenal sebagai perdagangan harga diferensial, adalah perdagangan yang dilakukan dengan membeli atau menjual kontrak perdagangan elektronik tertentu sekaligus menjual atau membeli kontrak lain yang terkait. Arbitrage adalah perdagangan yang memanfaatkan perbedaan harga antara pasar terkait atau kontrak elektronik terkait, melakukan perdagangan di pasar terkait atau kontrak elektronik terkait ke arah yang berlawanan dengan harapan keuntungan dari perubahan perbedaan harga. Banyak orang berpikir bahwa trading adalah tindakan yang tidak berisiko atau bahkan berisiko rendah, namun, dalam operasi perdagangan yang sebenarnya, seringkali terjadi kegagalan.

Di pasar berjangka saat ini, industri minyak mengandung 7 varietas, termasuk kedelai, kelapa sawit, kelapa sawit, kelapa sawit, minyak kelapa sawit, minyak kelapa sawit, yang mencakup berbagai macam varietas dan banyak logika keuntungan.

Ada dua suku cadang yang berbeda antara minyak kedelai dan minyak kacang-kacangan, suku cadang antara minyak kedelai dan minyak kedelai, suku cadang antara minyak kedelai dan minyak kedelai, suku cadang antara minyak kedelai dan minyak kedelai, dan suku cadang alternatif antara minyak kedelai dan minyak kedelai, sehingga menjadi suku cadang yang paling menarik di pasar berjangka.

Namun, menurut pengalaman saya sendiri di pasar selama beberapa tahun, strategi-strategi ini jauh dari terlihat bagus.

-

Pengurangan suku bunga

Untuk perusahaan minyak, kedelai adalah bahan baku produksi, minyak kacang, kacang polong adalah produk bawah, kedelai yang dipencet menghasilkan kedelai, minyak kacang, dan ada interaksi yang jelas antara ketiga harga, yang inti dari hubungan ini adalah keuntungan pencet.

Ketika margin keuntungan dari persediaan tinggi (yaitu harga kedelai rendah, minyak kacang dan minyak kacang-kacangan relatif tinggi), perusahaan memiliki cukup motivasi untuk memperluas produksi, meningkatkan permintaan kedelai, meningkatkan pasokan kedelai dan minyak kacang-kacangan, sehingga menyebabkan kenaikan relatif harga kedelai dan penurunan relatif harga kedelai dan minyak kacang-kacangan.

Bagi para futures broker, saat ini ada kesempatan untuk membeli dan menjual kacang kedelai, minyak kedelai, yang biasanya disebut sebagai suku bunga minyak kedelai atau suku bunga langsung.

Demikian pula, ketika laba dan bahkan kerugian dari percetakan turun (yaitu harga kedelai yang lebih tinggi, minyak kacang-kacangan dan minyak kacang-kacangan yang relatif rendah), perusahaan-perusahaan minyak biasanya akan mengurangi skala produksi, menghentikan sebagian atau menutup jalur produksi secara keseluruhan, sehingga mengurangi permintaan kedelai, sekaligus mengurangi pasokan pasar kedelai dan minyak kacang-kacangan, yang akan menyebabkan penurunan relatif harga kedelai dan kenaikan relatif harga kedelai dan minyak kacang-kacangan dalam jangka waktu tertentu.

Untuk para futures broker, saat ini ada peluang untuk membeli kacang polong, minyak kacang polong dan menjual kedelai, yang biasanya disebut sebagai reverse oil leverage atau reverse pressurization leverage.

Bagaimana, apakah logika ini terdengar agak akrab?

Dalam logika ini, para pedagang bisa memantau munculnya peluang dengan menggunakan rumus laba rugi:

Keuntungan dari pemotongan kedelai domestik = harga kedelai × 0,80 + harga minyak kedelai × 0,166- harga kedelai - 100 ((biaya pengolahan) ((yaitu 1 ton kedelai yang dipencet menghasilkan 0,8 ton kedelai dan 0,166 ton minyak kedelai)

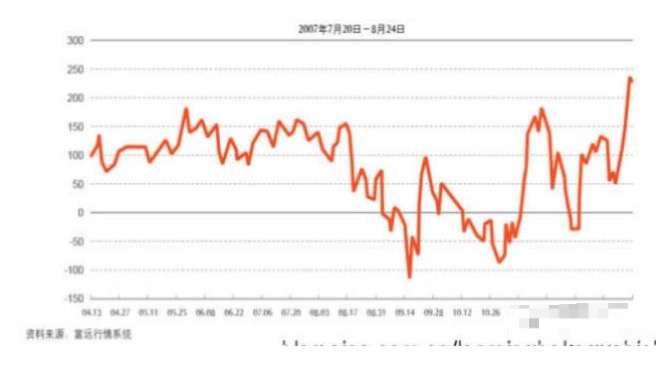

Untuk memberikan gambaran yang lebih baik, saya menemukan grafik laba margin sejarah dari sebuah skema preferensi online, yang menyatakan bahwa pada pertengahan November 2007, ketika laba margin sekitar 150, ada keuntungan yang lebih tinggi dari operasi pembelian kedelai, penjualan kacang polong, dan minyak kedelai, dan segera setelah itu bisa mendapatkan keuntungan di bawah 50.

Karena alasan pekerjaan, awalnya saya tidak terlalu peduli dengan suku bunga crusher. Saya ingat bahwa dua tahun itu beberapa teman sering melakukan suku bunga crusher, juga memiliki banyak keuntungan, dan sangat menghargai model suku bunga ini. Sampai tahun 2009 atau 10 tahun lalu, suatu pertemuan, mereka mendengar bahwa suku bunga crusher mengalami kerugian besar, hanya setelah menanyakan: sebagian besar pabrik minyak dan lemak domestik digunakan untuk mengimpor kedelai sebagai bahan baku produksi, dan kontrak kedelai nomor 1 di bursa berjangka Dalian adalah penggunaan kedelai domestik, kontrak kedelai besar domestik untuk melakukan suku bunga crusher, itu benar-benar adalah nyamuk yang mengamuk.

Sebelumnya, harga kedelai domestik dan kedelai impor relatif dekat, dan tentu saja dapat menghasilkan uang dengan cara yang tidak jelas, tetapi sekarang selisih harga kedelai domestik dan kedelai impor semakin besar, dan kerugian menjadi tak terhindarkan!

"Saya tidak tahu apa yang akan terjadi dengan pasar minyak, tapi saya tahu bahwa pasar minyak akan terus berkembang", katanya.

Buah kedelai yang berasal dari negara ini sangat berbeda dengan biji kedelai yang diimpor. Buah kedelai yang diimpor umumnya berasal dari Amerika Serikat, Brasil, dan Argentina.

Karena kebijakan yang ketat, hanya bisa menanam kedelai non-GM di dalam negeri, produksi yang rendah, tingkat produksi minyak yang rendah, dan lebih cocok untuk dimakan daripada minyak goreng. Ditambah dengan perbedaan efisiensi pertanian dan kebijakan subsidi di kedua negara, kedelai impor murah telah mendominasi pasar minyak goreng di dalam negeri.

Jika Anda berhati-hati, Anda akan menemukan berbagai jenis minyak kedelai di supermarket, hampir semua ditandai dengan kata-kata yang mirip dengan kedelai transgenik. Dalam situasi ini, perusahaan minyak minyak timur laut yang memproduksi kedelai domestik sebagai bahan baku utama mengalami kemunduran dan mengalami kerugian total, sementara perusahaan minyak minyak pelabuhan selatan yang memproduksi kedelai impor sebagai bahan baku (terutama untuk investasi asing) berkembang pesat.

Yang memburukkan lagi adalah bahwa negara telah menerapkan kebijakan pengadaan dari tahun 2008 untuk melindungi kepentingan petani dan melindungi lahan untuk menanam kedelai, sehingga harga kedelai domestik jauh lebih tinggi daripada harga kedelai impor di Pelabuhan.

Konsekuensi dari kebijakan ini adalah bahwa, di satu sisi, kedelai impor dengan harga rendah benar-benar memonopoli pasar minyak, negara kita mengimpor sekitar 60 juta ton per tahun, sangat bergantung pada pasokan luar negeri, sementara perusahaan minyak nasional sangat terpukul, terutama perusahaan minyak timur laut yang hampir semuanya bangkrut; di sisi lain, cadangan negara menumpuk banyak kedelai domestik yang tidak dapat dicerna, dan harus memberikan subsidi dengan cara, menugaskan pabrik minyak tertentu untuk diproses, dengan kerugian besar.

Karena kebijakan ini tidak banyak membantu para petani meningkatkan hasil panen, lahan penanaman kedelai di dalam negeri terus berkurang, dan akhirnya kebijakan penyimpanan kedelai berakhir pada tahun 2014 dan digantikan oleh kebijakan subsidi harga target.

Lebih lucu lagi, sampai saat ini masih banyak orang di pasar yang menggunakan futures kedelai domestik untuk melakukan suku bunga tertekan. Di koran harian, laporan penelitian perusahaan futures, artikel di situs web, ada lebih dari satu suku bunga seperti itu. Bahkan di beberapa majalah profesional, artikel yang menggunakan harga futures kedelai domestik untuk statistik, analisis kuantitatif dan analisis suku bunga tertekan terus diterbitkan.

Setelah struktur industri minyak telah berubah begitu besar dibandingkan dengan delapan tahun yang lalu, saya sangat mabuk karena begitu banyak orang yang bekerja di balik pintu untuk mencari solusi seperti itu, tidak bertanggung jawab, dan merekomendasikan secara terbuka kepada investor biasa.

Tentu saja, banyak peneliti dan broker yang dekat dengan industri minyak mulai beralih menggunakan CBOT (Chicago Mercantile Exchange) Amerika Serikat untuk memperdagangkan futures kedelai dan kedelai domestik untuk memperdagangkan harga terendah, dan mereka memperbarui rumus perhitungan keuntungan terendah karena tingkat produksi yang berbeda:

Keuntungan dari pemotongan kedelai impor = harga kedelai × 0,788 + harga minyak kedelai × 0,186- harga kedelai - 100 ((biaya pengolahan) ((yaitu 1 ton kedelai yang dipanaskan menghasilkan 0,788 ton kedelai dan 0,186 ton minyak kedelai)

Solusi seperti ini menggunakan kontrak berjangka CBOT untuk kedelai, sesuai dengan kondisi produksi industri minyak mentah yang sebenarnya, dan mungkin saya akan terkesan dengan logika ini jika diletakkan tiga atau empat tahun yang lalu. Namun, setelah ditebang dengan berbagai solusi yang tampaknya sempurna, saya tidak lagi tertarik dengan logika ini.

Bayangkan kejadian aneh apa yang akan Anda alami selama bertahun-tahun jika Anda menggunakan rumus yang tampaknya ketat ini.

Dihadapkan pada perbedaan harga saat ini dan harga berjangka untuk kedelai, kaldu kedelai domestik, dan minyak kedelai AS, bagi saya sebagai perusahaan di luar rantai industri, sangat sulit untuk memprediksi arah perubahan harga dan tidak bisa mendapatkan keuntungan dari perbedaan harga.

Ketika Anda berpikir bahwa impor kedelai akan mengalami kerugian, jika Anda melakukan penghematan suku bunga yang terbalik, mungkin dalam dua bulan Anda akan menemukan bahwa pabrik minyak dan minyak memiliki banyak uang karena kenaikan nilai yuan.

Ketika Anda berpikir bahwa produksi kedelai di Amerika Serikat sangat rugi, mungkin dua atau tiga bulan kemudian Anda menemukan bahwa pabrik minyak sebenarnya menggunakan kedelai Amerika Selatan dengan harga yang lebih rendah, atau pedagang impor melakukan penjualan di dalam negeri dengan kerugian karena kebutuhan untuk pembiayaan kredit.

Ketika Anda berpikir bahwa produksi besar kedelai di Amerika Selatan akan mengimpor kedelai ke dalam negeri dengan harga yang lebih murah, mungkin akan memakan waktu dua atau tiga bulan untuk menemukan bahwa Amerika Selatan mengalami kemerosotan karena musim hujan, pemogokan pekerja pelabuhan, kerusuhan politik, fluktuasi nilai tukar, dll, yang menyebabkan pengiriman kapal lambat, kedelai tidak dapat dikirim, dan pabrik minyak terpaksa membeli kedelai mahal untuk mempertahankan produksi.

Saat Anda berpikir bahwa harga minyak kacang terlalu rendah akan bangkit, Anda mungkin kemudian menemukan minyak kacang Argentina yang dijual di pasar internasional, atau minyak sawit yang melimpah yang menghasilkan alternatif yang kuat untuk minyak kacang.

Jadi, jika Anda tinggal di pasar berjangka lama, Anda akan menemukan bahwa jurang Mariana di Pasifik tidak ada apa-apa dibandingkan dengan semua lubang yang ada di pasar berjangka.

Jadi, jika Anda adalah pelanggan perusahaan yang mengkhususkan diri dalam industri minyak, dan faktor-faktor seperti fluktuasi nilai tukar, perbedaan arah basis barang, kondisi logistik, fluktuasi persediaan di pelabuhan, persaingan alternatif, dan lain-lain, maka OK, saya yakin Anda memiliki kemampuan untuk menang lebih sedikit, dan kemenangan akhir adalah milik Anda!

Di samping itu, ada dua strategi yang umum digunakan di pasar bahan bakar, yaitu subsidi penggantian minyak dan subsidi asosiasi minyak.

-

Penggantian minyak

Di antara berbagai strategi penawaran di bidang bahan bakar, penawaran penggantian minyak memiliki persentase terbesar. Karena logika industri yang jelas, hukum harga yang jelas, dan verifikasi statistik matematis, itu menarik perhatian besar dari para pedagang futures dan peneliti, dan literatur penelitian dan laporan investasi yang paling kaya.

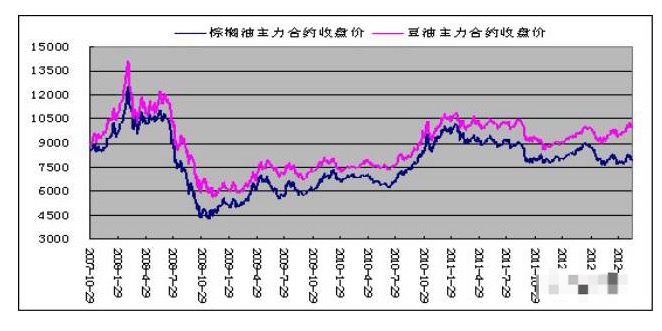

Minyak biji-bijian, minyak kelapa sawit, minyak sawit adalah varietas minyak utama di Indonesia saat ini. Dari sudut pandang terminal konsumsi, ketiga varietas ini memiliki hubungan yang saling bergantian, juga menunjukkan korelasi yang tinggi antara varietas tersebut, dan tren harga ketiga varietas ini sangat dekat.

Karena penghematan minyak kelapa sawit oleh negara dalam beberapa tahun terakhir, yang mengganggu perbedaan harga minyak kelapa sawit dengan minyak kacang, minyak sawit, dan perdagangan minyak kelapa sawit yang relatif rendah, maka di sini hanya dianalisis tarif alternatif antara minyak kelapa sawit dan minyak sawit.

Di pasar konsumsi minyak nabati di Cina, minyak kacang dan minyak sawit masing-masing menyumbang 40% dan 20% dari total konsumsi. Meskipun mereka memiliki dasar yang berbeda, keduanya memiliki alternatif yang kuat yang membuat keduanya sangat terkait harga, menurut statistik, hubungan harga minyak kacang dan minyak sawit mencapai lebih dari 95%.

Gambar di bawah ini adalah data kontrak berjangka utama minyak kacang dan minyak sawit antara tanggal 29 Oktober 2007 dan 12 September 2012.

Pada saat yang sama, karena minyak kacang dan minyak sawit memiliki karakteristik produksi dan konsumsi masing-masing, perbedaan harga keduanya menunjukkan perubahan musiman, sehingga menciptakan peluang untuk keuntungan antara minyak kacang dan minyak sawit.

Minyak biji-bijian Cina adalah sumber utama dari impor minyak ekstrusi dan minyak biji-bijian sebagian. Karena persentase minyak biji-bijian yang ditumbuk oleh kedelai domestik berkurang dari tahun ke tahun, maka masa depan minyak biji-bijian Dalian semakin terkait dengan harga kedelai dan minyak biji-bijian CBOT. Impor kedelai Cina terutama berasal dari Amerika Serikat, Brasil dan Argentina, karena musim pematangan kedelai di Amerika Selatan dan Amerika Utara pada paruh pertama dan paruh kedua masing-masing, dan konsumsi tidak dipengaruhi oleh suhu, sehingga produksi minyak kedelai didistribusikan secara merata dalam periode penjualan.

Minyak sawit Cina terutama bergantung pada impor dari luar negeri, terutama dari Malaysia dan impor dari Indonesia. Menurut sudut pandang, minyak sawit yang diimpor di Cina terutama minyak sawit yang dimurnikan hingga tidak lebih dari 24 ° C, tetapi juga mengimpor minyak sawit mentah, diimpor ke pelabuhan domestik dan kemudian dimurnikan dan dijual. Proses penetapan harga di mana harga terutama didasarkan pada harga negosiasi perdagangan, yang sangat dipengaruhi oleh harga berjangka minyak sawit Malaysia.

Karena titik didih minyak kelapa sawit yang tinggi, minyak kelapa sawit akan mengental dan membeku pada suhu rendah, menyebabkan penampilan yang buruk dan tidak menguntungkan penjualan kelapa sawit. Oleh karena itu, konsumsi minyak kelapa sawit memiliki musim tertentu, konsumsi musim panas yang lebih besar, dan alternatif minyak kelapa sawit yang lebih tinggi; musim dingin yang lebih kecil, dan alternatif minyak kelapa sawit yang lebih rendah.

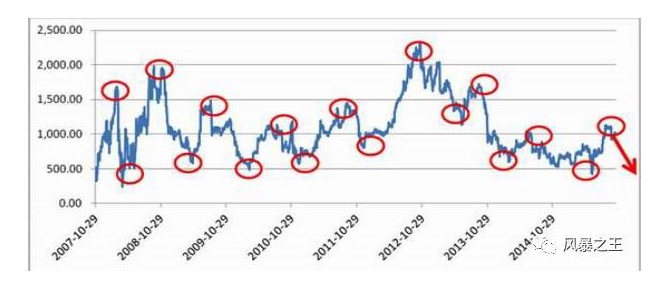

Dengan menggunakan data Wind untuk menganalisis selisih harga antara kontrak utama minyak kacang polong dan minyak sawit dari Oktober 2007 hingga 2015, selisih harga terendah dalam sejarah terjadi pada tanggal 8 Maret 2010 dengan 524, yang tertinggi terjadi pada tanggal 31 Oktober 2012 dengan 2198 dan selisih harga rata-rata 1166 dengan 95% kemungkinan terjadi dalam kisaran 594 ton 1738.

Selain itu, ada beberapa aturan perubahan musiman dalam hubungan harga, yaitu titik tinggi dari perbedaan harga umumnya muncul pada tiga kuartal setiap tahun, yang kemungkinan besar terjadi pada bulan Agustus dan September; titik rendah dari perbedaan harga umumnya muncul pada satu kuartal, yang kemungkinan besar terjadi pada bulan Februari dan Maret. Pada saat yang sama, rentang perbedaan harga persediaan minyak kacang domestik dan persediaan minyak sawit juga hampir sama.

Apakah Anda pernah merasa seperti sebuah permainan kartu bingo? Hanya dengan menekan tombol seperti yang ditunjukkan di atas, Anda dapat terus menerus, minggu demi minggu, mengubah pasar berjangka menjadi mesin tarik uang?

Dan setelah beberapa kali menang dan banyak kali kalah dalam strategi ini, saya pikir hasil statistik yang statis ini hanya terjadi setelah kecelakaan, yang seringkali menjadi masalah seperti babi sebelum kecelakaan.

Sebagai contoh, Anda tahu bahwa ada 95% kemungkinan perbedaan harga minyak kacang dan minyak sawit di antara 594 ton dan 1738 ton, tetapi bagaimana Anda memutuskan kapan harus masuk dan kapan harus keluar?

Jika Anda menggunakan 1738 sebagai titik masuk, dan melakukan transaksi jual beli minyak kelapa sawit atau minyak kacang kosong, maka pada tahun-tahun 9, 10, 11, 14 dan 15 Anda tidak memiliki kesempatan untuk masuk, karena harga minyak kelapa sawit dan minyak kelapa sawit di tahun-tahun ini juga mendekati puncak lebih dari 1.400 atau bahkan kurang dari 1.000 poin; dan pada tahun 08 dan 12, Anda akan melakukan intervensi terlalu dini karena harga yang tinggi mencapai sekitar 2.000 dan 2.200 poin masing-masing.

Dalam hal harga diferensial, kita bisa melihat pasar ekstrim minyak kacang-kacangan dan minyak sawit yang buruk pada tahun 2012.

Pada tahun itu, Biro Umum Pemeriksaan Mutu Negara mengeluarkan pemberitahuan tentang penguatan lebih lanjut pengawasan pemeriksaan impor minyak nabati yang dapat dimakan, yang menyatakan bahwa minyak nabati impor yang telah diperiksa tidak sesuai dengan standar nasional keamanan makanan yang berlaku di China tidak akan diizinkan untuk diimpor.

Karena minyak biji-bijian dan minyak kelapa yang diimpor dari Cina memiliki kualitas yang baik dan pada dasarnya memenuhi standar keamanan makanan nasional, namun harga asam minyak kelapa sawit kelas makan yang diimpor dari China tidak mencapai standar nasional, sehingga memiliki dampak yang lebih besar pada impor minyak kelapa sawit domestik. Untuk minyak kelapa sawit yang tidak memenuhi standar tidak akan dapat lagi diimpor sebagai minyak nabati yang dapat dimakan, tetapi masih dapat diimpor sebagai minyak mentah, setelah impor harus disaring lagi di pelabuhan pesisir dan kembali beredar, yang akan menyebabkan biaya minyak kelapa sawit kelas makan naik sekitar 150 yuan / ton, dan pembiayaan siklus pembiayaan pedagang pemasok yang banyak akan diperpanjang, meningkatkan kesulitan pembiayaan.

Untuk menghindari pembatasan kebijakan ini, sebagian besar perusahaan memperluas impor minyak sawit pada paruh kedua tahun 2012 untuk menyimpan minyak sawit yang dibutuhkan tahun depan, menyebabkan persediaan minyak sawit di pelabuhan domestik lebih dari dua kali lipat dari periode yang sama dalam sejarah.

Pada saat yang sama, pasar mengharapkan penurunan produksi kedelai di Amerika Selatan dan harga minyak kedelai yang terus meningkat, yang menyebabkan perbedaan antara minyak kedelai dan minyak sawit terus meningkat dan mencatat rekor baru.

Dengan demikian, banyak investor saham yang masuk dalam jumlah besar di antara 1700 dan 2000 poin, dengan harapan bahwa selisih harga dapat kembali di bawah 1500 poin. Namun tidak terduga, impor minyak sawit yang besar, ditambah dengan ekspektasi penurunan tarif ekspor masa depan terhadap Malaysia dan Indonesia, minyak sawit terus melemah, dan selisih harga antara kontrak minyak kacang 1301 dan kontrak minyak sawit 1301 terus meningkat, hingga mencapai nilai tertinggi historis sekitar 2800 pada pertengahan Januari.

Jika pasar ekstrim 2012 adalah satu-satunya pengecualian, maka perbedaan harga minyak biji-bijian 1701 dan minyak sawit 1701 yang baru-baru ini (gambar di bawah) adalah pengecualian ekstrim lainnya, dan pengecualian ekstrim untuk memperluas keuntungan dari perbedaan harga.

Pada bulan Agustus hingga November 2016, saat harga minyak kacang 1701 dan minyak sawit 1701 secara historis sering mengalami perbedaan harga yang sangat tinggi, kontraknya jatuh dari sekitar 1.000 poin ke minimum sekitar 460. Selama periode ini, banyak orang melakukan diskon untuk memperluas perbedaan harga di sekitar 800, 700, 600 (saran investasi seperti itu masih tersedia sekarang), berharap bahwa perbedaan harga akan kembali ke atas 1.000 poin atau bahkan lebih tinggi.

Setelah semua, menurut analisis logis industri di atas, minyak sawit tidak cocok untuk konsumsi di musim dingin, dan pada saat produksi puncak setiap tahun, harganya harus jauh lebih rendah daripada minyak kacang untuk benar.

Namun kenyataannya sangat kejam, harga minyak sawit di Malaysia terus meningkat karena ekspektasi penurunan produksi minyak sawit dan persediaan domestik yang sangat rendah, sementara minyak kacang-kacangan mengalami tekanan persediaan, dan kenaikan perlahan, yang membuat perbedaan harga mencapai titik terendah secara anti-musim.

Bahkan di musim panas, ketika konsumsi minyak sawit tinggi, dan banyak alternatif untuk minyak kacang, harga minyak kacang dan minyak sawit jarang turun di bawah $ 500!

Setelah melihat harga minyak kacang dan minyak sawit yang buruk pada akhir 2012 dan November 2016, tidak tahu berapa banyak kepercayaan yang masih ada pada Bitcoin di depan?

-

Minyak kacang dan kacang kedelai

Kacang kedelai dan minyak kedelai, sebagai produk pengemasan utama pabrik minyak domestik, adalah produk yang dihasilkan bersama, selain pengaruh minyak kedelai impor, faktor pasokan keduanya pada dasarnya sama.

Sementara pada konsumsi hilir, minyak kacang-kacangan terutama digunakan untuk minyak makan, kacang polong terutama digunakan untuk pengolahan pakan, yang sebagian besar digunakan untuk pakan babi, keduanya konsistensi di sisi pasokan dan perbedaan di sisi konsumsi, menyebabkan pergerakan harga mereka memiliki hubungan konsumsi panjang ini.

Secara teori, jika harga kacang-kacangan naik didorong oleh permintaan, maka tentu saja akan menyebabkan pabrik minyak meningkatkan produksi, sementara minyak kacang-kacangan yang diproduksi pada tingkat tetap pada saat yang sama dapat menyebabkan oversupply pasar minyak, sehingga menekan harga minyak kacang-kacangan.

Oleh karena itu, perubahan harga minyak kacang-kacangan dan kedelai secara besar-besaran menyatu, dan pada saat yang sama akan muncul pola diferensiasi yang kuat dan lemah karena berbagai pengaruh pasokan dan permintaan dasar. Hukum ini menjadi dasar kelayakan ada keuntungan antara kedelai.

Namun kenyataannya adalah bahwa nilai jual minyak mentah secara historis hampir sama dengan nilai jual minyak.

Untuk meringkas berbagai suku bunga dalam bidang bahan bakar, saya ingin mengatakan bahwa baik itu suku bunga pressurizer, suku bunga penggantian minyak atau suku bunga korelasi antara minyak, logisnya didasarkan pada keseimbangan keuntungan pabrik minyak atau harga konsumen yang relatif alternatif, yang menganggap bahwa produsen atau konsumen memainkan peran dominan dalam pergerakan harga produk yang sesuai.

Pada kenyataannya, harga produk seperti kedelai, minyak kacang, minyak sawit, kacang polong, selain dipengaruhi oleh produsen atau konsumen, juga dipengaruhi oleh ekspektasi produksi, tingkat persediaan, transportasi laut, fluktuasi nilai tukar, kebijakan impor dan ekspor, kebijakan biodiesel, pembiayaan pedagang dan dorongan dana pasar berjangka.

Dikirim oleh Poker Investor

- Hukum Baru untuk Perdagangan Grid

- Saya merasa seperti Anda telah memotong semua lobak, saya masih memiliki koin.

- Belajar ekspresi reguler secara sistematis: artikel dasar

- Aplikasi Python Bayes yang sederhana

- Analisis Aplikasi Strategi Perdagangan Rasio Besi, Besi dan Logam

- Bagaimana cara menganalisis volatilitas opsi?

- Aplikasi programatisasi pada opsi

- Waktu dan Periode

- Mesin vektor pendukung di otak

- Berbicara sebagai penjual dan pemegang saham

- Baca Probabilitas, Statistik, dan Lima Tip Kecerdasan yang Paling Sederhana dari Teori Probabilitas

- Trilogi Pengelolaan Dana: Format Pertama

- Saya tidak pernah menggunakan perkalian untuk menghasilkan uang.

- Istilah yang umum digunakan untuk pembelajaran mesin dan penambangan data

- Tidak memprediksi, hanya mencerminkan perubahan harga

- Ali Cloud Linux host sedang menjalankan host, host tersebut di restart, bagaimana cara mendapatkan kembali host aslinya?

- Investasi nilai memiliki definisi risiko yang berbeda dari yang Anda pikirkan.

- Saya ingin bertanya, platform apa yang dapat didukung oleh mesin virtual currency dan transaksi mata uang apa saja yang dapat didukung oleh mesin virtual currency?

- Pasar Zero dan Negatif

- Strategi perdagangan frekuensi tinggi - melakukan perdagangan pasar dan memilih kebalik

Xiahaohuan001Jika Anda ingin mendapatkan keuntungan, Anda harus tahu dasar-dasarnya, dan juga aspek keuangan.