Strategi Arbitrage lintas siklus berdasarkan beberapa indikator

Penulis:ChaoZhang, Tanggal: 2024-01-29 11:10:33Tag:

Gambaran umum

Strategi ini menggunakan kombinasi dari tiga indikator teknis yang berbeda untuk membangun strategi arbitrage lintas siklus yang menangkap tren harga di berbagai kerangka waktu untuk mencapai hasil yang berlebihan berisiko rendah.

Logika Strategi

Tiga indikator teknis yang digunakan dalam strategi ini adalah Keltner Channel (KC), Volatility Stop (Vstop), dan Williams Alligator (WAE). Channel Keltner digunakan untuk menentukan apakah harga berada di luar kisaran saluran dan dengan demikian menghasilkan sinyal perdagangan. Volatility Stop digunakan untuk menyesuaikan posisi stop loss secara dinamis untuk memastikan stop loss sambil mengurangi stop loss yang tidak perlu.

-

Ketika harga lebih tinggi dari rel atas Saluran Keltner, itu dianggap sinyal bullish. Ketika harga lebih rendah dari rel bawah Saluran Keltner, itu dianggap sinyal bearish.

-

Volatility Stop menetapkan posisi stop loss berdasarkan volatilitas harga dan lebar saluran. Hal ini dapat menyesuaikan secara dinamis untuk memastikan stop loss sambil menghindari posisi stop loss yang terlalu konservatif.

-

Indikator Williams Alligator menilai apakah harga berada dalam tren naik atau turun yang kuat dengan menghitung lebar saluran MACD dan Bollinger Band.

Dengan menggabungkan tiga indikator ini, sinyal di berbagai kerangka waktu yang silang divalidasi. Ini mengurangi kemungkinan penilaian yang salah dan membangun logika strategi yang dioptimalkan.

Analisis Keuntungan

Keuntungan terbesar dari strategi ini adalah sinyal perdagangan yang tepat yang dibawa oleh kombinasi beberapa indikator. Ketiga indikator bekerja dalam kerangka waktu yang berbeda dan saling validasi, yang dapat secara efektif mengurangi probabilitas penilaian yang salah dan meningkatkan keakuratan sinyal. Selain itu, pengaturan Volatility Stop dinamis dan dapat menyesuaikan posisi stop loss sesuai dengan volatilitas real-time untuk lebih mengendalikan risiko.

Dibandingkan dengan strategi indikator tunggal, strategi gabungan ini dapat memberikan sinyal perdagangan yang lebih akurat dan efisien. Pada saat yang sama, ketiga indikator bekerja sama untuk membentuk penilaian perdagangan dalam beberapa kerangka waktu, yang merupakan desain logika yang sangat ilmiah dan masuk akal yang layak dipelajari.

Analisis Risiko

Risiko utama dari strategi ini adalah bahwa pengaturan parameter yang tidak benar dapat menyebabkan overfitting. Tiga indikator memiliki 8 parameter total. Pengaturan yang tidak benar dapat mempengaruhi strategi secara merugikan. Selain itu, hubungan berat antara indikator juga perlu dikonfigurasi dengan benar, jika tidak sinyal dapat menetralisir satu sama lain dan menjadi tidak valid.

Untuk mengurangi risiko ini, kemampuan beradaptasi dengan lingkungan pasar yang berbeda harus dipertimbangkan sepenuhnya selama pengaturan parameter, dan kombinasi parameter optimal harus disesuaikan melalui analisis backtesting. Selain itu, sesuaikan dengan bobot antara indikator untuk memastikan bahwa sinyal perdagangan dapat diaktifkan secara efektif. Ketika kerugian berturut-turut terjadi, pertimbangkan untuk mengurangi ukuran posisi untuk mengendalikan kerugian.

Arahan Optimasi

Ruang pengoptimalan strategi ini terutama berfokus pada dua aspek: penyesuaian parameter dan peningkatan strategi stop loss.

-

Memilih parameter indikator secara lebih ilmiah dan mengoptimalkan kombinasi parameter. Algoritma dapat digunakan untuk menemukan parameter optimal dengan tujuan seperti memaksimalkan pengembalian dan meminimalkan risiko.

-

Meningkatkan strategi stop loss untuk lebih mengurangi stop loss yang tidak perlu sambil memastikan stop loss, sehingga meningkatkan tingkat kemenangan.

-

Mengoptimalkan bobot antara indikator dan logika penilaian sinyal perdagangan untuk mengurangi tingkat penilaian yang salah.

-

Cobalah untuk memperkenalkan model pembelajaran mesin untuk mencapai optimasi parameter otomatis atau gunakan pemrograman pembelajaran penguatan yang mendalam untuk evaluasi dan perbaikan strategi.

Ringkasan

Strategi ini membangun sistem arbitrage lintas siklus melalui kombinasi Keltner Channel, Volatility Stop dan Williams Alligator. Kombinasi multi-indikator meningkatkan akurasi sinyal dan kontrol stop loss dinamis risiko. Tapi ada ruang untuk perbaikan dalam pengaturan parameter dan optimasi. Secara keseluruhan, strategi ini memiliki keilmuan yang kuat dan layak penelitian lebih lanjut dan aplikasi.

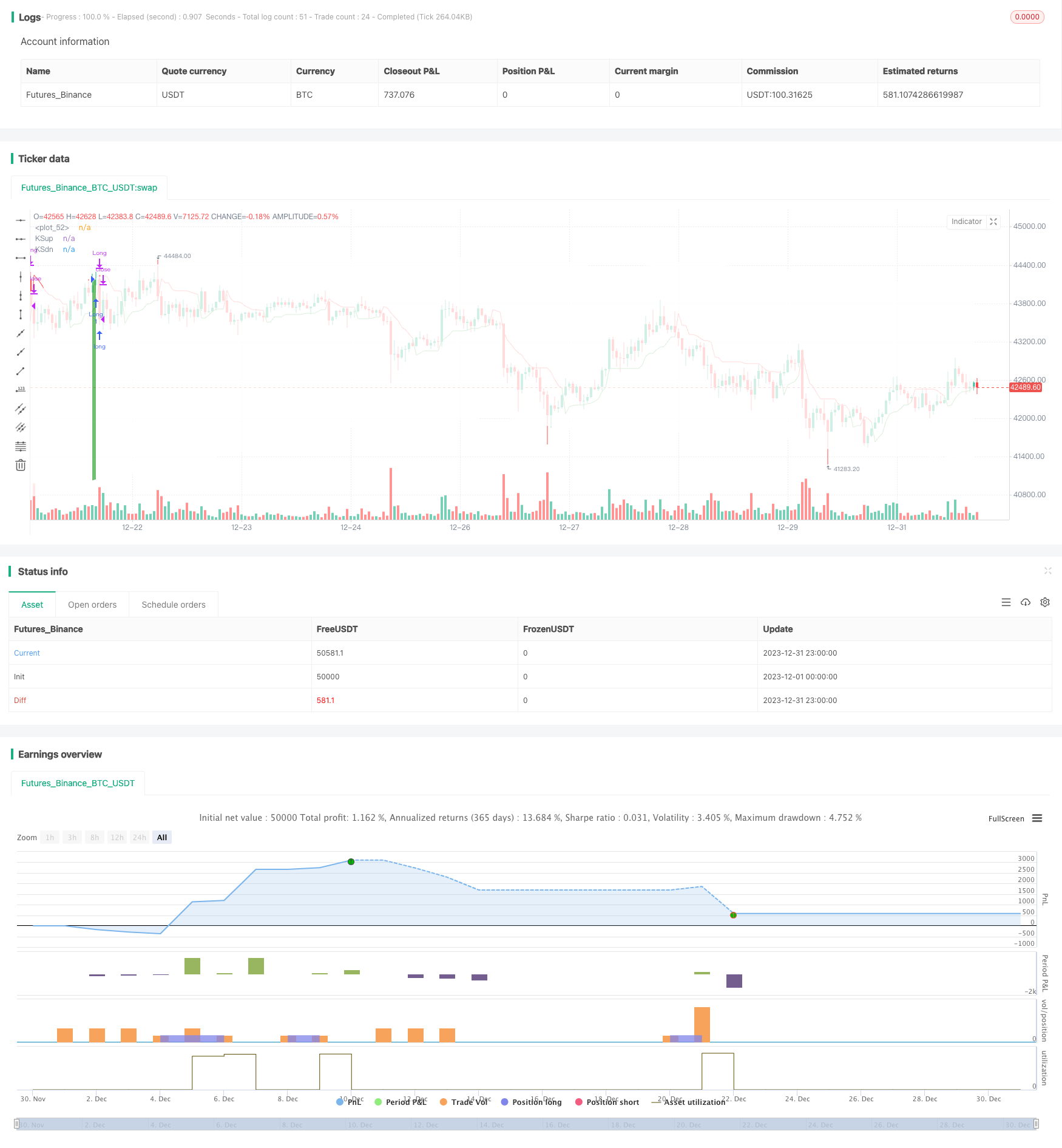

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("QuarryLake", overlay=true) ///Ultilized modified full kelly for this strategy = 36%

///Keltner channel///

nPeriod = input(title="Keltner Period", type=input.integer, defval=200, minval=1)

Mult = input(title="Keltner Mult", type=input.integer, defval=5, minval=1)

xPrice = ema(hlc3, nPeriod)

xMove = ema(high - low, nPeriod)

xMoveMult = xMove * Mult

xUpper = xPrice + xMoveMult

xLower = xPrice - xMoveMult

// plot(xPrice, color=red, title="KSmid")

p1 = plot(xUpper, color=color.white, title="KSup")

p2 = plot(xLower, color=color.white, title="KSdn")

fill(p1, p2, color=close > xUpper ? color.green : close < xLower ? color.red : color.white)

kclongcondition = close > xUpper

kcshortcondition = close < xLower

kccloselongcondition = crossunder(close, xUpper)

kccloseshortcondition = crossover(close, xLower)

///Volatility Stop///

length = input(title="Vstop length", type=input.integer, defval=3, minval=1)

mult1 = 1.5

atr_ = atr(length)

max1 = 0.0

min1 = 0.0

is_uptrend_prev = false

stop = 0.0

vstop_prev = 0.0

vstop1 = 0.0

is_uptrend = false

is_trend_changed = false

max_ = 0.0

min_ = 0.0

vstop = 0.0

max1 := max(nz(max_[1]), close)

min1 := min(nz(min_[1]), close)

is_uptrend_prev := nz(is_uptrend[1], true)

stop := is_uptrend_prev ? max1 - mult1 * atr_ : min1 + mult1 * atr_

vstop_prev := nz(vstop[1])

vstop1 := is_uptrend_prev ? max(vstop_prev, stop) : min(vstop_prev, stop)

is_uptrend := close - vstop1 >= 0

is_trend_changed := is_uptrend != is_uptrend_prev

max_ := is_trend_changed ? close : max1

min_ := is_trend_changed ? close : min1

vstop := is_trend_changed ? is_uptrend ? max_ - mult1 * atr_ : min_ + mult1 * atr_ :

vstop1

plot(vstop, color=is_uptrend ? color.green : color.red, style=plot.style_line, linewidth=1)

vstoplongcondition = close > vstop

vstoplongclosecondition = crossunder(close, vstop)

vstopshortcondition = close < vstop

vstopshortclosecondition = crossover(close, vstop)

///Waddah Attar Explosion///

sensitivity = input(150, title="Sensitivity")

fastLength = input(20, title="FastEMA Length")

slowLength = input(40, title="SlowEMA Length")

channelLength = input(20, title="BB Channel Length")

mult = input(2.0, title="BB Stdev Multiplier")

DEAD_ZONE = nz(rma(tr(true), 100)) * 3.7

calc_macd(source, fastLength, slowLength) =>

fastMA = ema(source, fastLength)

slowMA = ema(source, slowLength)

fastMA - slowMA

calc_BBUpper(source, length, mult) =>

basis = sma(source, length)

dev = mult * stdev(source, length)

basis + dev

calc_BBLower(source, length, mult) =>

basis = sma(source, length)

dev = mult * stdev(source, length)

basis - dev

t1 = (calc_macd(close, fastLength, slowLength) -

calc_macd(close[1], fastLength, slowLength)) * sensitivity

t2 = (calc_macd(close[2], fastLength, slowLength) -

calc_macd(close[3], fastLength, slowLength)) * sensitivity

e1 = calc_BBUpper(close, channelLength, mult) -

calc_BBLower(close, channelLength, mult)

trendUp = t1 >= 0 ? t1 : 0

trendDown = t1 < 0 ? -1 * t1 : 0

waelongcondition = trendUp and trendUp > DEAD_ZONE and trendUp > e1

waeshortcondition = trendDown and trendDown > DEAD_ZONE and trendDown > e1

///Long Entry///

longcondition = kclongcondition and vstoplongcondition and waelongcondition

if longcondition

strategy.entry("Long", strategy.long)

///Long exit///

closeconditionlong = kccloselongcondition or vstoplongclosecondition

if closeconditionlong

strategy.close("Long")

///Short Entry///

shortcondition = kcshortcondition and vstopshortcondition and waeshortcondition

if shortcondition

strategy.entry("Short", strategy.short)

///Short exit///

closeconditionshort = kccloseshortcondition or vstopshortclosecondition

if closeconditionshort

strategy.close("Short")

///Free Hong Kong, the revolution of our time///

- Strategi Penembusan Saluran Donchian

- Strategi Pelacakan Tren Rata-rata Bergerak

- RSI Indikator Grid Trading Strategy

- PPO Sensitivitas Harga Momentum Strategi Perdagangan Berarah Double Bottom

- Strategi Scalping dengan Volume dan Konfirmasi VWAP

- ADX, MA dan EMA Long Only Trend Tracking Strategy (Strategi Pelacakan Tren Langsung)

- Momentum Terobosan Strategi Golden Cross

- Strategi Tabrakan Tiga Indikator

- Out-of-the-box Machine Learning Strategi Perdagangan

- Strategi perdagangan lintas titik balik rata-rata bergerak

- Strategi Bollinger Band breakout adalah strategi mengejar momentum yang hanya panjang

- Strategi perdagangan kuantitatif kemenangan yang sempurna berdasarkan indikator BB ganda dan RSI

- Strategi Stop Loss dan Take Profit berbasis RSI

- Strategi Penembusan Saluran Rata-rata yang Bergerak

- Strategi pengujian breakback waktu tetap

- Strategi MACD Multi Timeframe yang Dioptimalkan Waktu dan Ruang

- Strategi perdagangan kuantitatif berdasarkan Stock RSI dan MFI

- Strategi perdagangan komposit multi-indikator

- Strategi perdagangan jangka pendek EMA lintas

- Tren Mengikuti Strategi Berdasarkan Stop Loss Dinamis dari Crossover EMA Dual